[Kiến thức chuyên sâu] – Điều tiết và kiểm soát lãi suất phức tạp hơn bạn nghĩ

Uông Quang

Manager, Technical Analyst

Một bài viết tương đối chuyên sâu về cách thức Fed sử dụng các công cụ điều tiết lãi suất.

Hầu hết mọi người đều biết rằng các quyết định của Cục Dự trữ Liên bang (Fed) ảnh hưởng đến lãi suất thị trường. Những quyết định này sẽ tác động với mức lãi suất mà người tiêu dùng phải trả cho các khoản vay thế chấp, thẻ tín dụng và cho vay tự động, lãi suất mà các doanh nghiệp phải đối mặt với các khoản vay ngân hàng, trái phiếu doanh nghiệp và thương phiếu.

Có nhiều hơn một loại lãi suất được Fed điều tiết, bằng mức mục tiêu hoặc công cụ hành chính. Lãi suất liên bang (Fed fund rate – FFR) là mức lãi suất mục tiêu mà Ủy ban Thị trường mở Liên bang (FOMC) đặt ra tại 8 cuộc họp định kỳ mỗi năm. Đây là lãi suất cho các khoản vay qua đêm giữa các tổ chức tài chính, tức là lãi suất rất ngắn hạn. Fed cũng quy định mức lãi suất chiết khấu, là mức lãi suất mà Fed cho các ngân hàng thương mại vay với vai trò là người cho vay cuối cùng. Một tỷ lệ khác là lãi suất được Fed trả trên tài khoản dự trữ (Interest rate on reserves - IOR). Các ngân hàng giữ tài khoản dự trữ tại Fed, tài khoản này rất hữu ích khi ngân hàng cần các khoản thanh toán lớn cho các tổ chức tài chính khác. Vì vậy, tài khoản dự trữ là khoản vay của Fed đối với các ngân hàng thương mại. Trước cuối năm 2008, các tài khoản dự trữ được trả lãi suất bằng 0, theo pháp lệnh của Quốc hội trong Đạo luật Dự trữ Liên bang.

Trước cuộc khủng hoảng tài chính 2008, Fed đã tiến hành chính sách tiền tệ theo cách mà các nhà kinh tế gọi là hệ thống kênh lãi suất. Fed kiểm soát lãi suất qua đêm - FFR trong một "khoảng kênh", với lãi suất chiết khấu là kênh trên, và lãi suất dự trữ IOR là kênh dưới. Ví dụ, vào tháng 1 năm 2007, lãi suất chiết khấu được đặt ở mức 6.25%, FFR mục tiêu là 5.25% và IOR là 0%. Về nguyên tắc, lãi suất cho vay không thể vượt quá lãi suất chiết khấu vì không ngân hàng nào chọn vay từ ngân hàng khác với lãi suất cao hơn lãi suất có thể vay từ Fed (lãi suất chiết khấu). Tương tự, không có ngân hàng nào cho vay một ngân hàng khác với lãi suất thấp hơn lãi suất có thể nhận được từ Fed (IOR). Vào năm 2007, Fed New York đã can thiệp vào thị trường tài chính, thông qua các nghiệp vụ thị trường mở, đó là việc mua và bán tài sản của Fed để cố gắng điều tiết FFR gần hơn với mức lãi suất mục tiêu mà FOMC đưa ra.

Nhưng từ năm 2007 đến nay, chi tiết về cách Fed tiến hành chính sách tiền tệ đã có nhiều thay đổi quan trọng. Thứ nhất, kể từ cuối năm 2008, các khoản dự trữ tại Fed của các tổ chức tài chính đã được trả lãi; các khoản thanh toán lãi như vậy được cho phép theo Đạo luật Dự trữ Liên bang sửa đổi được Quốc hội thông qua. Quan trọng hơn, lãi suất dự trữ vượt mức (Interest rate on excess reserves – IOER) được quy định bởi Fed và có thể thay đổi theo thời gian.

Thứ hai, sau cuộc Đại Suy thoái (diễn ra từ cuối năm 2007 đến giữa năm 2009) và hậu quả của nó, Fed đã thực hiện hành động một số chính sách tiền tệ độc đáo. Quan trọng nhất trong số này là một chương trình mua tài sản quy mô lớn, hay còn được gọi là nới lỏng định lượng (Quantitative Easing – QE). Chương trình này đã dẫn đến sự gia tăng lớn về chứng khoán dự trữ của Fed, Fed đã mua một lượng lớn tài sản (bao gồm trái phiếu Kho bạc Mỹ và chứng khoán được đảm bảo bằng thế chấp - MBS).

Đối với Fed, lượng dự trữ lớn còn cho thấy chính sách tiền tệ hoạt động theo một cách khác, một hệ thống sàn lãi suất thay vì hệ thống kênh trước đây. Trong một hệ thống lãi suất sàn, IOER đóng vai trò chính. Về nguyên tắc, với một khoản dự trữ lớn trong hệ thống, Fed có thể đạt được mục tiêu điều tiết của mình đối với FFR bằng cách chỉ cần đặt IOER. Tại sao? Nếu FFR thấp hơn IOER, thì các ngân hàng sẽ có thể kiếm được lợi nhuận từ việc vay trên thị trường bằng FFR và cho Fed vay lại bằng IOER, do đó làm FFR tăng lên. Ngược lại nếu FFR cao hơn IOER, thì một ngân hàng muốn cho vay sẽ kiếm được nhiều tiền lãi trên thị trường bằng FFR hơn là cho Fed vay bằng IOER. Nhu cầu lớn cho vay lớn sẽ làm cho lãi suất qua đêm FFR giảm xuống.

Theo logic này, việc kiểm soát lãi suất cho vay phải dễ dàng đối với Fed theo hệ thống sàn hơn là hệ thống kênh lãi suất. Nhưng lý thuyết và thực tế đôi khi không tương đồng. Từ cuối năm 2008 đến tháng 12/2015, IOER được đặt ở mức 0.25%. Tuy nhiên, trái với những gì nhiều người có thể nghĩ, kể từ đầu năm 2009, FFR thường thấp hơn 0.05 – 0.2% so với IOER. Sự khác biệt này giữa IOER và FFR thường liên quan đến chi phí cho các ngân hàng thương mại khi thực hiện các khoản vay trên thị trường bằng FFR.

Sự khác biệt kéo dài giữa IOER và lãi suất cho vay là mối lo ngại đối với Fed vì nó dự đoán thời điểm "ly khai" sẽ xảy ra, có nghĩa là thời điểm mà Fed sẽ chấm dứt thời kỳ dài (kể từ cuối năm 2008) của chính sách lãi suất bằng không (ZIRP). Liệu Fed có thể kỳ vọng rằng FFR sẽ tăng cùng với IOER nếu Fed cố gắng kiểm soát lãi suất chỉ thông qua việc tăng IOER?

Giải pháp được Fed áp dụng là độc nhất: một hệ thống lãi suất sàn kèm theo một mức sàn phụ. Fed New York, can thiệp vào thị trường tài chính qua đêm, sử dụng một chương trình Repo ngược qua đêm (ON-RRP). ON-RRP về cơ bản là dự trữ được gọi bằng một cái tên khác. Trong các giao dịch ON-RRP, các tổ chức tài chính cho Fed vay, giống như khi họ giữ tài khoản dự trữ tại Fed. Sự khác biệt giữa dự trữ và ON-RRP là đối với thỏa thuận ON-RRP, Fed gửi chứng khoán trong danh mục đầu tư của mình làm tài sản thế chấp, giống như trong bất kỳ giao dịch thỏa thuận mua lại tư nhân nào. Thỏa thuận mua lại chỉ đơn giản là một hình thức cho vay thị trường tài chính đặc biệt được bảo đảm bằng tài sản thế chấp (ví dụ như, khoản vay của bạn được thế chấp bởi ngôi nhà của bạn, có thể bị tịch thu nếu bạn phá sản).

Không đi sâu vào tất cả các chi tiết, ý tưởng đằng sau hệ thống sàn phụ là Fed đặt ra, cùng với lãi suất chiết khấu và IOER, lãi suất ON-RRP là lãi suất mà các tổ chức tài chính có thể cho Fed vay dưới dạng repo. Lãi suất ON-RRP được đặt bên dưới IOER và sử dụng làm biên độ mục tiêu cho FFR, với trần của biên độ là IOER và đáy được xác định bởi ON-RRP. Hay nói cách khác, IOER là sàn và có thêm một sàn phụ bên dưới là ON-RRP.

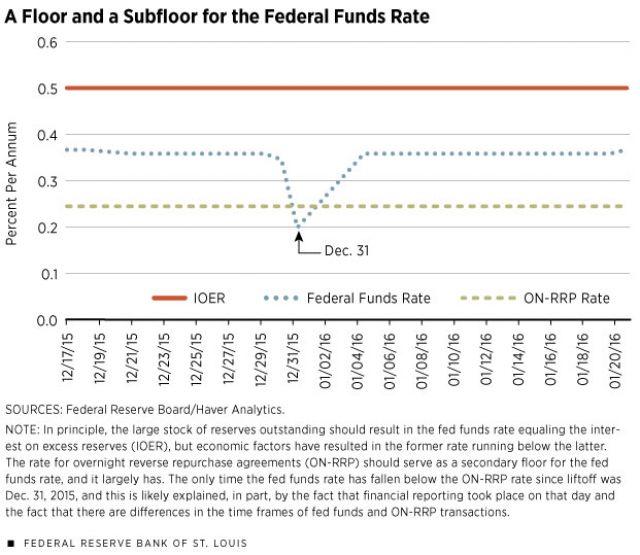

Nhưng hệ thống này hiệu quả hay không? Vào ngày 16/12/2015, FOMC đã quyết định tăng phạm vi mục tiêu cho FFR từ 0-0.25% lên 0.25-0.5%, với lãi suất chiết khấu ở mức 1%, IOER ở mức 0.5% và tỷ lệ ON-RRP là 0.25%.

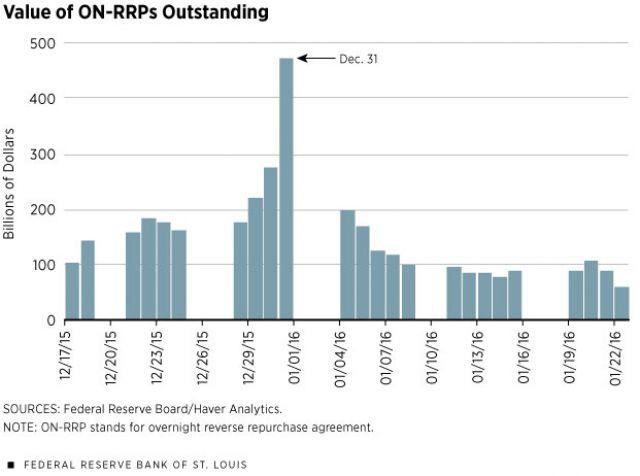

Trong Hình 1, chúng ta thấy giá trị của số dư nợ ON-RRP đã tăng từ 105 tỷ đô la vào ngày 17/12/2015 lên mức 475 tỷ đô la vào ngày 31/12, sau đó số lượng giảm trở lại quanh mức 100 tỷ đô la.

Đối với các khoản vay qua đêm FFR, như trong Hình 2, lãi suất FFR trung bình hàng ngày thường nằm trong phạm vi hẹp 0.35-0.37%, ngoại trừ vào ngày 31/12/2015, khi lãi suất trung bình là 0.20%. Do đó, về mặt kết quả, Fed đã thành công trong việc kiểm soát FFR trong phạm vi 0.25-0.50%.

Nhưng tại sao tỷ lệ FFR trung bình lại quá thấp và số lượng các khoản vay ON-RRP lại cao đột biến vào ngày 31 tháng 12 năm 2015? Một lưu ý rằng đây là ngày cuối quý và cuối năm, thời điểm này báo cáo tài chính được viết ra và các tổ chức tài chính muốn có bảng cân đối kế toán của họ xuất hiện một cách đẹp đẽ nhất có thể cho các cổ đông và cơ quan quản lý. Cho vay trên thị trường FFR có thể là một hoạt động rủi ro, vì đó là các khoản vay không được đảm bảo, trong khi cho vay Fed dưới dạng ON-RRP về cơ bản là không có rủi ro. Do đó, vào ngày 31/12, những người cho vay trong thị trường qua đêm sẽ chuyển hoạt động của họ sang ON-RRP, vì điều này sẽ giảm rủi ro trên bảng cân đối kế toán. Do đó, chúng ta nhìn thấy một sự gia tăng lớn trong hoạt động ON-RRP vào ngày 31/12/2015.

Tiếp theo, tại sao những người cho vay trên thị trường FFR chấp nhận mức lãi suất trung bình 0.20% vào ngày 31 tháng 12 năm 2015, thậm chí thấp hơn tỷ lệ ON-RRP? Một lời giải thích tiềm năng cho điều này là các giao dịch thị trường của FFR và giao dịch ON-RRP rất khác nhau về thời gian cho vay xảy ra trong ngày và thời điểm khoản vay được trả lại vào ngày hôm sau. Cụ thể, việc vay ON-RRP của Fed xảy ra trong khoảng thời gian từ 12:45 đến 1:15 chiều (ET) và các khoản vay được trả lại vào ngày hôm sau trong khoảng thời gian từ 3:30 đến 5:15 chiều (ET). Tuy nhiên, giao dịch FFR có thể xảy ra muộn nhất là 6:30 chiều, và khoản vay có khả năng được trả lại vào đầu ngày hôm sau. Vì vậy, mặc dù giao dịch FFR có thể rủi ro hơn vì khoản vay không được bảo đảm, nó cũng có tính thanh khoản cao hơn, vì việc cho vay có thể xảy ra vào thời điểm muộn hơn trong ngày và tiền có thể được trả lại nhanh hơn vào ngày hôm sau. Do đó, người cho vay có thể sẵn sàng chấp nhận mức lãi suất qua đêm thấp hơn và điều này sẽ có tác động lớn hơn vào cuối quý, khi thị trường có thanh khoản mỏng.

![[Kiến thức chuyên sâu] – Điều tiết và kiểm soát lãi suất phức tạp hơn bạn nghĩ](https://dubaotiente.io//images/upload/quanguong/05042020/fed.jpg)