Lãnh đạo các ngân hàng trung ương lớn bắn tín hiệu cắt giảm lãi suất tại Jackson Hole

Trần Phương Thảo

Junior Analyst

Trên bối cảnh hùng vĩ của dãy núi Teton, viễn cảnh hạ cánh mềm - điều mà nhiều người cho là không thể đã xuất hiện trước mắt thống đốc các ngân hàng trung ương hàng đầu tại Wyoming - nơi diễn ra hội nghị chuyên đề Jackson Hole.

Sau khi trải qua cú sốc lạm phát tồi tệ nhất trong bốn thập kỷ, những người tham dự hội nghị thường niên của Fed Kansas City vào cuối tuần này hy vọng rằng họ đã gần vượt qua được khó khăn và đạt được sự hạ cánh mềm cho nền kinh tế toàn cầu.

Andrew Bailey, thống đốc BoE, và người đồng cấp của ông tại Fed, Jay Powell, đã phản pháo lại nỗi lo rằng tăng trưởng sẽ cần phải hy sinh để đạt được mục tiêu lạm phát. Khi việc cắt giảm lãi suất gần kề, cả hai người đều ra hiệu rằng họ vẫn đang trên đà tránh được suy thoái.

Các nhà kinh tế trong khán phòng cũng bày tỏ sự lạc quan. Heather Boushey, thành viên Hội đồng Cố vấn Kinh tế của Tổng thống Hoa Kỳ Joe Biden, nói với tờ Financial Times rằng: "Không ai biết chính xác những tháng tới sẽ ra sao, nhưng dữ liệu cho thấy tỷ lệ thất nghiệp sẽ tiếp tục ở mức thấp và nền kinh tế sẽ tiếp tục tăng trưởng mạnh".

Hai năm trước, dự báo này rất ảm đạm.

Việc tăng lãi suất mạnh mẽ để dập tắt đợt lạm phát tồi tệ nhất ở các nền kinh tế tiên tiến kể từ những năm 1980 được dự đoán sẽ gây ra một cuộc suy thoái đau đớn khiến hàng triệu người mất việc làm.

Vào thời điểm đó, các nhà hoạch định chính sách đã cảnh báo rằng đây sẽ là bối cảnh kinh tế đầy thách thức nhất mà họ phải vượt qua.

Nhưng mười hai tháng qua đã thay đổi cuộc chơi.

Lạm phát đã giảm mạnh trong nửa cuối năm 2023, giảm mạnh so với mức đỉnh điểm năm 2022 và hiện đang trên đà đạt được mục tiêu 2% của các ngân hàng trung ương. Trong một số trường hợp, chẳng hạn như Vương quốc Anh, lạm phát đã đạt được mục tiêu này.

Trong suốt thời gian qua, thị trường lao động vẫn vững chắc.

Tuy nhiên, các quan chức vẫn nhận thức được những thách thức phía trước: cần phải cắt giảm lãi suất đúng cách.

Thị trường đã có động thái phản ánh kỳ vọng về lãi suất thấp hơn, giúp giảm lãi suất thế chấp và các sản phẩm tài chính khác. Nhưng các ngân hàng trung ương vẫn phải thực hiện một động thái chính thức.

Một đợt biến động thị trường vào đầu tháng 8, sau dữ liệu việc làm ảm đạm của Hoa Kỳ và động thái bất ngờ theo hướng hawkish của BoJ, đã làm nổi bật sự lo lắng tiềm ẩn về triển vọng kinh tế.

Đợt bán tháo cổ phiếu đầu tháng 8 là "mùi vị ban đầu" của một "sự kiện rủi ro", đặc biệt là nếu sự điều tiết đang diễn ra trong tăng trưởng nhường chỗ cho một sự suy thoái nghiêm trọng hơn ở trung tâm thành phố, Pierre-Olivier Gourinchas, nhà kinh tế trưởng tại IMF, đã cảnh báo trong một cuộc phỏng vấn với tờ Financial Times. "Chúng ta sẽ thấy một số biến động, vì thị trường phải điều chỉnh theo giai đoạn mới trong chu kỳ giảm phát, đó là bình thường hóa chính sách tiền tệ".

Gourinchas ủng hộ sự thay đổi từ các ngân hàng trung ương, nói rằng đó là động thái "đúng đắn". "Về nguyên tắc, việc nới lỏng này có thể tốt cho tăng trưởng toàn cầu vì nó sẽ giúp ổn định hoạt động". Ông nói thêm rằng các nền kinh tế thị trường mới nổi nói riêng sẽ được hưởng lợi từ việc USD suy yếu — một hậu quả có thể xảy ra của việc hạ lãi suất tại Hoa Kỳ.

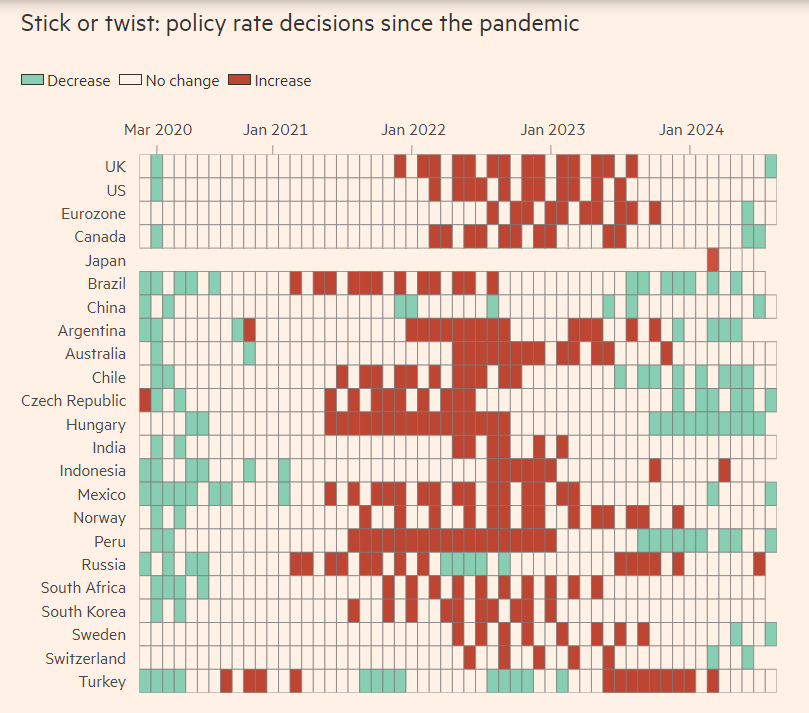

Quyết định chính sách của các ngân hàng trung ương trong thời kì hậu Đại dịch

Ngân hàng Trung ương Châu Âu, BoE và Ngân hàng Canada đều đã hạ lãi suất vào mùa hè này và dự kiến sẽ tiếp tục giảm trong những tháng tới.

Fed sẽ tham gia cùng họ vào tháng 9, như Powell đã ám chỉ vào thứ sáu. Cuộc họp đó diễn ra chỉ sáu tuần trước cuộc bầu cử tổng thống Hoa Kỳ, kết quả của cuộc bầu cử này đang bao trùm nền kinh tế lớn nhất thế giới.

Việc Fed và các ngân hàng trung ương lớn khác mất nhiều thời gian như vậy để bắt đầu cắt giảm cho thấy mức độ của vấn đề lạm phát đã đeo bám họ trong ba năm qua.

Ban đầu lạm phát được coi là một thử thách "tạm thời", ngắn ngủi. Tuy nhiên, nó nhanh chóng biến thành một vấn đề bùng nổ và dai dẳng đối với người tiêu dùng trên toàn thế giới. Con đường quay trở lại mức lạm phát mục tiêu 2% rất gập ghềnh, trở nên tồi tệ hơn do chiến tranh ở Ukraine và Trung Đông. Mới đầu năm, áp lực giá cả bất ngờ tăng trở lại đã khiến các quan chức Hoa Kỳ lo lắng.

Các ngân hàng trung ương từ lâu đã tập trung vào rủi ro rằng việc hạ lãi suất quá sớm sẽ khiến lạm phát bị kẹt ở mức cao hơn mục tiêu — hoặc tệ hơn, bùng phát trở lại.

Các nhà hoạch định chính sách vẫn chưa sẵn sàng để tin rằng áp lực giá cả tồi tệ nhất trong một thế hệ đã biến mất.

Thống đốc Bailey đã nhắc lại vào thứ Sáu rằng ông sẽ thận trọng trong việc cắt giảm lãi suất, củng cố kỳ vọng rằng BoE sẽ giữ nguyên vào tháng 9 trước khi hạ lãi suất một lần nữa vào tháng 11. Vào thứ Bảy, nhà kinh tế trưởng của ECB Philip Lane đã cảnh báo rằng ngân hàng "vẫn chưa chắc chắn" sẽ đạt được mục tiêu lạm phát.

Các quan chức Hoa Kỳ cũng ủng hộ việc cắt giảm lãi suất dần dần. Nhưng họ cũng để ngỏ cánh cửa cho những động thái quyết liệt hơn nếu cần thiết.

Sau khi tăng lãi suất quá muộn để kiềm chế lạm phát, những người thiết lập lãi suất thừa nhận những rủi ro khi hành động quá chậm trong giai đoạn tiếp theo này.

“Tôi lo ngại rằng chúng ta đang thắt chặt nhất trong toàn bộ chu kỳ này”, Austan Goolsbee, chủ tịch của Fed Chicago, nói với Financial Times, lưu ý rằng lãi suất điều chỉnh theo lạm phát đã tăng khi áp lực giá cả giảm bớt, mặc dù lãi suất danh nghĩa ở Hoa Kỳ vẫn giữ nguyên trong hơn một năm.

“Bạn chỉ muốn thắt chặt như vậy vì một lý do — nếu bạn sợ lạm phát quá nóng — và đây không phải là tình trạng quá nóng”, Goolsbee nói.

Trong khi đó, Susan Collins - chủ tịch Fed Boston tin rằng có một “con đường rõ ràng” để đạt được mục tiêu lạm phát 2% mà không có “sự chậm lại không cần thiết”, bà thừa nhận rằng rủi ro đối với nền kinh tế lớn nhất thế giới có thể xảy ra.

“Tôi thực tế về điều đó”, Collins nói với Financial Times. “Sự cẩn trọng không phải là điều tồi tệ đối với chúng ta”.

Financial Times