Liệu Fed có thể diều hâu như thị trường kỳ vọng?

Đức Nguyễn

FX Strategist

Nếu như thị trường kỳ vọng một FOMC hawkish sau cuộc họp thứ Tư, Fed thực tế cần phải hawkish tới bao nhiêu để có thể đáp ứng đủ?

Đây là một câu hỏi khó trả lời, đặc biệt nếu bạn nhìn nhận kỳ vọng thị trường thay vì là một kết quả dễ đoán, lại là một tổng hợp xác suất của một phân phối rộng hơn rất nhiều. Cùng với lúc đó, kỳ vọng thị trường, hay ít nhất là định giá thị trường, vẫn đang nghiêng về một kết quả dovish nếu quan sát cả chu kỳ sắp tới. Vấn đề thực tế với thị trường không phải là Fed tăng lãi suất 5 hay 6 lần tới năm 2023, mà là điều gì sẽ xảy ra sau khi lãi suất vượt 1.5%. Đó là lúc bất ngờ, và cả sóng gió rình rập.

Câu chuyện vĩ mô

Nếu ta so sánh hiện tại với khoảng thời gian dot plot tháng Chín được công bố, có một lý do không thể bàn cãi để đẩy nhanh quá trình thắt chặt: CPI đã tăng từ 5.3% lên 6.8%, còn CPI lõi tăng từ 4% lên 4.9%.

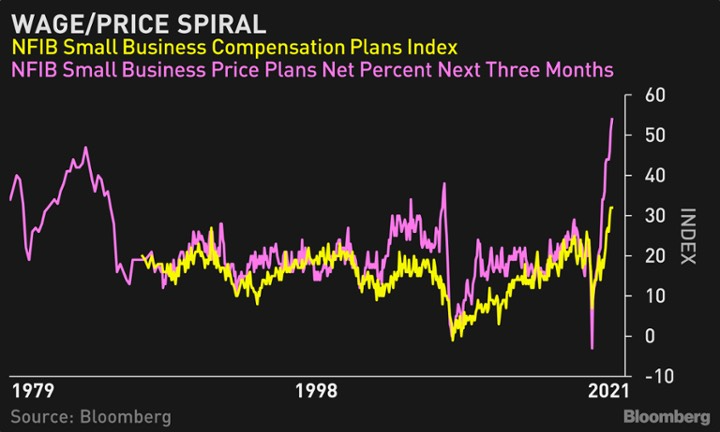

Tỷ lệ thất nghiệp đã giảm từ 5.2% xuống 4.2%, và tăng trưởng lương cũng đang bứt phá. Có thể hiện tại ta chưa chứng kiến vòng xoáy tiền lương - giá cả, nhưng với đà này, tương lai đó là không xa.

Thị trường đã biết tất cả những điều này. Hợp đồng tương lai eurodollar đáo hạn tháng 12/2022 đã giảm 55 điểm so với phiên đóng cửa trước cuộc họp Fed tháng Chín. Hợp đồng tháng 12/2023 giảm 59 điểm, cho thấy rằng phần lớn kỳ vọng thắt chặt đang nằm vào năm 2022. Kỳ vọng thắt chặt năm 2023 vẫn chưa hề nhúc nhích, và trong các năm tới đã giảm. Mạnh tay thắt chặt lúc này cũng đồng nghĩa với nương tay hơn trong tương lai.

Một lý do khiến cả thị trường cổ phiếu và trái phiếu đều không mất kiểm soát trước tất cả những kỳ vọng này, là nhờ niềm tin rằng Fed có thể khống chế được tình hình. Họ sẽ tăng lãi suất vừa đủ để đánh bại lãi suất, rồi sẽ trở lại như bình thường, giữ lãi suất thực ở mức âm để hỗ trợ thị trường lao động và tài chính.

Nhưng lạm phát lại có cuộc chơi riêng để phá hoại những kế hoạch tốt nhất Fed có thể đề ra, vì nó có thể buộc Fed phải tăng lãi suất, đơn giản là vì họ phải làm, chứ không phải họ thích hay không. Hơn một thập kỷ nay, Fed đã tự nhận là chính sách sẽ dựa trên dữ liệu, nhưng cuối cùng lại làm những gì mình muốn trước, rồi tạo ra một lý do cho hành động đó. Và khi lạm phát tăng nóng, điều này không còn dễ nữa, và Fed đã nhanh chóng chuyển hướng như vậy.

Đó cũng là lý do tại sao niềm tin thị trường rằng có rất ít khả năng thắt chặt sau năm 2023, hay lãi suất vượt 1.5%, lại lạ đến vậy. Kỳ vọng lãi suất 2024 mới chỉ tăng 5bp từ tuần trước, nhưng bất ngờ hơn kỳ lợi suất 10 năm mới chỉ tăng 10bp kể từ cuộc họp tháng Chín, bất chấp tất cả định hướng chính sách, sự dịch chuyển của định giá thị trường, và dữ liệu kinh tế. Có vẻ như thị trường trái phiếu là phù thủy Gandalf trong Chúa tể của những chiếc nhẫn, đứng trước cây cầu mang tên “lãi suất 1.5%”, đập cây gậy của mình xuống và thét lên “ngươi sẽ không vượt qua đây” với con quái vật Fed Balrog. Ta cũng có thể tưởng tượng sự hỗn loạn trên thị trường chứng khoán nếu như lãi suất vượt mức đó.

Đây sẽ là một trong những câu chuyện đáng chú ý trong năm tới, hoặc có thể ngay ngày mai. Điều gì sẽ xảy ra nếu Fed buộc phải nói rằng lãi suất cần vượt mức kỳ vọng thị trường?

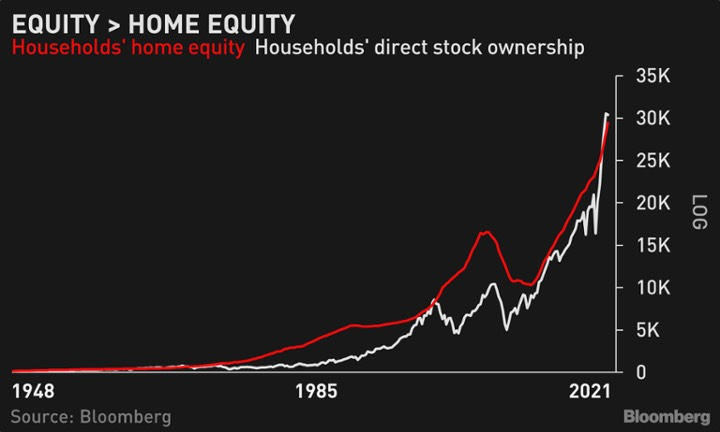

Một điều đáng chú ý nữa là tỷ trọng cổ phiếu trong bảng cân đối kế toán của một hộ gia đình, chỉ chiếm gần 19% tổng tài sản, mức rất thấp, dù đang rất gần đỉnh. Một lý do cho việc này là tổng tài sản - với đa số người dân, tổng tài sản của ngôi nhà họ ở lớn hơn chứng khoán họ nắm giữ.

Nhưng khi xét tài sản ròng, tỷ trọng chứng khoán đã vượt giá trị nhà ở lần đầu tiên kể từ bong bóng dot-com.

Điều này có vẻ đang đi theo xu hướng chung của thị trường, và cũng gia tăng rủi ro cho một vụ “taper tantrum” nếu thị trường nghĩ rằng lãi suất dài hạn sẽ tăng do lạm phát. Thị trường chứng khoán nổi điên lên vì không còn tiền rẻ không phải là câu chuyện gì mới, nhưng câu hỏi mới là Fed sẽ sẵn sàng để thị trường sập bao nhiêu? Có thể sâu hơn trường hợp họ tăng lãi suất sớm trước tăng trưởng nóng.

Cho tới giờ, kỳ vọng thị trường chỉ đơn giản là chuyển các đợt tăng lãi suất từ năm này sang năm kia, với giả định tăng sớm hơn thì tăng ít hơn. Một bất ngờ từ Fed sẽ dịch chuyển góc nhìn của thị trường tới tận cuối chu kỳ. Liệu tăng dot plot 2024 có giúp được gì không? Có lẽ là không nếu kỳ vọng lãi suất dài hạn không đổi.

Nhưng thật lòng mà nói, vẫn còn sớm để điều đó xảy ra. Chủ tịch Powell có thể gây phần nào ảnh hưởng bằng những bình luận của mình, đặc biệt là về triển vọng GDP.

Mong là báo giới sẽ hỏi ông liệu định giá thị trường có hợp lý hay không với tình hình hiện tại. Và nếu câu trả lời của ông là không, câu chuyện sẽ bắt đầu hấp dẫn.

Bloomberg