Lòng tin lung lay: Cuộc khủng hoảng thầm lặng tại trung tâm quyền lực tài chính Mỹ

Ngọc Lan

Junior Editor

Fed đang chuẩn bị cho một bước ngoặt quan trọng vào thứ Tư tới đây, đó là cắt giảm lãi suất.

Đến tận hôm thứ Năm tuần trước, các quan chức Fed vẫn khẳng định không cần có động thái đột phá nào tại cuộc họp sắp tới. Họ dự kiến chỉ giảm nhẹ 0.25 điểm phần trăm, phản ánh những tín hiệu tích cực về việc nền kinh tế đang hạ cánh mềm. Thậm chí, trong cuộc họp cuối tháng 7, Chủ tịch Jerome Powell còn nhấn mạnh rằng một đợt cắt giảm mạnh 0.5 điểm phần trăm vào tháng 9 là điều hoàn toàn nằm ngoài tầm ngắm hiện tại.

Tuy nhiên, bức tranh có vẻ đã thay đổi đáng kể. Vào đêm thứ Năm, trong giai đoạn Fed thường giữ im lặng trước truyền thông, hai tờ báo uy tín Financial Times và Wall Street Journal đồng loạt đưa tin từ nguồn ẩn danh: Fed đang cân nhắc một bước đi táo bạo hơn - cắt giảm ngay 0.5 điểm phần trăm ngay từ đầu. Mặc dù không rõ nguồn gốc chính xác của thông tin này, nhưng với kinh nghiệm nhiều năm làm phóng viên kinh tế cho Financial Times, tôi hiểu rõ cả hai tờ báo đều có những tiêu chuẩn rất nghiêm ngặt về nguồn tin.

Điều đáng chú ý là thị trường tài chính đã phản ứng nhanh chóng. Họ xem những thông tin đồng thời này như một thông điệp ngầm rằng có lẽ đã có một cuộc họp báo không chính thức từ nội bộ Fed.

Theo những nguồn tin đáng tin cậy, Fed đang đứng trước một quyết định quan trọng: lựa chọn giữa việc cắt giảm lãi suất 0.25 hay 0.5 điểm phần trăm. Hãy cùng phân tích những lập luận thuyết phục cho cả hai phương án.

Luận điểm ủng hộ cắt giảm mạnh: Một đợt cắt giảm đáng kể ngay từ đầu sẽ tạo điều kiện cho Fed nhanh chóng hạ lãi suất từ mức cao 5.25-5.5% xuống gần hơn với mức cân bằng. Động thái này phù hợp với bối cảnh hiện tại, khi áp lực lạm phát đang dần suy giảm và tỷ lệ thất nghiệp có xu hướng tăng. Nhiều chuyên gia cho rằng việc không hành động trong tháng 7 có thể là một sai lầm chiến lược, vậy tại sao Fed phải tiếp tục trì hoãn?

Luận điểm phản đối từ góc độ kinh tế: Tuy nhiên, cũng cần lưu ý rằng nền kinh tế Mỹ không ở trong tình trạng khủng hoảng. Lạm phát vẫn đang ở mức tương đối ổn định khoảng 2.5%, và các điều kiện tài chính đã được nới lỏng đáng kể. Fed hoàn toàn có khả năng điều chỉnh tốc độ cắt giảm một cách linh hoạt nếu tình hình đòi hỏi.

Mặc dù cả hai luận điểm đều có cơ sở, nhưng vấn đề then chốt ở đây là chiến lược truyền thông. Một đợt cắt giảm mạnh có thể được diễn giải là Fed đã "chậm chân" trong tháng 7. Điều này có nguy cơ gây ra một cuộc khủng hoảng niềm tin đối với ngân hàng trung ương và có thể tạo ra ấn tượng tiêu cực, bất chấp việc thị trường chứng khoán có thể phản ứng tích cực (vì họ luôn hoan nghênh các biện pháp hỗ trợ giá trị cổ phiếu từ Fed).

Tháng 9 năm 2024 đang hiện ra như một thời điểm hết sức tế nhị cho việc điều chỉnh lãi suất, đặc biệt khi một ứng cử viên Tổng thống - Donald Trump - đã công khai phản đối, cho rằng đây là động thái mà Fed rõ ràng không nên thực hiện trong giai đoạn tiền bầu cử. Chiến dịch tranh cử của Trump không ngừng viện dẫn các thuyết âm mưu về một "chính quyền ngầm" và sự liên kết của truyền thông nhằm cản trở tham vọng khôi phục sự vĩ đại của nước Mỹ của ông.

Đáng chú ý, chiến dịch của Trump gần đây đã đưa ra những cáo buộc gây sốc: họ cho rằng truyền thông đã im lặng trước hiện tượng người nhập cư ăn thịt chó mèo tại Springfield, Ohio, và cáo buộc đài ABC News dàn xếp cuộc tranh luận Tổng thống bất lợi cho Trump. Đáng lo ngại hơn, hai thuyết âm mưu không có cơ sở này chỉ mới xuất hiện trong tuần vừa qua. Dù những thông tin này có vẻ phi lý đến đâu, chúng vẫn tìm được đất sống trong một bộ phận công chúng, và tôi không khỏi lo ngại rằng quyết định của Fed vào thứ Tư tới đây có thể vô tình tiếp thêm chất xúc tác cho những luận điệu này.

Tôi muốn nhấn mạnh một lần nữa: Trong bối cảnh đặc biệt này, yếu tố kinh tế không phải là mối quan tâm hàng đầu, mà chính cách thức truyền thông về quyết định mới là điều cốt yếu.

Sự biến động của thị trường dầu mỏ: Lịch sử lặp lại?

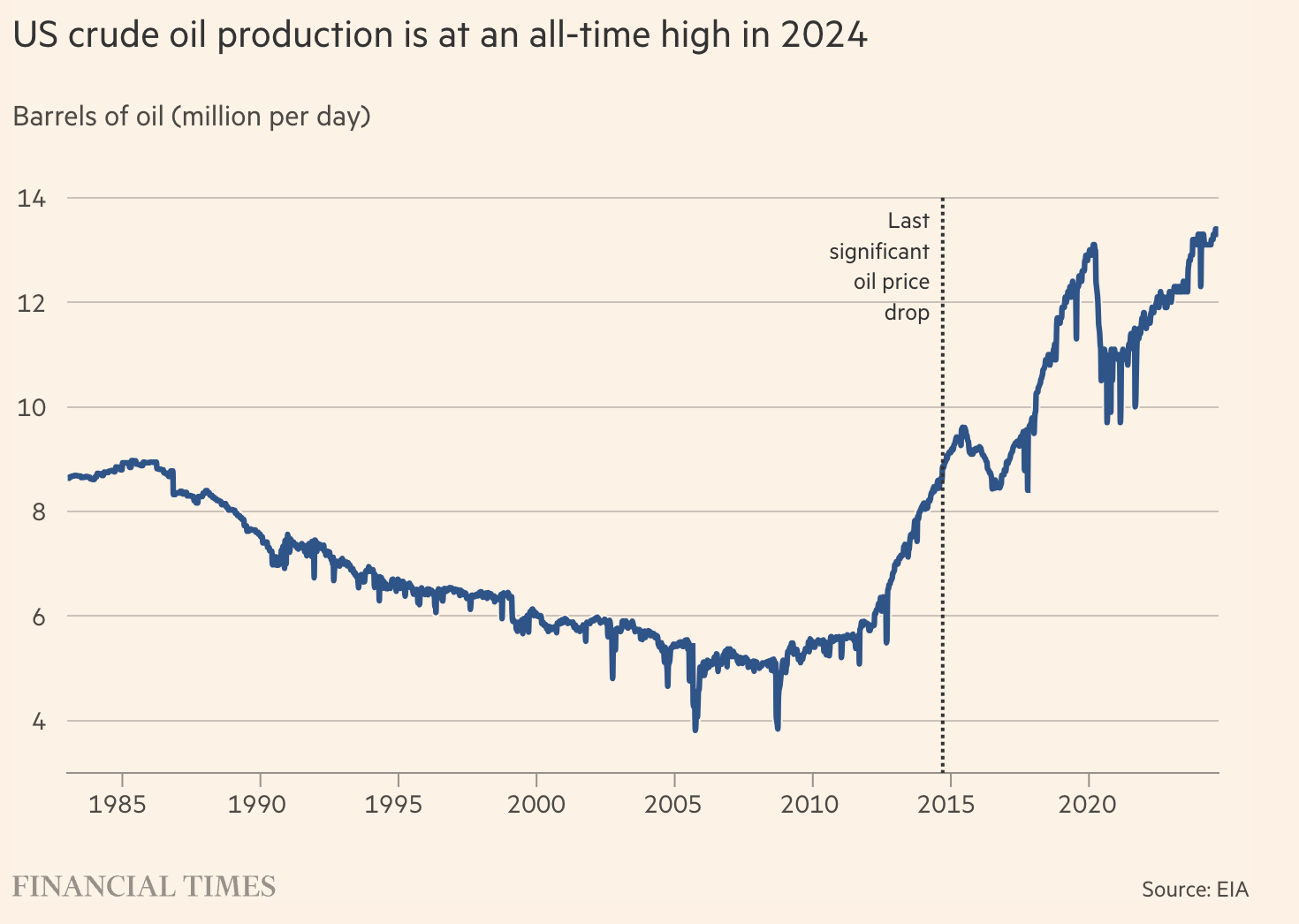

Khi mùa hè chậm rãi khép lại, chúng ta đang chứng kiến một bức tranh thị trường dầu mỏ đầy biến động. Nhu cầu toàn cầu đang có dấu hiệu suy giảm, trong khi nguồn cung dầu mỏ lại đang trên đà tăng mạnh, chủ yếu đến từ các quốc gia ngoài khối OPEC. Đặc biệt, sự bùng nổ trong sản xuất dầu đá phiến của Hoa Kỳ đang tạo ra áp lực không nhỏ lên các quốc gia OPEC. Họ đang phải đối mặt với một lựa chọn khó khăn: tiếp tục duy trì chính sách cắt giảm sản lượng, hay mạo hiểm tăng thị phần và gây áp lực lên các nhà sản xuất Mỹ bằng cách hạ giá.

Tình huống này gợi nhớ đến năm 2014, nhưng cũng phản ánh chính xác bối cảnh hiện tại, đặc biệt khi xét đến sự gia tăng gần đây trong sản lượng dầu của Mỹ. Cách đây một thập kỷ, giá dầu danh nghĩa đã chứng kiến sự sụt giảm đáng kể, từ mức trên 100 USD/thùng xuống còn trung bình khoảng 50 USD trong năm 2015.

Sản lượng dầu thô của Mỹ đạt mức cao kỷ lục vào năm 2024

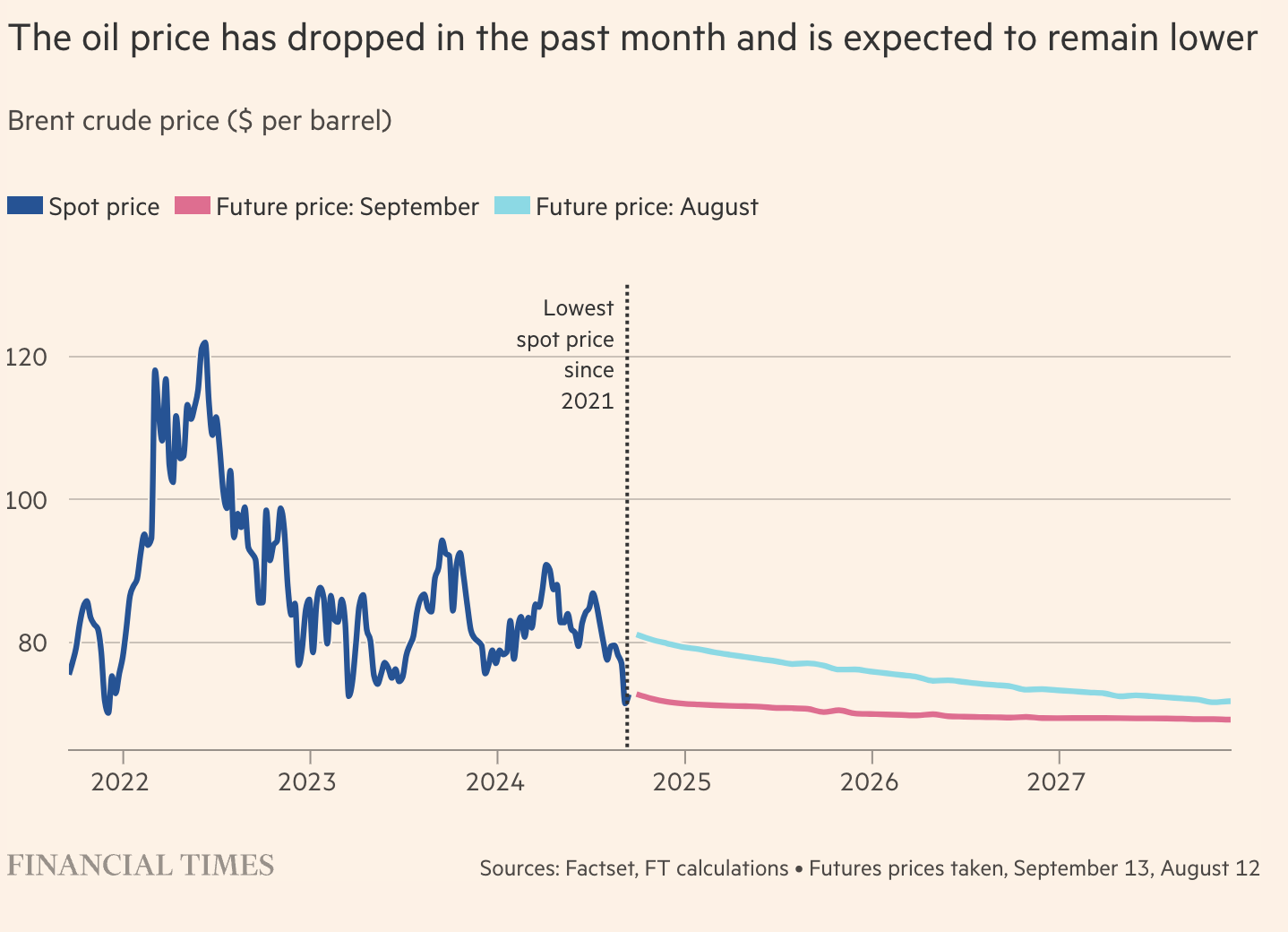

Trong năm nay, các quốc gia OPEC+ đã công bố kế hoạch giảm dần các biện pháp cắt giảm sản lượng - vốn được áp dụng nhằm duy trì mức giá dầu cao. Tuy nhiên, họ đã phải hoãn kế hoạch này đến cuối năm do phản ứng nhanh chóng của thị trường. Đáng chú ý, tuần trước, giá dầu Brent đã chạm mức dưới 70 USD - một cột mốc chưa từng thấy kể từ năm 2021. HĐTL dầu thô cũng ghi nhận sự sụt giảm mạnh, càng làm nổi bật sự tương đồng với tình huống năm 2014.

Các nhà hoạch định chính sách tiền tệ luôn ưa chuộng việc xây dựng các kịch bản dự phòng. Thông thường, họ có xu hướng tập trung vào mô hình hóa rủi ro khi giá năng lượng tăng cao. Tuy nhiên, trong bối cảnh hiện tại, sẽ là một bước đột phá nếu có một ngân hàng trung ương tiên phong đưa ra kịch bản dựa trên bài học từ năm 2014, cân nhắc khả năng giá dầu - cả hiện tại và tương lai - có thể tiếp tục xu hướng giảm trong năm tới.

Giá dầu đã giảm trong tháng qua và dự kiến sẽ tiếp tục ở mức thấp

Những quyết sách then chốt trong bối cảnh kinh tế biến động

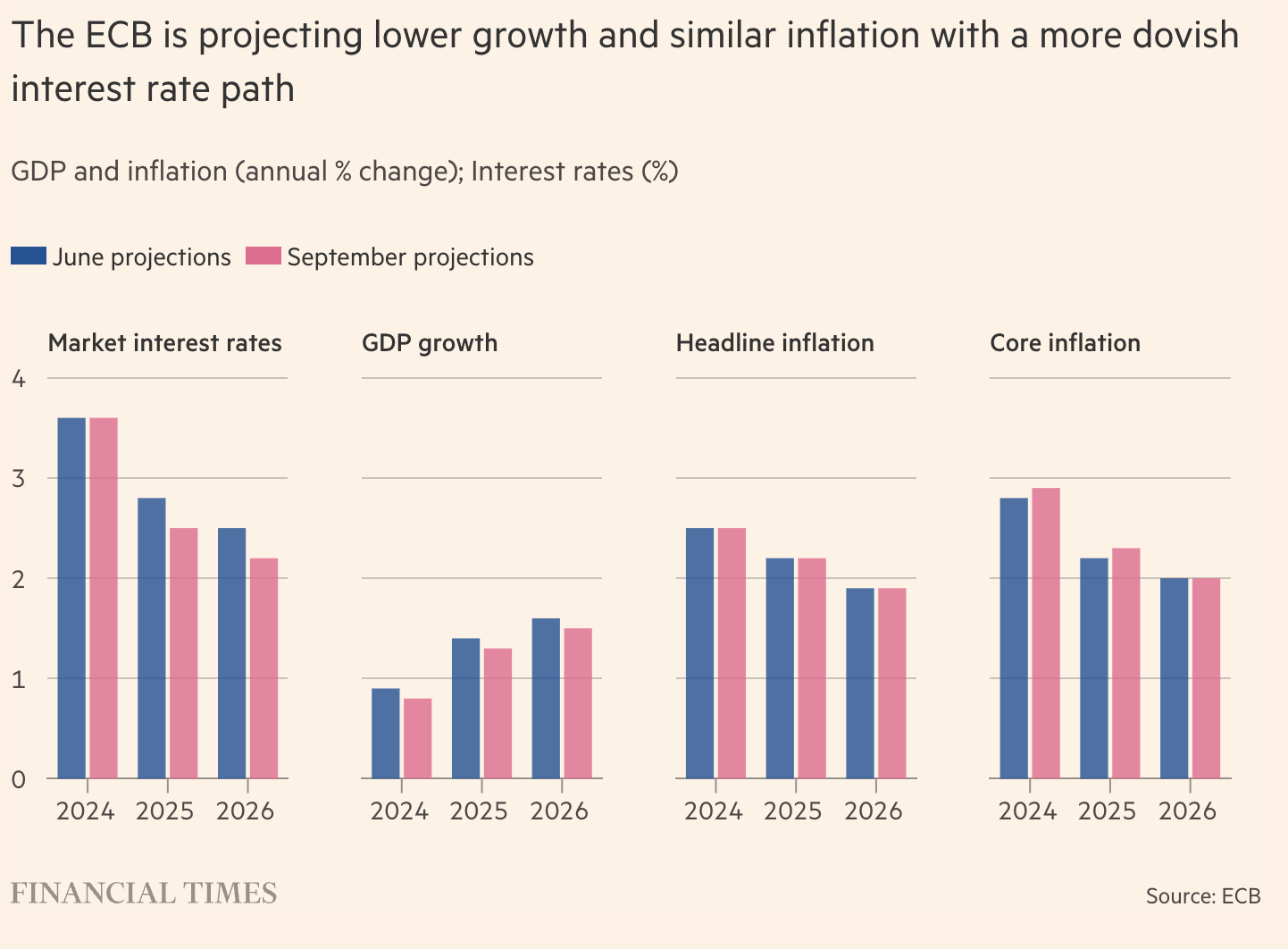

ECB vừa đưa ra một quyết định mang tính bước ngoặt vào thứ Năm tuần trước, tuy nhiên không gây bất ngờ cho giới quan sát: cắt giảm lãi suất lần thứ hai xuống mức 3.5%. Trong cuộc họp báo sau đó, Chủ tịch ECB Christine Lagarde đã đưa ra những nhận định sắc bén về tình hình kinh tế hiện tại và tương lai.

Bà Lagarde khéo léo định hướng kỳ vọng của công chúng, nhấn mạnh rằng không nên vội vàng kỳ vọng một đợt cắt giảm tiếp theo tại cuộc họp tháng 10 sắp tới. Đồng thời, bà cũng cảnh báo không nên quá chú trọng vào chỉ số lạm phát toàn phần của tháng 9, vốn dự kiến sẽ giảm do ảnh hưởng từ giá năng lượng thấp. Thay vào đó, bà Lagarde chuyển sự chú ý sang một thách thức lớn hơn: lạm phát nội địa.

Dựa trên những tín hiệu này, lộ trình chính sách tiền tệ cho những tháng cuối năm dần hiện rõ. ECB nhiều khả năng sẽ giữ nguyên lãi suất vào tháng 10, trước khi thực hiện một đợt cắt giảm nữa vào tháng 12. Xu hướng này có thể tiếp tục kéo dài sang năm 2025 với nhiều đợt cắt giảm hơn nữa.

Tuy nhiên, điều đáng chú ý là những gì không được đề cập trong bài phát biểu của bà Lagarde. Các dự báo nội bộ của đội ngũ chuyên gia ECB dường như có xu hướng thiên về lập trường dovish hơn nữa. Dựa trên giả định về mức lãi suất thấp hơn trong năm 2025 và 2026 so với dự báo hồi tháng 6, ECB vẫn kỳ vọng cả lạm phát cơ bản và toàn phần sẽ hạ nhiệt, tiệm cận mức mục tiêu. Tuy nhiên, điều này đi kèm với một nền kinh tế dự báo yếu hơn so với kỳ vọng trước đây. Bức tranh tổng thể này - với sự kết hợp giữa tăng trưởng thấp hơn, lạm phát ở mức ổn định và lãi suất giảm - đang đặt ra những thách thức không nhỏ cho khu vực Eurozone.

ECB dự báo tăng trưởng thấp hơn, lạm phát ổn định cùng với lộ trình lãi suất thiên hướng dovish

Biểu đồ mang tính bước ngoặt: Góc nhìn mới về sự biến động của thị trường tài chính

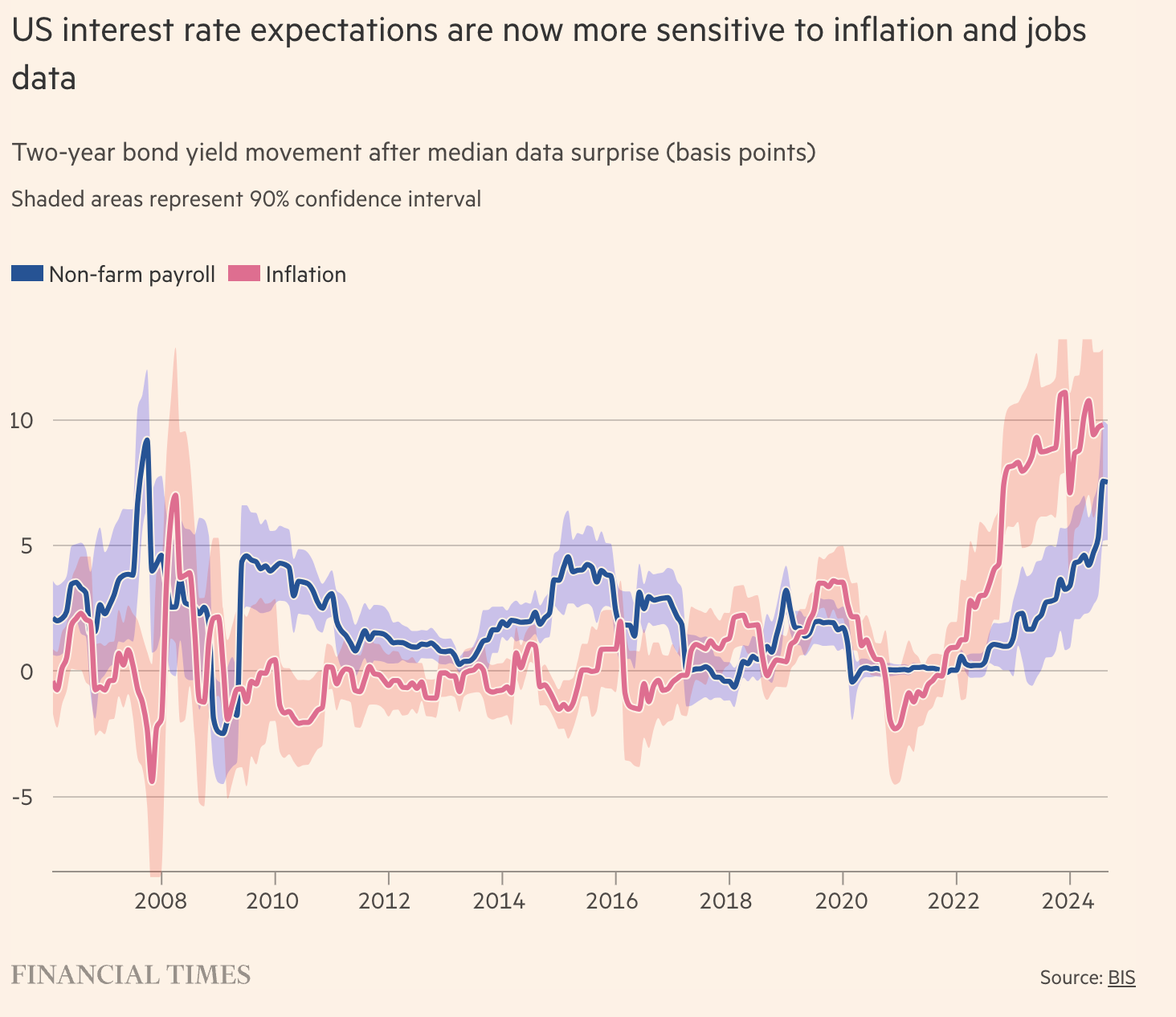

Ngân hàng Thanh toán Quốc tế (BIS) vừa công bố báo cáo quý đáng chú ý vào thứ Hai, gián tiếp phơi bày một thực tế đáng báo động: sự phụ thuộc quá mức của thị trường tài chính vào dữ liệu kinh tế. Thông qua việc áp dụng phương pháp hồi quy cuốn chiếu tinh vi, BIS đã đưa ra những phát hiện đáng kinh ngạc. Kể từ năm 2022, thị trường trái phiếu kỳ hạn 2 năm đã thể hiện độ nhạy cảm cao bất thường đối với những biến động bất ngờ trong dữ liệu lạm phát và việc làm của Hoa Kỳ.

Đặc biệt, những số liệu gần đây nhất - mặc dù chưa được thể hiện trực tiếp trong biểu đồ - cho thấy một xu hướng còn đáng lo ngại hơn. Hiện nay, thị trường dường như chỉ tập trung vào những biến động trong báo cáo việc làm phi nông nghiệp. Điều này được minh chứng qua phản ứng cực đoan của thị trường đối với dữ liệu yếu kém của tháng 7, được công bố vào đầu tháng 8.

Trong bối cảnh này, tuyên bố của Chủ tịch Fed Jerome Powell càng trở nên đáng chú ý. Ông nhấn mạnh rằng Fed sẽ phụ thuộc vào dữ liệu tổng thể, nhưng không bị chi phối bởi từng điểm dữ liệu riêng lẻ. Tuy nhiên, có vẻ như thị trường tài chính đang không thực sự lắng nghe và tiếp nhận thông điệp này một cách đúng đắn.

Kỳ vọng lãi suất tại Mỹ giờ đây nhạy cảm hơn với dữ liệu lạm phát và việc làm

Financial Times