Lý thuyết Chu kỳ bầu cử Tổng thống

Uông Quang

Manager, Technical Analyst

Cùng thảo luận về một lý thuyết liên quan đến sự kiện đang hot nhất hiện nay - cuộc bầu cử Tổng thống Mỹ 2020. Đây cũng là một trong những chu kỳ nổi tiếng được nhắc đến trong giáo trình CMT – được phát triển bởi Hiệp hội các nhà phân tích kỹ thuật thị trường Mỹ (MTA).

Lý thuyết Chu kỳ bầu cử Tổng thống là gì?

Lý thuyết Chu kỳ Bầu cử Tổng thống, được phát triển bởi người sáng lập Stock Trader's Almanac, Yale Hirsch, cho rằng thị trường chứng khoán Hoa Kỳ thường có xu hướng suy yếu nhất trong năm ngay sau cuộc bầu cử Tổng thống mới. Theo lý thuyết này, sau năm đầu tiên sụt giảm, thị trường sẽ phục hồi vè đạt đỉnh vào năm thứ ba. Thị trường sau đó giảm vào năm thứ tư – năm cuối cùng của nhiệm kỳ Tổng thống, sau đó chu kỳ bắt đầu lại với cuộc bầu cử Tổng thống tiếp theo. Đây cũng là một trong những chu kỳ nổi tiếng được nhắc đến trong giáo trình CMT – được phát triển bởi Hiệp hội các nhà phân tích kỹ thuật thị trường Mỹ (MTA).

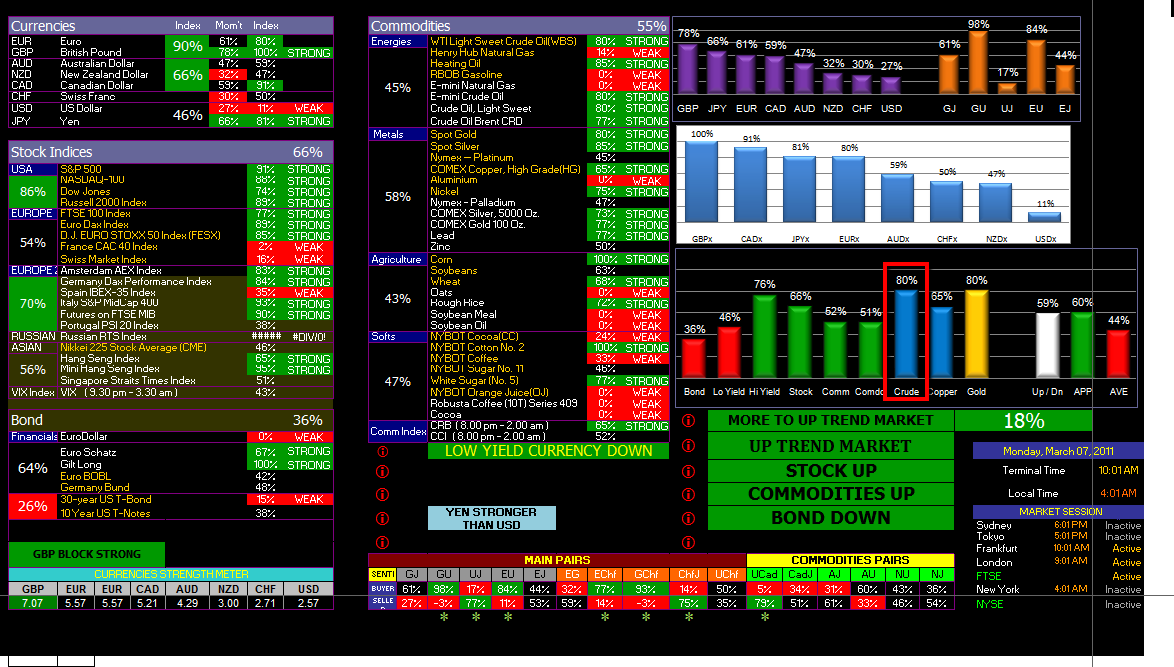

Thống kê lịch sử thị trường

Rất nhiều yếu tố có thể ảnh hưởng đến hoạt động của thị trường chứng khoán trong một năm nhất định, một số yếu tố trong đó không hề liên quan đến Tổng thống. Tuy nhiên, dữ liệu trong nhiều thập kỷ qua cho thấy trên thực tế có thể có xu hướng tăng giá cổ phiếu khi người đứng đầu cơ quan hành pháp này tiến gần đến một cuộc bầu cử khác.

Vào năm 2016, Charles Schwab đã phân tích dữ liệu thị trường kể từ năm 1950 và nhận thấy rằng, nhìn chung, năm thứ ba của nhiệm kỳ tổng thống trùng lặp với mức tăng mạnh nhất của chỉ số S&P 500.

- Năm ngay sau bầu cử: +6.5%.

- Năm thứ hai: +7.0%.

- Năm thứ ba: +16.4%.

- Năm thứ tư: +6.6%

Kể từ năm 1950, tỷ suất sinh lợi trung bình hàng năm của S&P 500 là 10,82%. Vì vậy, mặc dù các con số không cho thấy sự sụt giảm đáng kể trong năm thứ nhất và năm thứ hai – điều mà Hirsch đã dự đoán, nhưng có vẻ như thực sự có một sự gia tăng đáng kể trong năm thứ ba. Từ năm 1950 đến 2019, thị trường chứng khoán đã tăng trong khoảng 73% số năm. Nhưng trong năm thứ ba của chu kỳ bầu cử tổng thống, tỷ lệ này là 88%, cho thấy một sự nhất quán đáng chú ý, so với mức 56% và 64% thời gian trong năm một và hai của nhiệm kỳ Tổng thống.

Nhiệm kỳ của Donald Trump là một ngoại lệ đáng chú ý đối với sự sụt giảm cổ phiếu trong năm đầu tiên đúng như điểu mà lý thuyết này dự đoán. Đảng Cộng hòa tích cực theo đuổi việc cắt giảm thuế thu nhập cá nhân và doanh nghiệp đã được thông qua vào cuối năm 2017, và kết quả là một đợt tăng giá 19.4% của chỉ số S&P 500. Năm thứ hai của ông tại vị chứng kiến chỉ số này giảm 6.2%. Nhưng một lần nữa, năm thứ ba đánh dấu thời điểm đặc biệt mạnh mẽ đối với thị trường cổ phiếu, khi S&P tăng 28.9%.

Nhìn chung, sức mạnh tiên đoán của lý thuyết chu kỳ bầu cử tổng thống không phải lúc nào cũng chính xác. Mặc dù lợi nhuận trung bình của thị trường trong năm một và hai nói chung hơi chậm chạp, như Hirsch đề xuất, hướng đi của giá cổ phiếu không nhất quán từ chu kỳ này sang chu kỳ tiếp theo. Xu hướng tăng giá trong năm thứ ba đã được chứng minh là đáng tin cậy hơn, với mức tăng trung bình vượt xa những năm khác. Liệu các nhà đầu tư có thể cảm thấy thoải mái khi xác định thời điểm thị trường dựa trên giả thuyết của Hirsch hay không vẫn còn là một câu hỏi. Bởi vì các cuộc bầu cử tổng thống chỉ diễn ra bốn năm một lần ở Hoa Kỳ, đơn giản là không có mẫu dữ liệu lớn để có thể đưa ra kết luận. Thực tế là chỉ có 17 cuộc bầu cử diễn ra kể từ năm 1950.

Và ngay cả khi hai biến có sự tương quan - trong trường hợp này là chu kỳ bầu cử và hiệu suất thị trường, điều đó không có nghĩa là quan hệ nhân quả có thể xảy ra. Có thể thị trường có xu hướng tăng trong năm thứ ba của nhiệm kỳ Tổng thống, nhưng không phải do bất kỳ tác động quan trọng nào đến từ người đứng đầu Nhà Trắng.

Lý thuyết cũng dựa trên sự ước tính quá lớn về quyền lực của Tổng thống. Trong bất kỳ năm nào, thị trường chứng khoán có thể bị ảnh hưởng bởi rất nhiều yếu tố nào ít hoặc không liên quan đến người điều hành cao nhất. Sự ảnh hưởng của Tổng thống Mỹ đối với nền kinh tế cũng bị hạn chế bởi tính chất ngày càng toàn cầu của nó. Các sự kiện chính trị hoặc thiên tai, thậm chí xảy ra ở các lục địa khác, cũng có thể ảnh hưởng đến các thị trường ở Hoa Kỳ. Chúng ta có thể thấy điều này rõ ràng nhất qua đại dịch toàn cầu Covid-19.

Trong một cuộc phỏng vấn của mình, Hirsch thừa nhận lý thuyết này cũng dễ bị ảnh hưởng bởi các sự kiện duy nhất trong một chu kỳ nhất định, có thể ảnh hưởng đến tâm trạng của các nhà đầu tư. Ông lưu ý rằng các yếu tố ví dụ như thành phần của Thượng viện và Hạ viện, cũng có thể là một yếu tố quan trọng quyết định đến các chuyển động của thị trường. “Bạn sẽ không muốn đi đến kết luận khi không có đủ dữ liệu đầu vào” – ông kết luận.