Magnificent Seven giờ đây đã trở thành Fab Four

Bùi Thu Phương

Junior Analyst

Giao dịch của Magnificent Seven đang bắt đầu sụt giảm mặc dù thị trường chứng khoán vẫn đang tiếp tục đà tăng.

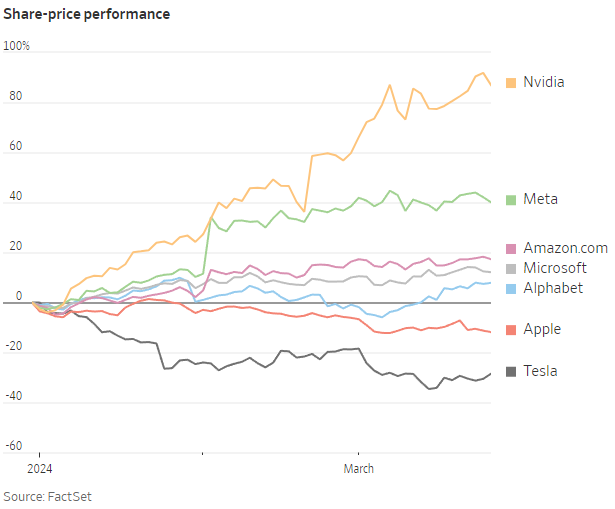

Chỉ số S&P 500 tăng 10% trong quý đầu tiên - đánh dấu sự khởi đầu tốt nhất kể từ năm 2019, trong khi 2 cổ phiếu lớn nhất đóng góp vào chỉ số này lại giảm mạnh. Cụ thể, cổ phiếu của Apple giảm 11% trong ba tháng đầu năm và cổ phiếu của Tesla giảm gần 30%. Cổ phiếu của Alphabet cũng trải qua một giai đoạn trì trệ trong suốt thời gian đó trước khi tăng 8% trong ba tuần qua.

Bốn cổ phiếu công nghệ lớn khác trong nhóm Magnificent Seve gồm Nvidia, Meta Platforms, Microsoft và Amazon tiếp tục tăng mạnh và vượt qua thị trường chung. Một số chiến lược gia thị trường đã đặt cho nhóm này cái tên mới là Fab Four.

Hiệu suất giá cổ phiếu nhóm Mag7

Một số nhà đầu tư cho rằng đây là tín hiệu tích cực khi thị trường đang tăng mạnh mà không cần đến sự tham gia của Apple và Tesla, nghĩa là có các nhóm khác đang tạo đà tăng. Tất cả các ngành trong rổ S&P 500 trừ bất động sản đều ghi nhận lợi nhuận trong quý đầu tiên. Cổ phiếu của các công ty vốn hóa nhỏ, ngành công nghiệp và dịch vụ tài chính là những cổ phiếu tăng mạnh tạo đà thúc đẩy niềm tin rằng thị trường chung còn nhiều dư địa để tăng.

Chủ yếu đà tăng giá này được hỗ trợ bởi kỳ vọng rằng nền kinh tế đã thoát khỏi một cuộc suy thoái sâu và Cục dự trữ liên bang Mỹ sẽ sớm cắt giảm lãi suất ngay cả khi không theo tốc độ hạ lãi suất mà một số nhà đầu từ dự đoán trước đó. Cơn sốt AI đã cũng thúc đẩy thêm đà tăng của thị trường chứng khoán.

Chiến lược gia tại Carson Group Ryan Detrick cho biết: “Nếu bạn nói với tôi vào 8 tuần trước rằng Apple và Tesla sẽ giảm mạnh như hiện tại và dự đoán Fed sẽ giảm số đợt hạ lãi suất trong năm nay, tôi nghĩ thị trường chứng khoán sẽ sụt giảm”

Chắc chắn một số nhà đầu tư lo lắng rằng sự phân hóa không đều trong các cổ phiếu công nghệ lớn là dấu hiệu của đà tăng giá sắp kết thúc và họ đặt câu hỏi liệu việc đạt được lợi nhuận trong tương lai có khó khăn hơn từ đây. Vốn hóa thị trường của chỉ số S&P 500 tăng thêm hơn 9 nghìn tỷ USD kể từ cuối tháng 10 và chỉ số này đã thiết lập 22 mức đóng cửa kỷ lục trong năm 2024.

Trong những ngày tới, giới đầu tư cố gắng đánh giá triển vọng của thị trường và nền kinh tế sau dữ liệu về hoạt động sản xuất tại Mỹ công bố vào thứ Hai và báo cáo việc làm hàng tháng vào thứ Sáu. Nvidia tiếp tục là ngôi sao của thị trường chứng khoán. Nhà sản xuất chip này đã cho thấy rằng nhu cầu về xử lý và tính toán các dữ liệu phức tạp liên quan AI vẫn còn rất cao. Cổ phiếu của Nvidia tăng hơn 80% vào khoảng thời gian đầu năm, sau khi tăng gấp ba lần vào năm 2023.

Nvidia đã thay thế Tesla trở thành cổ phiếu phổ biến nhất và trung bình chiếm khoảng 9% danh mục của các nhà đầu tư cá nhân, theo dữ liệu từ VandaTrack.

Cổ phiếu của Meta đã tăng mạnh nhờ vào việc Meta đầu tư vào trí tuệ nhân tạo giúp cho quảng cáo của họ được tối ưu hóa. Công ty truyền thông này gần đây thông báo họ sẽ trả cổ tức lần đầu tiên cho cổ đông. Microsoft đã vượt qua Apple trở thành công ty lớn nhất tại Mỹ vào đầu năm nay với vốn hóa hơn 3 nghìn tỷ USD.

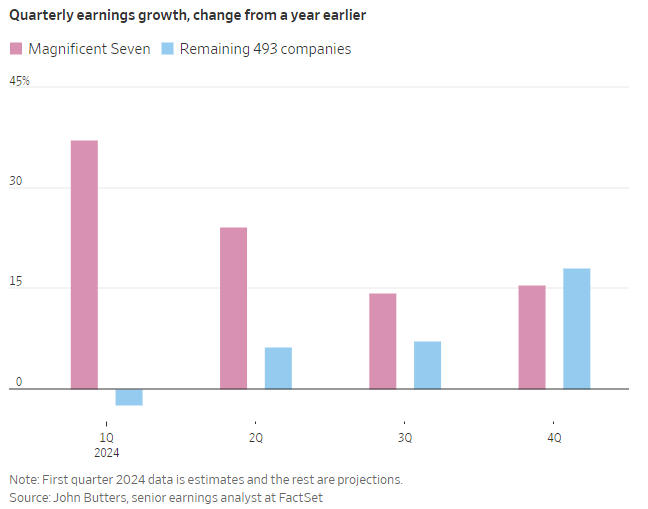

Mức tăng trưởng lợi nhuận hàng quý của Magnificent Seven

Mặc dù cổ phiếu các công ty công nghệ lớn đã tăng gần đây nhưng giá của một vài cổ phiếu trong nhóm này vẫn thấp hơn so với năm ngoái. Nvidia đang được giao dịch ở mức 35 lần lợi nhuận dự kiến trong 12 tháng tới, thấp hơn so với đỉnh 62 lần vào tháng 5/2023. Amazon có tỷ lệ là 40, giảm từ mức đỉnh 62 vào năm 2023.

Chuyên gia phân tích chỉ số cao cấp tại S&P Dow Jones Indices Howard Silverblatt cho biết nhóm Fab Four đang đóng góp gần ½ vào đà tăng của chỉ số S&P 500 trong quý 1/2024.

Chiến lược gia tại Gateway Investment Advisers Joseph Ferrara cho biết ông kỳ vọng các nhà đầu tư sẽ chuyển hướng đầu tư sang ngành khác. Điều này chủ yếu là do lợi nhuận của 493 công ty khác trong chỉ số này được kỳ vọng sẽ vượt trội hơn so với Magnificent Seven vào quý 4. Ông nói: “Việc thị trường vẫn tiếp tục đà tăng mà không có sự hỗ trợ đầy đủ từ Magnificent Seven thực sự là một điều tích cực”

Chiến lược gia tại UBS Jonathan Golub cho biết một trong những lý do khiến đà tăng của Magnificent Seven có thể chấm dứt là vì khó có thể vượt qua mức tăng trưởng bùng nổ mà họ đã đạt được vào cuối năm ngoái.

Vào năm 2023, bất kỳ dấu hiệu suy yếu nào của Magnificent Seven đều có thể khiến thị trường chung sụt giảm và trên thực tế nhóm này là nguyên nhân dẫn đến toàn bộ mức tăng của S&P 500.

Tuy nhiên, năm 2024 sẽ là một câu chuyên khác. Tesla đang gặp khó khăn ở nhiều mặt. Nhà sản xuất xe điện này phải đối mặt với áp lực từ các đối thủ Trung Quốc khi họ đã nhanh chóng mở rộng sự hiện diện trên toàn cầu trong những năm gần đây. Tesla cũng cảnh báo về tốc độ tăng trưởng chậm hơn vào năm 2024 và tỷ suất lợi nhuận của họ đã bị ảnh hưởng.

Những khó khăn của Apple ngày càng gia tăng. Bộ Tư pháp gần đây đã cáo buộc công ty này có hành vi độc quyền. Chính quyền châu Âu đang siết chặt quản lý các cửa hàng ứng dụng của họ. Thêm vào đó, hãng đang phải đối mặt với nhu cầu yếu hơn về mặt hàng iphone và các nhà đầu tư lo lắng rằng Apple đang tụt lại phía sau trong làn sóng AI hiện nay. Dữ liệu của Bespoke Investment Group cho thấy cổ phiếu Apple hoạt động kém hơn chỉ số S&P 500 trong 200 ngày tính đến thứ Ba với mức chênh lệch lớn nhất kể từ tháng 10/2013.

WSJ