Market Snapshot

DXY, forex, brexit

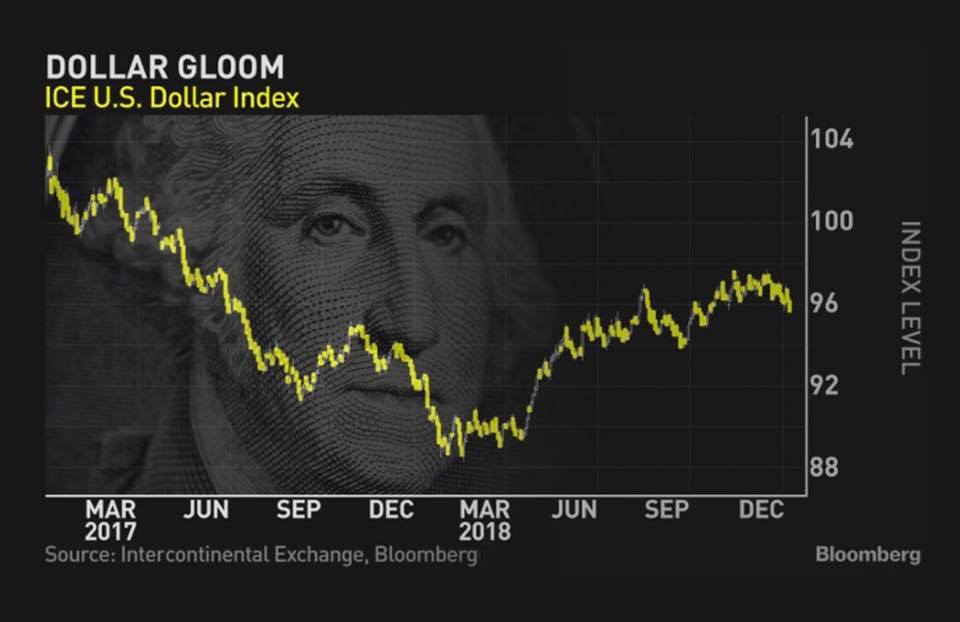

- Dollar Index (DXY) giảm 0.4% phiên đầu tuần, quay lại mức key support 95.7 (thấp nhất từ giữa tháng 10) do thị trường phản ứng với bình luận “dovish“ của chủ tịch Fed Powell cuối tuần trước và triển vọng đối thoại thương mại Mỹ-Trung được đánh giá tích cực. Bộ trưởng thương mại Hoa Kỳ Wilbur Ross cho biết “Đây là cơ hội rất tốt để đạt được 1 thoả thuận hợp lý cho cả Trung Quốc và Mỹ”. Trung Quốc cho biết sẽ tiếp tục đẩy mạnh mua đậu nành của Mỹ. Số liệu ISM phi sản xuất tháng 12 của Mỹ rơi xuống mức 57.6 so với dự báo 58.5.

- EURUSD tăng 0.7% và cao nhất 1.1483 trong phiên NY do đồng Dollar bị sell-off trên diện rộng.

- GBPUSD tăng 0.3% hôm qua (lên cao nhất 1.2787). Thị trường vẫn duy trì sự thận trọng với Sterling khi thời điểm Quốc hội bỏ phiếu về kế hoạch Brexit của thủ tướng May đang cận kề.

- USDJPY giảm trước 0.5% tuy nhiên tăng lại 0.2% cả phiên do Risk Sentiment phục hồi. Aussie cũng tăng 0.5% so với Dollar. Canadian Dollar tăng do WTI Oil tăng phiên thứ sáu liên tiếp.

- Góc nhìn chuyên gia:

+ Chiến lược gia Bilal Hafeez của Nomura khuyến nghị Short USDJPY (Target 102, Stop 111) và Long EURUSD (Target 1.200, Stop 1.120). “Năm nay quá nhiều yếu tố hỗ trợ cho đồng Dollar đang phai nhạt dần. Và dù chu kỳ về chênh lệch lợi suất đạt đỉnh năm 2018 nhưng cặp tiền tệ nhạy cảm với lợi suất như USDJPY cũng không thể tạo đỉnh cao hơn”.

+ Chiến lược gia trưởng về US Equity của Morgan Stanley, ông Mike Wilson nhận định 2 tuần phục hồi của chứng khoán chưa đủ thuyết phục để ông thay đổi cách nhìn quan ngại về thị trường Equity. Wilson nhấn mạnh các nhà đầu tư đang cân nhắc buy on dip nên biết rằng thông tin tiêu cực về triển vọng doanh thu của Apple và sự suy yếu trong dữ liệu sản xuất của Mỹ chắc chắn sẽ là sự khởi đầu của chu kỳ các tin tức xấu sau đó. Ngược với quan điểm này, Bank of America và Citi lại khuyến nghị khách hàng Buy on Dip với Equity.