Mặt trái của Kiểm soát đường cong lợi suất (Yield Curve Control)

Mặt trái của việc đẩy mạnh can thiệp chính là sự biến dạng của các cơ chế thị trường

Những giai đoạn tuyệt vọng cần tới những biện pháp tuyệt vọng. Các ngân hàng trung ương tính toán thiệt hại do COVID-19 gây ra sẽ có thể được giải quyết bằng cách đẩy mạnh can thiệp. Việc đặt mục tiêu cho lợi suất các kỳ hạn dài, hay còn gọi là kiểm soát đường cong lãi suất có thể là bước tiếp theo trong việc kích thích nền kinh tế. Thêm những đợt bơm tiền điên cuồng trên thị trường vốn sẽ có khả năng thúc đẩy các chỉ số chứng khoán lên những đỉnh cao hơn nữa.

Những nỗ lực của ngân hàng trung ương nhằm hỗ trợ những nền kinh tế riêng lẻ dẫn đến việc lợi suất đang ở mức thấp kỷ lục tại châu Âu, Mỹ và Anh. Các ngân hàng trung ương này đã mua trái phiếu doanh nghiệp cùng với trái phiếu được chính phủ bảo lãnh.

Trong khi việc nới lỏng định lượng (QE) liên quan tới việc thiết lập những khối lượng mua hàng tháng của trái phiếu được chính phủ bảo lãnh nhằm giảm lợi suất của các kỳ hạn dài, thì công cụ kiểm soát đường cong lợi suất (YCC) lại hoàn toàn khác. Lợi suất được giới hạn ở một mức cụ thể dọc theo đường cong. Các ngân hàng trung ương sẽ mua trái phiếu để giữ lợi suất tại các thời gian đáo hạn bình quân ở mức mong muốn – giới hạn sự gia tăng của chi phí đi vay.

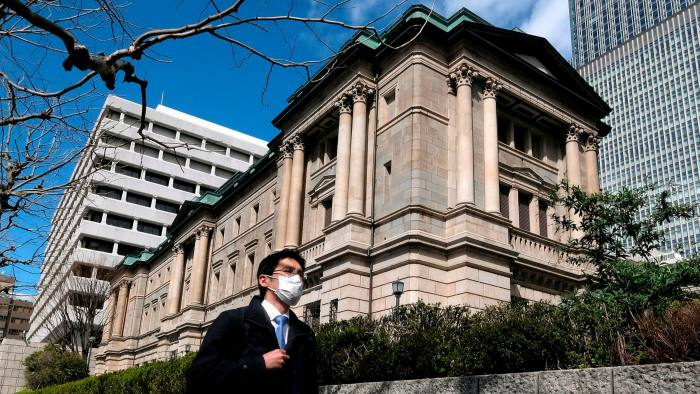

Chiến lược này đã từng được đưa vào sử dụng. Ngân hàng Trung ương Nhật Bản BOJ đã giới thiệu công cụ YCC áp mục tiêu lợi suất cho kỳ hạn 10 năm vào năm 2016. Ngân hàng Trung ương Úc cũng đã cố định lợi suất kỳ hạn 3 năm vào tháng Ba để đối phó với cuộc khủng hoảng hiện tại. Fed và Ngân hàng Trung ương Anh BOE cũng đã từng áp dụng chiến lược này.

Việc đặt mục tiêu rõ ràng có thể làm giảm sự can thiệp của các ngân hàng trung ương. Bằng chứng từ Nhật bản cho thấy việc mua vào trái phiếu đã giảm kể từ khi BOJ bắt đầu áp dụng YCC. Lạm phát, tuy nhiên vẫn khó để kiểm soát và thấp hơn mức mục tiêu.

Mặt trái của công cụ này là sự biến dạng của các cơ chế thị trường. Lần cuối cùng Mỹ sử dụng công cụ tiền tệ này là kể từ Thế chiến thứ Hai, khi cả lợi suất kỳ hạn ngắn và dài đều được giữ cố định. Và điều đó đã tạo nên sự đột phá trên thị trường chứng khoán Mỹ, tăng 1/3 so với mức tăng trong năm. Chỉ số P/E mở rộng thêm 2 chữ số, khi tăng gấp 22 lần trong vòng 3 năm, theo Bank of America.

Nếu YCC được sử dụng một lần nữa, những doanh nghiệp yếu kém sẽ ỷ lại vào số nợ khổng lồ để tiếp tục tồn tại. Những kích thích kinh tế có thể là điều cần thiết, nhưng kết quả có thể góp phần cho sự gia tăng của hàng loạt doanh nghiệp “xác sống”