Morgan Stanley: Donald Trump đắc cử tổng thống sẽ làm tụt hậu kinh tế Mỹ vì nguyên nhân sau

Quỳnh Chi

Junior Editor

Theo ngân hàng Morgan Stanley, khả năng Donald Trump đắc cử tổng thống đang ngày càng tăng cao, khiến các nhà đầu tư sẽ càng có cơ sở để nói về một kịch bản đường cong lợi suất dốc hơn. Bởi nếu Trump thắng cử, nhiều khả năng nền kinh tế sẽ tăng trưởng chậm lại trong khi lạm phát tăng nhanh hơn.

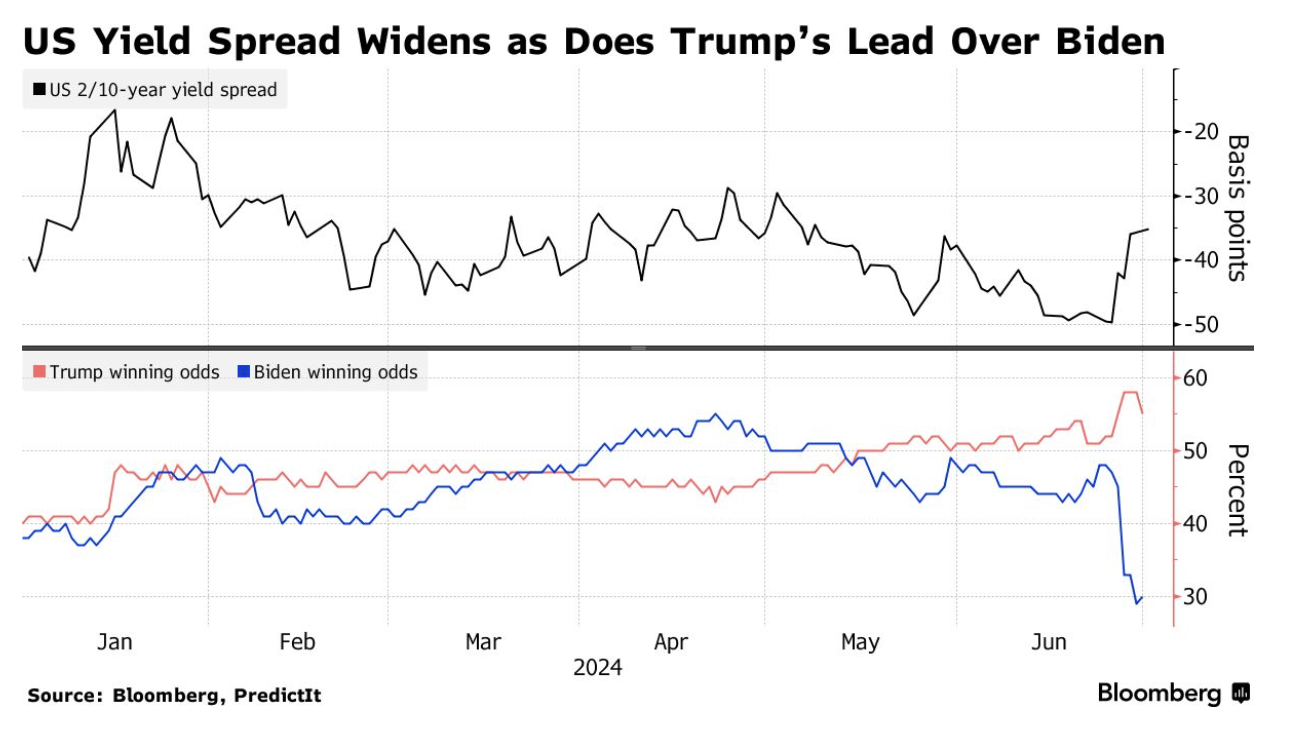

Cuộc tranh luận tổng thống Mỹ đã tăng khả năng tái đắc cử của Donald Trump, làm tăng sự chú ý vào các chính sách nhập cư và thuế quan của cựu tổng thống. Đối với thị trường trái phiếu, lợi suất TPCP kỳ hạn 10 năm giảm mạnh nhất so với trái phiếu kỳ hạn 2 năm kể từ tháng 1 tuần trước.

"Đã có sự thay đổi rõ ràng về xác suất chiến thắng của cựu Tổng thống Trump so với Tổng thống Biden" kể từ cuộc tranh luận, các chiến lược gia của Morgan Stanley bao gồm Matthew Hornbach và Guneet Dhingra cho rằng điều này có thể dẫn đến viễn cảnh đường cong lợi suất dốc hơn.

Các nhà giao dịch đang định giá tăng trưởng sẽ chậm hơn và lạm phát sẽ tiếp tục dai dẳng khi Trump đã tuyên bố sẽ trục xuất người nhập cư bất hợp pháp và đe dọa áp thuế cao hơn đối với Trung Quốc.

Chênh lệch lợi suất TPCP Mỹ nới rộng khi Trump dẫn trước Biden

Các chuyên gia phân tích chỉ ra rằng thị trường tài chính hiện đang phải đối mặt với khả năng ngày càng cao về những thay đổi trong chính sách nhập cư và thuế quan. Điều này xảy ra trong bối cảnh nền kinh tế đã đang hạ nhiệt. Kết quả là thị trường có xu hướng dự đoán Fed sẽ cắt giảm lãi suất nhiều hơn trong tương lai. Ngoài ra, nếu đảng Cộng hòa giành chiến thắng toàn diện, trong khi vấn đề thâm hụt ngân sách đang được chú ý nhiều hơn, điều này có thể gây áp lực lên chênh lệch lợi suất dài hạn và ngắn hạn.

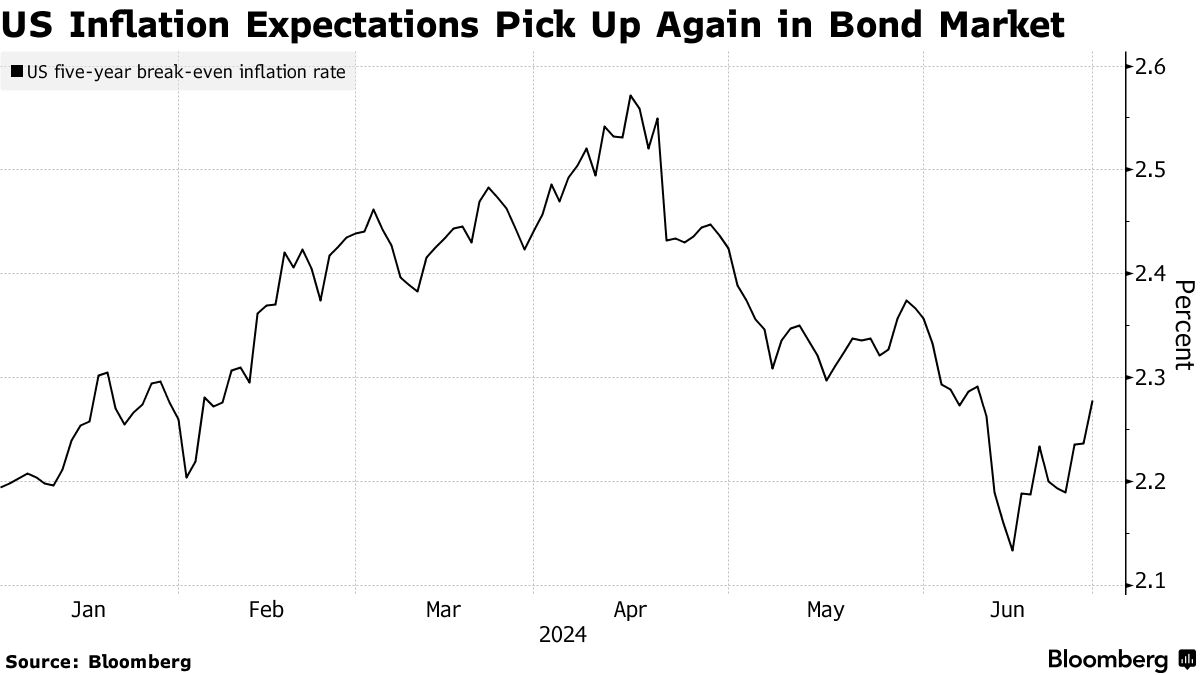

Ngoài ra, Barclays khuyến nghị các trader nên đầu tư thêm vào các công cụ phòng ngừa lạm phát trên thị trường TPCP Mỹ.

Lạm phát kỳ vọng tại Mỹ tăng trở lại trên thị trường trái phiếu

Naokazu Koshimizu, chuyên gia của công ty chứng khoán Nomura, nhận định rằng nếu Donald Trump trở lại Nhà Trắng, chính quyền của ông có thể sẽ ưu tiên chính sách mở rộng tài khóa. Điều này, cùng với việc có thể chọn một chủ tịch Fed theo xu hướng nới lỏng tiền tệ, sẽ dẫn đến sự chênh lệch lớn hơn giữa lợi suất ngắn hạn và dài hạn của Mỹ.

Koshimizu viết trong một báo cáo vào hôm thứ Hai: "Nếu chính quyền Trump muốn tăng chi tiêu, việc chỉ dựa vào tăng thuế nhập khẩu sẽ không đủ để bù đắp cùng với đó khả năng chính phủ phát hành thêm trái phiếu sẽ tăng lên." Ông cũng cảnh báo: "Nếu lạm phát bùng phát trở lại trong khi Fed vẫn giữ lãi suất cao, chi phí trả lãi sẽ ngày càng nhiều. Điều này có thể dẫn đến thâm hụt ngân sách lớn hơn."

Bloomberg