Morgan Stanley: Đừng mơ về một pha tăng của cổ phiếu trong quý IV

Đức Nguyễn

FX Strategist

Trong tháng qua, đã có nhiều tranh luận rằng khả năng diễn ra một pha tăng trong quý IV đã giảm đáng kể.

Quan sát của Morgan Stanley về độ rộng thị trường đang thu hẹp, bộ phận lãnh đạo thận trọng, lợi nhuận giảm và niềm tin doanh nghiệp và người tiêu dùng suy yếu lại nói lên một câu chuyện khác, với thị trường chung dự báo chứng khoán hồi phục vào cuối năm chủ yếu dựa trên tâm lý bearish và xu hướng thời vụ. Mặc dù Morgan Stanley thừa nhận rằng tâm lý đã xấu đi trong tháng 9, nó đã phục hồi trong tháng này nhờ kỳ vọng lợi nhuận quý IV tốt hơn và sức mạnh theo mùa vào cuối năm. Theo quan điểm của Morgan Stanley, phân tích cơ bản đang khác so với bình thường trong năm nay, với kỳ vọng về lợi nhuận quá cao trong quý IV và năm 2024, ngay cả trong một nền kinh tế đang hoạt động tốt. Chính sách tiền tệ và tài khóa khó có thể cứu rỗi và có thể thắt chặt hơn nữa. Cụ thể hơn, theo các nhà kinh tế của Morgan Stanley, dù Fed có thể đã hoàn thành thắt chặt vào thời điểm hiện tại, còn lâu họ mới nới lỏng chính sách. Hơn nữa, việc thắt chặt của Fed trong 18 tháng qua giờ đây mới bắt đầu được cảm nhận trên toàn bộ nền kinh tế.

Thị trường chứng khoán đã bắt đầu để ý, với một số lĩnh vực nhạy cảm hơn về kinh tế và lãi suất như ô tô, ngân hàng, vận tải, chất bán dẫn, bất động sản và hàng tiêu dùng hụt hơi đáng kể trong ba tháng qua. Gần đây hơn, nhiều lĩnh vực và cổ phiếu phòng thủ đã bắt đầu hoạt động tốt hơn cùng với năng lượng, ủng hộ quan điểm "chu kỳ muộn" của Morgan Stanley về cổ phiếu phòng thủ tăng trưởng và cổ phiếu cuối chu kỳ. Ngân hàng cũng cho rằng bối cảnh hiệu suất này phản ánh một thị trường đang ngày càng quan tâm đến tăng trưởng hơn là lãi suất và định giá.

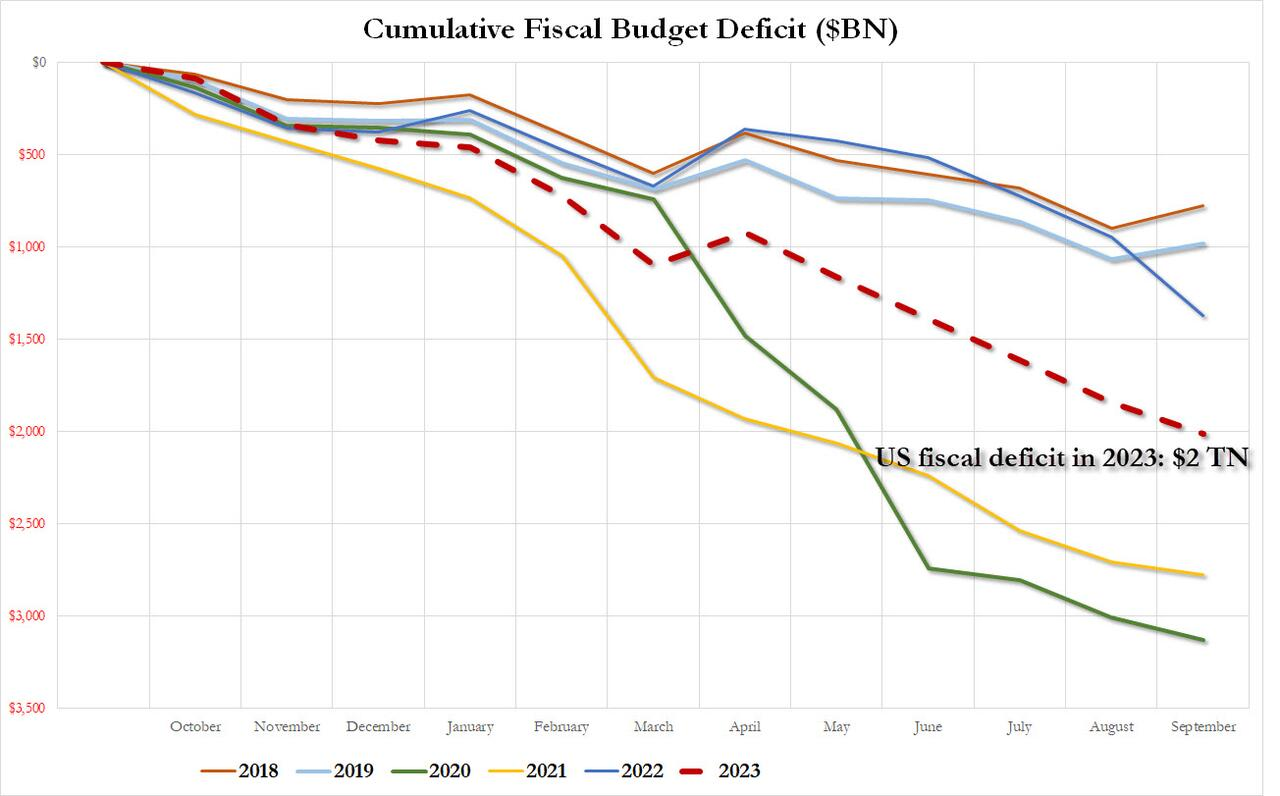

Mặc dù Fed đã thắt chặt chính sách tiền tệ với tốc độ nhanh nhất trong 40 năm, họ vẫn phải đối mặt với dữ liệu lạm phát và lao động khó khăn vốn là trở ngại cho việc báo hiệu sự kết thúc hoàn toàn của chu kỳ thắt chặt hoặc khi nào Fed sẽ bắt đầu nới lỏng chính sách. Đồng thời, thâm hụt tài khóa đã mở rộng đến mức hiếm thấy cùng tình trạng toàn dụng lao động. Những hạn chế này chính là lý do tại sao Fed đưa ra quan điểm "cao hơn trong thời gian dài hơn".

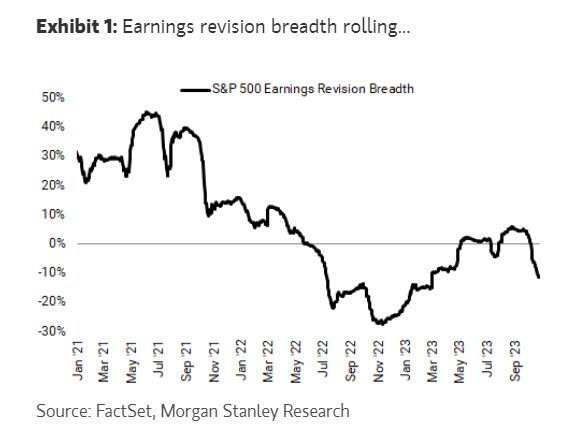

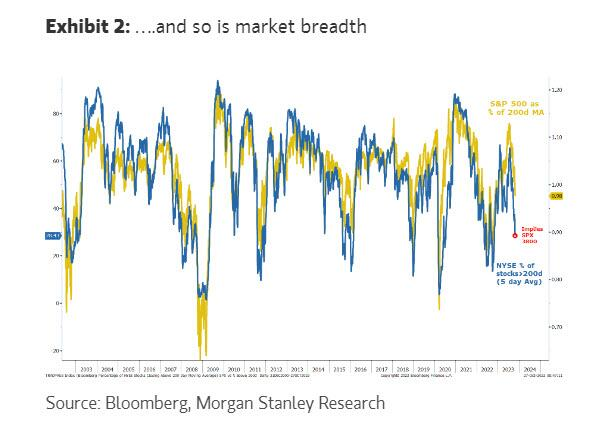

Theo Morgan Stanley, sức mạnh của dữ liệu lao động đã che giấu những trở ngại mà các công ty và hộ gia đình phải đối mặt mà Fed không thể chủ động giải quyết. Đây là một lý do tại sao độ rộng thị trường tiếp tục phản ánh điểm yếu đáng chú ý. Mặc dù một số người có thể hiểu đây là một tín hiệu tăng - tức là thị trường bị quá bán - Morgan Stanley tin rằng điều đó phản ánh quan điểm của ngân hàng nhiều hơn rằng thị trường đang đi ngược lại bối cảnh cuối chu kỳ mà lợi nhuận vẫn là rủi ro đối với hầu hết các công ty. Có thể thấy điều đó trong độ rộng cổ phiếu điều chỉnh lợi nhuận, vốn đang giảm mạnh trở lại vùng âm và thường là tiền đề cho EPS dự phóng 12 tháng.

Trong một dấu hiệu khác cho thấy độ rộng cổ phiếu điều chỉnh lợi nhuận âm này là dấu hiệu cảnh báo sớm cho lợi nhuận quý IV và năm 2024, cổ phiếu đang giao dịch kém sau khi công bố báo cáo quý III tốt hay xấu. Mùa báo cáo quý III này thậm chí còn tạo ra những phản ứng cực đoan hơn giai đoạn "bán tin tức" trong mùa báo cáo quý II. Cụ thể, phản ứng giá trung bình trong ngày hôm sau là -0.7% cho đến nay so với -0.5% trong quý trước. Morgan Stanley lưu ý rằng tỷ lệ phản ứng tích cực cũng thấp hơn, ở mức 45% so với 47% của quý trước. Điều quan trọng nhất đối với chỉ số S&P 500 là hầu hết các cổ phiếu vốn hóa lớn đã công bố báo cáo cho đến nay đều giao dịch không tốt. Với việc nhóm này không thể đảo ngược pha điều chỉnh đang diễn ra và giữ chỉ số trên các mức kỹ thuật quan trọng, đây là một lý do khác khiến thị trường khó hồi phục vào cuối năm. Như Morgan Stanley đã lưu ý, trong các giai đoạn cuối chu kỳ, mức độ không chắc chắn sẽ cao hơn mức trung bình. Kết quả là, động lượng thường quyết định quan điểm của nhà đầu tư về phân tích cơ bản và do đó, niềm tin và vị thế của họ.

Tóm lại, Morgan Stanley cho rằng hành động giá của S&P 500 vào cuối năm nhiều khả năng sẽ giảm hơn là tăng vì độ rộng thường dẫn dắt giá.

Dựa trên phân tích cơ bản và kỹ thuật, Morgan Stanley giữ nguyên mục tiêu cuối năm với S&P 500 là 3,900, tương đương P/E 17 với dự báo EPS khoảng 230 USD.

ZeroHedge