Khẩu vị rủi ro liệu có thể cải thiện trong năm tới? Nếu bạn đã giao dịch hoặc đầu tư một thời gian ngắn, thì có khả năng thuật ngữ ''khẩu vị rủi ro'' hoặc ''tâm lý'' đã từng được đề cập. Thị trường là đỉnh cao của sự kết hợp sự hợp lý trong phân tích với chút "bản năng" khó diễn tả được. Chính khía cạnh vô hình đó gây ra biến động, thường dẫn đến sự đảo chiều (tăng hoặc giảm) và có thể tiếp thêm động lượng cho các xu hướng dài hạn.

Có nhiều cách đánh giá tâm lý thị trường. Đầu tiên, ta có thể nhìn vào một thước đo đại diện cho tất cả, chẳng hạn như S&P 500. Chỉ số không chỉ đại diện cho cổ phiếu, tài sản đầu tư phổ biến nhất, mà còn cả thị trường lớn nhất (Mỹ) và là tài sản cơ sở cho nhiều hợp đồng tương lai, quyền chọn và cả chỉ số khác như VIX. Ngoài ra, ta cũng có thể so sánh các chỉ số tài sản khác nhau. Khi những tài sản này có tương quan cao, và tăng hoặc giảm mạnh, động lực chính ắt sẽ đến từ khẩu vị giới đầu tư.

Nếu chỉ một chỉ số giới hạn góc nhìn của ta, thêm vào một chỉ số khác sẽ giúp ta có cái nhìn sâu hơn. Tương quan giữa các tài sản ít liên quan đến nhau có thể là tín hiệu về việc thị trường đang bị chèo kéo thế nào bởi khẩu vị rủi ro, nhưng chính những biến động này cũng chịu ảnh hưởng bởi nhiều yếu tố. Để thấy được tâm lý, ta có thể so sánh các chỉ số với nhau, chẳng hạn như Dow Jones và Nasdaq.

Sàn Nasdaq niêm yết các công ty phi tài chính lớn nhất, và có tỷ trọng cổ phiếu công nghệ tương đối lớn. Do đó, chỉ số tập trung vào các công ty có mối liên hệ chặt chẽ với nền kinh tế, tăng mạnh hơn trong điều kiện thuận lợi và giảm mạnh hơn trong các tình huống ngược lại. Đối với năm 2022, Nasdaq 100 giảm khoảng 34% và đang ở ngay trên đường MA 60 tháng và mức Fibonacci 38.2% của pha tăng giảm từ đỉnh năm ngoái xuống đáy 2022.

Biểu đồ Nasdaq 100 (khung tháng)

Còn chỉ số Dow Jones gồm 30 công ty lớn nhất ở Hoa Kỳ trong nhiều lĩnh vực, thường tăng không mạnh trong giai đoạn kinh tế bùng nổ và cũng không giảm mạnh khi suy thoái. Dow Jones đang giảm khoảng 9% từ đầu năm.

Biểu đồ Dow (khung tháng)

Cả Nasdaq và Dow Jones đều đại diện cho các thị trường thanh khoản cao tại Hoa Kỳ, nhưng có sự khác biệt giữa góc nhìn của giới đầu tư với cả hai. Tỷ lệ Nasdaq-Dow đã giảm khoảng 28% xuống mức thấp nhất kể từ tháng 3 năm 2020, thời điểm dịch Covid bùng phát. Tất nhiên, trong thời kỳ đó giới đầu tư đã chuyển hướng cực kỳ risk-off, sau đó là giai đoạn ríks-on thúc đẩy bởi các biện pháp kích thích. Trong giai đoạn đó, Nasdaq hưởng lợi rất nhiều.

Tỷ lệ Nasdaq/Dow Jones (khung tháng)

Trong giai đoạn giảm hiện tại, đây sẽ là bước ngoặt của cả thị trường. Tỷ lệ này đạt đỉnh trong tháng 11/2021 đúng bằng giai đoạn bong bóng dot-com tháng 3/2000. Đúng là thị trường đã đổ xô vào cổ phiếu công nghệ khoảng 3 năm gần đây, nhưng nó chưa là gì so với kỷ nguyên internet mới chớm nở. Sự khác biệt lúc này là vốn hóa và khẩu vị đầu cơ

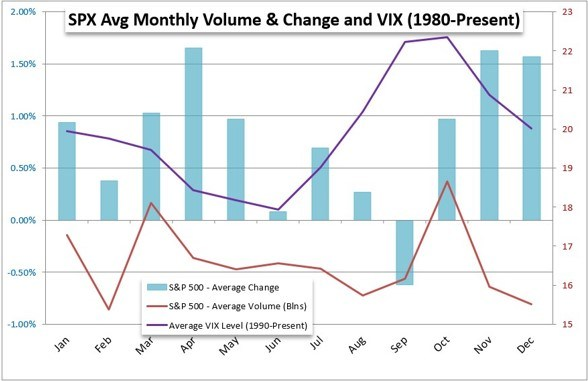

Nhìn về năm 2023, có nhiều chủ đề cơ bản cần suy nghĩ, bao gồm thị trường tài chính thắt chặt hơn (lãi suất cao hơn), các vấn đề thương mại và lo ngại suy thoái kinh tế. Ngoài ra còn có các yếu tố thời vụ để tính đến. Nhìn vào từng tháng, tháng 1 thường bullish với S&P 500 với mức độ biến động và khối lượng giao dịch vừa phải. Tuy nhiên, hiệu suất so với cùng kỳ của mỗi tháng cũng có sự khác nhau. Có vẻ như các điều kiện thời vụ cũng có ảnh hưởng nằm ngoài thước đo các tháng. Chu kỳ kinh tế, thanh khoản và một thế hệ đầu cơ mới sinh ra (thông qua cổ phiếu meme và tiền điện tử) cũng đang chi phối.

Trung bình hiệu suất S&P 500, khối lượng giao dịch và chỉ số VIX trong từng tháng