"Ngọn lửa" suy thoái đã lớn đến mức nào hay tất cả chỉ là "tưởng tượng"?

Trần Quốc Khải

Junior Editor

Suy thoái kinh tế là một thuật ngữ thường được nhắc đến, nhưng hiểu đúng về điều này không phải lúc nào cũng dễ dàng. Với những biến động gần đây trên thị trường và lo ngại về việc Fed có thể đưa nền kinh tế vào "hạ cánh mềm" hay không, câu hỏi về việc liệu một cuộc suy thoái có đang đến gần hay không lại càng trở nên cấp thiết.

Suy thoái là gì?

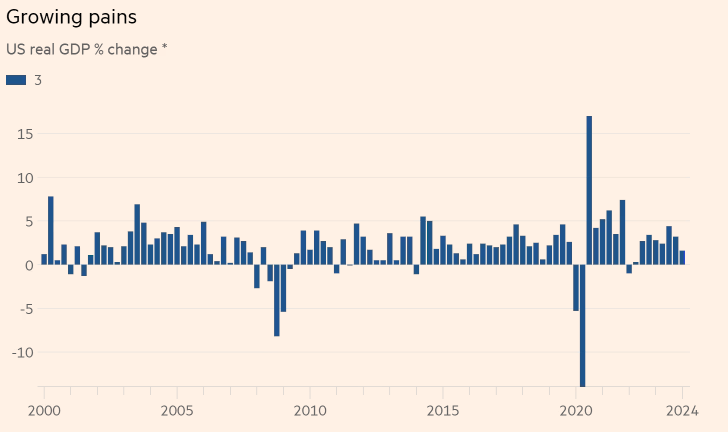

Thị trường không quen thuộc lắm với các cuộc suy thoái trong những năm gần đây, khi chỉ có hai ví dụ cực đoan trong hơn 20 năm qua.

Chứng khoán đang gần đạt mức đỉnh và mặc dù giá vàng cũng đang tăng một cách đáng lo ngại, có rất ít dấu hiệu cho thấy điều gì xấu đang được định giá. Nhưng có rất nhiều rủi ro tiềm ẩn giữa sự mơ hồ của việc Fed điều khiển nền kinh tế hạ cánh mềm hoàn hảo và một cuộc suy thoái đang tới gần.

Tại hội nghị Grant’s Interest Rate Observer ở New York vào thứ Ba, có một giọng điệu chắc chắn về khả năng xảy ra suy thoái - từ một nhóm người có xu hướng lớn tuổi hơn và có nhiều "cảnh sát trái phiếu" và "tín đồ vàng" hơn mức trung bình.

Tỷ phú Stanley Druckenmiller, 71 tuổi, phát biểu tại hội nghị: "Chúng ta đã trải qua rất nhiều cuộc suy thoái ở đất nước này và chúng về cơ bản làm sạch sự thối nát. Điều chúng ta muốn tránh là một cuộc suy thoái lớn và tồi tệ, và chúng đến từ chính sách tiền tệ nới lỏng và bong bóng tài sản".

Khi được người dẫn chương trình Jim Grant, 78 tuổi, hỏi liệu ông có nghĩ rằng có một bong bóng thị trường hay không, Druckenmiller, người hiện chỉ quản lý tiền của mình, đã nói có.

Quay trở lại từ suy thoái. Cách cơ bản để xác định suy thoái khá đơn giản. Hầu hết các quốc gia định nghĩa một cuộc suy thoái kỹ thuật là ít nhất hai quý liên tiếp của GDP giảm, so với cùng kỳ năm trước. Ở Mỹ, có Cục Nghiên cứu Kinh tế Quốc gia (NBER), từ lâu được coi là “người phân xử chính thức” về suy thoái và xác định đỉnh kinh tế (bắt đầu suy thoái) và đáy dựa trên một loạt các thước đo rộng hơn.

Tuy nhiên, sự suy giảm có thể khác nhau về thời gian và mức độ nghiêm trọng, và dữ liệu gần đây không “phục vụ tốt” cho những người quan sát. Cuộc suy thoái năm 2020 ở Mỹ kéo dài hai tháng, theo NBER, và là cuộc suy thoái ngắn nhất trong lịch sử. Cuộc suy thoái 18 tháng từ 2008-09 là dài nhất kể từ Thế chiến II. Cả hai đều liên quan đến các cú sốc nghiêm trọng, cụ thể là đại dịch coronavirus và cuộc khủng hoảng tài chính.

Vì vậy, đã hơn 20 năm kể từ khi Mỹ trải qua những gì có thể được coi là một cuộc suy thoái điển hình, theo quan điểm của những độc giả lớn tuổi và có kinh nghiệm hơn. Dễ dàng hơn nhiều để “cười nhạo” ý tưởng về một cuộc suy thoái hiện nay nếu nghĩ rằng điều này chỉ có giá trị nếu trông cực đoan như những gì ký ức gần đây có thể gợi ý.

Nhưng điều gì sẽ xảy ra nếu ranh giới giữa hạ cánh mềm và suy thoái trở nên mờ nhạt hơn?

Trong cuộc suy thoái tám tháng năm 2001, GDP của Mỹ giảm khoảng 1% trong quý đầu tiên và quý thứ ba (tăng trưởng trong quý hai), trong khi tỷ lệ thất nghiệp tăng từ 4.3% lên 5.5% - mức thấp hơn so với bất kỳ cuộc suy thoái nào khác được NBER xác định trong hơn 50 năm.

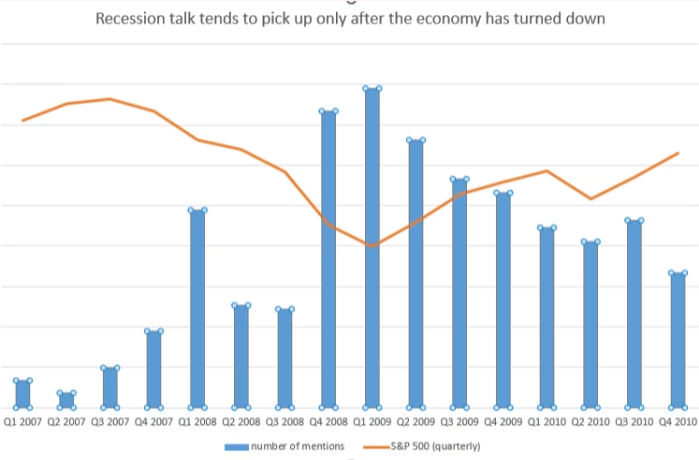

Hãy nhớ rằng, kỳ vọng suy thoái không nhất thiết tăng dần theo từng tháng khi dữ liệu hoặc thị trường yếu đi. Hãy lấy số lượng câu chuyện đề cập đến suy thoái và Mỹ hoặc Hoa Kỳ trên Financial Times, Wall Street Journal và New York Times, theo số liệu của Factiva. Đây là một thước đo sơ bộ, chưa xem xét kỹ các yếu tố gây hiểu lầm, nhưng đó là một sự phản ánh những gì giới tinh hoa đang bàn tán.

Biểu đồ cho thấy những cuộc thảo luận về từ "suy thoái" chỉ thực sự tăng lên vào cuối năm 2008 - sau khi Lehman Brothers sụp đổ và cũng chỉ khi NBER công bố một cuộc suy thoái mà họ nói đã bắt đầu từ 12 tháng trước.

Đường biểu đồ cho thấy S&P 500 đã đạt đỉnh trước khi suy thoái trở thành từ “thông dụng”.

Nếu suy thoái xảy ra mà không ai nhận ra - hoặc nếu mọi người nghĩ về suy thoái như một sự giảm tốc hay hạ cánh mềm - thì điều này có thực sự quan trọng đối với thị trường không?

Điều này phụ thuộc chủ yếu vào phản ứng chính sách của Fed.

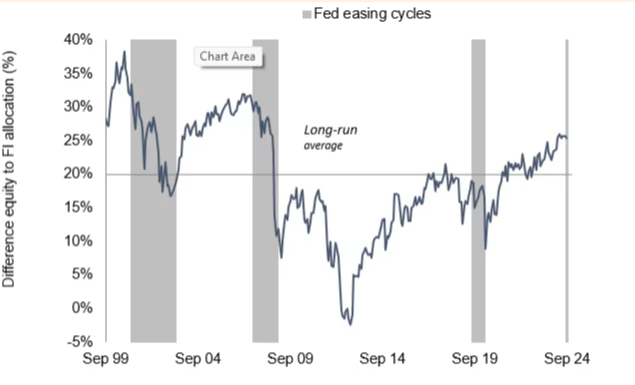

Một bài báo gần đây từ Michael Metcalfe, trưởng bộ phận chiến lược vĩ mô của State Street, chỉ ra rằng các nhà đầu tư đã chuyển sang trái phiếu từ cổ phiếu trong mỗi ba chu kỳ cắt giảm lãi suất gần đây. Dựa trên dữ liệu của ngân hàng - và là một tổ chức giám sát, họ thấy rất nhiều điều - các nhà đầu tư hiện đang nắm giữ cổ phiếu quá mức và việc chuyển đổi của họ có xu hướng sâu sắc hơn khi chu kỳ cắt giảm lãi suất kéo dài.

Hãy nghĩ về mức trung bình 20% trong biểu đồ như khoảng cách trong một danh mục đầu tư 60-40 điển hình nghiêng về cổ phiếu.

"Hãy nhìn vào các yếu tố cơ bản ngày nay và thiên vị đối với cổ phiếu Mỹ là hoàn toàn hợp lý - nếu bạn nhìn vào tăng trưởng vĩ mô, lợi nhuận thực sự trên vốn chủ sở hữu," Metcalfe cho biết. "Nhưng nhìn về phía trước, nếu có xác suất suy thoái cao hơn những gì chúng ta - thị trường - nghĩ, thì việc nắm giữ cổ phiếu Mỹ quá mức có lẽ là rủi ro lớn nhất mà chúng ta chưa tính đến".

Có lẽ mùa báo cáo lợi nhuận quý tới sẽ vẽ ra một bức tranh lạc quan hơn so với mùa trước. Các công ty lớn nhất vẫn đang tăng trưởng mạnh mẽ, dù không mạnh mẽ như đầu năm. Còn có kết quả của cuộc bầu cử tháng 11 ở Mỹ nữa để tính đến. Nhưng một nền kinh tế hạ nhiệt là một rủi ro cho đầu tư mà không nên hoàn toàn bỏ qua chỉ vì điều này - thị trường hy vọng - không kết thúc như một cuộc suy thoái “để đời”.

Financial Times