Nới lỏng định lượng (QE) - "Con dao hai lưỡi" cần sử dụng cẩn trọng: Lời cảnh báo từ ECB

Ngọc Lan

Junior Editor

Theo Ủy viên Hội đồng quản trị Isabel Schnabel, ECB nên chỉ sử dụng chương trình nới lỏng định lượng (QE) chủ yếu trong thời kỳ khủng hoảng. Lý do là vì chi phí của QE có thể cao hơn so với các công cụ khác mà ECB có thể sử dụng.

"Mua tài sản có thể là một công cụ mạnh mẽ khi thị trường tài chính gặp bất ổn", bà Schnabel phát biểu tại Tokyo hôm thứ Ba. "Tuy nhiên, khi không ở giai đoạn khủng hoảng, các ngân hàng trung ương cần đánh giá cẩn thận xem lợi ích của việc mua tài sản có vượt quá chi phí hay không."

Bà Schnabel cũng nhấn mạnh rằng hiệu quả của QE trong việc kích thích tổng cầu phụ thuộc vào tình trạng của nền kinh tế và QE có thể đi kèm với những chi phí cao hơn so với các công cụ chính sách khác.

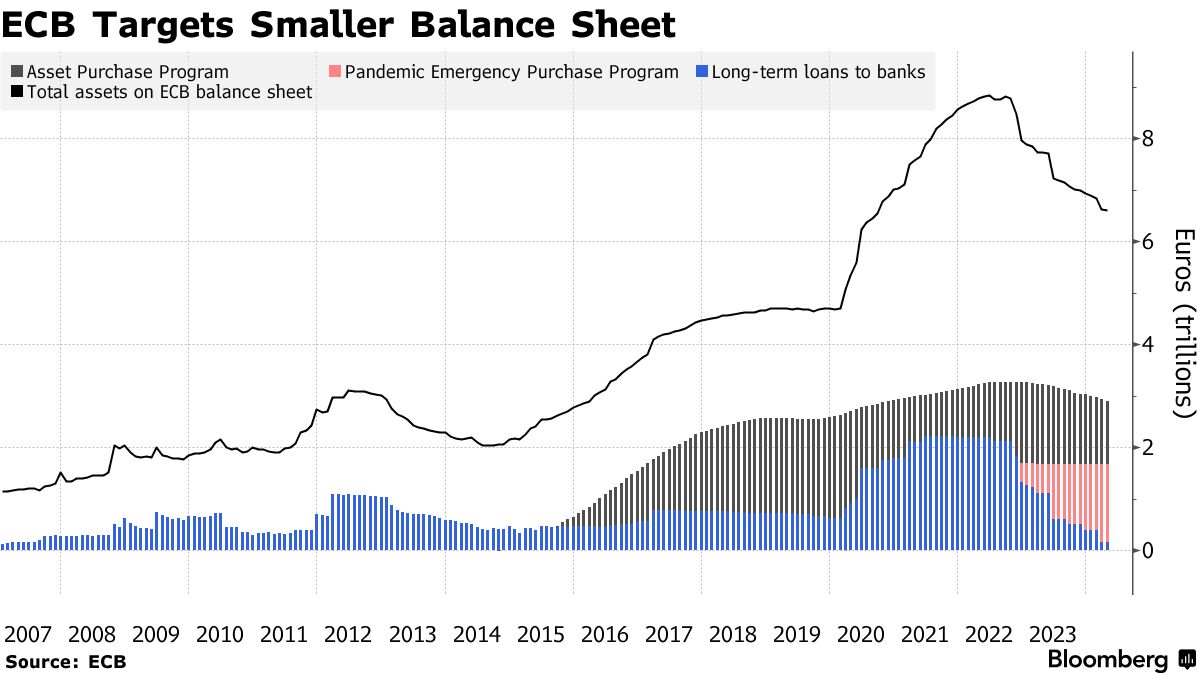

ECB đã triển khai chương trình mua tài sản quy mô lớn vào năm 2015 nhằm mục đích hồi sinh lạm phát vốn đang ở mức quá thấp. Sau đó, họ tiếp tục áp dụng một chương trình riêng biệt trong đại dịch Covid-19. Tổng tài sản nắm giữ của ECB đã lên tới đỉnh điểm ở mức khoảng 5 nghìn tỷ Euro (tương đương 5.4 nghìn tỷ USD), chủ yếu là trái phiếu chính phủ.

Các nhà hoạch định chính sách bắt đầu giảm dần quy mô tài sản nắm giữ từ năm 2023, đồng thời tăng lãi suất để kiềm chế giá cả leo thang. Quá trình này sẽ diễn ra nhanh hơn vào giữa năm khi việc tái đầu tư một số tài sản được mua trong đại dịch kết thúc.

ECB hướng đến việc thu hẹp bảng cân đối kế toán

Các quan chức của ECB vừa thống nhất một khuôn khổ chính sách mới cho tương lai. Khuôn khổ này vẫn duy trì vai trò chủ đạo của lãi suất trong việc điều tiết nền kinh tế, nhưng đồng thời trao cho các ngân hàng tiếng nói nhiều hơn về nhu cầu thanh khoản của họ. Điểm mấu chốt là xây dựng một danh mục trái phiếu "cấu trúc" mới, tuy nhiên chi tiết cụ thể vẫn đang được thảo luận.

Năm tới, chiến lược chính sách tiền tệ của ECB sẽ được rà soát theo định kỳ. Cách tiếp cận nới lỏng định lượng (QE) của ngân hàng trung ương có thể sẽ là một phần của quá trình này.

Bà Schnabel, quan chức phụ trách hoạt động thị trường của ECB, cho biết cần có thêm nghiên cứu, nhưng "hai bài học quan trọng có thể rút ra ở giai đoạn này":

- Trong tương lai, các ngân hàng trung ương có thể phải đối mặt với những cú sốc đòi hỏi cách thức điều hành chính sách kiên nhẫn hơn để đạt được mục tiêu lạm phát, đặc biệt là sau các cuộc khủng hoảng tài chính.

- Để giảm chi phí cho các chương trình mua tài sản, ngân hàng trung ương có thể thực hiện chúng một cách tiết kiệm và tập trung hơn. Cụ thể là can thiệp mạnh mẽ khi cần thiết nhưng dừng lại nhanh hơn. Ví dụ như chương trình mua thương phiếu của ECB vào năm 2020 hay các hoạt động can thiệp của BoE trong cuộc khủng hoảng LDI.

Bà cũng nói thêm rằng trong một nền kinh tế dựa trên ngân hàng như khu vực Eurozone, kinh nghiệm cho thấy các biện pháp khác, chẳng hạn như các hoạt động tái cấp vốn dài hạn có mục tiêu có thể hỗ trợ đáng kể cho nền kinh tế trước những cú sốc giảm phát và bất ổn. Đồng thời, các biện pháp này cũng linh hoạt hơn vì có thể đảo ngược nhanh chóng khi điều kiện thay đổi."

Bloomberg