Powell "ngủ quên", Fed lúng túng trước diễn biến lạm phát mới

Quỳnh Chi

Junior Editor

Các nhà hoạch định chính sách đã bỏ lỡ cơ hội vàng để cắt giảm lãi suất vào tháng 7. Giờ đây, họ sẽ bị kìm hãm bởi những thông số lạm phát bất lợi.

Ở một số khía cạnh, điều hành NHTW đòi hỏi bản năng của một nhà giao dịch. Các nhà hoạch định chính sách cần kết hợp giữa sự chặt chẽ học thuật với phản ứng nhanh nhạy. Có lúc cần suy tính kỹ lưỡng, có lúc cần hành động quyết đoán.

Sẽ không bao giờ có thời điểm nào đủ hoàn hảo để Fed bắt đầu hạ lãi suất từ mức cao nhất trong hai thập kỷ, nhưng Chủ tịch Jerome Powell đã có một cơ hội tốt vào tháng 7 sau một loạt báo cáo lạm phát ổn định. Tất cả những gì ông cần làm là đặt nền móng thông qua các bài phát biểu hiệu quả và thuyết phục các đồng nghiệp có quan điểm hawkish hơn. Thay vào đó, FOMC quyết định chờ đợi một kịch bản lý tưởng chưa hoàn toàn xảy ra. Giờ đây, họ thấy mình rơi vào thế khó: họ đã chậm chân trong việc hạ lãi suất khi thị trường lao động đang suy yếu, và tình hình thực tế của việc cắt giảm lãi suất thậm chí đã trở nên bất lợi hơn khi cuộc bầu cử tổng thống đang đến gần và lạm phát cơ bản đang có dấu hiệu tăng tốc (dù chỉ là nhẹ).

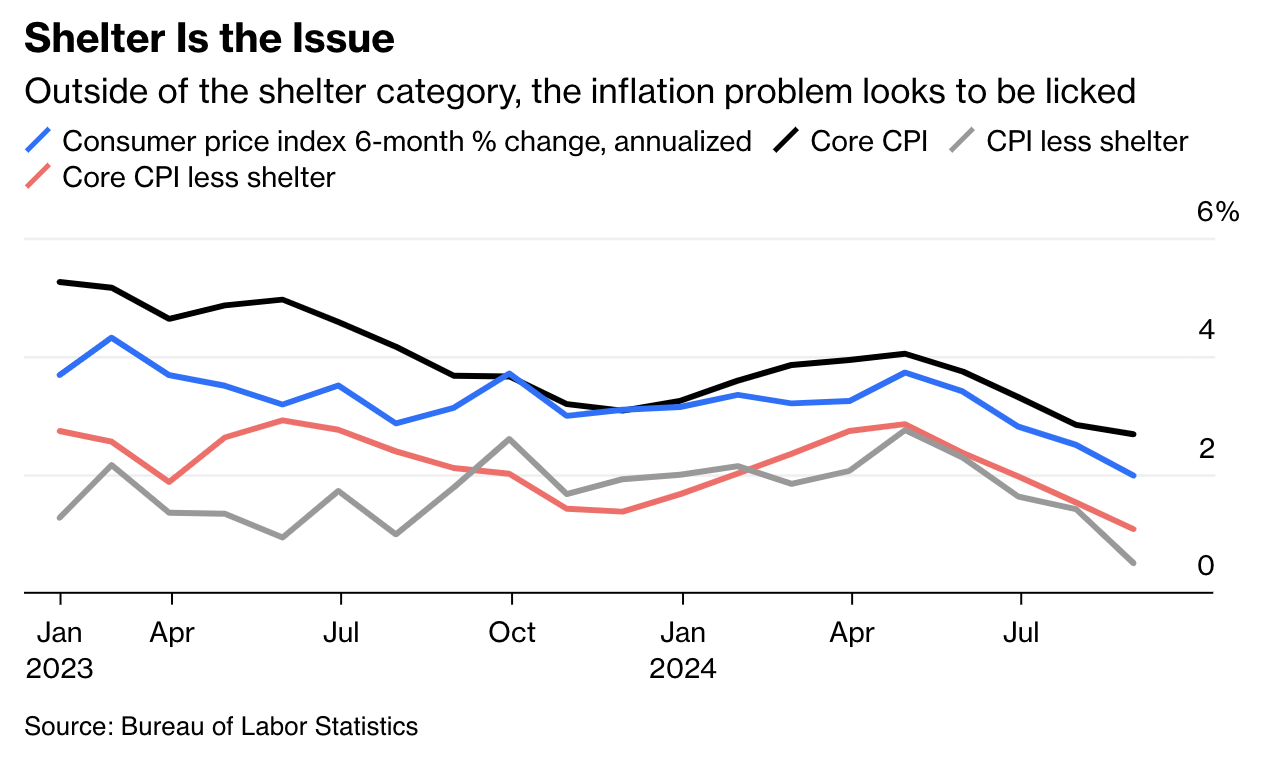

Chỉ số CPI mới nhất không thực sự tệ; nhưng có vẻ như vậy. Loại trừ thực phẩm và năng lượng vốn biến động mạnh, chỉ số CPI đã tăng 0.3% so với tháng trước, vượt quá dự báo trung bình trong một cuộc khảo sát của Bloomberg và đánh dấu mức tăng theo tháng cao nhất kể từ tháng 4. Một sự gia tăng bất thường và đáng ngờ về mặt thống kê trong chi phí nhà ở đã dẫn đến kết quả bất ngờ này - một tình huống quen thuộc và gây thất vọng đối với những người theo dõi lạm phát. Loại trừ thực phẩm, năng lượng và nhà ở, CPI chỉ tăng chưa đến 0.1% so với tháng trước. Đáng chú ý, dữ liệu CPI tổng thể trừ nhà ở thực tế đã cho thấy sự giảm nhẹ và chỉ tăng ở mức 0.5% (quy đổi theo năm) trong 6 tháng qua!

Ngoài danh mục nhà ở, vấn đề lạm phát dường như đã được giải quyết

Nhà ở đã là một vấn đề nan giải đối với các nhà hoạch định chính sách trong nhiều năm qua. Cục Thống kê Lao động (BLS) theo dõi chi phí cho người thuê nhà và ước tính chi phí sở hữu nhà thông qua một hạng mục gọi là "tiền thuê tương đương chủ sở hữu", cũng dựa trên giá thuê. Trong khi lạm phát tiền thuê trên thị trường đối với các hợp đồng mới đã hạ nhiệt từ lâu, các hạng mục nhà ở trong CPI bao gồm cả tiền thuê gia hạn bên cạnh hợp đồng mới, khiến chúng biến động chậm hơn. Thẳng thắn mà nói, các số liệu này cũng tỏ ra thiếu ổn định và dễ bị sai lệch do phương pháp lấy mẫu. Thành phần nhà ở trong CPI không phản ánh chính xác tình hình thị trường trong ngắn hạn. Đây là một công cụ kém tin cậy để Fed dựa vào khi đưa ra quyết định tức thời, buộc họ phải xem xét bức tranh tổng thể hơn là chỉ dựa vào con số này.

Phần lớn, các nhà hoạch định chính sách dường như nhận thức được điều này, nhưng họ cũng phải đối mặt với thách thức truyền thông. Họ buộc phải định hình thông điệp gửi tới công chúng dựa trên các chỉ số lạm phát chính được đưa tin rộng rãi trên các trang web tin tức và truyền hình.

Kết quả là, mức tăng 0.3% của CPI lõi trong tháng 8 có thể sẽ hạn chế các lựa chọn của Fed. Nhiều khả năng họ vẫn sẽ giảm lãi suất 0.25 điểm phần trăm vào tháng 9 và gợi ý về các đợt giảm tiếp theo. Tuy nhiên, điều họ nên làm là giảm lãi suất mạnh hơn gấp đôi, do đã chậm trễ trong việc đối phó với thị trường lao động đang suy yếu. Một báo cáo gần đây cho thấy số lượng việc làm phi nông nghiệp chỉ tăng 142,000 trong tháng trước, và sau khi điều chỉnh, con số thực tế có thể còn thấp hơn nhiều. Tuyển dụng gần như đóng băng ở nhiều ngành và nền kinh tế đang rất dễ bị tổn thương trước các cú sốc bên ngoài.

Cắt giảm lãi suất 0.5 điểm phần trăm có thể có vẻ như là một biện pháp cực đoan chỉ dành cho thời kỳ suy thoái, nhưng điểm khởi đầu và đích đến quan trọng không kém so với tốc độ. Trong trường hợp này, Fed sẽ không cắt giảm để kích thích nền kinh tế; họ sẽ bình thường hóa lãi suất để ngừng kìm hãm hoạt động kinh tế. Ở mức 5.25% - 5.5%, không thành viên nào trong Ủy ban Hoạch định Lãi suất của Fed tin rằng chính sách này gần với mức lãi suất "trung lập" để đạt được mục tiêu đó. Ước tính cao nhất về lãi suất trung lập dài hạn là khoảng 3.75% - 4%.

Fed cần hành động nhanh chóng để tránh thêm tổn hại cho thị trường lao động. Tuy nhiên, họ đã bỏ lỡ cơ hội vào tháng 7, và giờ đây, do quá chú trọng đến hình ảnh bên ngoài, họ có thể sẽ khó theo kịp diễn biến của nền kinh tế trong thời gian tới.

Bloomberg