Quỹ đầu tư tư nhân: Động lực tăng trưởng hay mầm mống khủng hoảng?

Quỳnh Chi

Junior Editor

Sự gia tăng nhanh chóng của các khoản vay sử dụng đòn bẩy trong lĩnh vực tài chính thiếu minh bạch đang làm dấy lên những lo ngại đáng kể.

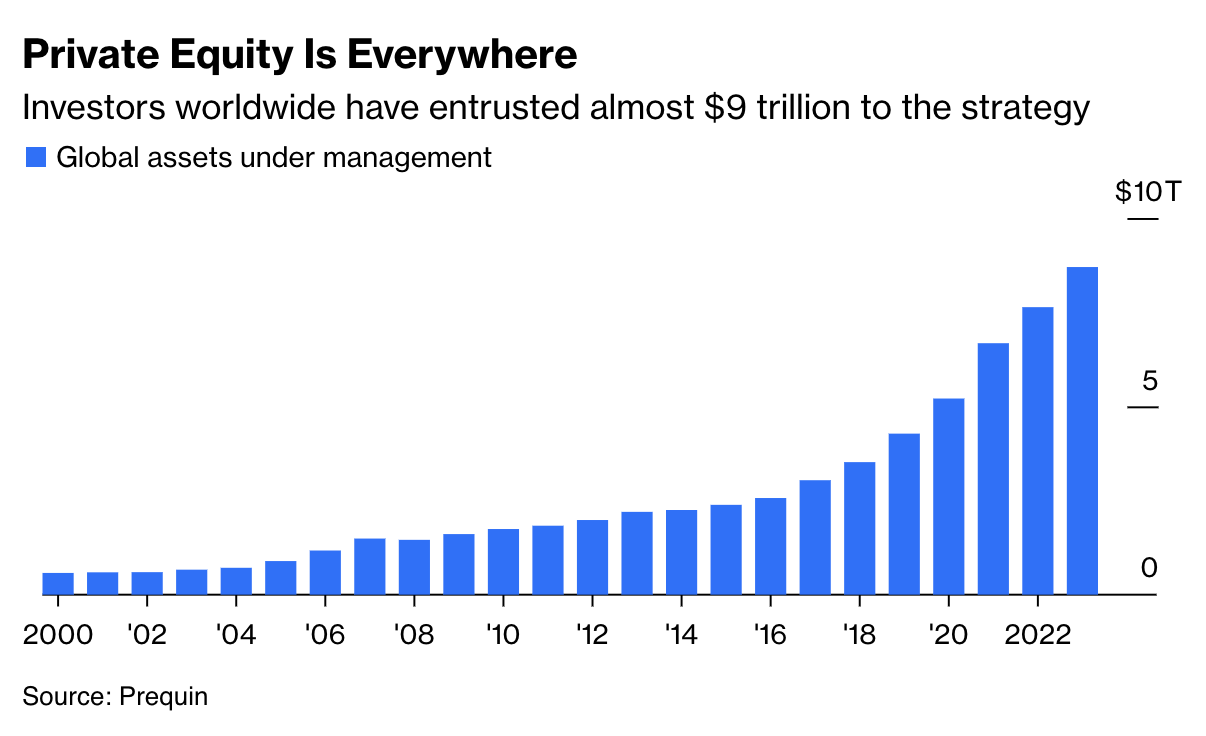

Liệu quỹ đầu tư tư nhân có phải là một vấn đề đáng lo ngại? Đến mức độ nào loại quỹ đầu tư này - hiện đang quản lý gần 9 nghìn tỷ USD trên toàn cầu đại diện cho một loạt đối tượng từ những cá nhân siêu giàu cho đến những giáo viên bình thường ở California - có thể châm ngòi hoặc khuếch đại cuộc khủng hoảng tài chính kế tiếp?

Câu hỏi này không dễ có lời giải đáp thỏa đáng, bởi các quỹ này thường hoạt động ít bị giám sát. Chính vì vậy, các cơ quan quản lý cần phải khẩn trương yêu cầu những thông tin cần thiết để có thể đưa ra câu trả lời đầy đủ và chính xác.

Lịch sử cho thấy, những thảm họa tài chính thường có một số đặc điểm chung. Các nhà đầu tư thường bị cuốn hút bởi một sự đổi mới hay xu hướng nào đó, có thể là lời hứa hẹn hấp dẫn về sự giàu có ở Tân Thế Giới trong thế kỷ 18, hoặc gần đây hơn là cơn sốt cho vay dưới chuẩn trong thế kỷ 21. Họ lao vào đầu tư một cách mù quáng và không ngừng nghỉ, sử dụng tiền vay mượn để nhân lên lợi nhuận kỳ vọng. Tuy nhiên, đến một lúc nào đó, khoản nợ tích tụ trở nên quá lớn, vượt xa khả năng chi trả từ thu nhập thực tế. Khi đó, sự sụp đổ và tính toán lại là điều không thể tránh khỏi.

Quỹ đầu tư tư nhân là một trong những đổi mới tài chính có ảnh hưởng sâu rộng nhất trong những thập kỷ gần đây. Ý tưởng là các chủ sở hữu tham gia tích cực vào quản lý có thể khai thác giá trị từ các công ty hiệu quả hơn so với mô hình cổ đông đại chúng. Các nhà đầu tư tư nhân thường mua lại những cổ phiếu đáng kể trong các công ty mục tiêu, với kỳ vọng bán ra để thu lợi nhuận trong vòng vài năm. Chiến lược đặc trưng của họ là sử dụng đòn bẩy vào các công ty mục tiêu, nhằm tối đa hoá lợi nhuận và tận dụng các khoản khấu trừ thuế từ lãi vay. Sức hấp dẫn của mô hình này đã khiến quy mô tài sản quản lý toàn cầu của các quỹ đầu tư tư nhân tăng vọt, tăng gấp bốn lần kể từ năm 2013. Danh mục đầu tư của họ trải rộng trên nhiều lĩnh vực, từ những ứng dụng hẹn hò trực tuyến như Bumble cho đến các nhà điều hành vận tải công cộng tại châu Âu như Flix SE, ảnh hưởng trực tiếp đến cuộc sống của hàng triệu khách hàng và người lao động trên toàn thế giới.

Các nhà đầu tư trên toàn thế giới đã đầu tư gần 9 nghìn tỷ USD cho chiến lược này

Tuy nhiên, gần đây, quỹ đầu tư tư nhân đã gặp khó khăn trong việc mang lại lợi nhuận mà các nhà đầu tư kỳ vọng, do lãi suất cao đã làm giảm lợi nhuận và khiến việc thoái vốn các công ty trở nên khó khăn hơn. Đối mặt với tình huống này, phản ứng của họ là: Tìm cách tạo ra tiền mặt bằng cách vay mượn nhiều hơn, thông qua đa dạng các phương thức. Cụ thể, các nhà đầu tư và nhà quản lý quỹ vay tiền dựa trên cổ phần của họ trong các quỹ. Các quỹ cũng không ngần ngại vay tiền dựa trên cam kết của nhà đầu tư và dựa trên danh mục các công ty của họ (các khoản vay giá trị tài sản ròng). Thậm chí, các công ty trong danh mục đầu tư cũng vay tiền để trả cho cổ đông (tái cấp vốn cổ tức) và chủ nợ (các khoản vay trả bằng hiện vật). Đáng chú ý, phần lớn các khoản cho vay này đến từ các quỹ tín dụng tư nhân, một lĩnh vực đã phát triển mạnh mẽ và hiện đang quản lý hơn 2 nghìn tỷ USD trên toàn cầu. Các quỹ tín dụng tư nhân này thường có mối liên kết chặt chẽ với các công ty đầu tư tư nhân.

Sự gia tăng mạnh mẽ của đòn bẩy tài chính, tất cả đều dựa trên cùng một tài sản cơ bản, khiến các nhà đầu tư đặt ra nhiều câu hỏi đáng lo ngại. Liệu gánh nặng này đã trở nên quá lớn đối với các công ty vốn đã nợ nần chồng chất? Nếu vậy, ai sẽ là người gánh chịu những tổn thất này? Liệu những thiệt hại sẽ chủ yếu rơi vào các nhà đầu tư dài hạn, bao gồm các quỹ hưu trí đại diện cho hàng triệu người nghỉ hưu trong tương lai, hay sẽ lan rộng ra thị trường? Liệu đầu tư kinh doanh có bị ảnh hưởng nghiêm trọng, khiến ngay cả các công ty lành mạnh cũng thiếu vốn cần thiết để hoạt động? Và liệu sự lây lan này có thể ảnh hưởng đến các ngân hàng và công ty bảo hiểm có tầm quan trọng hệ thống, từ đó gây bất ổn cho hệ thống tài chính rộng lớn hơn?

Đáng lo ngại hơn, câu trả lời cho những câu hỏi này rất khó tìm thấy. Mặt tích cực là quỹ đầu tư tư nhân và tín dụng tư nhân thường không liên quan đến sự kết hợp giữa đòn bẩy và nguồn vốn không ổn định - yếu tố thường gây ra hiệu ứng domino trong các cuộc khủng hoảng tài chính. Hơn nữa, các hạn chế về vay mượn đã trở nên chặt chẽ hơn kể từ cuộc khủng hoảng tài chính năm 2008. Tuy nhiên, tính "tư nhân" của các quỹ này đồng nghĩa với việc không có đủ thông tin công khai để tính toán chính xác những khoản nợ, ai là chủ nợ, theo điều khoản nào và dựa trên dòng tiền kỳ vọng ra sao.

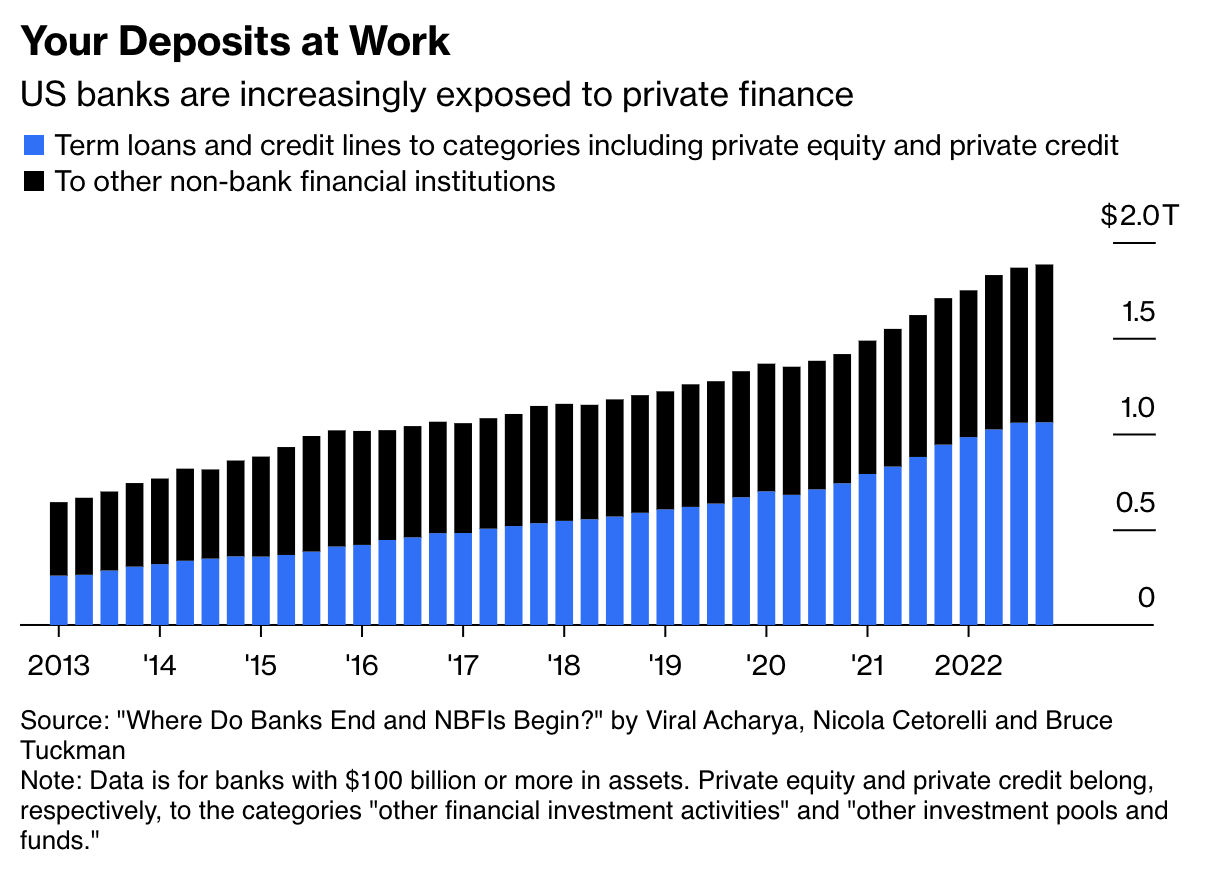

Những thông tin ít ỏi được công bố không hề đem lại sự an tâm. Theo một ước tính, khả năng chi trả lãi vay của các công ty trong danh mục đầu tư đang ở mức thấp nhất kể từ năm 2008. Cổ phiếu trong các quỹ đầu tư tư nhân được giao dịch ở mức giá thấp hơn nhiều so với giá trị được công bố. Những dấu hiệu rạn nứt cũng đang xuất hiện trong lĩnh vực tín dụng tư nhân. Đáng lo ngại hơn, các tổ chức nhận tiền gửi được bảo đảm bởi người nộp thuế cũng đang bị vướng vào mạng lưới này: Tại Mỹ, tính đến năm 2022, các ngân hàng đã cho vay hoặc cam kết cho vay gần 2 nghìn tỷ USD cho các tổ chức tài chính phi ngân hàng, bao gồm quỹ đầu tư tư nhân và tín dụng tư nhân. Điều này làm dấy lên những nghi ngờ về khả năng đánh giá rủi ro của các ngân hàng này.

Các ngân hàng Hoa Kỳ ngày càng phải chịu rủi ro từ tài chính tư nhân

Các cơ quan quản lý đang lo ngại một cách chính đáng. ECB và BoE đang xem xét kỹ lưỡng mức độ rủi ro của các ngân hàng. Tại Mỹ, Ủy ban Chứng khoán và Giao dịch đã tăng cường yêu cầu báo cáo đối với quỹ đầu tư tư nhân. Tuy nhiên, để có cái nhìn toàn diện hơn, các cơ quan giám sát toàn cầu cần phải yêu cầu và chia sẻ thông tin chi tiết hơn - bao gồm cả từ các quỹ tín dụng tư nhân và các công ty bảo hiểm, đặc biệt là về khả năng trả nợ của người vay. Họ cũng nên công bố đủ dữ liệu, dưới dạng tổng hợp, để cho phép các chuyên gia độc lập có thể phân tích.

Về cơ bản, các nhà đầu tư tư nhân nên được tự do chấp nhận bất kỳ rủi ro nào họ muốn. Tuy nhiên, khi hoạt động của họ có khả năng gây ra những tác động tiêu cực lan rộng, việc yêu cầu minh bạch hơn là điều hợp lý và cần thiết. Quỹ đầu tư tư nhân đã vượt qua ngưỡng đó, và đã đến lúc cần có sự giám sát chặt chẽ hơn để đảm bảo sự ổn định của hệ thống tài chính toàn cầu.

Bloomberg