Thị trường 2024: 11 giao dịch "điên rồ" với lợi nhuận khổng lồ và thua lỗ thảm hại

Trà Giang

Junior Editor

Năm 2024 đánh dấu một cột mốc đầy biến động của thị trường tài chính toàn cầu với những cơ hội và thách thức đan xen.

Từ cơn sốt đầu cơ bán lẻ, làn sóng đột phá của công nghệ AI cho đến sự bùng nổ của thị trường tiền mã hoá - tất cả đã tạo nên một bức tranh đa sắc màu, mang đến cho các nhà đầu tư cơ hội sinh lời đột biến hoặc tổn thất nặng nề.

Những biến động đáng chú ý trong năm nay bao gồm sự sụp đổ tạm thời của các giao dịch đòn bẩy vào tháng 8, sự thành công của chiến lược đặt cược vào Donald Trump trên Phố Wall, và những tổn thất của các quỹ phòng hộ với chiến lược phức tạp. Trong khi đó, những nhà đầu tư theo đuổi chiến lược như nắm giữ tiền mặt hoặc tập trung vào cổ phiếu công nghệ đã chứng minh được sự sáng suốt của mình.

TIỀN MÃ HOÁ: HÀNH TRÌNH CHINH PHỤC ĐỈNH CAO MỚI

Thị trường tiền mã hoá năm 2024 chứng kiến một sự bùng nổ ngoạn mục khi phố Wall và chính quyền mới của Nhà Trắng tạo điều kiện cho sự phát triển của hệ sinh thái đầu tư tiền mã hóa. Sau khi đã có màn trở lại ấn tượng vào năm 2023, Bitcoin tiếp tục được thúc đẩy bởi sự kiện quan trọng - việc cấp phép các quỹ ETF Bitcoin tại Mỹ vào tháng 1. Tuy nhiên, điểm nhấn đột phá chính là chiến thắng của Donald Trump trong cuộc bầu cử tháng 11, châm ngòi cho đợt tăng giá kỷ lục đưa Bitcoin vượt mốc 100,000 USD.

Sự chuyển biến trong quan điểm của Trump - từ một người hoài nghi trở thành người ủng hộ nhiệt thành và doanh nhân trong lĩnh vực DeFi - đã tạo động lực mạnh mẽ cho cộng đồng tiền mã hoá. Chính sách mới dưới thời Trump hứa hẹn đảo ngược các biện pháp kiểm soát chặt chẽ dưới thời Biden, với mục tiêu biến Mỹ thành trung tâm của ngành công nghiệp này. Chính quyền mới của Trump nhanh chóng đưa ra các chính sách hỗ trợ mạnh mẽ, bao gồm việc bổ nhiệm Paul Atkins – một nhà ủng hộ tiền mã hóa lâu năm – thay thế Gary Gensler tại SEC và thành lập vị trí lãnh đạo chuyên trách AI và blockchain, đã củng cố niềm tin của nhà đầu tư vào tương lai của thị trường.

Một trong những câu chuyện nổi bật nhất là sự thành công của MicroStrategy Inc. Dưới sự dẫn dắt của Chủ tịch Michael Saylor, công ty đã tích lũy được lượng Bitcoin trị giá hơn 40 tỷ USD thông qua các đợt phát hành cổ phiếu và trái phiếu chuyển đổi. Chiến lược này đã đưa cổ phiếu công ty tăng hơn 5 lần trong năm, thu hút mạnh mẽ sự quan tâm của cả nhà đầu tư cổ phiếu lẫn quỹ phòng hộ.

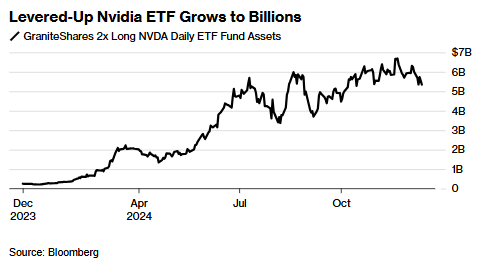

Đồ thị này cho thấy sự tăng trưởng mạnh mẽ của quỹ ETF 2x Long NVDA của GraniteShares

Trong lĩnh vực ETF, năm 2024 chứng kiến sự bùng nổ của các sản phẩm đầu cơ phức tạp. Nhà đầu tư đã đổ kỷ lục hơn 6.5 tỷ USD vào các ETF cổ phiếu đơn lẻ - những công cụ sử dụng phái sinh để tăng cường đòn bẩy cho các cược tăng hoặc giảm giá. Điển hình là quỹ NVDL của GraniteShares, cung cấp lợi nhuận gấp đôi từ cổ phiếu Nvidia, đã đạt quy mô 6.7 tỷ USD vào cuối tháng 11 với mức tăng trưởng vượt 350%.

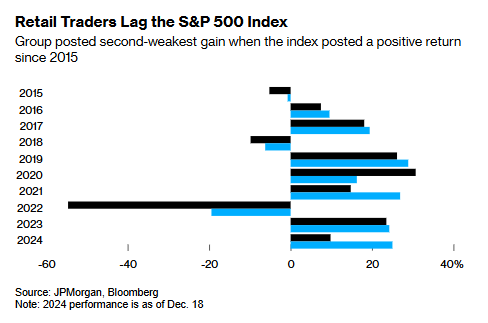

Năm 2024 đánh dấu một năm đầy thử thách với các nhà đầu tư trong lĩnh vực cổ phiếu vốn hóa lớn truyền thống, bất chấp làn sóng đầu cơ sôi động trên nhiều phân khúc thị trường. Theo báo cáo từ JPMorgan, nhóm nhà đầu tư ngành bán lẻ chỉ đạt mức tăng trưởng khiêm tốn 9.8% - một kết quả đáng thất vọng và là hiệu suất yếu thứ hai kể từ năm 2015 trong những năm thị trường tăng điểm. Con số này phản ánh rõ nét những khó khăn trong việc nắm bắt cơ hội và định vị danh mục đầu tư trong bối cảnh thị trường có nhiều biến động khó lường.

So sánh hiệu suất đầu tư của nhóm nhà đầu tư cá nhân với chỉ số S&P 500

Điều đáng chú ý hơn là ngay cả giới chuyên gia quản lý quỹ tương hỗ - những người được đào tạo bài bản và có kinh nghiệm dày dặn trong việc lựa chọn cổ phiếu - cũng không thoát khỏi tình trạng này. Số liệu từ Bank of America cho thấy một bức tranh u ám: chỉ 23% quỹ tương hỗ vốn hóa lớn có thể đánh bại chỉ số tham chiếu trong tháng 11, mức thấp nhất được ghi nhận kể từ khi Fed khởi động chu kỳ thắt chặt tiền tệ vào tháng 3/2022. Kết quả này càng trở nên nghịch lý hơn trong bối cảnh hơn một nửa số cổ phiếu trong rổ S&P 500 đều cho hiệu suất vượt trội so với chỉ số - một điều kiện thị trường lẽ ra phải có lợi cho các chiến lược đầu tư chủ động.

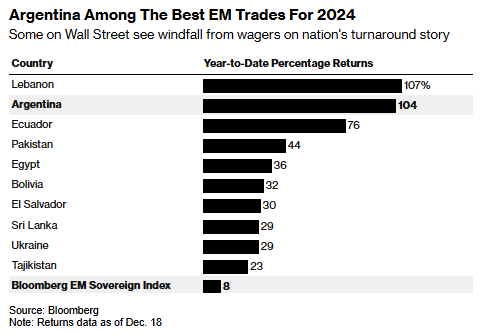

Trong khi đó, tại Nam Mỹ, Argentina đã trở thành điểm sáng bất ngờ trên bản đồ đầu tư toàn cầu năm 2024. Từ một thị trường đang trong tình trạng khủng hoảng với trái phiếu chính phủ bằng đô la giao dịch dưới 30 cents/USD, lạm phát phi mã ba con số và hệ thống kiểm soát tiền tệ chặt chẽ., Argentina đã thực hiện một màn lột xác ngoạn mục sau chiến thắng của tổng thống Javier Milei.

Hiệu suất đầu tư vào các trái phiếu chính phủ của các quốc gia mới nổi trong năm 2024.

Chiến lược cải cách táo bạo của Milei, dù ban đầu gây nhiều lo ngại với những đề xuất như USD hóa nền kinh tế và giải thể ngân hàng trung ương, đã dần chứng minh tính hiệu quả. "Liệu pháp sốc" của ông, bao gồm các biện pháp thắt chặt tài khóa quyết liệt nhằm cân bằng ngân sách và kiềm chế lạm phát, đã thành công trong việc xây dựng niềm tin từ cả cử tri trong nước và nhà đầu tư quốc tế. Thành quả rõ rệt nhất của quá trình này là mức sinh lời ấn tượng 104% từ thị trường trái phiếu Argentina trong năm 2024, dẫn đầu toàn bộ các thị trường mới nổi theo thống kê của Bloomberg - một minh chứng cho sự phục hồi mạnh mẽ của nền kinh tế này dưới sự điều hành của chính quyền mới.

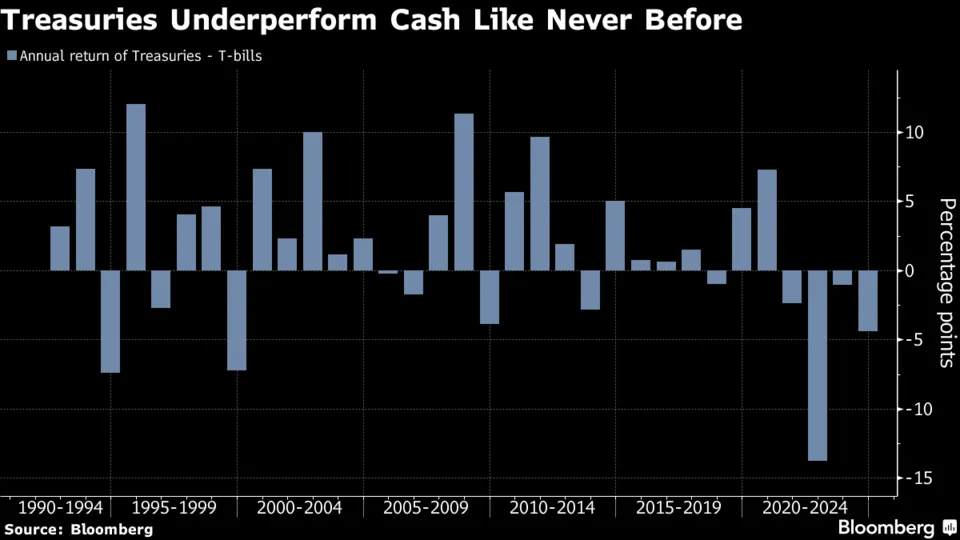

Năm 2024 chứng kiến một hiện tượng đáng chú ý trên thị trường thu nhập khi các công cụ đầu tư an toàn như tín phiếu kho bạc Mỹ (T-bills) vượt trội hoàn toàn so với trái phiếu chính phủ truyền thống. Với mức sinh lời ấn tượng 5.1% so với chỉ 0.7% của trái phiếu chính phủ (tính đến 18/12), T-bills đã thiết lập một kỷ lục mới khi đánh bại trái phiếu năm thứ tư liên tiếp - một thành tích chưa từng có kể từ khi Bloomberg bắt đầu theo dõi dữ liệu vào năm 1991.

Hiệu suất của trái phiếu kho bạc Mỹ so với Tín phiếu Kho bạc

Xu hướng này được phản ánh rõ nét qua dòng vốn đổ vào các quỹ thị trường tiền tệ Mỹ - những đơn vị chuyên nắm giữ T-bills và thương phiếu. Tổng tài sản của các quỹ này đã tăng thêm hơn 800 tỷ USD trong năm, lập kỷ lục mới 7 nghìn tỷ USD. Đáng chú ý, ngay cả "nhà hiền triết xứ Omaha" Warren Buffett cũng thể hiện niềm tin vào chiến lược này khi Berkshire Hathaway của ông tăng gấp đôi lượng nắm giữ T-bills lên gần 300 tỷ USD trong quý III, phản ánh xu hướng tìm kiếm sự an toàn trong môi trường đầu tư đầy biến động.

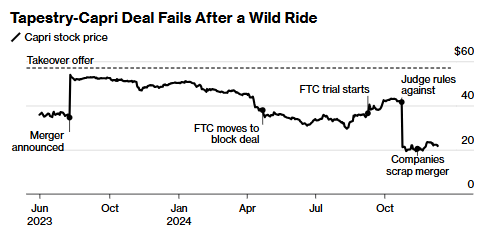

THẢM HỌA TRONG LĨNH VỰC SÁP NHẬP

Trong khi đó, lĩnh vực giao dịch sáp nhập đã trải qua một năm đầy thất vọng. Theo số liệu từ Bloomberg, đây là chiến lược đầu tư có hiệu suất thấp nhất trong số hơn 30 phong cách đầu tư của quỹ phòng hộ được theo dõi đến tháng 10, với tỷ suất sinh lời chỉ 3% - một con số không tương xứng với mức độ rủi ro mà các nhà đầu tư phải gánh chịu.

Sự biến động của giá cổ phiếu Capri trong quá trình diễn ra thương vụ sáp nhập với công ty Tapestry.

Thương vụ sáp nhập trị giá 8.5 tỷ USD giữa hai gã khổng lồ trong ngành hàng xa xỉ - Tapestry Inc. (chủ sở hữu của Coach và Kate Spade) với Capri Holdings Ltd. (sở hữu thương hiệu Michael Kors) - là một minh chứng điển hình cho những thách thức trong lĩnh vực này. Mặc dù nhiều nhà đầu tư tổ chức lớn, đứng đầu là Millennium Management, vẫn duy trì niềm tin và giữ nguyên vị thế sau khi Ủy ban Thương mại Liên bang (FTC) bày tỏ quan ngại về thương vụ, phán quyết của tòa án ủng hộ FTC vào tháng 10 đã giáng một đòn mạnh lên thị trường. Cổ phiếu Capri đã sụt giảm gần 50% sau quyết định này, gây ra những tổn thất nặng nề cho thị trường đầu tư và một lần nữa nhấn mạnh những rủi ro tiềm ẩn trong chiến lược giao dịch sáp nhập.

BẤT ĐỘNG SẢN THƯƠNG MẠI: CƠ HỘI TRONG KHỦNG HOẢNG

Thị trường bất động sản văn phòng năm 2024 đã tái hiện những ký ức đau thương của cuộc khủng hoảng tài chính 2008, nhưng đồng thời cũng chứng kiến những cơ hội đầu tư đáng kinh ngạc. Trong bối cảnh nhiều chủ sở hữu trái phiếu bất động sản thương mại (CMBS) phải gánh chịu tổn thất nặng nề - ngay cả với những trái phiếu được xếp hạng AAA vốn được coi là cực kỳ an toàn - một số nhà đầu tư nhạy bén đã nhìn thấy cơ hội trong khủng hoảng và thu về những khoản lợi nhuận ấn tượng.

Các công ty đầu tư hàng đầu như Ellington Management Group, Beach Point Capital Management và nhiều tổ chức khác đã áp dụng chiến lược "đãi cát tìm vàng" trên thị trường đang gặp khó khăn này. Thay vì né tránh hoàn toàn lĩnh vực bất động sản văn phòng, họ tập trung vào việc phân tích kỹ lưỡng từng tài sản để tìm ra những cơ hội định giá sai lệch từ nỗi sợ hãi của thị trường.

Một ví dụ điển hình cho chiến lược này là trường hợp của tòa nhà 85 Tenth Avenue tại khu vực sầm uất của New York. Đầu năm 2024, trái phiếu rủi ro nhất gắn với tòa nhà này được giao dịch ở mức chỉ 63 cents trên mỗi đô la do thị trường lo ngại về khả năng Google - khách thuê chủ chốt của tòa nhà - có thể không gia hạn hợp đồng thuê. Tâm lý bi quan này đã tạo ra một cơ hội đầu tư hấp dẫn cho những ai có khả năng phân tích sâu và đủ can đảm để đặt cược ngược với xu hướng thị trường.

Khi Google chính thức công bố quyết định gia hạn hợp đồng thuê vào tháng 10, niềm tin của thị trường đã được khôi phục mạnh mẽ, đẩy giá trái phiếu tăng vọt lên gần 90 cents/USD. Những nhà đầu tư đã dám mua vào ở mức giá thấp đã được đền đáp xứng đáng với khoản lợi nhuận lên đến hơn 40% chỉ trong vài tháng. Câu chuyện này một lần nữa khẳng định rằng trong mọi cuộc khủng hoảng đều tiềm ẩn những cơ hội đầu tư giá trị, dành cho những ai có đủ kiến thức, kinh nghiệm và bản lĩnh để nắm bắt.

Nợ Khó Đòi: AI Cứu Rỗi

Để thấy được sự thay đổi mạnh mẽ của AI đối với doanh nghiệp Mỹ, hãy xem trường hợp Talen Energy. Sau khi công ty năng lượng hạt nhân này tuyên bố phá sản năm ngoái, tình hình tài chính của họ đã cải thiện khi đạt được thỏa thuận bán một khu vực trung tâm dữ liệu và cung cấp năng lượng cho Amazon Web Services. Các chủ nợ đã trở thành cổ đông và giá cổ phiếu của họ đã tăng hơn 200% trong năm nay, nhờ nhu cầu lớn về năng lượng cho sự bùng nổ AI.

Một công ty khác, Lumen, cũng đã được hưởng lợi từ AI. Năm ngoái, Lumen thực hiện một trong những giao dịch nợ khó đòi lớn nhất và gây tranh cãi. Họ đã cắt giảm một số chứng khoán liên quan đến một đơn vị của mình để chuyển sang trái phiếu dài hạn với lãi suất cao hơn và huy động vốn mới. Năm nay, công ty đã ký hợp đồng mới trị giá 5 tỷ USD, bao gồm thỏa thuận mở rộng mạng lưới với Microsoft.

Trung Quốc: Sự Phục Hồi Kép

Các nhà đầu tư tập trung vào Trung Quốc bước vào năm 2024 với nhiều thất vọng, khi sự phục hồi kinh tế không diễn ra như mong đợi. Tuy nhiên, Fidelity International đã đặt cược vào trái phiếu Trung Quốc và thu được lợi nhuận lớn. Kể từ tháng Giêng, công ty này đã dự đoán rằng ngân hàng trung ương sẽ phải nới lỏng chính sách tiền tệ. Thị trường trái phiếu Trung Quốc đã ghi nhận một đợt tăng giá kỷ lục, với quỹ ETF theo dõi trái phiếu chính phủ 30 năm tăng khoảng 21% trong năm nay.

Cổ phiếu Trung Quốc cũng đã có lợi nhuận, với chỉ số CSI 300 tăng hơn 14% trong năm nay, đánh dấu năm đầu tiên có lợi nhuận sau ba năm thua lỗ. Fidelity International dự đoán cổ phiếu Trung Quốc sẽ mang lại lợi nhuận tốt hơn trong tương lai nếu nền kinh tế phục hồi.

Tây Ban Nha: Lợi Nhuận 2,900%

Một trong những cú tăng giá bất ngờ nhất đến từ một thị trường ngách tại Madrid, Tây Ban Nha, với mức lợi nhuận lên tới 2,900% chỉ trong vài giây. Một trái phiếu đã được phát hành từ hai thập kỷ trước và hầu như không còn ai quan tâm do sự thay đổi quyền sở hữu. Tuy nhiên, vào tháng Chín, Banco Santander thông báo rằng trái phiếu này sẽ được thanh toán, khiến giá trị của nó tăng vọt ngay lập tức.

Bloomberg