Thị trường cần ngừng so sánh giữa Anh và Mỹ!

Ngọc Lan

Junior Editor

Ở London với tư cách là người Mỹ, tôi thường xuyên được nghe nói Anh và Mỹ là hai quốc gia bị chia cắt bởi một ngôn ngữ chung. Là một nhà kinh tế học, tôi luôn muốn chỉ ra rằng còn nhiều yếu tố kinh tế khác biệt nữa.

Tuy nhiên, điều đó không hiện rõ khi nhìn vào dự đoán lãi suất của thị trường cho Anh và Mỹ, chúng gần như trùng khớp nhau trong tháng qua. Sau khi dữ liệu lạm phát CPI tháng 3 của Mỹ cao hơn dự kiến, thị trường kỳ vọng BoE sẽ giảm lãi suất sớm hơn và nhiều hơn Fed trong năm nay. Nền tảng kinh tế vĩ mô và động lực lạm phát giữa Anh và Mỹ khác nhau, và Anh có nguy cơ lạm phát kéo dài cao hơn. Thị trường đang đặt cược sai hướng về việc giảm lãi suất.

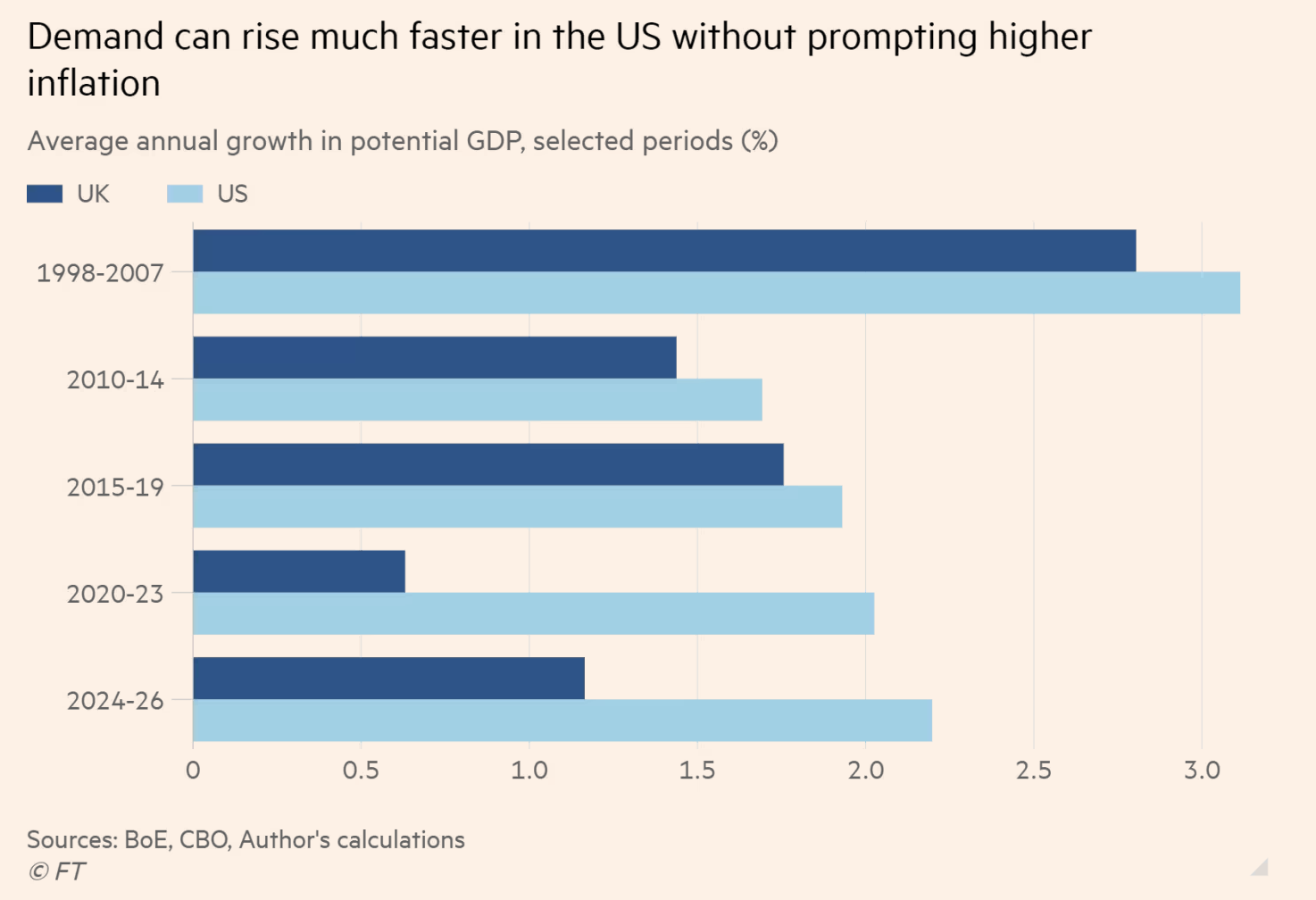

Sự khác biệt rõ ràng nhất của nền kinh tế Anh là hạn chế hơn nhiều về nguồn cung. MPC gần đây ước tính tiềm năng tăng trưởng nền kinh tế Anh là 1% trong năm nay, tăng nhẹ lên 1.3% vào năm 2026. CBO ước tính tiềm năng tăng trưởng của Mỹ là 2.2% trong cùng kỳ. Điều này có nghĩa là nền kinh tế Anh có sức chống chịu lạm phát thấp hơn so với Mỹ, còn nền kinh tế Mỹ vẫn có thể tăng trưởng mạnh mà không lo về việc giá cả hay dịch vụ tăng quá cao. Trong khi Anh từ lâu đã tụt hậu so với Mỹ về tiềm năng tăng trưởng, thì sự khác biệt này trở nên rõ rệt hơn nhiều trong đại dịch.

Nhu cầu ở Mỹ có thể tăng mạnh hơn nhiều so với Anh mà không dẫn đến lạm phát cao hơn

Tiềm năng tăng trưởng của một nền kinh tế phụ thuộc vào hai yếu tố chính: tiềm năng tăng năng suất và lực lượng lao động. Như tôi đã trình bày trong một bài phát biểu gần đây, Anh có vẻ yếu kém hơn trên cả hai phương diện này. Đầu tư là một cách để thúc đẩy tăng năng suất. Nhưng đầu tư doanh nghiệp ở Anh gần như đi ngang trong giai đoạn từ năm 2016 đến năm 2020, mặc dù sau đó có tăng trưởng nhẹ. Trong khi đó, tăng trưởng đầu tư doanh nghiệp của Mỹ đã vượt xa các nền kinh tế phát triển khác kể từ năm 2016.

Sự chênh lệch về lực lượng lao động giữa hai nước cũng rất rõ ràng. Tổng thể tỷ lệ tham gia thị trường lao động ở Anh vẫn chưa phục hồi so với xu hướng trước đại dịch. Ngược lại, tỷ lệ này ở Mỹ đã vượt qua mức trước Covid.

Tiềm năng tăng trưởng thấp hơn của Anh đồng nghĩa với áp lực lạm phát lớn hơn, tất cả các yếu tố khác đều như nhau. Nhưng các yếu tố đó lại không bằng nhau. Nhu cầu ở Anh cũng bị hạn chế hơn nhiều. Điều này chủ yếu nhờ vào sức mạnh của người tiêu dùng Mỹ.

Chi tiêu của chính phủ và đầu tư của doanh nghiệp cũng đẩy nhu cầu của Mỹ lên cao hơn nhiều. Đầu tư, cả công và tư, vào các công nghệ xanh, chất bán dẫn và các lĩnh vực chiến lược khác đã được thúc đẩy bởi Đạo luật Giảm lạm phát, Đạo luật CHIPS và Khoa học và Đạo luật Đầu tư Cơ sở hạ tầng và Việc làm.

Với cả nguồn cung và cầu yếu hơn ở Anh so với Mỹ, chúng ta cần phải xem xét các dấu hiệu dai dẳng để so sánh động lực lạm phát và tiềm năng lãi suất. Tôi lo ngại rằng các "hiệu ứng vòng hai" (second-round effects) đang có tác động lớn hơn và kéo dài hơn ở Anh.

Các cú sốc lạm phát gần đây có tính chất toàn cầu - đại dịch, các vấn đề về chuỗi cung ứng toàn cầu, chiến tranh ở châu Âu và các đợt tăng đột biến về giá năng lượng và thực phẩm - nhưng lại có ảnh hưởng khác nhau đến các nền kinh tế. Cuộc chiến tranh Ukraine tác động đến giá năng lượng ở Anh lớn hơn nhiều so với Mỹ. Ngay cả khi các cú sốc toàn cầu lắng xuống, các "hiệu ứng vòng hai" (second-round effects) ở Anh có thể mất nhiều thời gian hơn để giảm bớt.

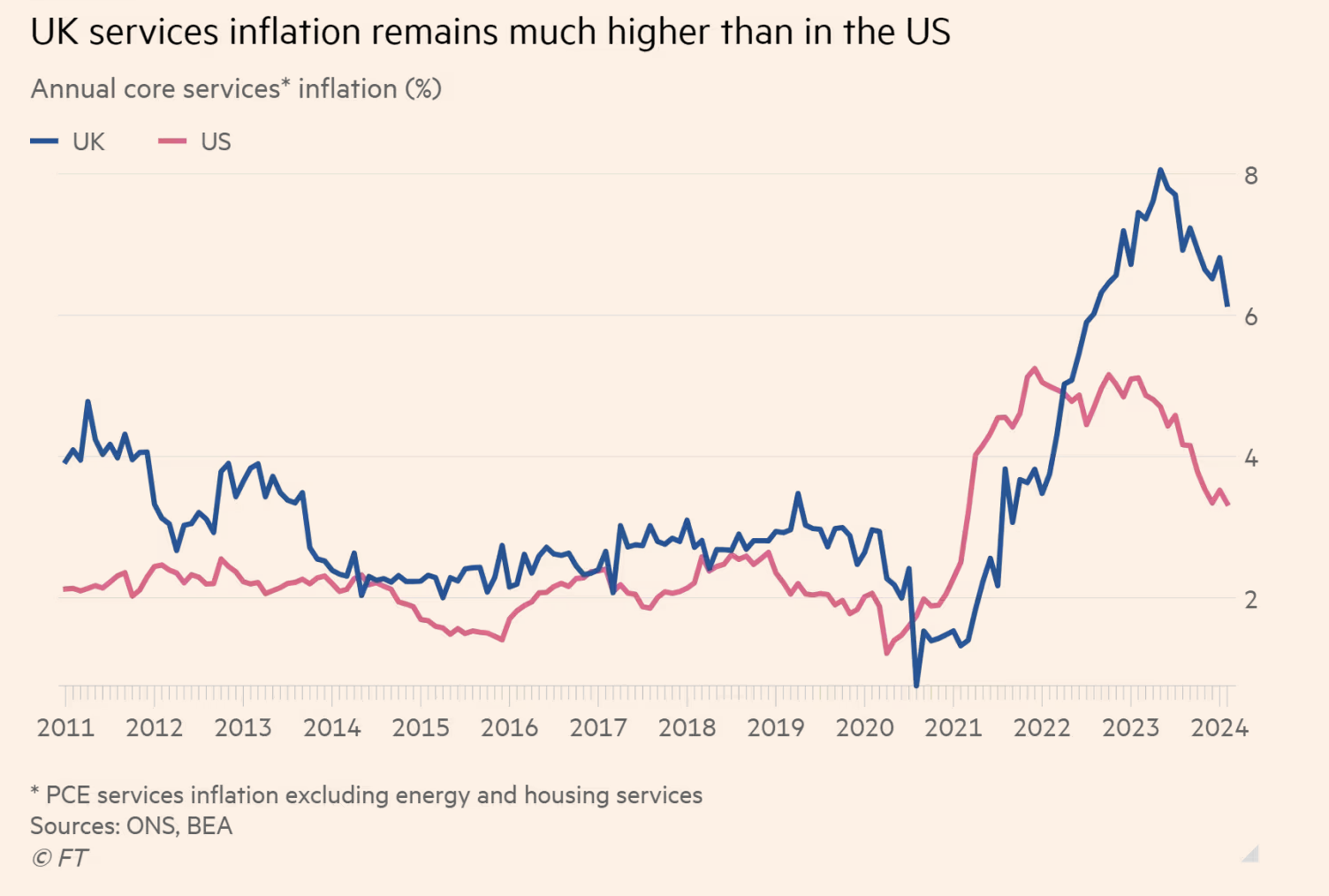

Sau cú sốc giá năng lượng, kỳ vọng lạm phát của Anh ... Điều này làm tăng các "hiệu ứng vòng hai" (second-round effects), vì các công ty và hộ gia đình nhạy cảm hơn với cú sốc ban đầu. Kỳ vọng lạm phát cao hơn đã dẫn đến mức tăng lương cao hơn, theo một số số liệu hiện nay, dao động từ 6-7% ở Anh so với 4-5.5% ở Mỹ. Mức tăng lương cứng nhắc như vậy là một thành phần đáng kể của lạm phát dịch vụ, cần phải giảm thêm nữa để lạm phát dịch vụ quay trở lại mức mục tiêu một cách bền vững. Chặng đường cuối cùng này có thể khó khăn nhất. Lạm phát dịch vụ của Anh vẫn cao hơn nhiều so với Mỹ.

Lạm phát dịch vụ ở Anh vẫn ở mức cao hơn nhiều so với ở Mỹ

Nền kinh tế Anh đang phải đối mặt với hai thách thức lớn: thị trường lao động rất eo hẹp và cú sốc thương mại do giá năng lượng tăng cao. Do đó, nguy cơ lạm phát kéo dài ở Anh cao hơn so với Mỹ. Tuy nhiên, thị trường hiện đang dự báo lãi suất theo hướng ngược lại.

Trong những tháng gần đây, có những tin tức tích cực về mức tăng lương và lạm phát dịch vụ ở Anh. Rủi ro lạm phát kéo dài đang giảm bớt khi các chỉ số này đi xuống theo dự báo của MPC. Tuy nhiên, chúng vẫn ở mức cao hơn so với các nền kinh tế phát triển khác, đặc biệt là Mỹ. Xu hướng thị trường hiện nay là dự báo Fed sẽ giảm lãi suất muộn hơn do nền kinh tế Mỹ vẫn tăng trưởng mạnh mẽ. Theo quan điểm của tôi, việc giảm lãi suất ở Anh cũng nên được hoãn lại.

Financial Times