Thị trường trái phiếu đang kỳ vọng điều gì trong năm 2024?

Đặng Thùy Linh

Junior Analyst

Kỳ vọng về chính sách xoay trục của Fed thực hiện trong năm 2024, các nhà đầu tư đi săn lùng mức lợi suất hấp dẫn

Giới đầu tư đang tìm mọi cách để kiếm lợi nhuận, như mua trái phiếu của Áo, chứng khoán bán chủ quyền của New Zealand, khoản nợ của các siêu quốc gia và trái phiếu theo đồng tiền mạnh Pakistan.

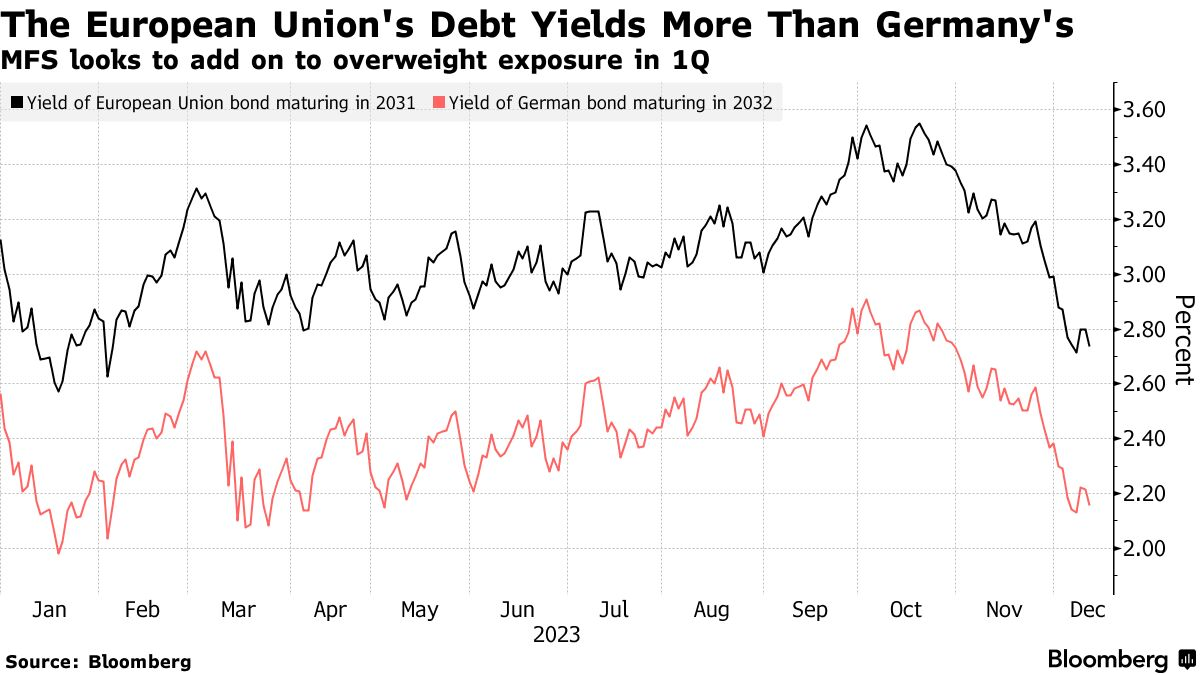

MFS Investment Management và Vontobel Asset Management AG đang lạc quan về khoản nợ được phát hành bởi các các tổ chức hàng đầu được nhiều quốc gia hỗ trợ để thực hiện các mục tiêu chính sách cụ thể.

Pilar Gomez-Bravo, đồng giám đốc đầu tư tại MFS Investment Management cho biết: “Mọi người đang tìm kiếm cơ hội ở những nơi không rõ ràng. Các thông tin từ Liên minh châu Âu và Quỹ bình ổn tài chính châu Âu sẽ khiến thị trường điều chỉnh mạnh khi EU tiến gần hơn đến suy thoái".

Theo Carlos de Sousa từ công ty Vontobel Asset, các công ty siêu quốc gia thường xuyên đa dạng hóa danh mục đầu tư và giúp các nhà đầu tư tiếp cận với các quốc gia không thể tiếp cận trực tiếp thông qua trái phiếu Châu Âu. Ông thích những công ty hoạt động ở Châu Phi cận Sahara, chẳng hạn như Tập đoàn Tài chính Châu Phi và Banque Ouest Africaine de Developpement.

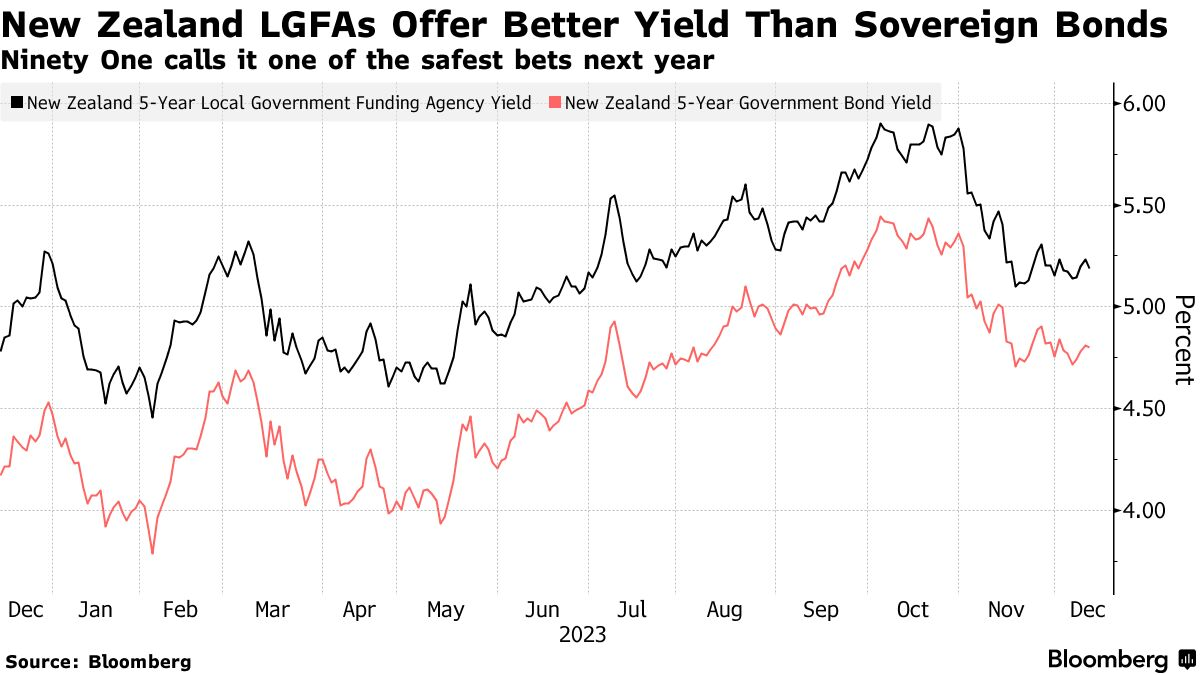

Trong khi đó, Ninety One UK thích nắm giữ các vị thế “an toàn hơn” trong năm tới khi chu kỳ lãi suất thay đổi. Theo John Stopford, người đứng đầu bộ phận thu nhập đa tài sản của công ty quản lý tiền tại London, chứng khoán của Cơ quan Tài trợ Chính quyền Địa phương của New Zealand đáp ứng được yêu cầu này.

Trái phiếu được xếp hạng AAA và AA+ là một trong những khoản đầu tư trái phiếu chính phủ lớn nhất. Ông nói thêm rằng họ yêu cầu mức chênh lệch lên tới 55 điểm cơ bản đối với trái phiếu chính quyền địa phương, điều này sẽ được hưởng lợi khi lợi suất trên toàn cầu giảm. “Chi phí không quá lớn khi nắm giữ những trái phiếu đó xét về mặt chênh lệch âm nên chúng tôi nghĩ đó là một câu chuyện khá hay.”

Gánh nặng nợ quốc gia

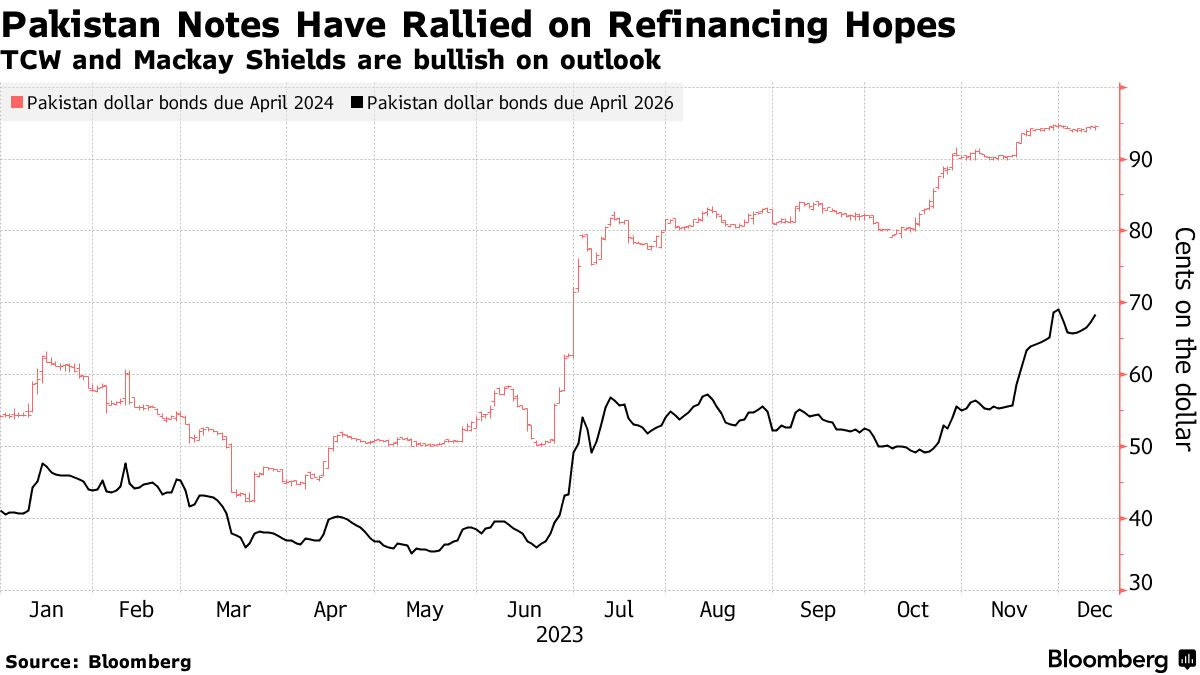

Tập đoàn TCW và Mackay Shields khuyến nghị trái phiếu bằng đồng tiền mạnh của Pakistan, nước đã đạt được thỏa thuận với Quỹ Tiền tệ Quốc tế để tránh vỡ nợ quốc gia. Trái phiếu bằng đô la đáo hạn vào năm 2024 tăng mạnh nhất kể từ tháng Sáu.

Theo David Loevinger, giám đốc điều hành nhóm thị trường mới nổi tại TCW ở New York, các trái phiếu kỳ hạn dài hơn có giá trị tăng cao hơn do chi phí đi vay có thể giảm sau khi Fed đưa ra tín hiệu xoay trục. “Nếu Pakistan có thể tiếp cận thị trường, họ có thể vay để trả nợ đáo hạn".

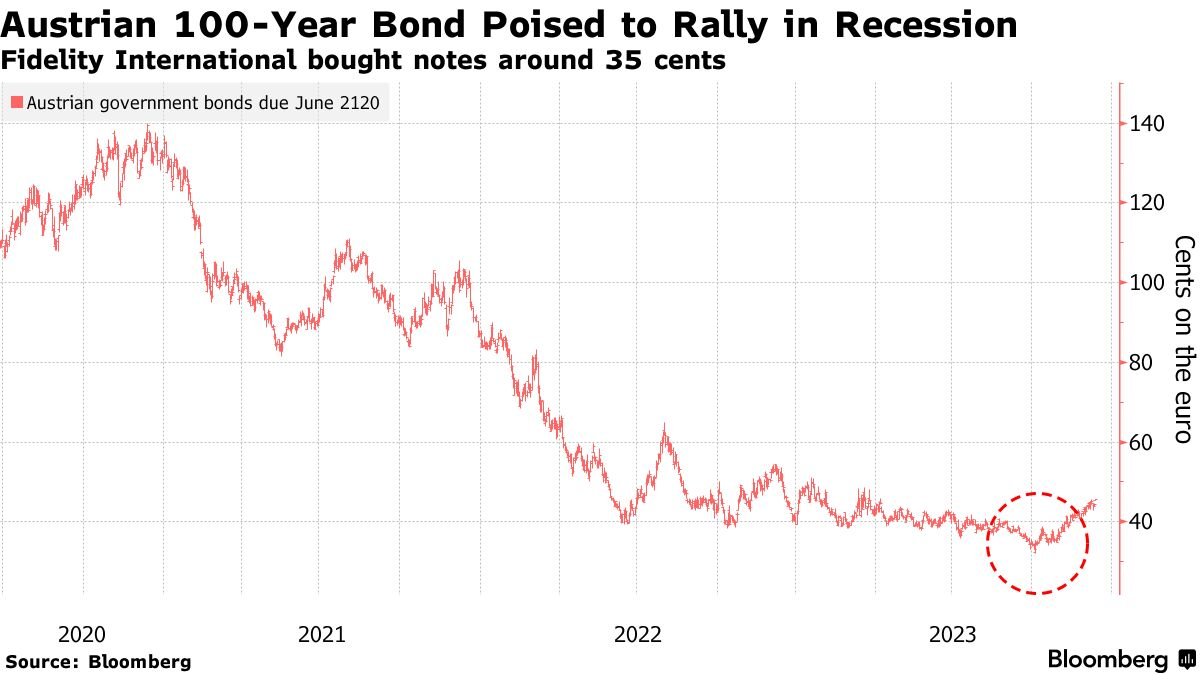

Fidelity International đang gia hạn với trái phiếu Áo với thời gian đáo hạn vào năm 2120, gần một thế kỷ kể từ thời điểm hiện tại. Theo nhà quản lý danh mục đầu tư có tại Singapore, George Efstathopoulos, quỹ thu nhập và tăng trưởng đa tài sản toàn cầu của họ đã mua chứng khoán vào tháng 10 với giá khoảng 35 xu đổi một euro.

Ông nói: “Nó có thể tăng gấp đôi nếu có nhiều kỳ vọng về nền kinh tế toàn cầu đang tiến tới suy thoái”. Efstathopoulos cho biết, tốc độ tăng trưởng của châu Âu có thể yếu hơn so với phần còn lại của thế giới, điều này khiến việc đặt cược trở nên có lợi. Quỹ có thể bổ sung vị thế nếu giá tiếp tục phục hồi.

Bank of America đang khuyến nghị mua một loạt hợp đồng hoán đổi nợ xấu kỳ hạn 5 năm trên khắp các thị trường mới nổi để chuẩn bị cho điều tồi tệ nhất, một sự thay đổi trong câu chuyện hạ cánh kinh tế của Fed.

Theo Adarsh Sinha, đồng giám đốc chiến lược ngoại hối và lãi suất châu Á Thái Bình Dương tại Hồng Kông, "Chênh lệch lãi suất đã thu hẹp, nếu mọi người đều sai về lãi suất của Mỹ, và các thị trường mới nổi bị bán tháo thì bạn kiếm được lợi nhuận lớn nhất ở đâu? Đó chắc chắn là thị trường quyền chọn.”

Bloomberg