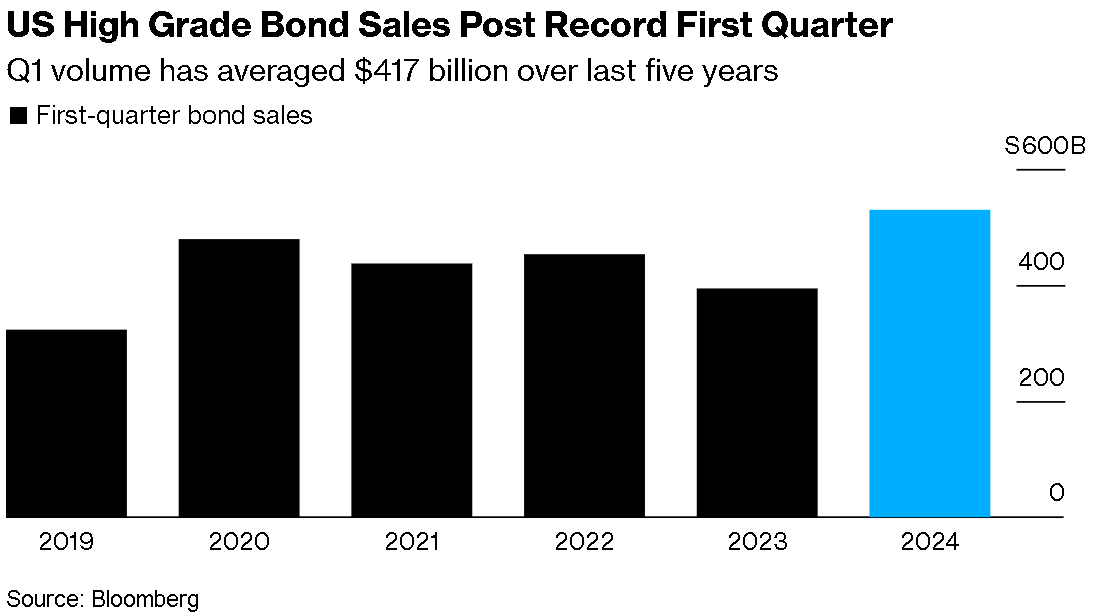

Thị trường trái phiếu doanh nghiệp Mỹ ghi nhận quý sôi động nhất trong lịch sử

Vân Chi

Junior Editor

Thị trường trái phiếu doanh nghiệp Mỹ ghi nhận quý đầu tiên sôi động nhất trong lịch sử khi các nhà đầu tư đang mong đợi lợi suất cao trước khi Cục Dự trữ Liên bang (Fed) bắt đầu cắt giảm lãi suất.

Theo phân tích của Bloomberg News, các công ty blue-chip đã tận dụng nhu cầu mạnh mẽ của nhà đầu tư để phát hành lượng trái phiếu với quy mô 529.5 tỷ USD trong năm nay tính đến thứ Tư, vượt xa mức trước đó là 479 tỷ USD trong ba tháng đầu năm 2020. Doanh số bán trái phiếu đạt kỷ lục vào tháng 1 và tháng 2 , vượt quá mong đợi với đợt phát hành 142.2 tỷ USD vào tháng 3.

Matt Brill, người đứng đầu bộ phận tín dụng cấp đầu tư Bắc Mỹ tại Invesco, cho biết: “Phần bù rủi ro tín dụng khá biến động và đã tăng trong quý do nhu cầu vượt kỷ lục này”.

Lượng bán trái phiếu cao cấp của Mỹ trong quý đầu tiên

Việc chào bán trái phiếu trị giá hàng tỷ đô la để hỗ trợ cho các hoạt động mua bán và sáp nhập đã giúp thúc đẩy làn sóng vay mượn, một xu hướng mà nhà phân tích Robert Schiffman kỳ vọng sẽ thúc đẩy doanh số phát hành trái phiếu trong suốt thời gian còn lại của năm 2024. Ông cho biết, chi phí đi vay hấp dẫn đối với các tổ chức phát hành và lượng trái phiếu đáo hạn kỳ hạn dài càng nhiều cũng sẽ góp phần tăng thêm doanh số bán hàng.

Hôm thứ Năm, Home Depot thông báo với các nhà đầu tư rằng họ dự kiến sẽ vay khoản nợ 12.5 tỷ USD để tài trợ cho kế hoạch mua lại nhà phân phối sản phẩm xây dựng SRS Distribution.

Ông Schiffman viết: “Việc phát hành nợ chất lượng cao đang thịnh hành trở lại”.

Tốc độ phát hành kỷ lục có thể sẽ không tiếp diễn trong tương lai. Các dự báo phát hành sớm cho tháng 4 từ nhóm các nhà phân tích Phố Wall đang dao động ở mức khoảng 100 tỷ USD, so với khoảng 65 tỷ USD được bán trong cùng tháng năm ngoái. Tuy nhiên, con số đó vẫn thấp hơn nhiều so với cơn sốt vay mượn do đại dịch gây ra khi thị trường đạt 285 tỷ USD vào tháng 4 năm 2020.

Bloomberg