Chỉ số phi sản xuất của Fed Philly tháng 12 là +6.3 so với -11.0 trước đó

- Trước đó: -11.0

- Hoạt động kinh doanh cấp công ty: +8.5 so với +10.3 trước đó

- Đơn đặt hàng mới: -3.3 so với -8.6 trước đó

- Việc làm toàn thời gian: +7.6 so với +14.7 trước đó

- Chỉ số chi phí lương và phúc lợi: +35.2 so với +32.8 trước đó

Đây là một chỉ báo cấp thấp nhưng nó cho thấy sự tăng trưởng tích cực trong hoạt động tháng 12.

Lạm phát đã tạo ra một đám mây đen che phủ cái nhìn của người dân Mỹ về nền kinh tế

- Sự bất mãn dai dẳng về tình hình lạm phát cao trong những năm gần đây dường như đã làm cho người tiêu dùng Mỹ thất vọng về tình hình kinh tế.

- Sự bất mãn này diễn ra ngay cả khi thị trường lao động mạnh mẽ, giá trị nhà đất tăng cao và chứng khoán hồi phục khiến một số người cảm thấy tích cực hơn về tình hình tài chính của họ.

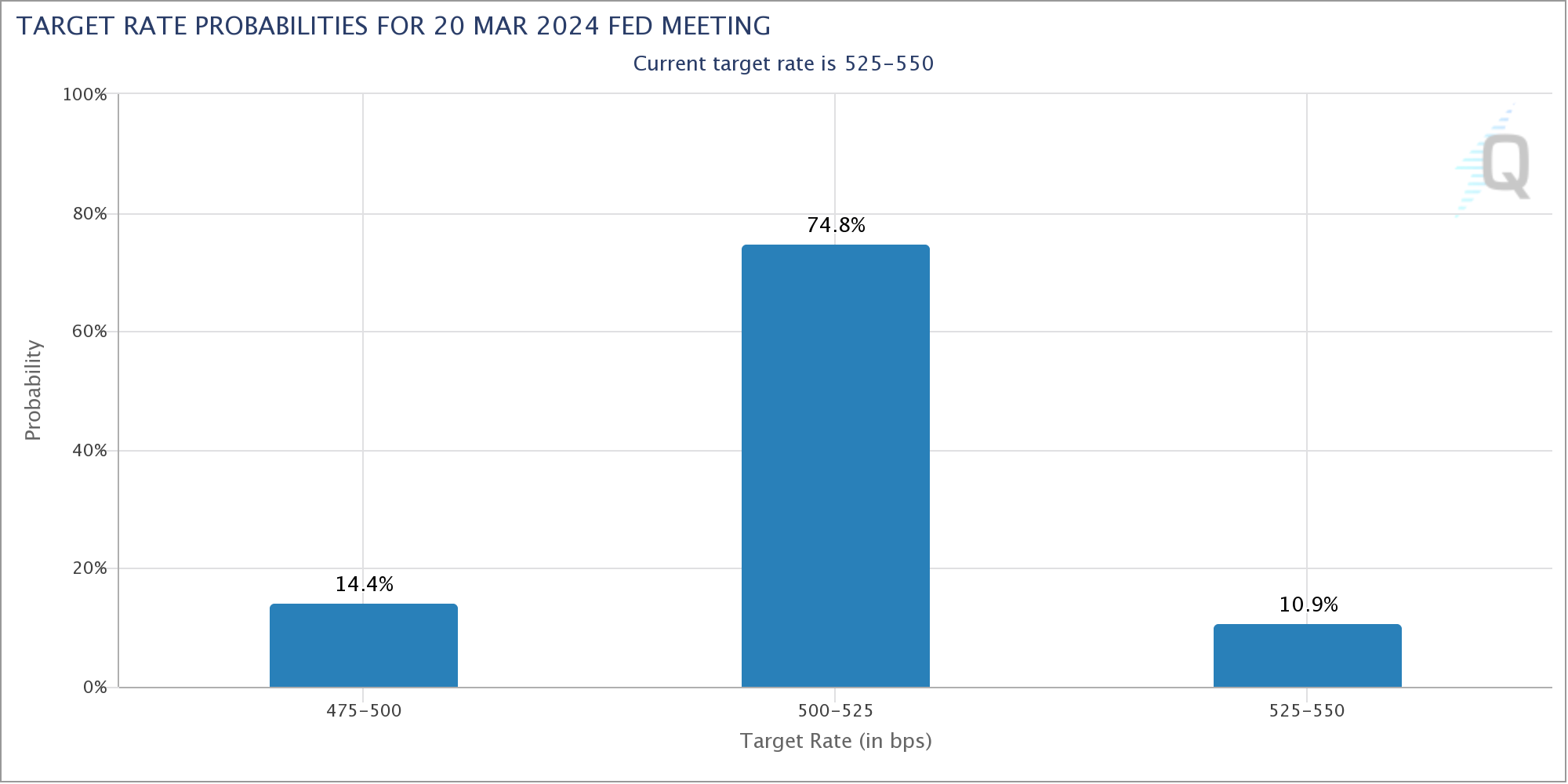

Thị trường hiện định giá như thế nào về việc cắt giảm lãi suất của các NHTW cho năm tới?

Trong hai tháng cuối năm, các nhà giao dịch đã thực hiện những động thái mạnh mẽ trong việc định giá việc cắt giảm lãi suất của các ngân hàng trung ương lớn vào năm tới. Dự báo cho rằng các nhà giao dịch bị thuyết phục bởi xu hướng giảm phát và các nhà hoạch định chính sách có thể bắt đầu giảm lãi suất vì cuộc chiến chống lạm phát đã giành được thắng lợi.

Liệu điều này có xảy ra hay không vẫn chưa chắc chắn, nhưng thị trường được dẫn dắt bởi dữ liệu và cho đến nay, không có nhiều lý do để nghi ngờ. Vậy, các ngân hàng trung ương lớn đã được định giá như thế nào về việc cắt giảm lãi suất trong năm tới?

- Cục Dự trữ Liên bang Mỹ (Fed): -156 bps, ban đầu -25 bps vào tháng 3.

- Ngân hàng Trung tâm Châu Âu (ECB): -161 bps, ban đầu -25 bps vào tháng 4.

- Ngân hàng Anh (BoE): -141 bps, ban đầu -25 bps vào tháng 5.

- Ngân hàng Quốc gia Thụy Sĩ (SNB): -86 bps,ban đầu -25 bps vào tháng 6.

- Ngân hàng Canada:-120 bps, ban đầu -25 bps vào tháng 4.

- Ngân hàng Dự trữ Australia (RBA): -53 bps, ban đầu -25 bps vào tháng 6.

- Ngân hàng Dự trữ New Zealand (RBNZ): -93 bps, ban đầu -25 bps vào tháng 5.

Dự báo cắt giảm lãi suất mạnh mẽ như vậy, đặc biệt là đối với Fed, ECB và BoE, quả là một động thái khá mạo hiểm.

Điều quan trọng là phải hiểu những gì được "định giá" như đã nêu ở trên, vì điều này cho thấy kỳ vọng của thị trường hiện tại cho năm tới. Và trong đó ẩn chứa rủi ro cho bất kỳ điều chỉnh/thoái lui tiềm tàng nào trong giá nếu dữ liệu lạm phát không phù hợp với những gì các nhà giao dịch thấy trong những tháng đầu năm 2024.

Các ngân hàng trung ương sẽ tiếp tục là động lực chính của thị trường vào năm 2024

Điều duy nhất được nhắc đến bây giờ không còn là việc tăng lãi suất nữa mà thay vào đó là việc cắt giảm lãi suất. Trong hai tháng qua, các nhà giao dịch đã định giá cao về việc cắt giảm lãi suất đối với hầu hết các ngân hàng trung ương lớn và điều đó tạo tiền đề cho năm mới.

Quyết định chính sách của các ngân hàng trung ương sẽ tiếp tục là động lực chính của thị trường vào năm 2024. Các ngân hàng trung ương nhiều khả năng sẽ đáp ứng kỳ vọng của thị trường và sau đó từ từ điều chỉnh lãi suất trở lại mức thấp hơn, khi quá trình giảm phát có vẻ sẽ tăng tốc trong năm tới.

Với tình trạng như vậy, thị trường trái phiếu, tức là lợi suất, sẽ tiếp tục là điểm quan trọng cần theo dõi - giống như năm nay. Cuộc tranh luận thực sự hiện nay là liệu các nhà giao dịch có định giá việc cắt giảm lãi suất sớm nhất là từ tháng 3 đến tháng 5 đối với những Fed, ECB và BoE nói riêng hay không? Và nếu không thì liệu điều đó xuất phát từ quan điểm cứng rắn của các nhà hoạch định chính sách hay dữ liệu lạm phát cứng đầu hơn? Mặt khác, nếu các ngân hàng trung ương bắt đầu đồng ý với mức định giá của các nhà giao dịch, thì điều gì sẽ xảy ra? Chỉ có thời gian mới có thể trả lời.

Liệu sẽ có một cơn sốt vàng vào tháng 1 hay không?

Năm này qua năm khác, người ta nhắc lại rằng tháng 1 là tháng tốt nhất cho vàng. Nhưng lần này liệu lịch sử có tiếp tục lặp lại ?

Vàng đã tăng từ khoảng 1,975 USD lên trên 2,050 USD tại thời điểm hiện tại. Tuy nhiên, mức kháng cự quan trọng là mức đỉnh năm 2020 ở khoảng 2,075 USD vẫn tiếp tục được giữ vững và đó vẫn là mức quan trọng cần theo dõi trong năm tới. Xem xét tình hình kỹ thuật như vậy, vàng có thể sẽ không tăng mạnh trong tháng 1. Đó là bởi vì nếu vàng muốn tăng cao hơn, mức kháng cự quan trọng được nêu ở trên cần phải bị phá vỡ. Và điều đó có nghĩa là vàng cần phải đóng cửa ở mức kỷ lục.

Sự phục hồi của vàng kể từ tháng 11 xuất phát từ việc USD suy yếu và lợi suất trái phiếu trượt dốc trong bối cảnh thị trường nâng định giá cho việc cắt giảm lãi suất của ngân hàng trung ương trong năm tới.

Câu hỏi hiện nay là liệu các nhà giao dịch có tiếp tục đẩy những kỳ vọng đó đi xa hơn và thể hiện điều đó dưới hình thức phá vỡ mức kháng cự ở 2,075 vào tháng 1 hay không?

Bitcoin tăng nhẹ lên $42.8K

Bitcoin giảm mạnh xuống gần $42.6K trước khi tăng trở lại $42.8K ở thời điểm hiện tại

Cập nhật phiên Á: Chứng khoán và USD giảm điểm khi bắt đầu tuần giao dịch cuối cùng của năm 2023

Cập nhật các thị trường:

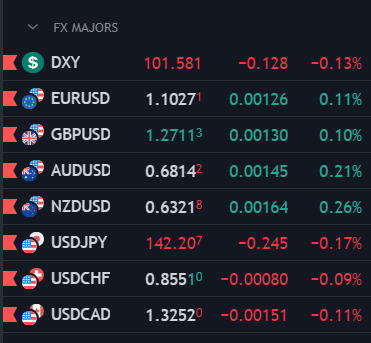

- USD suy yếu, JPY và các đồng antipodeans dẫn đầu đà tăng

- Chứng khoán châu Á giảm điểm, với HĐTL chỉ số S&P 500 tăng nhẹ 0.07%

- Lợi suất trái phiếu 10 năm của Mỹ giảm 1.7bp xuống 3.88%

- Vàng tăng 0.5% lên quanh $2063/oz

- Dầu WTI tăng 0.2% lên trên $73.70/thùng

- Bitcoin tích lũy quanh 43.5K

Các nhà đầu tư tiếp tục tiêu hóa dữ liệu PCE tháng 11 và Tâm lý tiêu dùng tháng 12 được công bố trong phiên thứ Sáu, cho thấy lạm phát hàng tháng tại Mỹ đã giảm lần đầu tiên sau hơn 3 năm rưỡi, trong khi tâm lý tiêu dùng vẫn mạnh mẽ phản ánh sức bền của nền kinh tế. Lạm phát lõi giảm tốc và lo ngại suy thoái gia tăng sẽ thúc đẩy Fed chuyển hướng từ "cam kết chống lạm phát với mức lãi suất cao hơn trong thời gian dài hơn" sang trấn an thị trường rằng họ sẽ "không giữ lãi suất ở mức cao quá lâu".

Theo CME, thị trường lãi suất hiện đang định giá gần 75% cơ hội Fed cắt giảm 25bp trong tháng 3/2024 so với mức 21% được ghi nhận vào cuối tháng 11. Ngoài ra, các thị trường cũng đang định giá hơn 150bp tổng mức lãi suất được cắt giảmtrong năm tới.

Trên thị trường FX, các đồng tiền chính tăng nhẹ sau kỳ nghỉ lễ Giáng Sinh khi USD suy yếu. USD/JPY ổn định ở mức 142.30. Triển vọng BoJ loại bỏ chính sách siêu nới lỏng đã hỗ trợ JPY tăng trong nhiều tuần gần đây. Hôm qua, Thống đốc BoJ Ueda đã tuyên bố khả năng đạt mục tiêu lạm phát đang "tăng dần" và họ sẽ cân nhắc điều chỉnh chính sách nếu "đủ" triển vọng đạt mục tiêu 2% một cách bền vững.

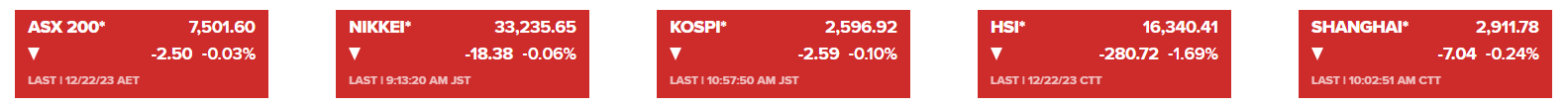

Chứng khoán châu Á giảm điểm trong phiên thứ Ba:

- Chỉ số Nikkei 225 của Nhật Bản không đổi

- Chỉ số Shanghai Composite của Trung Quốc: -0.5%

- Chỉ số Hang Seng của Hồng Kông: -1.7%

- Chỉ số KOSPI của Hàn Quốc: +0.02%

- Chỉ số S&P/ASX 200 của Úc: -0.03%

Chỉ số giá dịch vụ SPPI tháng 11 tại Nhật Bản thấp hơn dự kiến

Chỉ số SPPI đo lường giá sản xuất dịch vụ trong tháng 11 năm 2023:

- +2.3% y/y (dự báo: 2.4%, trước đó: 2.3%)

Tỷ lệ thất nghiệp tháng 11 tại Nhật Bản duy trì ở mức 2.5%

- Đạt 2.5% (dự báo: 2.5%, trước đó: 2.5%)

Goodmorning from Dubaotiente. Tổng hợp thị trường ngày 25.12: Các thị trường đóng cửa nghỉ lễ Giáng Sinh.

Thị trường chứng khoán Hoa Kỳ, FX, vàng và trái phiếu đóng cửa nghỉ lễ Giáng Sinh.

BTC phục hồi hơn $500 lên hơn 43.5K trong phiên thứ Hai sau 2 phiên giảm liên tiếp.

Bitcoin sẵn sàng "chạy nước rút" với hai yếu tố thúc đẩy tăng giá trong năm 2024

- Giá Bitcoin có thể lấy lại mức đỉnh năm 2021 ở khoảng 69,000 USD trong năm 2024 khi kỳ vọng về chu kỳ tăng giá tiếp theo gia tăng.

- Quý 4 năm 2023 đã định hướng cho Bitcoin với những biểu hiện tăng giá rõ ràng, việc phê duyệt ETF và sự kiện giảm một nửa phần thưởng khai thác (halving) dự kiến sẽ thúc đẩy đà tăng.

- Việc phê duyệt ETF giao dịch Bitcoin trực tiếp có thể khởi đầu một năm tích cực, mang lại hàng tỷ đô la đầu tư mới vào lĩnh vực này.

Lãi suất giảm có thể giữ Dow Jones ở đỉnh cao lịch sử trong năm 2024

- Dow Jones đã đạt đỉnh lịch sử vào tháng 12 năm 2023, tăng hơn 12% so với đầu năm. S&P 500 và NASDAQ Composite cũng tăng lần lượt 23% và 42%.

- Dow Jones đã chạm đáy năm ở mức 31,429 vào ngày 15/3/2023, nhưng sau đó đạt đỉnh năm ở mức 37,347 vào ngày 15/12.

- Dự báo cho năm 2024 dựa trên kỳ vọng Cục Dự trữ Liên bang Mỹ (Fed) sẽ cắt giảm lãi suất ít nhất 75 điểm cơ bản, dẫn đến chứng khoán tăng cao hơn.

Dự báo giá vàng năm 2024: Liệu XAU/USD có duy trì đà tăng?

- Giá vàng đã xác lập một đỉnh mới trong năm 2023 và tăng hơn 10% tính theo năm.

- Chính sách của Cục Dự trữ Liên bang Mỹ (Fed) và tình trạng của nền kinh tế toàn cầu là những yếu tố quan trọng có thể ảnh hưởng đến giá vàng.

- Dự báo kỹ thuật cho thấy xu hướng tăng giá vẫn có thể tiếp tục trong năm 2024.

Kaiko research: Bitcoin đã tăng hơn 160% trong năm 2023

Nhà cung cấp dữ liệu Kaiko Research dự đoán năm nay Bitcoin sẽ kết thúc năm vượt trội so với tất cả các tài sản truyền thống lớn. Tiền điện tử đã tăng hơn 160% vào năm 2023 bất chấp các điều kiện kinh tế vĩ mô thắt chặt và những trở ngại trong ngành tiền điện tử.

Phân tích của Kaiko chia hành động giá BTC trong suốt cả năm thành ba giai đoạn. BTC hầu như luôn được giao dịch trong khoảng từ 25,000 đến 30,000 USD trong khoảng thời gian từ tháng 3 đến tháng 10, giảm mạnh và chạm mức thấp nhất trong nhiều năm vào giữa năm 2023. Tuy nhiên, sau khi BlackRock nộp đơn xin thành lập quỹ giao dịch trao đổi Bitcoin giao ngay (ETF) vào ngày 15 tháng 6, giá thị trường của tiền điện tử đã tăng lên trên 40,000 USD.

Ủy ban Chứng khoán và Giao dịch Hoa Kỳ (SEC) dự kiến sẽ đưa ra quyết định cuối cùng vào đầu tháng 1 về việc có cho phép giao dịch Bitcoin giao ngay thông qua ETF hay không. Các công ty được phê duyệt bao gồm những công ty lớn ở Phố Wall, đặc biệt là Fidelity, WisdomTree, ARK, 21Shares, và VanEck, cùng với những công ty khác. Sự chấp thuận từ SEC có thể sẽ thúc đẩy giá Bitcoin và tính thanh khoản. Ví dụ, BlackRock đang có kế hoạch đầu tư 10 triệu USD vào sản phẩm của mình.

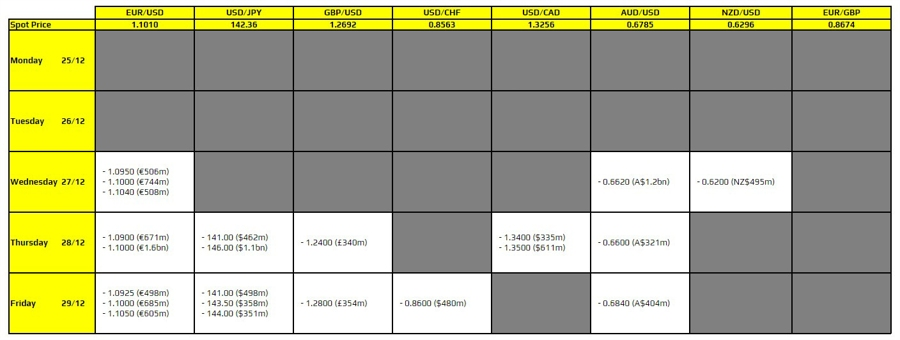

Hợp đồng quyền chọn FX đáo hạn ngày 25 - 29 tháng 12 có gì đáng chú ý?

Đây là một tuần nghỉ lễ trên thị trường và ngay cả khi tháng 12 năm nay bận rộn hơn thường lệ, tuần giao dịch cuối cùng trong năm sẽ là một tuần yên tĩnh và nhìn chung có rất ít việc phải làm.

Đây là khoảng thời gian để suy ngẫm lại mọi việc và chuẩn bị cho năm mới. Vì vậy, ngay cả khi có một số hợp đồng đáo hạn vào cuối tuần này, không cần quá lo lắng về điều đó trong bối cảnh điều kiện thanh khoản mỏng.

Thống đốc BOJ Ueda: Sẽ xem xét thay đổi chính sách nếu chu kỳ lạm phát tiền lương diễn biến tích cực

- Chưa thể xác định chính xác thời gian thay đổi chính sách trong tương lai

- Nhưng muốn đưa ra quyết định phù hợp trong khi xem xét kỹ lưỡng sự phát triển kinh tế

- Trong một nền kinh tế có lạm phát dương được duy trì, lãi suất danh nghĩa sẽ cao

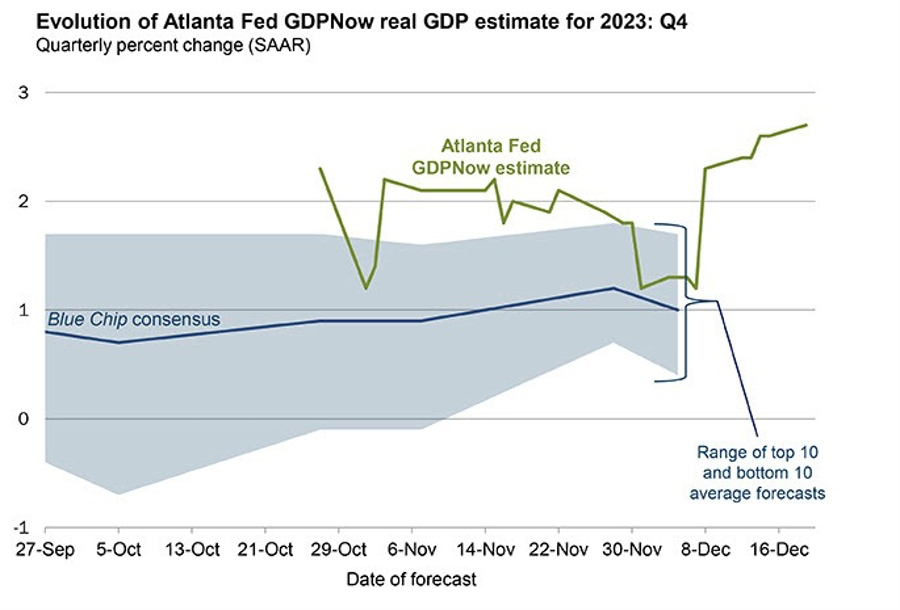

Fed Atlanta hạ dự báo tăng trưởng GDP quý IV tại Mỹ từ 2.8% xuống 2.3%

Thông qua thước đo GDPNow, Fed Atlanta đã hạ dự báo tăng trưởng GDP thực (điều chỉnh theo mùa) trong quý IV năm 2023 từ 2.7% (19/12) xuống còn 2.3% (22/12) sau những dữ liệu từ Cục Điều tra Dân số Hoa Kỳ, Cục Phân tích Kinh tế Hoa Kỳ và Hiệp hội môi giới bất động sản quốc gia gần đây ước tính tăng trưởng trong chi tiêu tiêu dùng cá nhân thực tế trong quý IV đã giảm từ 3% xuống 2.4%.

Bản cập nhật dự báo tiếp theo sẽ được công bố vào ngày 2/1 sắp tới.

Máy bay không người lái từ Iran tấn công tàu chở hóa chất ở Ấn Độ Dương

Thị trường vận tải toàn cầu đang là mối quan tâm hàng đầu sau nhiều cuộc tấn công tại Biển Đỏ. Yemen tiếp tục đe dọa an ninh tại khu vực này, tuy nhiên mối đe dọa lớn hơn đối với hoạt động vận tải biển là việc Iran cho biết họ có thể đóng cửa eo biển Gibraltar. Cuộc tấn công do máy bay không người lái nhắm vào tàu chở hóa chất ở Ấn Độ Dương đã gây khó hiểu cho thị trường:

- "Tàu động cơ CHEM PLUTO, một tàu chở hóa chất mang cờ Liberia, do Nhật Bản sở hữu và do Hà Lan vận hành đã bị tấn công vào khoảng 10 giờ sáng giờ địa phương ngày hôm qua ở Ấn Độ Dương, cách bờ biển Ấn Độ 200 hải lý, bởi một máy bay không người lái tấn công một chiều được bắn từ Iran", một phát ngôn viên của Lầu Năm Góc đã tiết lộ với Reuters.

Trong mọi trường hợp, rủi ro đối với vận tải biển toàn cầu và thị trường dầu mỏ vẫn tiếp tục tăng, các nhà đầu tư cần sát sao theo dõi diễn biến giá dầu mỏ trong những ngày tới.