Sam xoăn đã bị bắt tại Bahamas

Truyền thông báo cáo Sam xoăn đã bị chính quyền Bahamas bắt giữ tại khu nghỉ mát Albany.

Truyền thông báo cáo Sam xoăn đã bị chính quyền Bahamas bắt giữ tại khu nghỉ mát Albany.

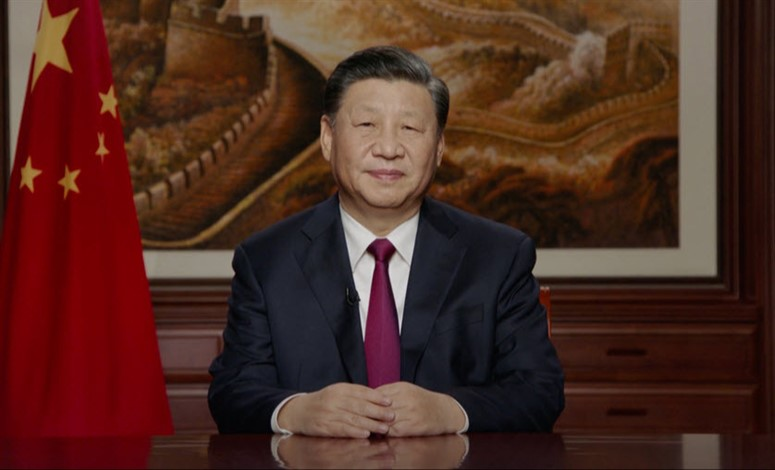

Trọng tâm của phiên là Trung Quốc.

Theo dữ liệu GDP quý 2:

Dữ liệu hoạt động tháng 6 cho thấy sự phục hồi trở lại của nền kinh tế:

Ngân hàng Dự trữ New Zealand là một trong những ngân hàng đi đầu trong việc tăng lãi suất trong cuộc chiến chống lạm phát. Đặc điểm chính của việc thắt chặt lãi suất chống lạm phát là giải tỏa sức nóng của nền kinh tế. Tuy nền kinh tế New Zealand đang chậm lại, nhưng không nằm trong vùng suy thoái. Mặc dù vậy, RBNZ sẽ để mắt đến rủi ro phía trước khi họ tiếp tục con đường tăng lãi suất. Các ngân hàng trung ương khác sẽ sớm chung một con thuyền.

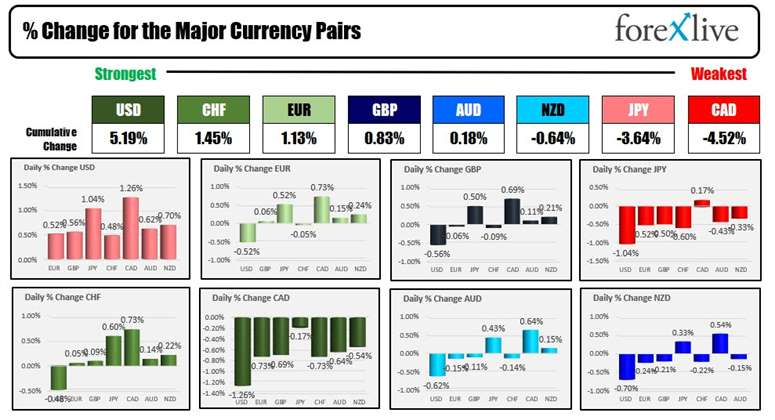

Các cặp tiền chưa có nhiều biến động:

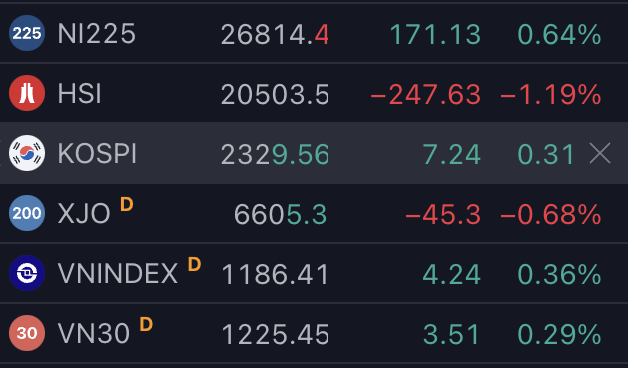

Chứng khoán khu vực phân hóa:

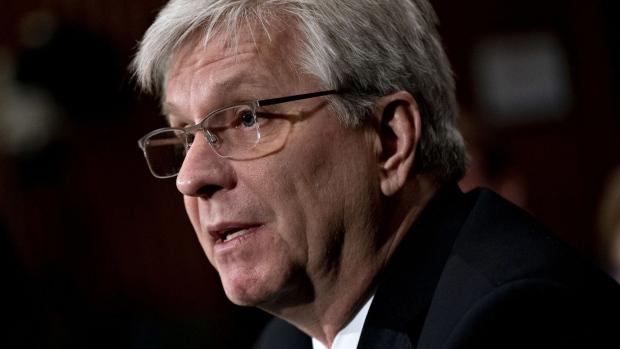

Bộ trưởng Tài chính Canada Freeland đã phát biểu trước G20:

Theo NBS:

GDP của Trung Quốc:

Nền kinh tế Trung Quốc đã bị ảnh hưởng bởi các lệnh đóng cửa liên tục trong quý. Mối đe dọa vẫn còn nhiều nếu có thêm các đợt bùng phát dịch mới.

Trung Quốc đã nới lỏng hơn hơn một chút các hạn chế cấm vận khắc nghiệt trong tháng 6, giúp hoạt động kinh tế được cải thiện.

Dữ liệu cho tháng 6:

Theo Reuters:

Nếu có một tâm điểm của cả phiên hôm qua, thì có lẽ phải nói đến kỳ vọng Fed tăng lãi suất 100bp trong cuộc họp tháng 7. Sau báo cáo CPI tháng 6, thị trường đẩy mạnh định giá khả năng Fed tăng nguyên 1%, từ khoảng 10% lên tới tận 50% vào cuối thứ Tư, rồi lên đến đỉnh điểm tại 83% trong phiên thứ Năm.

Thế nhưng, những bình luận từ thành viên Hội đồng Thống đốc Fed Christopher Waller, thành viên có lẽ chỉ thua ông Bullard về độ diều hâu, rằng ông ủng hộ tăng 75bp trong cuộc họp tháng 7. Quan điểm có phần dovish của ông đã đạp kỳ vọng tăng lãi suất 100bp xuống chỉ còn gần 50%, và chứng khoán hồi phục tương đối mạnh, nhưng vẫn chốt phiên trong sắc đỏ. Riêng chỉ số Nasdaq có tăng, nhưng mức tăng không đáng kể.

USD cũng đã có một phiên Mỹ đầy biến động. Ban đầu, chỉ số DXY tăng vượt 109 điểm nhờ tin PPI, nhưng sau những bình luận của ông Waller, cũng đã thoái lui và chốt phiên tại 108.65 điểm (tăng 0.44%). Đa phần các cặp tiền đều gặp sức ép rất lớn, và hôm qua, lần đầu tiên EUR rẻ hơn USD khi cặp tiền chạm đáy 22 năm. Không còn những lần mấp mé tại 0.9999 rồi lại bật lên, lần này EURUSD giảm tới 50pip qua vùng ngang giá. Đa phần các đồng tiền đều giảm so với USD, tuy nhiên, các đồng high-beta lại có một pha hồi phục ngoạn mục:

Lợi suất trái phiếu cũng đã có một phiên đầy biến động. Lợi suất 2 năm tăng vượt 3.25%, lợi suất 10 năm vượt 3% nhưng sau đó lại thoái lui, đóng cửa lần lượt quanh mức 3.13% và 2.97%. Đường cong lợi suất 2-10 năm tiếp tục đảo ngược, với mức chênh lệch lớn nhất kể từ bong bóng dot-com năm 2000. Đường cong lợi suất 5-30 năm cũng lần đầu tiên đảo ngược kể từ tháng 6, nhưng sau đó bình thường trở lại.

Vàng lại có một phiên buồn, giảm 1.4% về $1,711/oz, có lúc đã phá qua $1,700 trước sức ép từ đô la Mỹ và lợi suất. Dầu WTI sau khi đe dọa mức $90/thùng cũng đã hồi phục mạnh mẽ, tăng $5/thùng từ đáy và chốt phiên tại $95.71/thùng.

Tâm điểm lịch sự kiện hôm nay sẽ là báo cáo GDP Trung Quốc, báo cáo doanh số bán lẻ Mỹ và số liệu tâm lý người tiêu dùng đại học Michigan. Thị trường sẽ cực kỳ quan tâm tới báo cáo GDP Trung Quốc trước những nỗi lo suy thoái toàn cầu, và nước này đã trong tình trạng phong tỏa Covid tương đối lâu, và báo cáo doanh số bán lẻ Mỹ để xem giá cả leo thang ảnh hưởng tới đâu đến chi tiêu người tiêu dùng Mỹ.

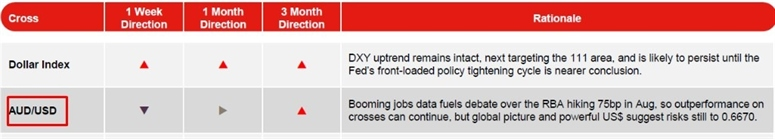

Theo Ngân hàng Westpac:

Điều này sẽ giúp AUD/USD vượt qua tình trạng ảm đạm trên toàn cầu khi giá hàng hóa trượt dốc cho thấy đồng đô la Mỹ vẫn mạnh trong thời gian tới.

WPAC AUD/USD trong 3 tháng:

Đã có một sự tan băng nhẹ của quan hệ Úc - Trung Quốc. Các quan chức Trung Quốc đang muốn tăng cường nguồn cung cấp nhiên liệu để tránh lặp lại sự cố gián đoạn nguồn điện năm ngoái. Đại hội đảng quan trọng chuẩn bị diễn ra vào cuối năm và việc cắt giảm quyền lực sẽ không phải là bối cảnh tích cực cho những nỗ lực của ông Tập nhằm tìm kiếm một nhiệm kỳ mới.

Vào lúc 22h45, Tổng thống Biden và phái đoàn của ông sẽ gặp và làm việc với Thái tử Mohammed bin Salman cùng các Bộ trưởng Ả Rập Xê Út.

Mối quan hệ giữa ông Biden và thái tử Salman xấu đi sau khi tổng thống Mỹ chỉ trích Thái tử là "khủng bố" trong vụ ám sát nhà báo Khashoggi. Chuyến công du này được ông Biden kỳ vọng sẽ thuyết phục được Arab tăng sản lượng dầu.

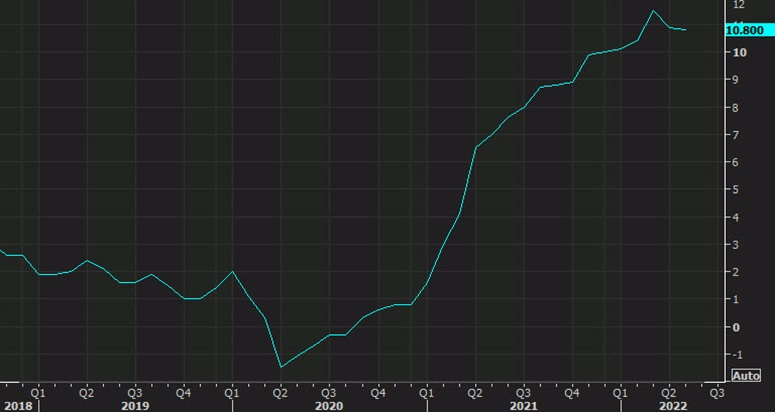

Chỉ số PMI sản xuất của New Zealand trong tháng 6 giảm trở lại lần đầu tiên kể từ tháng 8 năm 2021.

Nó hiện thấp hơn nhiều so với mức trung bình dài hạn là 53.1.

Bullard và Waller, trong những tháng qua, đã đi trước các thành viên FOMC khác trong việc tìm kiếm các đợt tăng lãi suất của Cục Dự trữ Liên bang.

Cả hai đều bày tỏ sự ủng hộ đối với việc tăng lãi suất 0.75% thay vì 1%.

Lần tăng lãi suất tiếp theo của Fed sẽ được công bố vào ngày 27 tháng 7:

Có vẻ Thống đốc Fed Waller không thực sự sẵn sàng tăng lãi suất thêm 100 bps.

Xác suất của mức tăng 100 bps biến động lớn sau phát biểu của Waller, hiện ở mức 49.6% so với 80% vào đầu ngày hôm nay.

USDCAD có xu hướng tăng cao trong 10 tiếng vừa qua. Trong thời gian đó, giá đã chuyển từ mức thấp 1.29703 lên mức cao đột biến là 1.32228.

Cặp tiền đã tăng hơn 1.4% trong ngày.

Hiện USD/CAD được giao dịch ở mức giá cao nhất kể từ tháng 11/2020/

Doanh số Bán lẻ (DSBL) của Mỹ sẽ được công bố vào ngày mai, thứ Sáu (15/7), được dự báo DSBL tháng 6 sẽ tăng trở lại 0.8%. Dưới đây là kỳ vọng về DSBL của 6 ngân hàng lớn:

Các chỉ số chứng khoán chính của Mỹ giảm mạnh trong phiên giao dịch hôm nay khi DXY tiếp tục tăng cao, báo cáo thu nhập của Morgan Stanley và JPMorgan gây thất vọng cùng kỳ vọng Fed tăng lãi suất thêm 100 điểm cơ bản đang gây áp lực cho cổ phiếu. Giá cổ phiếu JPMorgan giảm gần 5%, giá cổ phiếu Morgan Stanley giảm 2.72% ngay khi mở cửa.

Chỉ số DXY tăng mạnh, vượt 108 và nhanh chóng phá qua 109 ngay sau đó. Đồng Euro chính thức rẻ hơn Đô la Mỹ, hiện giao dịch dưới mức ngang giá. Hầu hết các đồng tiền đều giảm trong ngày hôm nay do sức mạnh quá khủng khiếp của đồng USD. Trong đó, CAD tiếp tục giảm mạnh nhất dù BoC tăng lãi suất thêm 100bp ngày hôm qua.

Lợi suất trái phiếu chính phủ Mỹ tăng mạnh ở khắp các kỳ hạn. Đường cong lợi suất 5-30 năm cũng đã bắt đầu đảo ngược, và chênh lệch lợi suất 2-10 năm đang ở mức cao nhất trong hơn 22 năm

Vàng cũng giảm sâu trước áp lực từ USD và lợi suất, lần đầu tiên phá qua 1700 trong năm nay, hiện tại đã quay trở lại 1705, giảm 1.77%.

Dầu thô WTI giảm 5.2% còn 91.26 USD/thùng.

XAUUSD hiện ở mốc 1698.215, chạm mức thấp nhất kể từ đầu năm.

Cặp tiền EUR/USD hiện chạm mức 0.9971. Đồng Euro một lần nữa rẻ hơn đồng Đô la Mỹ.

Thủ tướng Draghi dự kiến sẽ từ chức sau khi Phong trào Năm Sao, một thành viên chủ chốt trong liên minh của ông, đưa ra lời đe dọa tẩy chay cuộc bỏ phiếu tín nhiệm với chính phủ, gây ra bất ổn chính trị.

Các nhà kinh tế của Rabobank đã cân nhắc sức mạnh của đồng USD và cho rằng trong vòng 6-12 tháng tới, cặp tiền AUD/USD sẽ tăng. Cụ thể:

Hiện tại, AUD/USD đang ở mức 0.6714, giảm 0.64%.

Trước đó doanh số sản xuất tăng 1.7%

Hôm nay CAD đã giảm xuống mức thấp nhất trong năm.

Tuyên bố thất nghiệp ban đầu là 244,000 so với ước tính 235,000.

USD mạnh nhất và CAD yếu nhất khi phiên giao dịch Bắc Mỹ bắt đầu. Chỉ số giá tiêu dùng được phản ánh xấu hơn dự kiến và ở đỉnh mới trong 4 thập kỷ, chỉ số giá sản xuất tại Mỹ cũng sẽ được công bố vào hôm nay (ước tính 0,8%). Sau chỉ số CPI, kỳ vọng 75 điểm cơ bản là điều chắc chắn, trong khi khả năng cho 100 điểm cơ bản tại cuộc họp ngày 27/7 bắt đầu có được một số lực kéo khá tốt. Bostic - Chủ tịch kiêm Giám đốc điều hành FED tại Atlanta nói rằng điều đó không có gì đáng bàn, ít nhất đối với ông.

Chứng khoán Mỹ đã giảm điểm vào ngày hôm qua, nhưng đã phục hồi từ mức thấp. Các chỉ số chính đang giảm trong ngày hôm nay với hợp đồng tương lai Dow giảm hơn 400 điểm và S&P giảm khoảng 50 điểm trước giờ mở cửa. S&P và Dow đã giảm liên tiếp năm ngày.

Đây không phải một thời điểm tốt để có thể bắt đầu việc tìm kiếm lợi nhuận khi JP Morgan cảnh báo về thời gian khó khăn phía trước. Một mặt, lãi suất tăng sẽ dẫn đến hoạt động cho vay trở nên có lợi hơn. Tuy nhiên, những khả năng suy thoái tiềm ẩn không phải là điềm báo tốt cho triển vọng tăng trưởng. Trên thực tế, ngân hàng này đang bổ sung dự trữ là minh chứng cho điều đó.

Jamie Dimon - Giám đốc điều hành JP Morgan cảnh báo rằng lạm phát cao và niềm tin của người tiêu dùng suy giảm sẽ gây ra thiệt hại đáng kể cho nền kinh tế toàn cầu trong thời gian tới. Ông cho biết thêm rằng ngân hàng cũng đang tạm thời ngừng việc mua lại cổ phiếu điều này cũng có thể là lý do cho việc cổ phiếu giảm 3% tại thời điểm trước phiên giao dịch

Lạm phát đã là một chủ đề nóng trong thời gian khá dài, khiến các ngân hàng trung ương như Cục Dự trữ Liên bang bắt đầu chống lại nó một cách quyết liệt do nó diễn ra dai dẳng hơn so với dự kiến của FED . Nếu không có sự ổn định giá cả, nền kinh tế không thể phát triển, đây cũng là lý do cho việc kiểm soát lạm phát là mục tiêu quan trọng nhất của Ngân hàng Trung ương.

Trên thực tế, lạm phát cao như vậy đã bào mòn sức mua của người tiêu dùng đến mức niềm tin của họ vào nền kinh tế được ghi nhận ở mức thấp nhất. Chi tiêu của người tiêu dùng chiếm 70% GDP Hoa Kỳ. Điều đó cũng phần nào cho việc khi người tiêu dùng bắt đầu có xu hướng thắt chặt chi tiêu, nền kinh tế có thể rơi vào trạng thái suy thoái.

Thị trường hiện đang chuyển sự chú ý sang giai đoạn suy thoái. “Lịch sử cho chúng ta biết rằng Fed chưa bao giờ nhẹ tay khi lạm phát vượt qua 5%” Nhà đầu tư, tỷ phú nổi tiếng Stanley Druckenmiller phát biểu tại một hội nghị gần đây.

Bên cạnh đó, nhiều dấu hiệu khác cũng chỉ rõ những khả năng về một cuộc suy thoái diễn ra. Thị trường chứng khoán đang ở trong giai đoạn trượt giá, đường cong lợi suất trái phiếu đảo ngược, tâm lý người tiêu dùng ở mức thấp kỷ lục, lạm phát vẫn cao. Tổn thất lớn cũng được thể hiện rõ tại các mặt hàng nhạy cảm với tăng trưởng toàn cầu như đồng. Đồng đô la Mỹ rất mạnh, Fed vẫn tiếp tục việc thắt chặt lãi suất một cách mạnh mẽ.

Mọi thứ đều nói rằng Hoa Kỳ có thể đang ở trong một cuộc suy thoái hoặc sắp bước vào một cuộc suy thoái. Để làm giảm lạm phát vào thời điểm này, một cuộc suy thoái được cho là cần thiết do nó làm giảm mức cầu. Một điều mà Fed không thể làm chính là tạm dừng hoặc thậm chí bắt đầu cắt giảm lãi suất cho đến khi lạm phát ở trên đà giảm bền vững. Rủi ro có thể xảy ra chính là việc họ hành động quá sớm và không thể đưa lạm phát về mức mục tiêu 2%.

Một mức cao hơn, chẳng hạn như 3% nghe sẽ khả quan hơn đối với nền kinh tế Mỹ. Tuy nhiên, điều đó sẽ báo hiệu cho thị trường rằng họ không thực sự nghiêm túc với mục tiêu 2%, dẫn đến những hậu quả tồi tệ hơn như mất uy tín. Đó là lý do tại sao họ sẽ tiếp tục hành động cho đến khi dữ liệu cho thấy rằng giảm phát sẽ đưa lãi suất xuống 2% và họ có thể tạm dừng hoặc bắt đầu cắt giảm lãi suất.

Xung đột Nga-Ukraine đã khiến mọi thứ trở nên căng thẳng ở châu Âu trong năm nay và viễn cảnh nền kinh tế cũng không mấy khả quan. EUR/USD giao dịch quanh mức ngang giá, EUR/CHF giảm xuống dưới 1,00 sau những thay đổi chính sách SNB vào tháng trước. Thật khó để tìm thấy dấy hiệu khả quan hơn cho đồng EUR.

Một trong những nguyên nhân lý giải cho điều này chính là việc áp lực lạm phát ngày càng gia tăng trong khu vực. Lạm phát tại Đức đã được điều chỉnh một chút trong tháng 6, song mức lạm phát gần 8% vẫn còn rất cao, lạm phát của Tây Ban Nha thậm chí đã vượt 10% vào tháng trước.

Lý do thứ hai có thể kể tới chính là suy thoái. Câu hỏi quan trọng lúc này sẽ là liệu cuộc suy thoái ở châu Âu sẽ tồi tệ đến mức nào. Khi lạm phát ảnh hưởng đến tiêu dùng và áp lực giá cả gia tăng kìm hãm hoạt động kinh doanh, nó sẽ càng trở nên tồi tệ hơn sau khi mùa hè qua đi. Không có cách khắc phục dễ dàng và nếu Nga tiếp tục hạn chế cung cấp khí đốt cho châu Âu, điều này sẽ hình thành nên một cuộc suy thoái trầm trọng hơn - đặc biệt là vào giai đoạn cuối của năm.

ECB có thể giải quyết vấn đề này bằng "sự quyết tâm" của họ nhưng tới cuối cùng, họ cần một số giải pháp để giải quyết những khó khăn của mình. Các nhà hoạch định chính sách có lẽ bất lực khi để cuộc khủng hoảng nợ diễn ra nhưng họ cũng sẽ mất mặt khi cố gắng thuyết phục thị trường rằng họ có thể tăng lãi suất trong khi loại bỏ một số hình thức chính sách nới lỏng- vốn là trụ cột chính trong thập kỷ qua.

Trong tất cả các cuộc thảo luận của các nhà hoạch định chính sách của ECB về chính sách thắt chặt, lãi suất vẫn chưa chính thức được tăng trong bối cảnh toàn cầu đang tranh luận về lạm phát. Khi các ngân hàng trung ương lớn khác đẩy mạnh cuộc chơi của họ, kế hoạch tăng lãi suất 25 bps của ECB trong tháng này và sau đó là 50 bps vào tháng 9 đột nhiên trông khá 'khập khiễng'.

100 bps có lẽ là lựa chọn hấp dẫn tiếp theo và ECB một lần nữa bị bỏ lại phía sau. Khi các thị trường đổ xô định giá trong khi Fed quyết liệt hơn và các ngân hàng trung ương lớn khác chịu nhiều sức ép hơn, thì sự thiếu linh hoạt của ECB không giúp ích cho đồng euro vì họ không nhất trí với nhau để thực hiện một động thái thắt chặt mạnh mẽ hơn.