Trí tuệ nhân tạo: Cuộc chạy đua tốn kém

Trà Giang

Junior Editor

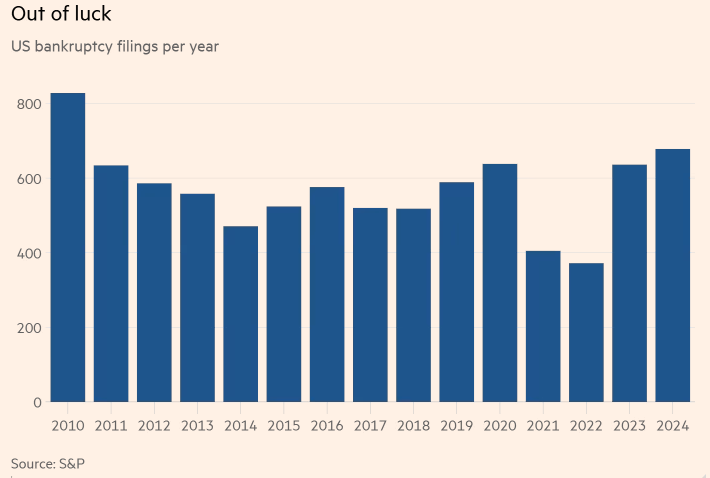

Số lượng doanh nghiệp phá sản tại Mỹ trong năm 2024 đã tăng lên mức cao nhất trong 14 năm qua, với 686 công ty nộp đơn xin phá sản, tăng 8% so với năm trước. Xu hướng này gợi lên câu hỏi liệu đây có phải là dấu hiệu của một nền kinh tế đang chững lại hay chỉ phản ánh sự phân hóa sâu sắc.

Trong lĩnh vực tài chính, sự khác biệt giữa chi phí vốn (capital expenditure - capex) và chi phí hoạt động (operating expense) là điều cơ bản nhưng cực kỳ quan trọng. Chi phí vốn, chẳng hạn như đầu tư vào máy móc hay trung tâm dữ liệu, không được ghi nhận ngay vào báo cáo lãi lỗ mà sẽ xuất hiện dưới dạng khấu hao (depreciation) trong nhiều năm. Điều này giúp phản ánh mức độ ảnh hưởng của khoản đầu tư đối với lợi nhuận trong suốt vòng đời của tài sản. Ngược lại, chi phí hoạt động, như trả lương hay thuê văn phòng, được khấu trừ trực tiếp vào lợi nhuận trong kỳ.

Tại thời điểm này, các gã khổng lồ công nghệ thuộc nhóm Magnificent 7 (Mag 7) – bao gồm Amazon, Meta, Microsoft, Alphabet, Tesla, Apple và Nvidia – đang tăng tốc đầu tư vào các trung tâm dữ liệu phục vụ cuộc đua trí tuệ nhân tạo (AI). Khoản chi tiêu khổng lồ này, mặc dù chưa tác động ngay lập tức đến thu nhập trên mỗi cổ phần (EPS), sẽ dần thể hiện áp lực lên lợi nhuận trong những năm tới. Câu hỏi đặt ra: liệu thị trường đã tính đến điều này trong các kỳ vọng lợi nhuận hay chưa?

Big Tech: Đầu tư khổng lồ, lợi nhuận chưa thấy đâu?

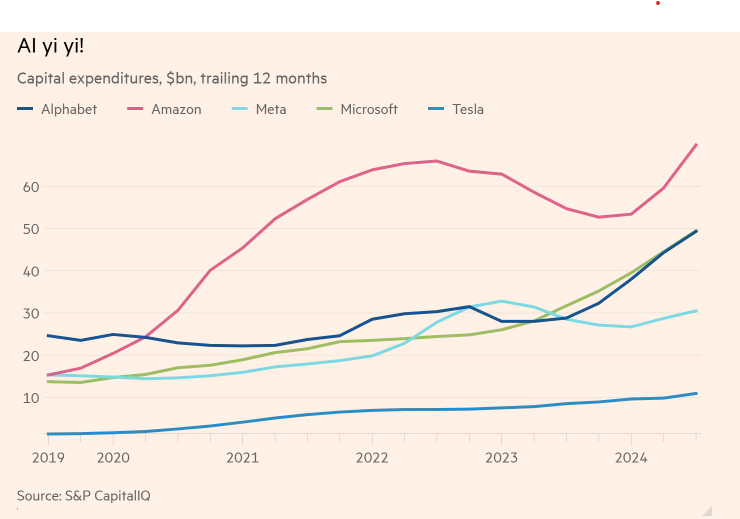

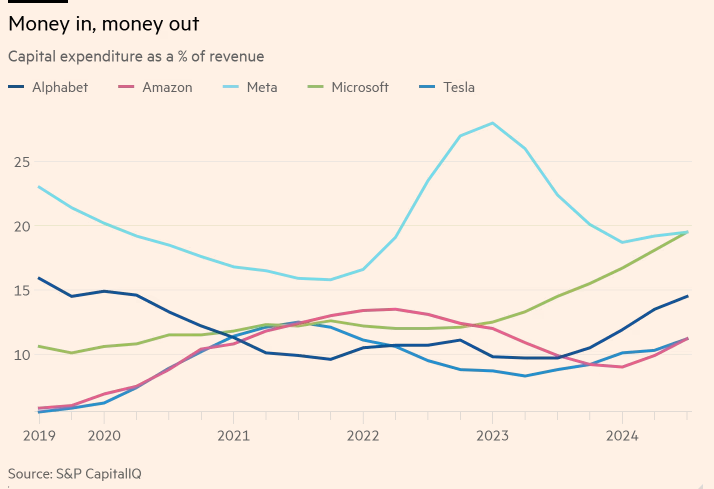

Năm 2024 chứng kiến mức chi tiêu vốn (CAPEX) kỷ lục từ 5 trong số 7 gã khổng lồ công nghệ thuộc nhóm Mag 7, với trọng tâm đầu tư là các trung tâm dữ liệu phục vụ cuộc đua trí tuệ nhân tạo (AI). Trong đó, Meta nổi bật với tỷ lệ CAPEX/Doanh thu lên tới 20%, dẫn đầu nhóm, theo sau là Microsoft và Alphabet. Những khoản đầu tư này được xem là chiến lược dài hạn để củng cố vị thế trong kỷ nguyên AI, nhưng chúng không trực tiếp ảnh hưởng đến lợi nhuận hiện tại. Thay vào đó, chi phí này sẽ được phân bổ dần qua thời gian thông qua khấu hao (depreciation).

Xu hướng tăng trưởng mạnh mẽ của chi tiêu vốn tại các công ty công nghệ hàng đầu như Alphabet, Amazon, Meta, Microsoft và Tesla

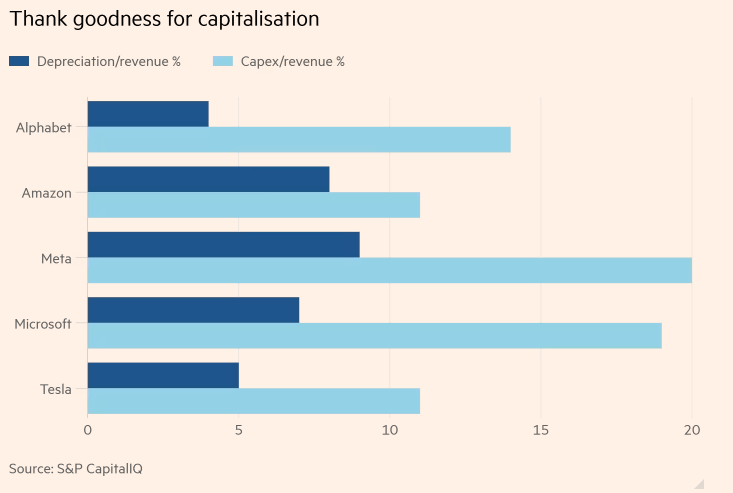

Sự chênh lệch lớn giữa chi tiêu vốn và chi phí khấu hao hiện tại là dấu hiệu rõ ràng cho thấy áp lực tài chính trong tương lai. Chẳng hạn, tại Meta, CAPEX chiếm 20% doanh thu, trong khi khấu hao chỉ là 9%. Điều này đồng nghĩa với việc chi phí khấu hao sẽ gia tăng đáng kể trong những năm tới, gây sức ép lớn lên biên lợi nhuận (operating margin). Tuy nhiên, bất chấp rủi ro tiềm ẩn, Phố Wall vẫn tỏ ra lạc quan với dự báo biên lợi nhuận của nhóm Big Tech sẽ tiếp tục tăng trưởng, nhờ vào kỳ vọng doanh thu mạnh mẽ và hiệu quả hoạt động vượt trội.

Xu hướng tăng trưởng mạnh mẽ của chi tiêu vốn tại các công ty công nghệ lớn như Alphabet, Amazon, Meta, Microsoft và Tesla

Câu hỏi đặt ra là liệu sự lạc quan này có cơ sở thực tế hay chỉ là sự đánh giá thấp những rủi ro từ khoản đầu tư khổng lồ này? Nếu CAPEX tiếp tục gia tăng mà không được bù đắp bằng tăng trưởng doanh thu vượt bậc, áp lực lên lợi nhuận sẽ khó tránh khỏi. Câu trả lời về khả năng cân bằng giữa tăng trưởng và chi phí trong cuộc đua AI vẫn còn bỏ ngỏ.

Tỷ lệ khấu hao và chi tiêu vốn trên doanh thu của các công ty công nghệ lớn

Làn sóng phá sản: Dấu hiệu suy thoái hay sự méo mó của nền kinh tế?

Cùng với sự hưng phấn của Mag 7, nền kinh tế Mỹ năm 2024 đối mặt với một làn sóng phá sản doanh nghiệp lớn nhất trong 14 năm qua. Tổng cộng 686 công ty đã nộp đơn xin phá sản, tăng 8% so với năm trước, đánh dấu con số cao nhất kể từ năm 2010. Phân tích các vụ phá sản lớn cho thấy bức tranh kinh tế Mỹ đang bị phân hóa sâu sắc, hơn là suy thoái đồng loạt.

Đồ thị này thể hiện số lượng các vụ phá sản tại Mỹ trong mỗi năm từ 2010 đến 2024

Đa phần các công ty phá sản thuộc lĩnh vực bán lẻ giá rẻ và nhượng quyền thương mại, phục vụ chủ yếu tầng lớp thu nhập thấp. Các công ty như Big Lots, Tupperware, Jo-Ann Stores, Party City, và Franchise Group đều chịu tác động mạnh mẽ từ lạm phát cao và sự thay đổi thói quen tiêu dùng. Tuy nhiên, không thể đổ lỗi hoàn toàn cho việc tăng lãi suất của Fed. Dù nhiều doanh nghiệp này gánh khoản nợ lãi suất thả nổi và đã tăng vay sau đại dịch, chi phí lãi vay không phải là nguyên nhân chính dẫn đến phá sản.

Vấn đề cốt lõi nằm ở lợi nhuận yếu kém. Phân tích cho thấy tỷ lệ nợ ròng trên EBITDA của các công ty này đều vượt ngưỡng 6 lần, mức báo động khiến các chủ nợ lo ngại. Đây là dấu hiệu cho thấy các doanh nghiệp này không đủ khả năng cạnh tranh với những đối thủ lớn hơn như Amazon hay Walmart, hoặc không thích nghi kịp với bối cảnh thương mại điện tử và chi phí cao. Trong khi đó, các công ty như Spirit Airlines gặp khó khăn riêng, từ vận hành kém hiệu quả đến thất bại trong kế hoạch sáp nhập với JetBlue.

Làn sóng phá sản năm 2024 phản ánh rõ sự phân hóa sâu sắc trong nền kinh tế Mỹ hơn là một cuộc suy thoái toàn diện. Các doanh nghiệp yếu kém, lỗi thời, không thể thích nghi với sự cạnh tranh khốc liệt đã bị loại khỏi cuộc chơi, trong khi các ông lớn công nghệ vẫn tiếp tục tăng tốc đầu tư vào tương lai. Tuy nhiên, mối liên hệ giữa hai hiện tượng này lại đặt ra một câu hỏi quan trọng: liệu nền kinh tế có đủ sức cân bằng giữa tăng trưởng đột phá từ Mag 7 và sự suy yếu của các doanh nghiệp truyền thống hay không? Đây sẽ là bài toán lớn cho các nhà hoạch định chính sách và giới đầu tư trong thời gian tới.

Trong khi các ông lớn công nghệ đang đặt cược vào tương lai với những khoản đầu tư khổng lồ, tiềm ẩn rủi ro về lợi nhuận, thì một bộ phận lớn doanh nghiệp nhỏ đang vật lộn với khó khăn tài chính và áp lực cạnh tranh. Sự lạc quan thái quá của thị trường đối với lợi nhuận của Mag 7 trong bối cảnh này cần được xem xét lại một cách thận trọng hơn.

Financial Times