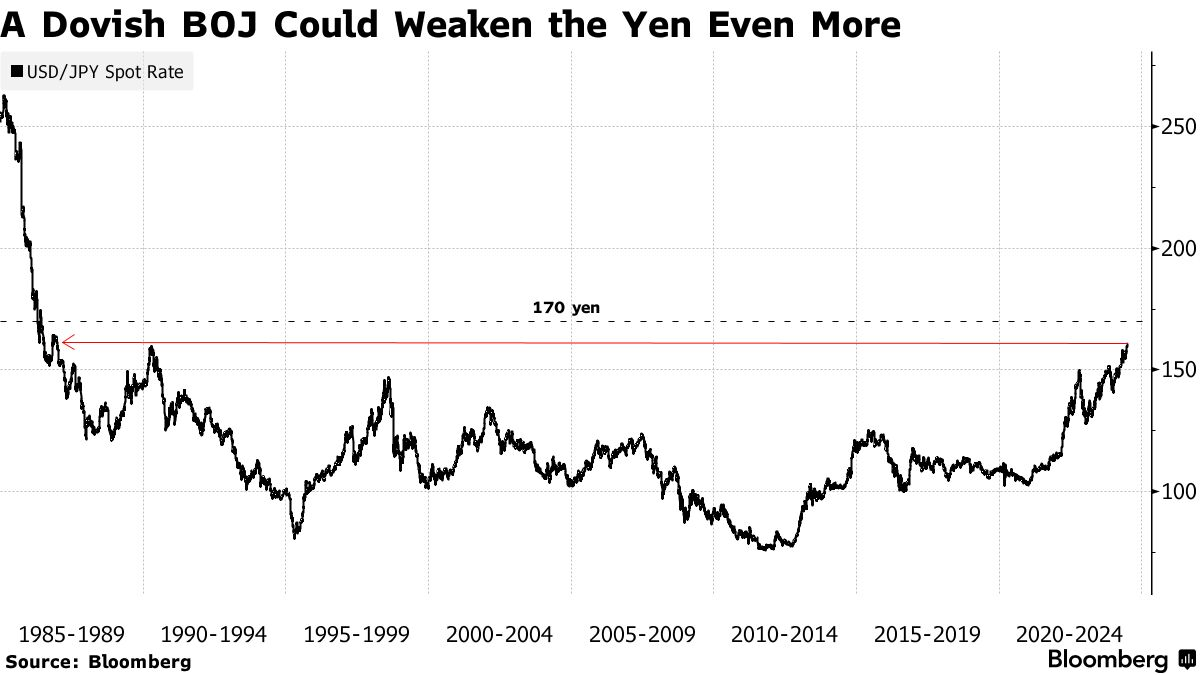

Vanguard: USD/JPY sẽ chạm mốc 170 nếu động thái cắt giảm lượng mua JGB của BoJ không đạt kỳ vọng

Đặng Thùy Linh

Junior Analyst

Vanguard dự đoán USD/JPY có nguy cơ tăng lên mức 170 nếu những thay đổi tiềm năng trong chính sách của BoJ vào tháng này không thể đẩy lợi suất trái phiếu của Nhật Bản lên cao.

Đây sẽ là cột mốc lớn tiếp theo đối với đồng yên sau khi USD/JPY vượt 161 lần đầu tiên kể từ năm 1986 trong những ngày gần đây. Đà lao dốc 12% của đồng yên trong năm nay đang gây áp lực buộc Nhật Bản phải can thiệp để hỗ trợ đồng tiền này và buộc BoJ phải cắt giảm lượng mua trái phiếu chính phủ khổng lồ - vốn giúp duy trì chính sách tiền tệ nới lỏng.

Việc loại bỏ sự hỗ trợ cho thị trường trái phiếu sẽ thúc đẩy lợi suất trái phiếu Nhật Bản tăng cao, từ đó thu hút dòng vốn đầu tư vào đồng yên. Mặc dù BoJ cho biết sẽ công bố chi tiết về kế hoạch cắt giảm 6 nghìn tỷ yên (37 tỷ USD) lượng mua trái phiếu hàng tháng tại cuộc họp ngày 31/7, nhưng một khoản cắt giảm nhỏ sẽ chỉ khiến thị trường thất vọng, theo Ales Koutny, giám đốc bộ phận ngoại hối tại Vanguard - công ty quản lý 1.7 nghìn tỷ USD trong các quỹ đầu tư chủ động.

“Nếu tại cuộc họp vào tháng 7, BoJ chỉ cắt giảm lượng mua JGB xuống còn 5.5 nghìn tỷ yên hoặc thậm chí 5 nghìn tỷ yên mỗi tháng, thị trường có thể sẽ đẩy tỷ giá USD/JPY lên mức 170”, Koutny cho biết trong một cuộc phỏng vấn. Ông đang tham gia cùng một nhóm ngày càng có nhiều nhà đầu tư kỳ vọng đồng yên sẽ suy yếu xuống mức đó.

Tỷ giá USD/JPY

Kỳ vọng về động thái cắt giảm lượng mua trái phiếu và tăng lãi suất đã thúc đẩy lợi suất trái phiếu Nhật Bản trong năm nay, với lợi suất TPCP Nhật Bản kỳ hạn 10 năm tăng khoảng 40bps lên trên 1%. Nhưng triển vọng cho thấy các động thái chính sách tiếp theo sẽ diễn ra dần dần đang khiến lợi suất trái phiếu Nhật Bản thấp hơn nhiều so với các thị trường khác, gây bất lợi cho đồng yên.

Koutny cho biết điều này đang gây áp lực cho cuộc họp tiếp theo của BoJ, đồng thời ông nhấn mạnh rằng ngân hàng trung ương nên hành động mạnh mẽ bằng cách cắt giảm lượng mua trái phiếu và tăng lãi suất một lần nữa. Nhưng chỉ có một trong ba chuyên gia kinh tế được Bloomberg khảo sát dự đoán BoJ sẽ thực hiện đồng thời 2 hoạt động này.

Ông cho biết: “Nếu BoJ gây thất vọng ở một trong hai động thái này, thì sẽ chỉ có một hướng duy nhất cho USD/JPY”.

Theo Koutny, việc thay đổi chính sách sang giảm dần hoạt động mua trái phiếu của Nhật Bản có thể có hiệu ứng lan tỏa lớn hơn nhiều so với ở châu Âu hoặc Hoa Kỳ - nơi chính sách này phần lớn không được chú ý.

Nguyên nhân là do BoJ nắm giữ khoảng một nửa lượng trái phiếu chính phủ Nhật Bản với gần 584 nghìn tỷ yên, do đó, động thái của BoJ có thể sẽ đẩy lợi suất lên cao. Koutny cho biết lợi suất trái phiếu kỳ hạn 10 năm có thể tăng lên trên 1.50%, từ mức 1.06% hiện nay.

Koutny cho rằng thị trường có thể ngạc nhiên về mức độ tác động của nó, nhưng quan trọng hơn, đó thực sự có thể là yếu tố hỗ trợ đồng Yên cuối cùng.

Trong khi nhà đầu tư chờ đợi những thay đổi chính sách của BoJ, mối lo ngại cấp bách hơn là khả năng can thiệp khi đồng yên tiếp tục suy yếu.

Koutny cho rằng việc Nhật Bản tiếp tục mua ồ ạt đồng yên vào cuối tháng 4 sẽ không giúp đà lao dốc của đồng tiền này chậm lại, do không được hỗ trợ bởi các biện pháp thắt chặt chính sách. Trong những trường hợp như vậy, ông sẽ tiếp tục mua USD/JPY sau khi Nhật Bản can thiệp.

Ông chia sẻ: “Nếu động thái can thiệp không đi kèm với việc tăng lãi suất đáng kể hoặc triển vọng tăng lãi suất và thắt chặt định lượng, thì đó chỉ là cơ hội mua vào đối với thị trường”.

Bloomberg