2.2 nghìn tỷ USD quyền chọn sắp đáo hạn trở thành mối lo của thị trường chứng khoán

Đức Nguyễn

FX Strategist

Sức nóng trên thị trường quyền chọn cổ phiếu đáo hạn trong vòng 24 giờ đã thu hút mọi sự chú ý trên các desk giao dịch Phố Wall — khiến Goldman Sachs báo rằng hoạt động này đang thúc đẩy đợt bán tháo trên thị trường gần đây.

Giờ đây, phiên bản hoàn thiện hơn của các công cụ phái sinh đã trở lại tâm điểm trong sự kiện hàng tháng được gọi là OpEx.

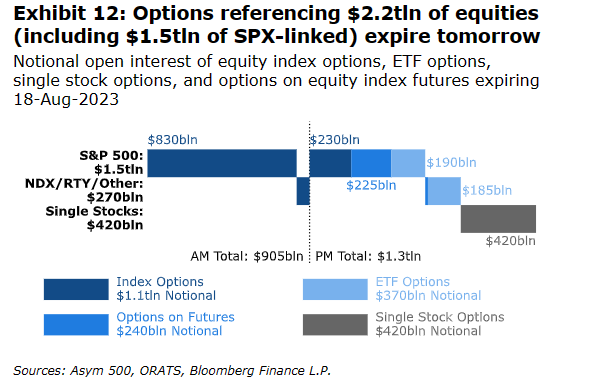

Theo ước tính của Rocky Fishman, người sáng lập công ty phân tích phái sinh Asym 500, khoảng 2.2 nghìn tỷ USD hợp đồng quyền chọn cổ phiếu và chỉ số dài hạn sẽ đáo hạn vào thứ Sáu.

Các nhà đầu tư phải quyết định xem có nên gia hạn các quyền chọn của mình hay thiết lập vị thế mới — một quá trình dẫn đến giao dịch tăng đột biến và gây biến động giá mạnh. Lần này, OpEx diễn ra vào một thời điểm quan trọng khi đà tăng của S&P 500 trong năm nay bắt đầu đuối sức trong bối cảnh có nhiều người đặt cược rằng nền kinh tế Hoa Kỳ đang hồi phục sẽ buộc Cục Dự trữ Liên bang phải tăng lãi suất cao hơn nữa.

Mặc dù sự kiện quyền chọn thường cung cấp cửa sổ thanh khoản cho những ai hy vọng muốn thiết lập vị thế lớn, nó lại tạo thêm một vấn đề phức tạp khác - dễ bị bán tháo trong ngày và đảo chiều thường xuyên.

Thêm vào những thách thức cho các nhà giao dịch là những quyền chọn đáo hạn sát ngày (0DTE) đang ngày càng phổ biến

Dự đoán kết quả từ OpEx sẽ chỉ phí thời gian. Nhưng lịch sử gần đây cho thấy cổ phiếu thường tăng hơn sau sự kiện này. Trong tuần sau đó, S&P 500 đã tăng tất cả trừ sáu lần kể từ đầu năm ngoái, tương đương 68% thời gian.

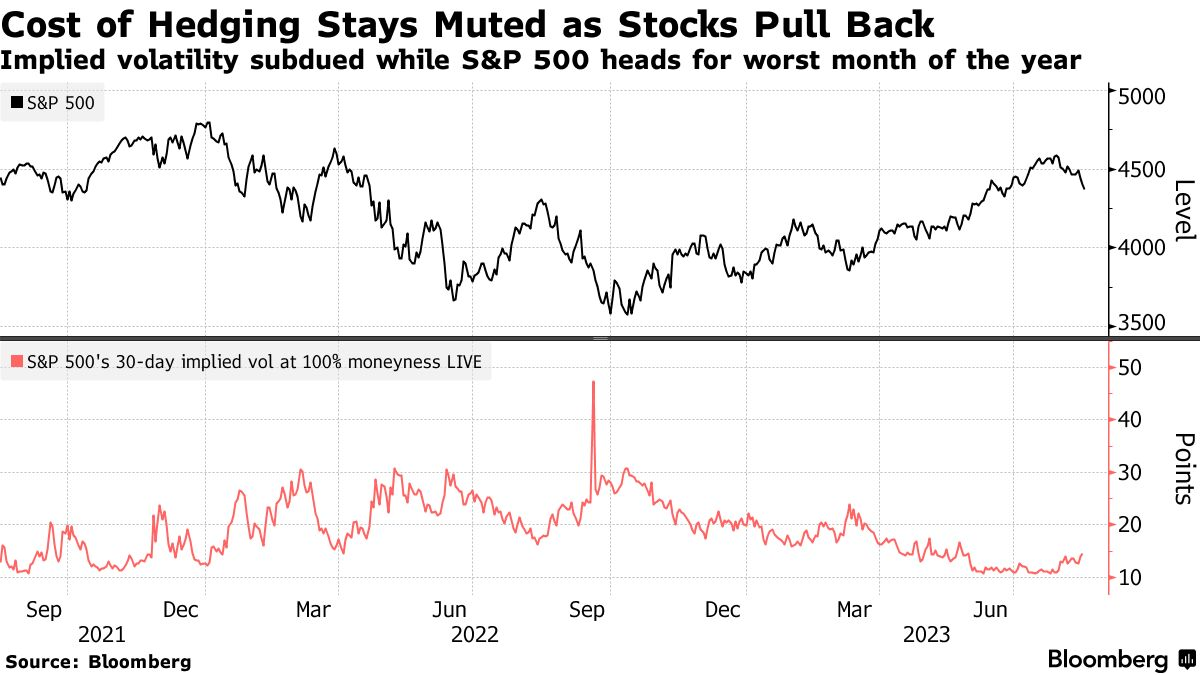

Theo Brent Kochuba, người sáng lập công ty dịch vụ phân tích SpotGamma, việc chú ý đến mô hình đó có thể nguy hiểm trước diễn đàn chính sách Jackson Hole của Fed tại Thành phố Kansas. Ông khuyên các nhà đầu tư xem xét việc phòng hộ khi chi phí của các quyền chọn hiện tại đang rất thấp.

“OpEx sẽ giải phóng cho hướng đi thị trường, sau đó còn bị chi phối bởi Jackson Hole vào tuần tới. Đây là thời điểm hợp lý phòng hộ với quyền chọn bán dài hạn vì biến động ngụ ý chưa phản ứng với sự suy yếu của SPX.”

S&P 500 trượt dốc 3 phiên liên tiếp khi lợi suất trái phiếu toàn cầu tăng vọt. Giảm gần 5% trong tháng 8, chỉ số này đang hướng tới tháng kém nhất năm 2023.

Một bộ phận tham gia thị trường đáng theo dõi: Các quỹ mua hoặc bán các quyền chọn như một phần của chiến lược đầu tư và cân đối lại nắm giữ của họ hàng tháng, chẳng hạn như ETF Global X Nasdaq 100 Covered Call (QYLD). Khi quý thoát các vị thế vào khoảng thứ Sáu thứ ba của tháng, hoạt động đó có thể tạo thêm một lớp không chắc chắn cho các trader.

Đối với các nhà đầu tư sử dụng các công cụ phái sinh một cách kín đáo hơn, quyết định về vị thế có thể không dễ dàng thông qua vào thời điểm này. Với việc cổ phiếu công nghệ tụt xuống cuối bảng xếp hạng tháng 8 và chỉ số S&P 500 giảm tuần thứ ba liên tiếp, áp lực phòng hộ đang gia tăng. Trên thực tế, hoạt động giao dịch các quyền chọn 0 ngày gần đây nghiêng về các quyền chọn đánh xuống.

Tuy nhiên, khi các ước tính về thu nhập bắt đầu tăng lên trong bối cảnh dữ liệu kinh tế mạnh hơn dự kiến, có thể đưa ra kịch bản rằng đợt thoái lui hiện tại có thể chỉ thoáng qua. Đó là quan điểm của bộ phận giao dịch của JPMorgan, họ kỳ vọng cổ phiếu sẽ đạt mức cao nhất mọi thời đại sau một đợt hỗn loạn gần đây, chủ yếu do sự yếu kém theo mùa và sự không chắc chắn đối với chính sách của Fed.

Một vấn đề nữa là các nhà tạo lập thị trường, những người ở phía bên kia của các giao dịch quyền chọn và phải mua hoặc bán cổ phiếu để cân bằng mức độ rủi ro của họ. Theo Goldman Sachs, tuần trước, lần đầu tiên trong năm nay, nhóm này đã chuyển sang vị thế short gamma, và hoạt động của họ có khả năng khuếch đại biến động thị trường.

Theo Amy Wu Silverman, người đứng đầu chiến lược phái sinh tại RBC Capital Markets, với việc Jackson Hole sẽ gây ra biến động, sự suy yếu của cổ phiếu cũng có thể nhanh chóng trở nên tồi tệ hơn do lập trường của các đại lý.

“Đã có rất nhiều tranh luận về việc thị trường chuyển từ 'long gamma dài' sang 'short gamma. Điều đó có nghĩa là khi chúng tôi bán, chúng tôi sẽ ăn nhiều hơn khi có người mua quyền chọn bán thay vì bán quyền chọn bán. Người mua quyền chọn bán có xu hướng làm trầm trọng thêm các động thái tiêu cực vì các dealer bán cổ phiếu.”

Bloomberg