Thị trường trái phiếu toàn cầu chao đảo: "Cảnh sát Tài khóa" trỗi dậy?

Trần Quốc Khải

Junior Editor

Thị trường trái phiếu đã bước vào một kỷ nguyên “đen tối” khi nhà đầu tư ồ ạt bán ra TPCP tại các nền kinh tế lớn như Anh, Pháp và Mỹ.

bài viết dựa trên quan điểm cá nhân của nhóm tác giả tại Financial Times

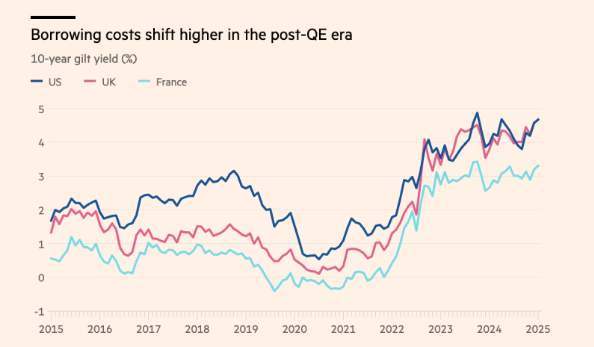

Ngân sách vay nợ lớn của Anh vào tháng 10 đã kích hoạt làn sóng bán tháo trên thị trường TPCP (gilts), đẩy lợi suất trái phiếu kỳ hạn 10 năm lên mức đỉnh kể từ năm 2008 và lợi suất trái phiếu kỳ hạn 30 năm lên mức cao nhất thế kỷ này.

Cuộc khủng hoảng chính trị tại Pháp đã đẩy lợi suất của nước này lên cao hơn cả Hy Lạp, khi chính phủ Pháp đang vật lộn để thông qua kế hoạch ngân sách “thắt lưng buộc bụng”. Tại Mỹ, thị trường TPCP cũng bị ảnh hưởng bởi lo ngại rằng Tổng thống đắc cử Donald Trump sẽ vay nợ nhiều hơn và cắt giảm thuế.

Thúc đẩy những biến động này là các nhà đầu tư TPCP, những người đang quay trở lại vai trò thực thi kỷ luật tài khóa bằng cách yêu cầu lợi suất cao hơn khi tình hình tài chính của chính phủ xấu đi.

“Có sự hồi sinh của chủ nghĩa chủ động trên thị trường trái phiếu”, ông Robert Dishner, Giám đốc danh mục cấp cao tại Neuberger Berman cho biết.

“Thị trường thường thấy điều này trong lĩnh vực trái phiếu doanh nghiệp hơn”, ông cho biết, đồng thời nhấn mạnh áp lực hiện đã chuyển sang TPCP.

Việc vay nợ ồ ạt trong đại dịch Covid đã khiến gánh nặng nợ công tại các nền kinh tế lớn như Anh, Pháp và Mỹ tăng vọt. Nợ công ròng dự kiến sẽ vượt 100% GDP tại Mỹ và Pháp trong năm nay, và tiến sát mức này tại Anh, theo dự báo của Quỹ Tiền tệ Quốc tế (IMF).

Thâm hụt ngân sách hàng năm đã mở rộng và dự kiến sẽ vượt 7% GDP tại Mỹ vào năm 2025, theo các nhà phân tích. Chính phủ Pháp đang đặt mục tiêu thâm hụt 5-5.5% GDP cho năm 2025.

Tại Anh, quyết định của chính phủ Đảng Lao động vào tháng 10 về việc nới lỏng chính sách tài khóa so với kế hoạch trước đó đã làm tăng thêm mối lo ngại của nhà đầu tư. Theo các dự báo chính thức, vay nợ công sẽ đạt 4.5% GDP trong năm tài chính hiện tại, sau đó giảm xuống 3.6% vào năm tới.

Chênh lệch lợi suất trái phiếu kỳ hạn 10 năm của Anh so với Đức đã tăng lên trên 2.3 điểm phần trăm vào tháng trước - mức chênh lệch lớn nhất kể từ năm 1990 và vượt cả mức đỉnh sau kế hoạch ngân sách thất bại của cựu Thủ tướng Liz Truss năm 2022.

Tại Pháp, chênh lệch lợi suất so với Đức đã tăng lên mức cao nhất kể từ cuộc khủng hoảng nợ Eurozone, chạm 0.9 điểm phần trăm vào tháng 11. Trong khi đó, lợi suất trái phiếu Mỹ kỳ hạn 10 năm đã tăng từ 3.6% vào tháng 9 lên gần 4.7%.

Những biến động này diễn ra ngay cả khi các NHTW đã bắt đầu cắt giảm lãi suất - yếu tố thường là động lực chính của lợi suất trái phiếu - trong bối cảnh lạm phát sau đại dịch đã giảm bớt. Các đợt bán tháo chủ yếu tập trung vào trái phiếu dài hạn, vốn nhạy cảm nhất với quy mô phát hành.

“Tôi luôn nghĩ rằng thị trường TPCP luôn ổn định nhất”, bà April LaRusse, giám đốc đầu tư tại Insight Investment cho biết. Thông thường, các nhà đầu tư trái phiếu chỉ đóng vai trò như “tiếng gầm nhẹ phía sau” trong việc hoạch định chính sách, nhưng các sự kiện tại Anh và Pháp đã cho thấy họ đang gia tăng áp lực, bà LaRusse bổ sung. “Họ sẽ lên tiếng khi chính phủ đẩy mọi thứ đi quá xa.”

Biến động lợi suất 10y tại Anh, Mỹ và Pháp

Các đợt bán tháo này đã dẫn đến những so sánh với khái niệm "bond vigilantes" - một nhóm nhà đầu tư từng gây áp lực thay đổi chính sách tài khóa tại Mỹ vào những năm 1990 bằng cách ép lợi suất tăng cao. Tuy nhiên, căng thẳng hiện tại chưa đến mức như vậy, các nhà quản lý quỹ cho rằng đã có một sự dịch chuyển rõ rệt khỏi kỷ nguyên lãi suất thấp và nới lỏng định lượng (QE) sau cuộc khủng hoảng tài chính toàn cầu, khi hoạt động mua vào của các NHTW là lực chi phối chính trên thị trường trái phiếu.

“Mức nợ rất cao” tại các quốc gia như Anh và Pháp đã khuyến khích các nhà đầu tư quay trở lại vai trò cũ của mình như “cảnh sát tài khóa”, kích hoạt các chính sách tài khóa có trách nhiệm, theo ông Peder Beck-Friis, chuyên gia kinh tế tại quỹ Pimco, đơn vị quản lý tài sản quy mô 2 nghìn tỷ USD. “Bạn thậm chí không cần đến những cú sốc lớn về chính sách tài khóa hay tin tức chính trị để tạo ra biến động lớn trên thị trường”, ông kết luận.

Lợi suất trái phiếu dài hạn của Anh tăng lên mức của những năm 1990

Khi Trung Quốc bán bớt một phần lượng TPCP nước ngoài và các NHTW thu hẹp bảng cân đối kế toán, chúng ta không còn những người mua trái phiếu không nhạy cảm với giá cả nữa, ông Niall O’Sullivan, giám đốc bộ phận đầu tư tại Mercer, cho biết. “Các nhà đầu tư trái phiếu đang trở thành một lực lượng kiểm soát nhiều hơn,” ông bổ sung.

Nhiều chính phủ hiện đang vay nợ ồ ạt nhằm cố gắng thúc đẩy tăng trưởng nhưng lại không thể trấn an thị trường với các kế hoạch kiềm chế thâm hụt tài khóa.

Ngân hàng Thanh toán Quốc tế (BIS) đã cảnh báo vào tháng 12 rằng mức nợ ngày càng tăng là một trong những mối đe dọa lớn nhất, nếu không muốn nói là tồi tệ nhất đối với nền kinh tế toàn cầu trong tương lai, và lợi suất cao hơn là dấu hiệu cho thấy thị trường nhận thức được rằng họ sẽ phải hấp thụ nhiều khoản nợ hơn.

Chênh lệch lợi suất giữa Đức và Pháp tiếp tục mở rộng

Tại Anh, các nhà đầu tư đã cảnh báo rằng lợi suất cao hơn đang làm tăng khả năng Bộ trưởng Tài chính Rachel Reeves vi phạm các quy tắc tài khóa mới khi các dự báo chính thức được công bố vào tháng 3. Trong khi đó, Moody’s đã hạ xếp hạng tín dụng của Pháp vào tháng 12, cảnh báo về vòng luẩn quẩn tiêu cực giữa thâm hụt cao hơn, gánh nặng nợ lớn hơn và chi phí tài chính cao hơn.

Phong trào “chủ động” của người nắm giữ trái phiếu thậm chí đang bắt đầu ảnh hưởng đến thị trường TPCP Mỹ quy mô 26 nghìn tỷ USD, nơi mà vị thế của USD như một đồng tiền dự trữ toàn cầu khiến nhiều nhà đầu tư trên thế giới gần như không có lựa chọn nào khác ngoài việc mua TPCP Mỹ.

Quỹ đầu tư Pimco cho biết vào tháng trước rằng họ đang cắt giảm mức độ tiếp xúc với TPCP dài hạn của Mỹ do lo ngại về tính bền vững tài khóa, đồng thời nhấn mạnh rằng làn sóng “cảnh sát trái phiếu” sẽ diễn ra dần dần.

“Không có một nhóm “cảnh sát trái phiếu” nào được tổ chức để hành động tại một ngưỡng nợ cụ thể; những thay đổi trong hành vi của nhà đầu tư thường xảy ra từ từ và theo thời gian”, công ty quản lý tài sản này cho biết.

Tuy nhiên, một số nhà đầu tư cho rằng các cam kết cắt giảm thuế của Trump có thể thúc đẩy sự thay đổi này, nếu ông thực hiện đầy đủ các kế hoạch đã công bố.

“Nếu Đảng Cộng hòa cố gắng thực hiện mọi chính sách đã thảo luận trong chiến dịch tranh cử mà không có nguồn tài chính bù đắp, theo tôi, điều đó thực sự có thể làm gia tăng nguy cơ làn sóng “cảnh sát trái phiếu” quay trở lại”, ông Sonal Desai, giám đốc bộ phận đầu tư trái phiếu tại Franklin Templeton, nhận định.

Financial Times