Bản tin Kinh tế và Tài chính Tuần: Các ngân hàng trung ương trở thành tâm điểm chú ý

Tạ Thị Giang

Junior Analyst

Tuần này, các ngân hàng trung ương đã trở thành tâm điểm chú ý. Không chỉ Cục Dự trữ Liên bang, mà các ngân hàng trung ương nước ngoài cũng vậy. Các NHTW tại các thị trường phát triển và mới nổi đều đã họp để thảo luận và quyết định về các chính sách tiền tệ.

Tóm tắt:

Hoa Kỳ: Điều chỉnh lại Chính sách Tiền tệ

- Việc nới lỏng chính sách tiền tệ bắt đầu trong bối cảnh tăng trưởng kinh tế tổng thể vẫn vững vàng, nhờ doanh số bán lẻ, sản xuất công nghiệp và xây dựng nhà ở tăng mạnh hơn dự kiến trong tháng 8. Tuy nhiên, các dấu hiệu yếu kém trên thị trường lao động đã tạo ra những mối đe dọa đáng kể đến sự bền vững của tăng trưởng, điều này khiến Ủy ban Thị trường Mở Liên bang (FOMC) quyết định bắt đầu chu kỳ nới lỏng với mức giảm 50 bps, thay vì giảm 25 bps như thông thường.

- Tuần tới: Doanh số bán nhà mới (Thứ 4), Hàng hóa lâu bền (Thứ 5), Thu nhập & Chi tiêu cá nhân (Thứ 6).

Quốc tế: Sự chênh lệch lãi suất giữa các ngân hàng trung ương lại xuất hiện

- Tuần này, các ngân hàng trung ương đã trở thành tâm điểm chú ý. Không chỉ Cục Dự trữ Liên bang, mà các ngân hàng trung ương nước ngoài cũng vậy. Các NHTW tại các thị trường phát triển và mới nổi đều đã họp để thảo luận và quyết định về các chính sách tiền tệ.

- Tuần tới: Chỉ số quản lý mua hàng Eurozone (PMIs - Thứ 2), Ngân hàng Dự trữ Úc (Thứ 3), Ngân hàng Trung ương Mexico (Thứ 5).

Theo dõi Lãi suất: Cập nhật Dự báo Lãi suất Quỹ Liên bang

- Ủy ban Thị trường Mở Liên bang (FOMC) đã giảm phạm vi mục tiêu của lãi suất quỹ liên bang xuống 50 bps tại cuộc họp tuần này. Dựa trên những thông tin hiện có, chúng tôi tin rằng FOMC có khả năng giảm tốc độ xuống 25 bps trong thời gian tới. Vì vậy, chúng tôi dự đoán FOMC sẽ cắt giảm lãi suất quỹ liên bang 25 bps trong hai cuộc họp còn lại của năm.

Tiêu điểm Tuần: Mexico thông qua Cải cách Tư pháp Toàn diện

- Tại Mexico, một sửa đổi hiến pháp yêu cầu cải tổ hệ thống tư pháp của quốc gia đã được quốc hội địa phương thông qua, khiến các nhà đầu tư trên thị trường quan ngại về tác động tài chính, kinh tế và quản trị có thể xảy ra. Chúng tôi vẫn lạc quan thận trọng về triển vọng của thị trường tài chính Mexico và đồng peso trong thời gian tới, dù chúng tôi sẽ theo dõi sát sao những đánh giá của các tổ chức xếp hạng tín dụng về nợ công của quốc gia này.

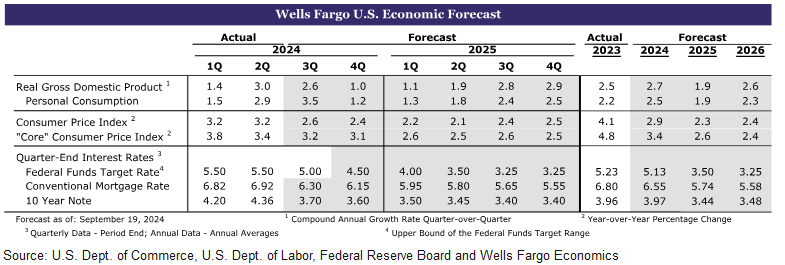

Bảng 1: Dự báo Kinh tế Hoa Kỳ của Wells Fargo

Đánh giá tình hình kinh tế Hoa Kỳ

Điều chỉnh lại chính sách tiền tệ

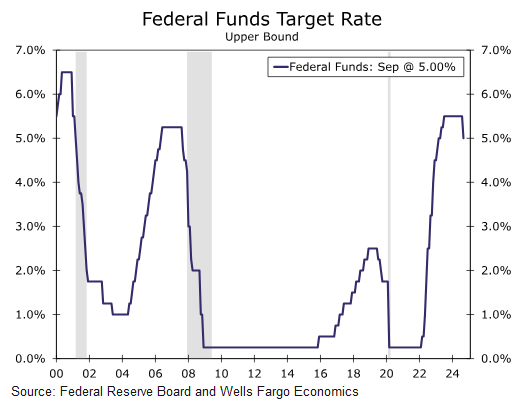

Tuần này, lịch kinh tế dày đặc nhưng có một sự kiện nổi bật. Kết thúc cuộc họp ngày 17-18 tháng 9, Ủy ban Thị trường Mở Liên bang (FOMC) đã công bố cắt giảm lãi suất quỹ liên bang 50 bps, đưa lãi suất mục tiêu về khoảng 4.75%-5.00% (biểu đồ). Việc bắt đầu nới lỏng chính sách tiền tệ diễn ra trong bối cảnh tăng trưởng kinh tế tổng thể vẫn vững chắc, được hỗ trợ bởi doanh số bán lẻ, sản xuất công nghiệp và xây dựng nhà ở tăng mạnh hơn dự kiến trong tháng 8. Tuy nhiên, những dấu hiệu suy yếu của thị trường lao động đã gây ra những mối đe dọa đáng kể đến khả năng duy trì tăng trưởng, điều này đã thúc đẩy Ủy ban bắt đầu chu kỳ nới lỏng bằng việc cắt giảm 50 bps thay vì mức cắt giảm 25 bps thông thường.

Chủ tịch Powell tóm tắt: “Đây là quá trình điều chỉnh lại lập trường chính sách từ vị trí mà chúng tôi đã duy trì cách đây một năm, khi lạm phát cao và tỷ lệ thất nghiệp thấp, sang một mức phù hợp hơn với tình hình hiện tại và những dự báo trong tương lai, và quá trình này sẽ diễn ra theo thời gian.” Chúng tôi cho rằng việc cắt giảm 50 bps là nỗ lực thực hiện chính sách nới lỏng trước thời hạn, và dự báo FOMC sẽ chọn mức cắt giảm 25 bps tại mỗi cuộc họp còn lại trong năm.

Biểu đồ 1: Lãi suất mục tiêu của quỹ liên bang

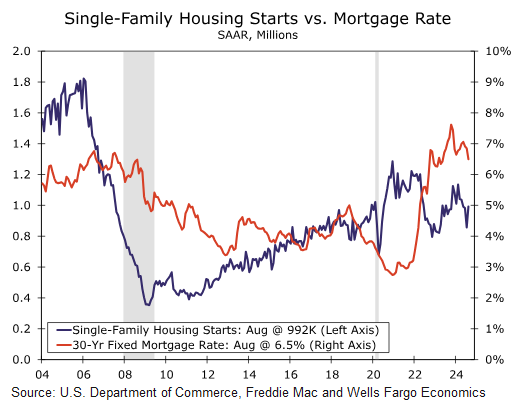

Biểu đồ 2: Khởi công nhà ở cho hộ gia đình đơn lẻ so với lãi suất vay thế chấp

Việc giảm lãi suất quỹ liên bang đã được thị trường tài chính dự đoán rộng rãi, thể hiện qua việc lãi suất thế chấp cố định 30 năm trung bình giảm khoảng 90 bps kể từ đầu tháng 7, theo Freddie Mac. Sự sụt giảm của lãi suất thế chấp đã thúc đẩy việc xây dựng nhà ở vào tháng 8 (xem biểu đồ). Số lượng khởi công nhà ở đơn lẻ tăng vọt 15.8% lên mức 992,000 đơn vị mỗi năm, đánh dấu sự cải thiện đầu tiên sau 6 tháng. Việc xây dựng các khu căn hộ vẫn tương đối yếu (số lượng khởi công dự án căn hộ giảm 4.2% so với tháng trước) do nguồn cung mạnh mẽ của các dự án căn hộ đa gia đình đang được triển khai.

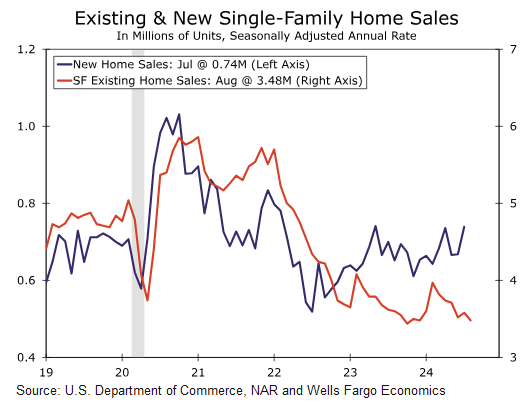

Mặc dù số lượng căn hộ đang được xây dựng rất nhiều, chi phí tài chính thấp hơn có khả năng khuyến khích việc xây dựng thêm các dự án căn hộ đa gia đình, do nhu cầu thuê nhà vẫn ổn định trong bối cảnh khả năng chi trả mua nhà kém. Doanh số bán nhà hiện tại đã giảm 2.5% xuống còn 3.86 triệu đơn vị hàng năm vào tháng 8. Việc giảm lãi suất thế chấp gần đây có lẽ chưa được người mua nhà tận dụng trong tháng 8, vì lãi suất thường được cố định trước một hoặc hai tháng trước khi giao dịch được hoàn tất. Chúng tôi kỳ vọng lãi suất thế chấp thấp hơn sẽ kích thích nhu cầu, nhưng sự tăng trưởng ổn định của giá nhà sẽ tiếp tục gây khó khăn về khả năng chi trả.

Việc giảm chi phí vay cũng sẽ hỗ trợ chi tiêu tiêu dùng. Doanh số bán lẻ đã tăng 0.1% vào tháng 8, tốt hơn dự kiến, nhưng chi tiết cho thấy sự tăng trưởng tập trung vào thương mại điện tử. Doanh số bán tại các nhà bán lẻ thực phẩm và đồ uống, các cửa hàng bách hóa tổng hợp và cửa hàng điện tử đều giảm. Tăng trưởng doanh số bán lẻ trung bình hàng năm đạt 2.3% cho đến thời điểm hiện tại trong năm 2024, thấp hơn rõ ràng so với mức trung bình 3.5% trong năm 2023. Sự suy giảm này phản ánh người tiêu dùng ngày càng chọn lọc hơn và ủng hộ một môi trường chính sách tiền tệ ít thắt chặt hơn để khuyến khích tăng trưởng tiêu dùng trên diện rộng.

Triển vọng Hoa Kỳ

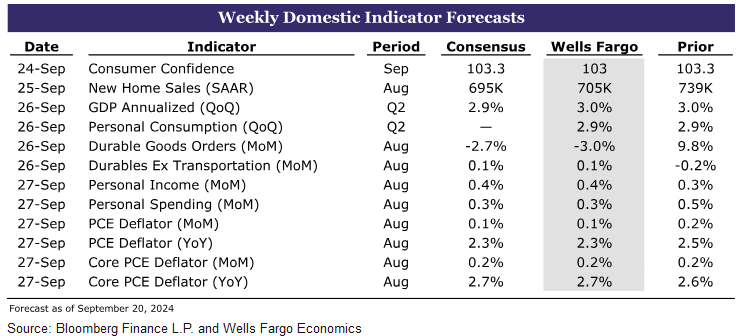

Bảng 2: Bản dự báo chỉ số kinh tế Hoa Kỳ hàng tuần

Doanh số bán nhà mới • Thứ 4

Mặc dù khả năng mua nhà vẫn là một thách thức lớn đối với người mua nhà tiềm năng, doanh số bán nhà mới vẫn tiếp tục tăng trưởng vượt trội. Trong tháng 7, doanh số bán nhà mới tăng vọt 10.6%, đạt mức 739,000 đơn vị, cao nhất trong hơn một năm qua. Các ưu đãi từ các nhà xây dựng là yếu tố chính giữ cho doanh số bán nhà mới duy trì được đà tăng trưởng trong môi trường lãi suất cao. Xét trong vòng 12 tháng kết thúc vào tháng 7, doanh số bán nhà mới đã tăng 5.6%, trong khi doanh số bán lại nhà đơn lập giảm 1.4% trong cùng kỳ. Theo một khảo sát từ Hiệp hội các Nhà xây dựng Quốc gia, có tới 61% nhà thầu báo cáo rằng họ đã đưa ra các ưu đãi bán hàng như giảm giá hoặc giảm lãi suất thế chấp trong tháng 7, và con số này đã tăng lên 64% trong tháng 8 khi các nhà thầu cố gắng chống lại tác động của lãi suất cao.

Bất chấp những nỗ lực của các nhà xây dựng, doanh số bán nhà mới có khả năng giảm nhẹ trong tháng 8. Chúng tôi dự báo doanh số sẽ giảm 4.6%, xuống mức 705,000 đơn vị, điều này sẽ chỉ phần nào đảo ngược mức tăng ấn tượng của tháng 7. Nhìn về tương lai, điều kiện thị trường nhà mới có vẻ vẫn thuận lợi. Sự khởi đầu của chu kỳ giảm lãi suất của Cục Dự trữ Liên bang và kỳ vọng về những đợt cắt giảm lãi suất tiếp theo đã đưa lãi suất thế chấp cố định 30 năm xuống mức trung bình 6.09% trong tuần này, thấp nhất trong hơn 12 tháng qua. Khi lãi suất thế chấp giảm, các nhà xây dựng tỏ ra lạc quan hơn về kỳ vọng doanh số bán hàng trong những tháng tới. Tuy nhiên, vẫn còn nhiều thách thức, nhưng chi phí tài chính thấp hơn sẽ mang lại sự hỗ trợ cho người mua.

Biểu đồ 3: Doanh số bán nhà hiện có và nhà đơn lẻ mới

Đơn hàng Hàng hóa lâu bền • Thứ 5

Những biến động lớn trong đơn hàng máy bay đã gây ra sự biến động trong các báo cáo tổng quan về hàng hóa lâu bền trong vài tháng qua, che lấp sự suy yếu liên tục trong nhu cầu hàng hóa lâu bền. Tổng đơn hàng đã tăng vọt 9.8% vào tháng 7, được thúc đẩy bởi sự phục hồi đáng kể trong đơn hàng máy bay. Tuy nhiên, nếu loại trừ ngành vận tải, đơn hàng giảm 0.2%. Sự sụt giảm này xảy ra ở nhiều lĩnh vực như xe cơ giới & phụ tùng, thiết bị truyền thông và kim loại cơ bản. Dù đơn hàng ô tô đã tăng với tốc độ ổn định trong năm qua, nhưng nhu cầu đã chững lại trong vài tháng gần đây, phản ánh sự bình thường hóa sau đại dịch trong ngành ô tô. Ngược lại, việc áp dụng các phần mềm nâng cao năng suất như trí tuệ nhân tạo (AI) tổng hợp vẫn tiếp tục thúc đẩy nhu cầu mạnh mẽ đối với máy tính và các sản phẩm liên quan, đã tăng gần 13% trong năm qua.

Tóm lại, cơ cấu đơn hàng cho thấy một môi trường đầu tư vào tài sản cố định trì trệ. Dù chu kỳ giảm lãi suất mạnh mẽ từ Fed là tin vui cho các nhà sản xuất, nhưng có thể sẽ mất một thời gian để lãi suất thấp thẩm thấu vào nền kinh tế thực và khôi phục nhu cầu doanh nghiệp đối với hàng hóa lâu bền. Nhìn vào tháng 8, sự sụt giảm đáng kể trong đơn hàng của Boeing dự báo một sự suy giảm chung trong hàng hóa lâu bền. Chúng tôi ước tính tổng đơn hàng đã giảm 3.0% trong tháng 8. Nếu loại bỏ yếu tố vận tải, chúng tôi dự báo một mức tăng nhẹ 0.1%.

Biểu đồ 4: Đơn đặt hàng Hàng hóa lâu bền mới

Thu nhập & Chi tiêu cá nhân • Thứ 6

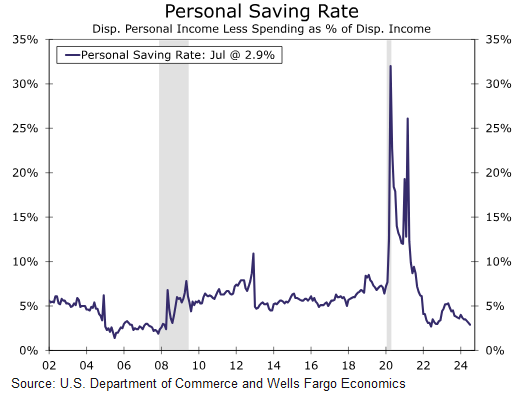

Sức mua của người tiêu dùng tiếp tục gây bất ngờ. Chi tiêu cá nhân tăng 0.5% trong tháng 7 theo giá danh nghĩa và vẫn tăng mạnh 0.4% sau khi điều chỉnh theo lạm phát. Sự kết hợp giữa lạm phát giảm và tăng trưởng thu nhập ổn định đang hỗ trợ người tiêu dùng, nhưng không thể hoàn toàn giải thích được sự gia tăng chi tiêu này. Mặc dù thu nhập khả dụng thực tế chỉ tăng nhẹ, nhưng mức chi tiêu lại vượt qua thu nhập trong sáu tháng liên tiếp đến tháng 7, khiến tỷ lệ tiết kiệm giảm xuống còn 2.9%. Đây là lần thứ hai kể từ năm 2008, tỷ lệ tiết kiệm giảm xuống dưới 3.0%, cho thấy người tiêu dùng đang ưu tiên chi tiêu hơn là tiết kiệm.

Người tiêu dùng chi tiêu tự nguyện hay bị ép buộc? Báo cáo doanh số bán lẻ tháng 8 cho thấy sự suy yếu trên diện rộng trong 7/13 danh mục, với các lĩnh vực chi tiêu không thiết yếu như thực phẩm & đồ uống, quần áo và điện tử giảm đáng kể. Tuy nhiên, sự bùng nổ mua sắm trực tuyến đã giúp doanh số bán hàng của nhóm hàng kiểm soát tăng 0.3%, tạo đà cho chi tiêu cá nhân ổn định trong tháng 8. Chúng tôi ước tính rằng chi tiêu cá nhân tăng 0.3% trong tháng 8, được hỗ trợ bởi mức tăng 0.4% trong thu nhập cá nhân.

Về lạm phát, sự gia tăng lạm phát nhà ở được tiết lộ trong chỉ số CPI có khả năng sẽ đẩy chỉ số PCE lõi tăng cao hơn trong tháng 8. Tuy nhiên, ảnh hưởng tương đối yếu của nhà ở đối với thước đo lạm phát ưa thích của Fed sẽ làm giảm mức tăng này. Chúng tôi ước tính rằng chỉ số PCE lõi tăng 0.2% trong tháng, cao hơn một chút so với mức 0.16% chưa làm tròn trong tháng 7. Các tác động cơ bản không thuận lợi đã đẩy mức tăng trưởng hàng năm lên mức cao hơn là 2.7%. Tuy nhiên, bất chấp sự biến động hàng tháng, áp lực giá vẫn đang có xu hướng giảm.

Biểu đồ 5: Tỷ lệ tiết kiệm cá nhân

Quốc tế: Sự khác biệt về lãi suất giữa các Ngân hàng Trung ương G10 đang rõ ràng trở lại

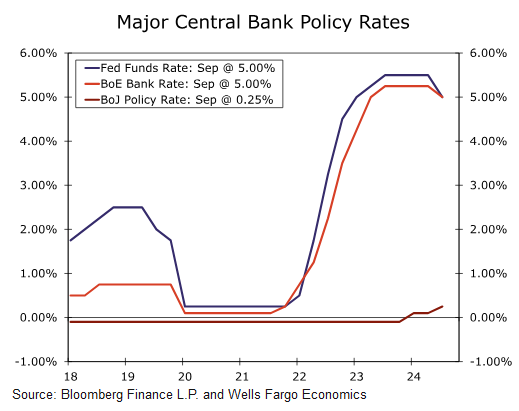

Các ngân hàng trung ương đã trở thành tâm điểm chú ý trong tuần này, không chỉ Cục Dự trữ Liên bang Mỹ (Fed) mà cả các ngân hàng trung ương nước ngoài, không chỉ ở các nền kinh tế phát triển mà còn cả các thị trường mới nổi. Các ngân hàng trung ương trên khắp thế giới đều họp để thảo luận và quyết định các thiết lập chính sách tiền tệ. Về tổng thể, các ngân hàng trung ương toàn cầu đều đang, hoặc sắp, điều chỉnh lãi suất. Tuy nhiên, sự khác biệt về hướng đi và tốc độ điều chỉnh lãi suất cũng được thể hiện trong tuần này.

Chúng tôi đã phân tích kỹ việc Fed cắt giảm mạnh lãi suất ở trên, nhưng các ngân hàng trung ương của các nền kinh tế phát triển khác lại không hạ lãi suất theo Fed trong tuần này. Ngân hàng Trung ương Anh (BoE) giữ nguyên lãi suất và cho biết bất kỳ sự điều chỉnh nào cũng sẽ diễn ra dần dần. Mặc dù chúng tôi không dự báo BoE sẽ hạ lãi suất trong cuộc họp tháng 9, nhưng chúng tôi kỳ vọng lập trường của họ sẽ mềm mỏng hơn. Các nhà hoạch định chính sách đã bỏ phiếu 8-1 để giữ nguyên lãi suất, điều này không nhất thiết có nghĩa là BoE sẽ không cắt giảm lãi suất tại cuộc họp tiếp theo, nhưng ngưỡng để nới lỏng chính sách tiền tệ có thể cao hơn dự kiến. Chúng tôi vẫn cho rằng BoE sẽ cắt giảm lãi suất trước cuối năm, nhưng với nhịp độ chậm rãi.

Ngân hàng Trung ương Nhật Bản (BoJ) cũng đã họp trong tuần này và quyết định không thay đổi chính sách tiền tệ. Điều này không gây ngạc nhiên lớn, nhất là khi đồng yên Nhật không còn chịu áp lực giảm giá mạnh. Điều đáng chú ý ở BoJ là các nhà hoạch định chính sách vẫn gợi ý rằng có thể điều chỉnh lãi suất trong tương lai, nhưng hiện tại BoJ đang nghiêng về chính sách tiền tệ thắt chặt hơn. Nếu BoJ tiếp tục tăng lãi suất trong tương lai gần, hai trong số các ngân hàng trung ương lớn của G10 sẽ có chính sách tiền tệ đi theo hướng khác nhau. Việc hai ngân hàng trung ương G10 có xu hướng đối lập là hiếm, nhưng cũng là dấu hiệu cho thấy các nhà hoạch định chính sách Nhật Bản đang chú trọng hơn đến các diễn biến kinh tế nội địa thay vì theo đuổi xu hướng chung của Fed hoặc chính sách tiền tệ toàn cầu.

Biểu đồ 6: Mức lãi suất chính sách của các ngân hàng trung ương lớn

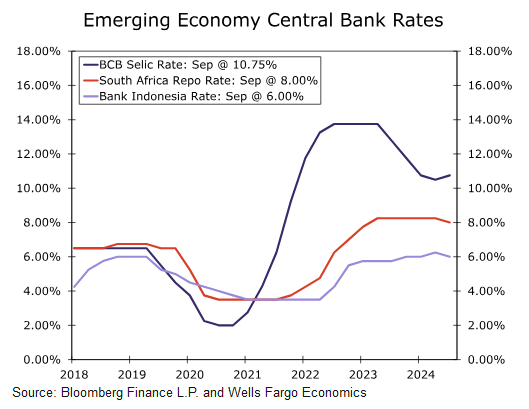

Biểu đồ 7: Lãi suất ngân hàng trung ương tại các nền kinh tế mới nổi

...Và tại các thị trường mới nổi

Xu hướng tương tự đã xuất hiện ở các nền kinh tế đang phát triển trong tuần này. Tại châu Á, Ngân hàng Indonesia (BI) đã khiến thị trường tài chính bất ngờ nhẹ khi quyết định hạ lãi suất 25 bps. Sự ổn định của đồng Rupiah và lạm phát giảm là những yếu tố chính thúc đẩy quyết định này của BI. Về định hướng chính sách tương lai, có khả năng lãi suất sẽ tiếp tục được giảm thêm trong năm nay. Ngân hàng trung ương Nam Phi cũng hạ lãi suất chính sách 25 bps và trích dẫn các diễn biến tương tự để lý giải quyết định nới lỏng. Đồng rand Nam Phi đã là đồng tiền mạnh nhất trong nhóm các đồng tiền chính của thị trường mới nổi trong năm nay. Cùng với đó, rủi ro chính trị giảm bớt và lạm phát dịu lại đã tạo không gian cho ngân hàng trung ương hạ lãi suất. Tương tự như BI, định hướng chính sách cho thấy khả năng nới lỏng bổ sung sẽ được thực hiện tại các cuộc họp còn lại của ngân hàng trung ương này trong năm nay. Sự phân hóa chính sách tiền tệ tại các thị trường mới nổi chủ yếu xoay quanh Ngân hàng Trung ương Brazil (BCB). Với lạm phát và kỳ vọng lạm phát gia tăng, các nhà hoạch định chính sách của BCB đã quyết định nâng lãi suất Selic thêm 25 bps với sự nhất trí hoàn toàn. Lập trường cứng rắn từ BCB cho thấy có khả năng thắt chặt thêm trong thời gian tới, thậm chí có thể đẩy nhanh nhịp độ tăng lãi suất.

Liên quan đến Ngân hàng Trung ương Brazil, các nhà hoạch định chính sách nhấn mạnh rằng việc nới lỏng tài khóa, đồng nội tệ giảm giá và tăng trưởng GDP vượt mức trung bình đều góp phần vào lạm phát gia tăng. Trong tuyên bố tháng 9, các nhà hoạch định chính sách cho biết sẽ làm “bất cứ điều gì cần thiết” để đưa lạm phát về mức mục tiêu trong trung hạn. Chúng tôi hiểu rằng đây là dấu hiệu cho thấy ngân hàng trung ương đã sẵn sàng thực hiện các biện pháp thắt chặt mạnh mẽ trong những tháng và quý tới. Trong khi chúng tôi là một trong những bên đầu tiên dự đoán BCB sẽ bắt đầu lại chu kỳ thắt chặt, chúng tôi từng cho rằng chu kỳ này sẽ ngắn hơn và không đáp ứng đúng như kỳ vọng của thị trường tài chính. Tuy nhiên, với quan điểm cứng rắn trong tuyên bố của Copom tuần này, chúng tôi hiện tin rằng các nhà hoạch định chính sách của BCB sẽ thực hiện nhiều biện pháp thắt chặt hơn so với dự báo trước đó. Chúng tôi sẽ cập nhật chính thức dự báo lãi suất Selic trong Báo cáo Kinh tế Quốc tế tháng 9, nhưng có thể khẳng định rằng dự báo lãi suất Selic của chúng tôi sẽ tăng đáng kể. Chúng tôi vẫn tin rằng Ngân hàng Trung ương Brazil có thể nới lỏng chính sách tiền tệ trong nửa cuối năm 2025, tuy nhiên, việc nới lỏng có thể sẽ bị trì hoãn và kéo dài sang năm 2026.

Triển vọng Quốc tế

Bảng 3: Bản dự báo chỉ số kinh tế thế giới hàng tuần

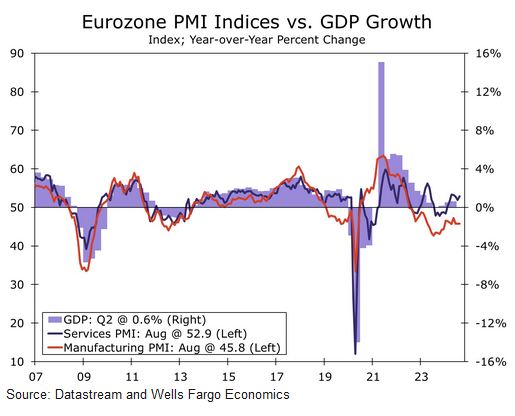

PMI Khu vực đồng Euro • Thứ 2

Sau khi trải qua hoạt động kinh tế yếu và tình trạng suy thoái vào cuối năm 2023, nền kinh tế khu vực đồng Euro đã bắt đầu có dấu hiệu phục hồi trong nửa đầu năm nay. Tâm lý thị trường đã cải thiện và khu vực Euro đã thoát khỏi tình trạng suy thoái kỹ thuật. Tuy nhiên, những tín hiệu cho thấy sự phục hồi đang bắt đầu chững lại ngày càng trở nên rõ nét. Trong tuần tới, dữ liệu PMI sẽ cung cấp thêm thông tin về sức mạnh của nền kinh tế khu vực Euro và liệu nguy cơ suy thoái có đang gia tăng hay không.

Tính đến tháng 8, chỉ số PMI sản xuất khu vực Euro đang ở mức suy giảm. Thực tế, tâm lý sản xuất đã ở trong tình trạng suy giảm từ giữa năm 2022. Mặc dù PMI đã tăng từ mức đáy giữa năm 2023, nhưng ngành sản xuất vẫn tác động tiêu cực nền kinh tế tổng thể. Tâm lý dịch vụ thì mạnh hơn và đang trong giai đoạn tăng trưởng; tuy nhiên, dự báo chung cho rằng cả PMI dịch vụ và sản xuất đều có khả năng giảm trong tháng 9. Khi tâm lý thị trường xấu đi, khả năng một cuộc suy thoái khác tại khu vực Euro là có thể xảy ra, đặc biệt khi Ngân hàng Trung ương châu Âu (ECB) đang dần dần điều chỉnh chính sách tiền tệ theo hướng dễ dàng hơn.

Biểu đồ 8: Cán cân chỉ số PMI của khu vực Eurozone so với Tăng trưởng GDP

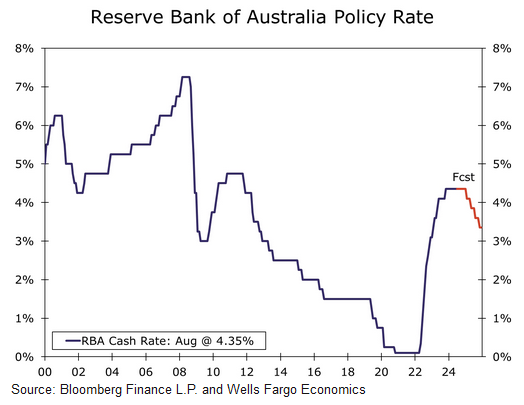

Ngân hàng Dự trữ Úc • Thứ 3

Hầu hết các ngân hàng trung ương thuộc nhóm G10 đã hoặc điều chỉnh giảm lãi suất hoặc đã báo hiệu rằng việc giảm lãi suất sẽ sớm xảy ra. Tuy nhiên, phần lớn các nhà hoạch định chính sách của Ngân hàng Dự trữ Úc (RBA) vẫn chủ yếu không tham gia vào xu hướng này. Thực tế, RBA đã có xu hướng trở nên thận trọng hơn vào giữa năm nay và chưa có thay đổi đáng kể nào kể từ đó.

Lạm phát là mối quan tâm chính của RBA, với lý do giá cả tăng vượt mức mục tiêu là cơ sở để họ có xu hướng thận trọng hơn. Áp lực giá cả đã giảm nhẹ trong những tháng gần đây; tuy nhiên, chúng tôi nghi ngờ rằng RBA đã sẵn sàng điều chỉnh sang hướng ôn hòa hơn. Việc Fed giảm lãi suất 50 bps có thể ảnh hưởng đến lập trường của RBA, nhưng với tăng trưởng kinh tế ổn định và lo ngại về lạm phát vẫn tiếp diễn, chúng tôi dự đoán RBA sẽ giữ nguyên chính sách tiền tệ vào tuần tới. Với những lo ngại về lạm phát và nền kinh tế ổn định, chúng tôi cũng không mong RBA sẽ nới lỏng chính sách tiền tệ trong năm nay. Chúng tôi dự đoán lãi suất chính sách sẽ duy trì ở mức 4.35% cho đến cuối năm, với khả năng các nhà hoạch định chính sách sẽ bắt đầu điều chỉnh giảm lãi suất vào những tháng đầu năm sau.

Biểu đồ 9: Lãi suất chính sách Ngân hàng Dự trữ Úc

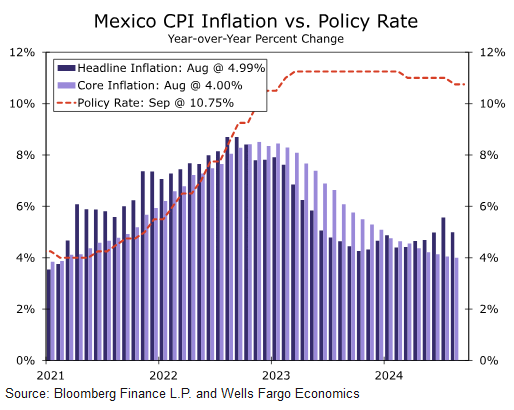

Ngân hàng Trung ương Mexico • Thứ 5

Ngân hàng trung ương Mexico đã bắt đầu chu kỳ nới lỏng tại cuộc họp trước đó, quyết định cắt giảm lãi suất 25 bps. Tại cuộc họp trước, các nhà hoạch định chính sách đã tỏ ra ít lo ngại về áp lực giảm giá của đồng peso cũng như việc lạm phát tổng thể gia tăng. Thay vào đó, các thành viên của Banxico đã tập trung vào lạm phát cơ bản ổn định (hoặc giảm) và sự chậm lại rõ rệt trong triển vọng tăng trưởng kinh tế trong những tháng gần đây.

Chúng tôi cho rằng, sự chú ý của Banxico sẽ vẫn tập trung vào lạm phát cơ bản và nền kinh tế đang có dấu hiệu suy yếu. Vì vậy, chúng tôi tin rằng các nhà hoạch định chính sách sẽ tiếp tục cắt giảm thêm 25 bps vào tuần tới nhằm hỗ trợ hoạt động kinh tế. Với việc Fed đã cắt giảm lãi suất 50 bps trong tuần này, khả năng Banxico có thể theo kịp tốc độ nới lỏng của Fed ngày càng tăng; tuy nhiên, chúng tôi tin rằng Banxico sẽ chọn cách nới lỏng từ từ trong những giai đoạn đầu của chu kỳ cắt giảm lãi suất. Đồng peso đã có những biến động mạnh, và việc cắt giảm lãi suất quá lớn có thể dẫn đến giảm giá mạnh hơn, gây ra áp lực lạm phát nhập khẩu. Khi chu kỳ nới lỏng chín muồi, Banxico có thể tăng tốc độ cắt giảm và thực hiện cắt giảm 50 bps; mặc dù hiện tại, chúng tôi tin rằng các nhà hoạch định chính sách Mexico sẽ tiếp cận việc nới lỏng một cách thận trọng để phòng ngừa sự gia tăng áp lực lạm phát cơ bản.

Biểu đồ 10: Lạm phát theo chỉ số giá tiêu dùng (CPI) của Mexico so với lãi suất chính sách

Theo dõi Lãi suất

Cập nhật Dự báo Lãi suất quỹ Fed

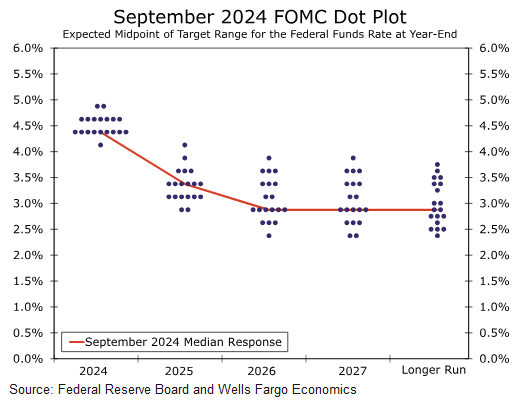

Ủy ban Thị trường Mở Liên bang (FOMC) đã quyết định giảm phạm vi mục tiêu cho lãi suất quỹ liên bang xuống 50 bps trong cuộc họp tuần này. Việc giảm lãi suất quỹ liên bang đã được dự đoán rộng rãi, nhưng các thị trường tài chính và các nhà kinh tế lại bất đồng quan điểm về việc FOMC sẽ điều chỉnh 25 bps hay 50 bps. Có lý do thuyết phục cho cả hai kịch bản, và chúng tôi đã thảo luận về những lý do tại sao Ủy ban có thể chọn bắt đầu với mức cắt giảm 50 bps. Kết quả bỏ phiếu là 11-1 ủng hộ, với sự phản đối duy nhất đến từ Thống đốc Michelle Bowman. Chỉ một sự phản đối không phải là hiếm, nhưng việc một thành viên trong Hội đồng Thống đốc bỏ phiếu chống lại quyết định chính sách là khá hiếm. Cuộc họp tuần này đánh dấu lần đầu tiên có thống đốc phản đối kể từ năm 2005, và là lần đầu tiên một thống đốc phản đối chính sách chặt chẽ hơn kể từ năm 1994.

Biểu đồ dot plot cập nhật cho thấy không phải tất cả các thành viên đều đồng thuận với việc tiếp tục tốc độ cắt giảm lãi suất này trong tương lai. Dự báo trung bình của các thành viên về lãi suất quỹ liên bang vào cuối năm là 4.375%, ngụ ý hai lần cắt giảm 25 bps nếu việc cắt giảm lãi suất được chia đều trong hai cuộc họp còn lại trong năm (ngày 7 tháng 11 và 18 tháng 12). Tuy nhiên, bảy thành viên trong Ủy ban dự đoán lãi suất chỉ giảm thêm 25 bps trong năm nay, trong khi hai thành viên còn lại dự đoán không có thay đổi nào. Ngược lại, chỉ một thành viên dự đoán mức cắt giảm lãi suất tích lũy vượt quá 50 bps vào cuối năm. Nói cách khác, mặc dù chỉ có một phiếu chống trong tháng 9, nhưng một phần đáng kể các quan chức trong Ủy ban không vội vàng thực hiện các đợt cắt giảm 50 bps.

Chúng tôi cảm nhận rằng động thái cắt giảm 50 bps tuần này là một nỗ lực để tạo tiền đề cho sự nới lỏng chính sách ban đầu. Sự chậm lại trong việc tuyển dụng và tỷ lệ thất nghiệp gia tăng đã tạo ra tình huống mà hầu hết các thành viên FOMC không muốn thấy thêm bất kỳ sự suy yếu nào trong thị trường lao động. Tuy nhiên, trước cuộc họp tuần này, lãi suất quỹ liên bang thực tế (5.33%) cao hơn nhiều so với dự báo trung bình của các thành viên về lãi suất trung lập dài hạn (2.88%). Việc giảm 50 bps giữ lãi suất quỹ liên bang ở mức thắt chặt, đồng thời di chuyển nhanh hơn về gần mức trung lập.

Dựa trên những gì chúng tôi biết hiện tại, chúng tôi tin rằng FOMC có xu hướng giảm tốc độ xuống còn 25 bps trong tương lai. Biểu đồ dot plot gợi ý rằng nếu tỷ lệ thất nghiệp giữ ổn định hoặc chỉ tăng nhẹ trong vài tháng tới, hai lần cắt giảm lãi suất 25 bps sẽ là kịch bản cơ sở. Kịch bản này phù hợp với kỳ vọng hiện tại của chúng tôi. Do đó, chúng tôi dự đoán FOMC sẽ cắt giảm lãi suất quỹ liên bang 25 bps trong mỗi cuộc họp còn lại của năm.

Nếu điều này xảy ra, lãi suất mục tiêu cho quỹ liên bang sẽ ở mức 4.25%-4.50% vào cuối năm. Hai báo cáo việc làm tới đây, sẽ được công bố vào ngày 4 tháng 10 và 1 tháng 11, sẽ rất quan trọng đối với triển vọng chính sách tiền tệ. Một sự chậm lại trong tăng trưởng việc làm hoặc sự gia tăng tỷ lệ thất nghiệp lớn hơn dự kiến có thể khiến chúng tôi dự báo một động thái giảm 50 bps khác trong cuộc họp FOMC ngày 7 tháng 11.

Nhìn về năm 2025, chúng tôi dự đoán chuỗi cắt giảm 25 bps sẽ tiếp tục. Chúng tôi dự kiến năm lần giảm 25 bps từ đầu năm đến mùa hè, do đó trong một năm nữa, lãi suất mục tiêu cho quỹ liên bang sẽ trở lại mức 3.00%-3.25%, là mức ước tính hiện tại của chúng tôi về lãi suất trung lập. Việc từ từ gỡ bỏ các chính sách thắt chặt sẽ giúp kiểm soát lạm phát, trong khi sự chuyển tiếp trở lại mức chính sách trung lập hơn sẽ giúp duy trì sự mở rộng kinh tế này.

Biểu đồ 11: Biểu đồ Dot Plot FOMC tháng 9 năm 2024

Tiêu điểm trong tuần

Mexico thông qua cải cách tư pháp toàn diện

Trong khi sự kiện nội bộ được chú ý nhiều nhất trong tuần này chắc chắn là cuộc họp FOMC, Mexico cũng đang trải qua một số diễn biến thu hút sự chú ý. Tại Mexico, một sửa đổi hiến pháp yêu cầu cải cách toàn diện ngành tư pháp của đất nước đã được thông qua tại quốc hội địa phương, khiến các nhà đầu tư thắc mắc về những tác động liên quan đến tài chính, kinh tế và quản trị.

Về bối cảnh, các cải cách tư pháp đã được Tổng thống Andrés Manuel López Obrador - thường được gọi là AMLO - đề xuất từ năm ngoái. Gói cải cách này bao gồm nhiều quy định có tác động lớn đến cách thức bổ nhiệm các thẩm phán Tòa án Tối cao và các vị trí tư pháp khác trong tương lai. Thay đổi chính là, từ nay trở đi, tất cả các thành viên của hệ thống tư pháp, bao gồm cả thẩm phán Tòa án Tối cao, sẽ được bầu cử bằng cách bỏ phiếu của nhân dân thay vì được bổ nhiệm.

Nhiều người lo ngại rằng các thay đổi này phản ánh nỗ lực của đảng Morena trong việc tạo ra một nhà nước độc đảng, khi đảng này đã nắm giữ quyền lực lớn trong cả hai nhánh của quốc hội cũng như các khu vực địa phương. Những cải cách này có thể làm suy yếu các thể chế dân chủ của Mexico bằng cách giảm khả năng của ngành tư pháp trong việc kiểm soát quyền quyết định của tổng thống và đảng cầm quyền.

Không chỉ có lo ngại về quản trị, mà các nhà đầu tư nước ngoài cũng bày tỏ mối lo rằng các khoản đầu tư tại Mexico có thể không còn an toàn, ít nhất là từ góc độ pháp lý. Bên cạnh các cải cách tư pháp, còn có những điều chỉnh cho biết quy mô của Tòa án Tối cao Mexico sẽ giảm từ 11 xuống 9 thẩm phán, và thời gian nhiệm kỳ sẽ được rút ngắn từ 15 năm xuống 12 năm. Thêm vào đó, một số rào cản để đảm nhận vị trí thẩm phán đã được nới lỏng, bao gồm việc bãi bỏ yêu cầu về độ tuổi tối thiểu đối với Tòa án Tối cao và giảm một nửa số năm kinh nghiệm làm việc cần thiết đối với các thẩm phán không thuộc Tòa án Tối cao.

Để hiểu cách mà các cải cách tư pháp cuối cùng đã được ghi nhận vào luật pháp, chúng ta phải quay trở lại cuộc bầu cử ở Mexico vào mùa hè vừa qua. Claudia Sheinbaum - người được coi là người kế nhiệm được AMLO chỉ định trong đảng Morena - đã giành chiến thắng trong cuộc bầu cử tổng thống vào đầu tháng 6, nhưng bà sẽ không nhậm chức cho đến ngày 1 tháng 10. Trong thời gian này, AMLO sẽ tiếp tục giữ vai trò tổng thống cho đến khi nhiệm kỳ sáu năm của ông kết thúc vào ngày 30 tháng 9, điều này mang lại cho ông quyền quyết định mặc dù đang ở trong tình trạng "lame duck."

Về Quốc hội, đảng Morena đã giành được siêu đa số ghế trong hạ viện và chỉ thiếu một ghế để có siêu đa số trong thượng viện. Những thành viên Quốc hội mới được bầu đã nhận nhiệm vụ vào tháng 9, có nghĩa là AMLO có thể làm việc cùng với một Quốc hội nghiêng về phía ông. Do đó, nỗ lực của ông cho các cải cách đã nhận được sự ủng hộ từ cả hai viện Quốc hội, với mỗi viện đã thông qua các biện pháp vào tuần trước. Sau đó, các cải cách này đã được phê chuẩn bởi phần lớn các cơ quan lập pháp của bang, mở đường cho AMLO ký các thay đổi hiến pháp thành luật.

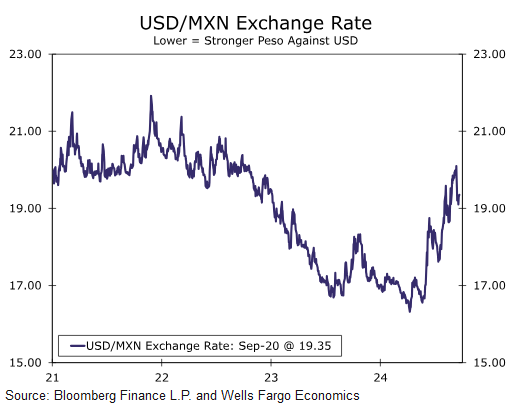

Các cải cách tư pháp gia tăng rủi ro chính trị ở Mexico; tuy nhiên, chúng tôi vẫn duy trì một mức độ lạc quan cho các thị trường tài chính Mexico, ít nhất là trong ngắn hạn. Trong khi peso Mexico đã giảm giá đáng kể kể từ cuộc bầu cử tháng 6, chúng tôi tin rằng các yếu tố kinh tế cơ bản phù hợp với một đồng tiền mạnh hơn và tin rằng peso có thể tiếp tục phục hồi. Tuy nhiên, việc tỷ giá USD/MXN trở lại mức trước cuộc bầu cử là khó xảy ra vào lúc này, vì rủi ro chính trị cao sẽ vẫn ảnh hưởng đến đồng tiền này trong một thời gian dài. Chúng tôi sẽ theo dõi chặt chẽ bất kỳ hành động nào từ các cơ quan đánh giá tín nhiệm. Hiện tại, nợ chính phủ Mexico được xếp hạng là “đầu tư an toàn” bởi Fitch, Moody's và S&P. Nếu các cơ quan đánh giá bắt đầu hạ hạng nợ chính phủ Mexico trong thời gian tới, dòng vốn có thể bị rút ra khỏi Mexico. Sự rút vốn có thể dẫn đến sự suy yếu của đồng peso, nền kinh tế chững lại và các khoản đầu tư liên quan nearshoring có thể dừng lại. Nếu các cơ quan đánh giá đưa Mexico ra khỏi khu vực đầu tư an toàn, các tác động lâu dài có thể gây bất lợi cho sức mạnh của nền kinh tế Mexico. Mexico đã gặp khó khăn trong việc đạt được tăng trưởng bền vững và trên mức trung bình. Nếu việc hình thành vốn chậm lại do các thách thức về quản trị và tình trạng "thiên thần sa ngã," nền kinh tế Mexico sẽ trải qua sự tăng trưởng chậm hơn trong một khoảng thời gian dài.

Biểu đồ 12: Tỷ giá USD/MXN

Wells Fargo