Báo cáo hàng tuần của Kaiko Research xoay quanh việc tin tức về SOL ETF đang làm nhiễu loạn thị trường

Tuấn Hưng

Junior Analyst

Tuần trước, Ủy ban Chứng khoán và Giao dịch Hoa Kỳ (SEC) đã kiện nhà phát triển Ethereum Consensys. Cơ quan quản lý cáo buộc MetaMask là nhà môi giới chứng khoán chưa đăng ký. Trong khi đó, quỹ State Street đang bắt đầu triển khai các sản phẩm liên quan đến tiền điện tử. Tuần này chúng ta sẽ tìm hiểu về việc SOL ETF đang là tâm điểm chú ý của thị trường, áp lực gia tăng với các thợ đào BTC và tính thanh khoản của altcoin đang được cải thiện.

Sự chú ý đổ dồn về SOL ETF

VanEck là nhà quản lý tài sản đầu tiên của Hoa Kỳ nộp đơn xin SOL ETF giao ngay, tiếp theo là hồ sơ tương tự của 21Shares vào thứ Sáu.

Các hồ sơ đã mang lại sự thúc đẩy tạm thời cho tâm lý thị trường, vốn đã bị giảm bớt do lo ngại về một đợt bán tháo trên diện rộng đến từ các khoản thanh toán nợ của Mt. Gox. Kết quả là giá của SOL đã tăng vọt 6% sau thông báo này.

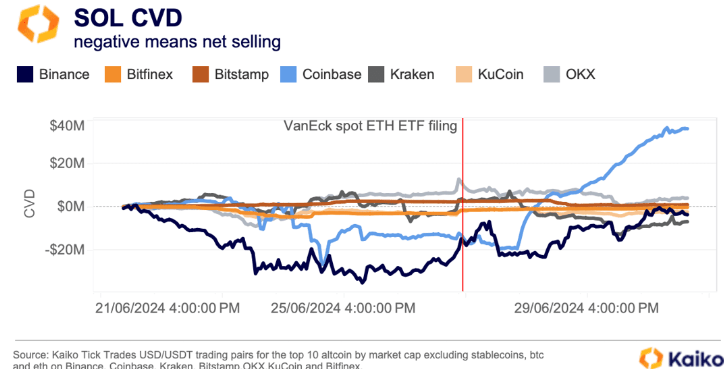

Hơn nữa, nhìn vào khối delta lượng tích lũy (chỉ số CVD) của SOL, thước đo hoạt động mua và bán ròng, nhìn chung SOL đã ghi nhận CVD ròng là dương 29 triệu USD trong tuần qua. Sự gia tăng của khối lượng giao dịch mua giao ngay trên Coinbase vào cuối tuần qua là yếu tố góp phần đáng kể vào mức CVD dương của SOL.

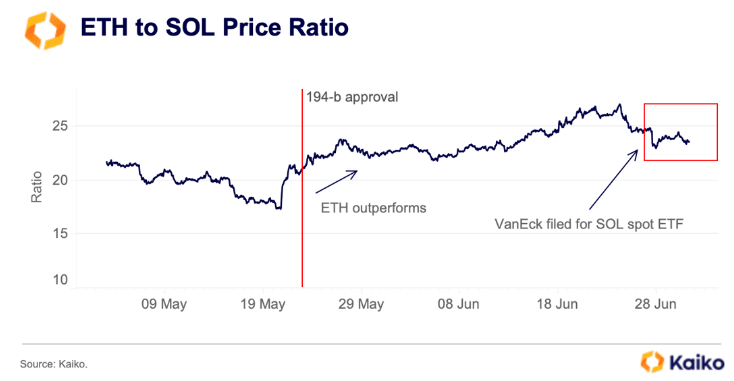

Bất chấp việc nộp đơn SOL ETF, tác động chung của thị trường vẫn còn hạn chế. So sánh hiệu suất giá của SOL với ETH, token cũng trải qua các sự kiện tương tự, tỷ lệ ETH so với SOL đã giảm mạnh trong tháng 3. Điều này chỉ ra rằng SOL vượt trội hơn ETH. Tuy nhiên, tỷ lệ này sớm đảo ngược sau khi ETF của ETH được phê duyệt ở Mỹ. Kể từ đó, nó gần như không thay đổi bất chấp những thông tin về việc xin cấp phép SOL ETF.

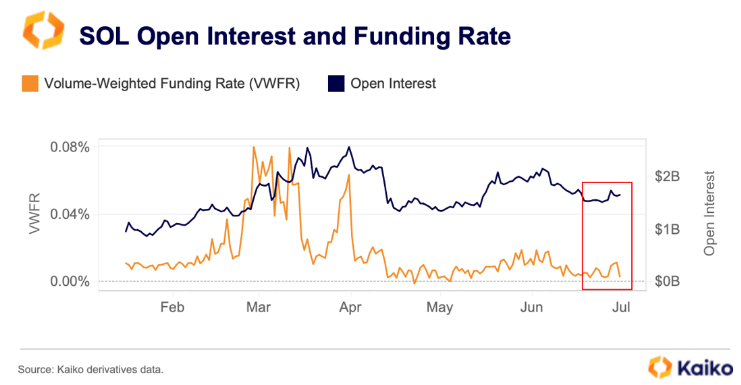

Tác động của các tin tức ETF lên thị trường phái sinh cũng hạn chế và dường như đã yếu hơn trong những ngày sau khi công bố, trái ngược với thị trường giao ngay. Funding rate theo trọng số khối lượng giao dịch của SOL đã tăng nhẹ vào ngày 27 tháng 6 nhưng kể từ đó đã được đặt lại về mức trung lập hơn, cho thấy tổng thể thiếu nhu cầu tăng giá. Lãi suất mở hợp đồng hầu như không thay đổi và hiện vẫn thấp hơn 20% so với mức đầu tháng 6.

Một lý giải thích cho phản ứng im lặng của thị trường có thể là do sự hoài nghi về tỷ lệ chấp thuận của SOL ETF giao ngay đến từ việc quy mô thị trường phái sinh không đủ và những thách thức pháp lý khi mà SOL có liên quan trong một số vụ kiện của SEC.

Các thợ đào BTC đang dần cảm thấy áp lực

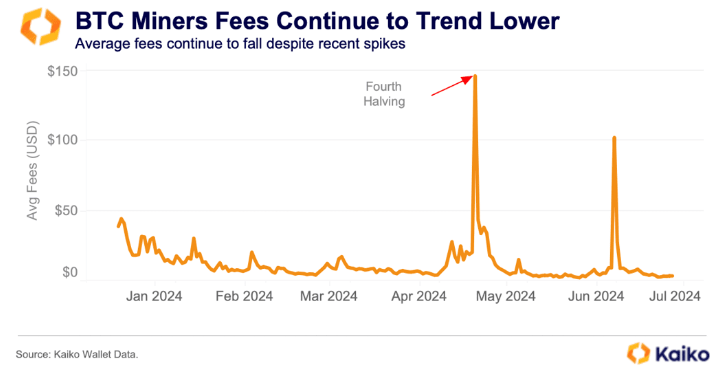

Các công ty khai thác bitcoin vẫn chịu áp lực sau đợt halving thứ tư. Mặc dù họ được hưởng lợi trong thời gian ngắn từ phí mạng cao hơn do Ordinals giai đoạn hậu Halving vào tháng 4, nhưng các khoản phí này đã giảm kể từ đó với mức giảm trung bình từ 3 đến 5 USD, ngoại trừ mức tăng đột biến lên 102 USD vào đầu tháng 6.

Việc giảm phí trùng với việc phần thưởng khối giảm từ 6.25 BTC xuống còn 3.125, khiến một số thợ mỏ phải bán bớt lượng tài sản nắm giữ của họ. Xu hướng này có thể tiếp tục kéo dài và có khả năng gây ra tình trạng buộc phải bán trong những tháng tới.

Ví dụ: Marathon Digital đã bán 390 BTC vào tháng 5 và lên kế hoạch bán thêm để tài trợ cho việc hoạt động quỹ và quản lý ngân sách của mình. Để đối phó với những thách thức này, các thợ mỏ có thể tìm cách sáp nhập để hợp nhất tài sản và tăng hiệu quả. Một ví dụ là việc Riot Platforms mua lại 14% cổ phần của đối thủ Bitfarms với giá 2.45 USD một cổ phiếu vào tháng 5. Sự hợp nhất như vậy trong ngành khai thác Bitcoin dự kiến sẽ tiếp tục vào năm 2024 khi tác động của halving ngày càng rõ ràng.

Tăng trưởng token được niêm yết đang chậm hơn nhiều so với giai đoạn hậu mức đinh 2021

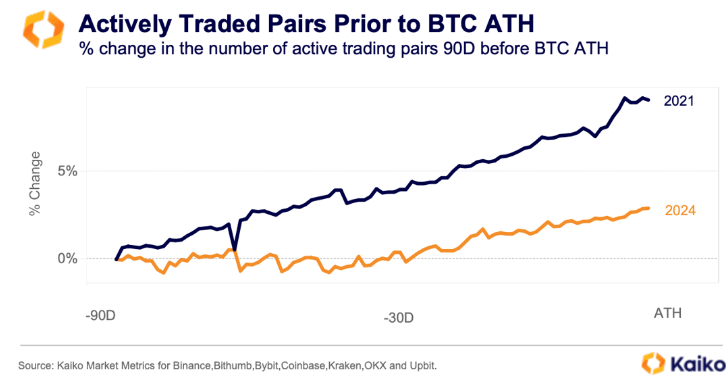

Tăng trưởng niêm yết trên sàn giao dịch tiền điện tử đã chậm lại từ 9% trong 90 ngày trước mức cao nhất mọi thời đại của Bitcoin vào năm 2021 xuống còn 3% trước mức đỉnh năm 2024, cho thấy sự thận trọng ngày càng tăng do sự giám sát chặt chẽ hơn của cơ quan quản lý.

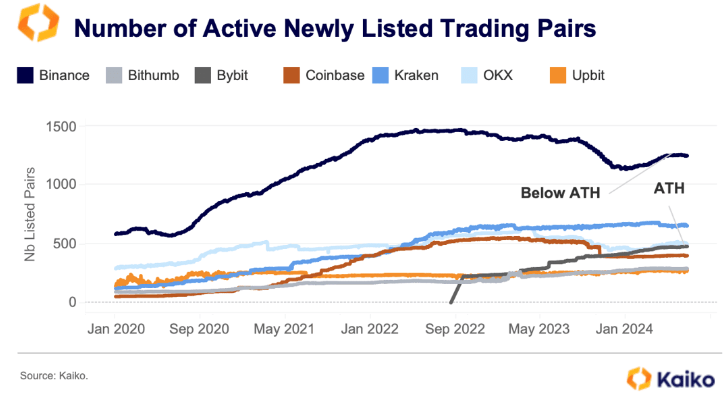

Nhìn vào bảng phân tích theo sàn giao dịch, số lượng cặp giao dịch đang hoạt động của Binance đã tăng với tốc độ chậm hơn nhiều so với các sàn giao dịch khác và vẫn thấp hơn 14% so với mức đỉnh năm 2022. Ngược lại, Bybit, sàn giao dịch phát triển nhanh nhất trong đợt tăng giá năm nay, đã đạt mức cao nhất mọi thời đại về số cặp giao dịch đang hoạt động. Danh sách mới cũng tăng tốc trên các sàn giao dịch Hàn Quốc, đặc biệt là trên Bithumb, nơi đang vượt xa Upbit về tốc độ tăng trưởng. Sự gia tăng này đã thu hút sự chú ý của các cơ quan quản lý địa phương, làm gia tăng lo ngại về việc hủy niêm yết hàng loạt ở Hàn Quốc trong những tuần gần đây.

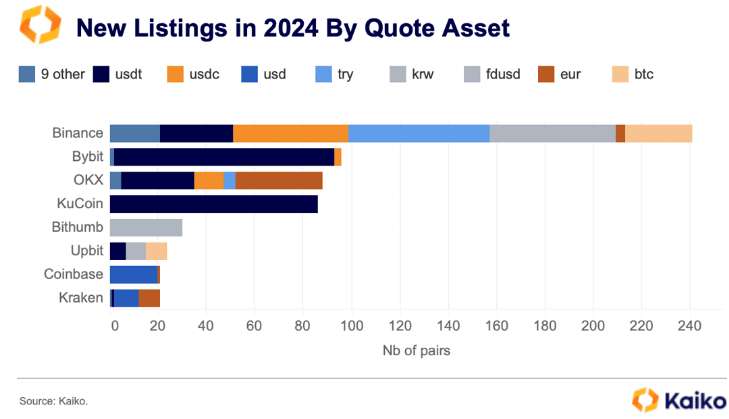

Điều thú vị là khi kiểm tra các cặp mới được niêm yết trong năm nay, Lira của Thổ Nhĩ Kỳ đã nổi lên là loại tiền được sử dụng để giao dịch phổ biến nhất trên Binance, vượt qua FDUSD. Cũng có sự gia tăng đáng chú ý trong các cặp giao dịch được tính bằng tiền LATAM, đặc biệt với BRL và MXN dẫn đầu xu hướng này. Điều này nhấn mạnh nhu cầu ngày càng tăng về tiền điện tử ở các thị trường mới nổi, do lạm phát lan rộng và biến động ngoại hối tăng cao trong thời gian gần đây.

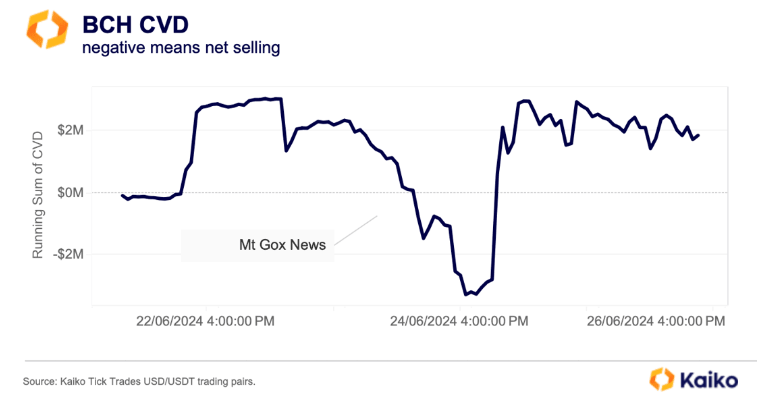

BCH ghi nhận việc mua ròng mặc cho những quan ngại về sự kiện Mt Gox

Tin tức vào tuần trước rằng sàn giao dịch đã phá sản là Mt Gox sẽ bắt đầu thanh toán cho các chủ nợ làm dấy lên lo ngại về một đợt bán tháo hàng loạt, khiến các altcoin giảm giá và BTC giảm xuống mức thấp nhất trong nhiều tháng. Mt Gox, nắm giữ 80% thị phần từ năm 2011 đến năm 2013, dự kiến sẽ phân phối lượng BTC và BCH nắm giữ đáng kể bằng tiền mặt và hiện vật.

Như chúng tôi đã lưu ý trước đó, vẫn chưa chắc chắn liệu các chủ nợ sẽ nắm giữ hay bán tài sản của họ. Tuy nhiên, khoảng cách thanh khoản giữa BTC và BCH cho thấy việc bán quy mô lớn có thể có tác động mạnh hơn đáng kể đến BCH. Điều thú vị là tin tức này không có ảnh hưởng lâu dài đến BCH.

Khối lượng delta tích lũy (CVD) của BCH, biểu thị việc bán hoặc mua ròng, đã nhanh chóng giảm xuống vùng tiêu cực sau khi tin tức được tung ra nhưng nhanh chóng phục hồi khi các nhà giao dịch mua vào ở mức giá thấp.

Điều đáng ngạc nhiên hơn nữa là các altcoin vốn hóa lớn đã trải qua đợt bán tháo trên diện rộng vào đầu tuần. Tổng CVD của 10 altcoin hàng đầu theo vốn hóa thị trường đã ghi nhận mức âm 180 triệu USD trong khoảng thời gian từ 21 đến 25 tháng 6.

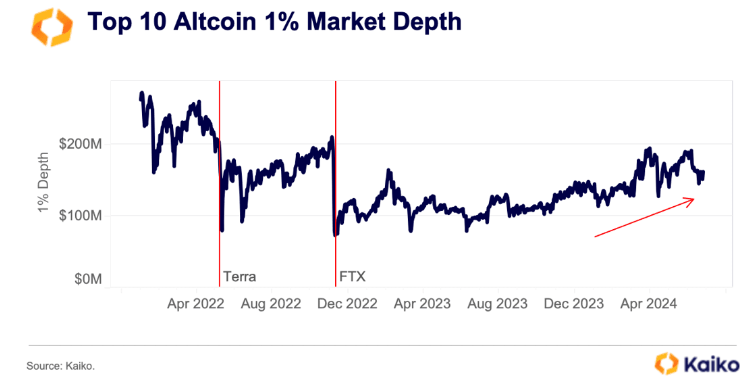

Thanh khoản altcoin đang được cải thiện trong năm 2024

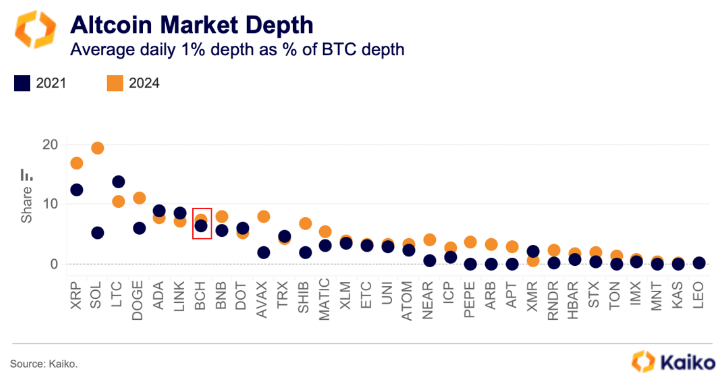

Bất chấp sự điều chỉnh của thị trường gần đây, tính thanh khoản của altcoin đã được cải thiện đáng kể trong năm nay. Độ sâu tổng hợp 1% của 10 altcoin có vốn hóa hàng đầu hiện ở mức khoảng 162 triệu USD, tăng 38% so với mức trung bình năm 2023. Điều này cho thấy các altcoin có vị trí tốt hơn để chống chọi với những đợt suy yếu tiềm ẩn trong những tháng mùa hè, thời điểm mà thị trường thường xuyên ghi nhận những mức tăng trưởng chậm trong quá khứ.

Mặc dù một phần nguyên nhân giúp cho độ sâu thị trường tăng trưởng có thể là do giá tăng trong quý đầu tiên của năm, nhưng xu hướng này vẫn tiếp tục tồn tại. Hầu hết các altcoin đều cho thấy sự cải thiện so với BTC kể từ đợt tăng giá năm 2021. Tỷ lệ độ sâu trung bình hàng ngày của altcoin tính theo phần trăm độ sâu hàng ngày của BTC đã tăng nhiều nhất đối với SOL, XRP và DOGE.

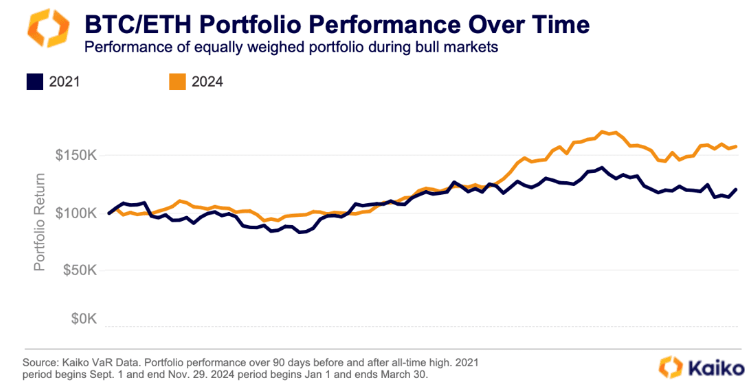

Tại sao các nhà quản lý tài sản xin cấp phép ETF cho BTC và ETH kết hợp

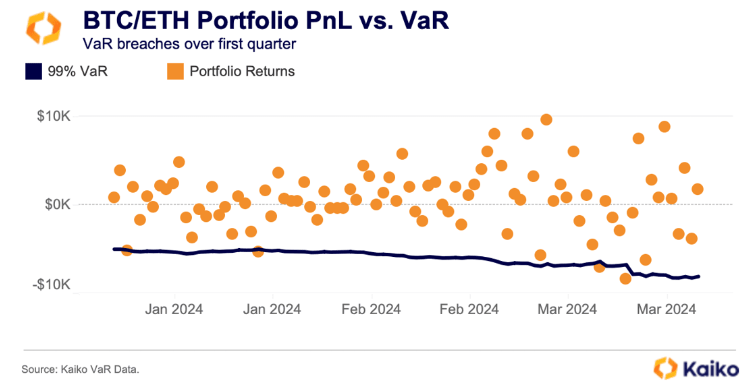

Tháng trước, HashKey đã nộp đơn đăng ký quỹ ETF Bitcoin và Ethereum giao ngay kết hợp, thậm chí trước trước khi ra mắt quỹ ETF cho một tài sản duy nhất. Tại sao HashKey lại háo hức nộp hồ sơ đến vậy? Công cụ Giá trị rủi ro (VaR) của Kaiko cung cấp cái nhìn sâu sắc về động cơ của công ty, đặc biệt là thời điểm.

VaR là một chỉ báo rủi ro ấn định giá trị đồng USD cho các khoản lỗ tiềm ẩn trong danh mục đầu tư và khả năng xảy ra của chúng. Nó có thể được coi là một sự mất mát có thể chấp nhận được đối với một khoảng tin cậy cụ thể.

Phân tích danh mục đầu tư Bitcoin và Ethereum có trọng số tương đương trong đợt tăng giá năm 2021 và mức cao kỷ lục của năm nay vào tháng 1, chúng tôi nhận thấy rằng nó sẽ mang lại lợi nhuận 58% vào năm 2024, so với mức 20.6% của năm 2021. Phương pháp của Kaiko xem xét các đặc điểm riêng của thị trường tiền điện tử khi tính toán VaR, cung cấp sự hiểu biết toàn diện hơn về tính rủi ro của danh mục đầu tư.

Các nhà đầu tư truyền thống có thể bị thu hút bởi các quỹ ETF này không chỉ vì lợi nhuận mà còn vì danh mục đầu tư BTC/ETH sẽ giúp cải thiện tính rủi ro của khoản đầu tư. Sử dụng khoảng tin cậy 99% cho VaR, một trong những mức thận trọng cao được sử dụng trong tài chính truyền thống, chúng ta có thể thấy lãi và lỗ thực hiện hàng ngày trong đợt tăng giá quý đầu tiên.

Danh mục BTC/ETH duy trì mức rủi ro có thể quản lý được và sự cân bằng giữa lãi và lỗ. Giả sử VaR 99% là 10.000 USD, theo thống kê, chúng ta sẽ lỗ 10.000 USD 1 ngày trong mỗi 100 ngày, như bên dưới đây.