Bill Ackman đang làm gì với trái phiếu chính phủ Mỹ?

Thảo Nguyên

Junior Analyst

Thiên tài giao dịch chứng khoán Bill Ackman đang kiếm một núi tiền từ những biến động của thị trường, nhưng luận điểm đầu tư của Ackman có thể không còn đúng. Kỳ vọng lạm phát giờ đây không thúc đẩy lợi suất tăng cao hơn. Trong khi đó là lý do được đưa ra trong khoảng bảy tuần trước cho việc bán khống trái phiếu kỳ hạn dài của Hoa Kỳ.

Lãi suất trái phiếu kho bạc kỳ hạn 30 năm tăng khoảng 34 điểm cơ bản và đạt mức cao nhất trong 12 năm. Phù thủy tài chính tóc trắng Bill Ackman đã đăng đàn chiến lược giao dịch của mình trên Twitter. Có thể logic của ông có sai sót và nếu ông ấy có thể kiếm được nhiều tiền từ giao dịch này thì ông ấy có thể đúng vì nhờ may mắn.

Ackman cho rằng lãi suất dài hạn ví dụ như lãi suất trái phiếu kho bạc kỳ hạn 30 năm sẽ tăng thêm. Vì vậy ông vẫn bán khống trái phiếu thông qua các hợp đồng hoán đổi. Dưới đây là chi tiết hơn các luận điểm bán khống của Bill Ackman:

- Thế giới hiện tại có cấu trúc khác so với trước đây. Chiến lược đầu tư săn cổ tức không còn hấp dẫn nữa. Tác động giảm phát dai dẳng bắt nguồn từ gia công sản xuất tại Trung Quốc cũng dần phai nhạt. Các cuộc biểu tình lao động ngày càng tăng, kéo theo có nhiều cuộc dàm phán tăng lương cơ sở diễn ra hơn.

- Giá năng lượng đang tăng nhanh. Nếu kho dự trữ chiến lược SPR không được duy trì ở mức phù hợp sẽ là một sai lầm sai lầm nguy hiểm. Ngoài ra, lượng dầu dự trữ đó nên bỏ ra khỏi các mục tiêu công kích chính trị mang tính ngắn hạn. Quan điểm của tôi là cần phải dự trữ đủ kho SPR càng sớm càng tốt trong khi OPEC và Nga cắt giảm sản lượng.

- Quá trình chuyển đổi năng lượng xanh đang và sẽ vô cùng tốn kém. Giá xăng dầu cao hơn làm tăng kỳ vọng lạm phát. Sẽ khó để thuyết phục người dân Mỹ rằng lạm phát ổn định nếu chỉ vào bảng giá tại các cửa hàng xăng dầu và quán tạp hóa.

- Nợ Hoa Kỳ đạt mức 33 nghìn tỷ USD và đang tăng lên nhanh chóng. Cả 2 Đảng Cộng hòa và Đảng Dân chủ của Hoa kỳ cũng như các ứng cử viên Tổng thống tiềm năng đều không có dấu hiệu đưa ra các biện pháp kỷ luật tài chính.

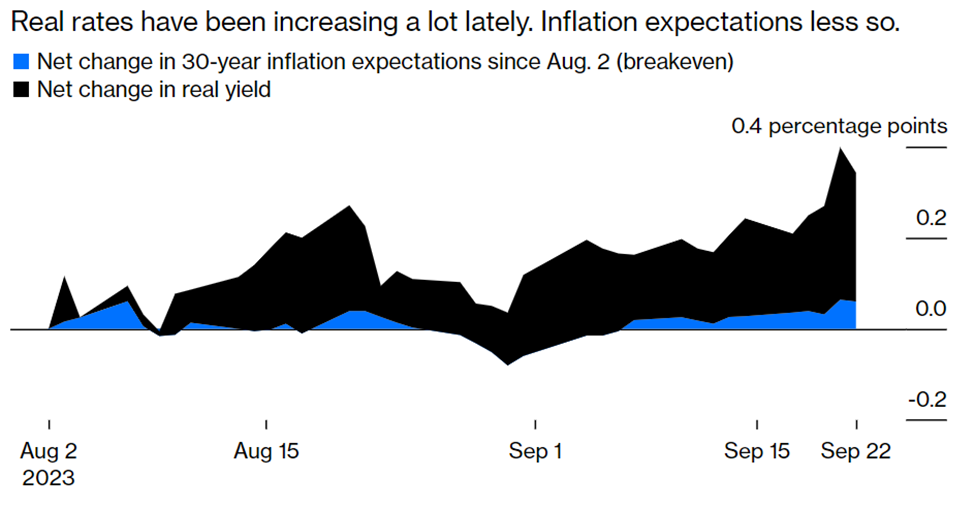

Chủ tịch Cục Dự trữ Liên bang Jerome Powell nhấn mạnh mục tiêu của mình rằng tỷ lệ lạm phát dài hạn sẽ quay trở lại mức 2%. Các hợp đồng hoán đổi hòa vốn về kỳ vọng lạm phát giúp cung cấp thêm góc nhìn của thị trường về dữ liệu này hiện đang cho thấy mức tăng không tăng kể từ khi Ackman công bố chiến lược bán khống trái phiếu. Điều khiến lợi suất danh nghĩa cao hơn chính là lợi suất thực.

Biểu đồ 1: Rà soát lợi suất trái phiếu kỳ hạn 30 năm và Tỷ giá thực đã tăng lên rất nhiều thời gian gần đây

Nguồn: Bloomberg

Qua thời gian dài, thị trường trái phiếu ít nhiều đã chấp nhận Fed có ý định duy trì lãi suất ở mức hạn chế trong thời gian dài để kiềm chế lạm phát.

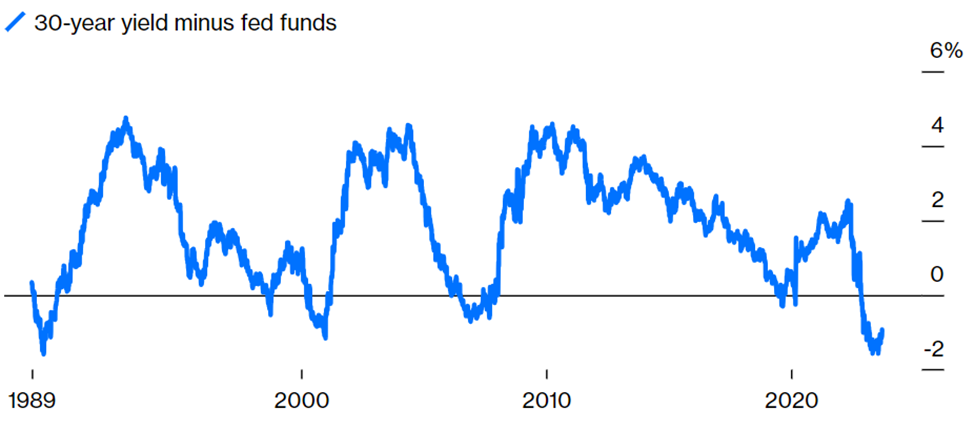

Một phần trong đó là sự thừa nhận của thị trường rằng nền kinh tế mạnh hơn rất nhiều so với suy nghĩ trước đây và một cuộc suy thoái dù rõ ràng có thể xảy ra nhưng lại có khả năng được đẩy lùi. Các Quỹ Liên Bang và Lợi Suất Trái Phiếu 30 Năm Hoa Kỳ thường đảo ngược trong thời kỳ thắt chặt chính sách mạnh mẽ, nhưng đây là lần đảo ngược sâu nhất kể từ năm 1989. Giờ đây, thế giới đang trở lại trạng thái bình thường.

Điều này có thực sự bình thường?

Biểu đồ 2: Đường cong lợi tức trái phiếu chính phủ Mỹ kỳ hạn 30 năm đảo ngược đã sụt tới 1.57 điểm phần trăm

Nguồn: Bloomberg

Trong nhận xét mới nhất của mình, Ackman đưa ra một số rủi ro quan trọng. Thâm hụt ngân sách Hoa Kỳ, quá trình phi toàn cầu hóa đang tăng tốc và thế giới phải đối mặt với quá trình thích ứng phức tạp và tốn kém trước biến đổi khí hậu. Đó là những rủi ro mà không ai có thể bỏ qua.

Tuy nhiên, có vẻ Ackman quá coi thường khả năng và quyết tâm của Fed trong việc đưa ra mức lạm phát 2%. Kể từ khi cựu Chủ tịch Fed Paul Volcker xuất hiện, ban lãnh đạo ngân hàng trung ương đã đưa ra rất ít lý do để nghi ngờ cam kết của họ về mức giá thấp và ổn định (ngoại trừ lập trường quá ôn hòa của các nhà hoạch định chính sách cho đến năm 2021). Việc họ vẫn đang cân nhắc việc tiếp tục tăng lãi suất sau đợt tấn công dữ dội với 525 điểm cơ bản kể từ tháng 3 năm 2022 chỉ càng củng cố thêm quan điểm đó. Fed bị ám ảnh bởi mục tiêu lạm phát 2% và có các công cụ để thực hiện mục tiêu đó. Ackman sẽ phải duy trì vị thế bán khống của mình trong nhiều năm, thậm chí là nhiều thập kỷ, để chứng kiến một cuộc tranh luận nội bộ nghiêm túc về việc từ bỏ khuôn khổ chính sách đó.

Trong khi đó, cuộc tranh luận sôi nổi hơn liên quan đến việc liệu lãi suất “thực” có tăng cao hơn đáng kể trong thời gian dài hay không. Khi phí bảo hiểm kỳ hạn của trái phiếu dài hạn tăng một chút so với mức thấp gần đây, chúng đang báo hiệu sự không chắc chắn ở mức khiêm tốn nhưng ngày càng tăng về lãi suất thực trung tính, do đó, mức lãi suất chính sách mà các ngân hàng trung ương phải duy trì để thực hiện các mục tiêu lạm phát mà họ rõ ràng rất yêu quý.

Như các nhà kinh tế của Quỹ Tiền tệ Quốc tế IMF đã lưu ý, các nền kinh tế phát triển đang trải qua một thời kỳ giảm lãi suất thực đặc biệt kể từ giữa những năm 1980 trước nỗi lo lạm phát gần đây. Mặc dù có thể có những rủi ro nghiêm trọng sắp xảy ra, nhưng việc phân tích cẩn thận các yếu tố thúc đẩy xu hướng cho thấy rằng lãi suất thực chủ yếu được thúc đẩy bởi nhân khẩu học và Năng suất nhân tố tổng hợp. Các yếu tố này có khả năng quay trở lại vạch xuất phát sau khi lạm phát được đẩy lùi. Trong khi những lo ngại của Ackman là có thể hiểu được, các nhà kinh tế của IMF cho rằng sẽ phải có sự kết hợp không may mắn của một số rủi ro như vậy mới có thể chuyển hướng. Các nhà kinh tế học của IMF Jean-Marc Natal và Philip Barrett từ một ghi chú hồi đầu năm có nói:

Nhìn chung, phân tích của họ cho rằng những đợt tăng lãi suất thực gần đây có thể chỉ là tạm thời. Khi lạm phát được kiểm soát trở lại, ngân hàng trung ương của các nền kinh tế tiên tiến có thể sẽ nới lỏng chính sách tiền tệ và đưa lãi suất thực trở lại mức trước đại dịch. Mức độ sẽ phụ thuộc vào các kịch bản thay thế liên quan đến nợ chính phủ và thâm hụt ngân sách liên tục cao hơn hay sự phân mảnh tài chính có thành hiện thực không. Ở các thị trường mới nổi lớn, những dự báo thận trọng về xu hướng nhân khẩu học và năng suất trong tương lai cho thấy sự hội tụ dần dần về lãi suất thực của các nền kinh tế tiên tiến.

Nhìn chung, lợi suất trái phiếu rõ ràng đã tăng và có rủi ro tiếp tục gia tăng hơn nữa. Tuy nhiên, họ chủ yếu không phản ứng với những lo ngại về lạm phát mà phản ứng với nhận thức của thị trường về việc Fed đã giữ đúng lời hứa. Nói cách khác, chúng cũng có thể phản ánh mối lo ngại ngày càng tăng về tương lai của lãi suất thực, dù có bị thổi phồng quá mức hay không, điều này có thể gây ra biến động trong những tháng tới. Nói cách khác, việc bán khống trái phiếu có thể tiếp tục kiếm tiền cho Ackman và điều đó khiến anh ấy may mắn hơn.

Bloomberg