Các kịch bản lãi suất trước thềm công bố kết quả cuộc bầu cử Mỹ: Nhà đầu tư cần lưu ý điều gì?

Ngọc Lan

Junior Editor

Không khí căng thẳng đang lên đến đỉnh điểm trước thềm công bố kết quả cuộc bầu cử Tổng thống Mỹ. Để phân tích chuyên sâu về diễn biến thị trường lãi suất dưới kịch bản Trump hoặc Harris đắc cử, chúng ta cần nghiên cứu kỹ lưỡng triết lý chính sách đặc trưng của mỗi ứng viên, cùng những ảnh hưởng tiềm tàng đến ba trụ cột: tăng trưởng kinh tế, lạm phát và chính sách tài khóa.

Cuộc đua vào Nhà Trắng và tác động đến lãi suất

Trong trường hợp Donald Trump giành chiến thắng, thị trường nhiều khả năng sẽ chứng kiến làn sóng tăng lãi suất lan tỏa trên toàn bộ lợi suất, với tác động mạnh mẽ nhất tập trung vào các kỳ hạn dài. Bộ đôi chính sách trọng tâm của Trump - bao gồm chính sách thuế quan quy mô lớn và gói cắt giảm thuế nội địa - được các chuyên gia dự báo sẽ kích hoạt áp lực lạm phát và tạo động lực tăng trưởng ngắn hạn cho nền kinh tế Mỹ. Việc áp dụng các rào cản thuế quan có thể châm ngòi cho một cú sốc lạm phát tức thời, đẩy CPI tăng vọt so với cùng kỳ năm trước. Song song đó, việc mở rộng các điều khoản của Đạo luật Cắt giảm Thuế và Việc làm (TCJA) được kỳ vọng sẽ tiếp thêm động lực cho tăng trưởng kinh tế ngắn hạn, phản ánh rõ nét qua chỉ số GDP thực tế. Những kỳ vọng về làn sóng lạm phát mới này nhiều khả năng sẽ đẩy lợi suất trái phiếu leo thang, đặc biệt là ở phân khúc dài hạn.

Đáng chú ý hơn, chính sách của Trump có thể buộc Fed phải thắt chặt chính sách tiền tệ để kiểm soát áp lực lạm phát. Động thái này có thể dẫn đến mức lãi suất điều hành dài hạn của Fed tăng cao, vượt trên ngưỡng trung vị 2.875% được thể hiện trong biểu đồ Dot Plot của Fed tháng 9. Sự kết hợp giữa sức ép lạm phát và khả năng Fed thắt chặt chính sách có thể khiến đường cong lợi suất dốc hơn đáng kể dưới thời kỳ Trump nắm quyền.

Phân tích kịch bản lãi suất viễn cảnh Trump đắc cử Tổng thống:

Lãi suất ngắn hạn: Xu hướng giảm

Trong bối cảnh ngắn hạn, lãi suất được dự báo sẽ theo xu hướng giảm rõ rệt. Điều này xuất phát từ tư duy ưa chuộng chính sách tiền tệ nới lỏng và thiên về mặt bằng lãi suất thấp của Tổng thống Trump. Với định hướng này, nhiều khả năng ông sẽ tạo áp lực để Fed duy trì đường lối hỗ trợ nền kinh tế. Hệ quả có thể thấy rõ qua việc hoãn các đợt tăng lãi suất đã hoạch định, thậm chí không loại trừ khả năng thúc đẩy cắt giảm lãi suất, đặc biệt khi nền kinh tế bộc lộ dấu hiệu suy giảm.

Lãi suất dài hạn: Xu hướng tăng mạnh

Ở khía cạnh dài hạn, lãi suất được kỳ vọng sẽ tăng mạnh dưới tác động của ba yếu tố chủ đạo. Thứ nhất, về mặt chính sách tài khóa, chiến lược cắt giảm thuế song hành cùng việc gia tăng chi tiêu công sẽ đẩy thâm hụt ngân sách lên cao, buộc chính phủ phải đẩy mạnh phát hành trái phiếu. Điều này tất yếu tạo áp lực đẩy lãi suất dài hạn lên cao do thị trường lo ngại lạm phát và nguồn cung trái phiếu chính phủ dồi dào. Thứ hai, xu hướng bảo hộ mậu dịch mạnh mẽ hơn trong chính sách thương mại có thể châm ngòi cho lạm phát kỳ vọng tăng cao, khi giá cả hàng nhập khẩu sẽ đội lên do tác động của thuế quan và các rào cản thương mại. Thứ ba, nếu thị trường tin tưởng vào sự bứt phá của nền kinh tế dưới các chính sách của Trump, điều này sẽ thúc đẩy lãi suất dài hạn đi lên, phản ánh kỳ vọng về một tương lai kinh tế thịnh vượng hơn cùng áp lực lạm phát gia tăng.

Đường cong lợi suất: Dốc hơn

Đặc biệt, sự tương tác giữa hai xu hướng trái chiều - lãi suất ngắn hạn giảm và lãi suất dài hạn tăng - sẽ kiến tạo nên một đường cong lãi suất dốc đứng hơn đáng kể. Hiện tượng này phản ánh rõ nét hai khía cạnh: trong ngắn hạn, thị trường kỳ vọng chính sách tiền tệ sẽ duy trì theo hướng nới lỏng; trong khi ở dài hạn, các dự báo đều hướng về sự tăng trưởng mạnh mẽ của nền kinh tế và áp lực lạm phát gia tăng. Dù một đường cong lãi suất dốc thường được xem như tín hiệu tích cực cho triển vọng tăng trưởng kinh tế, song điều này cũng đặt ra những lo ngại không nhỏ về khả năng duy trì bền vững chính sách tài khóa trong dài hạn.

Đối lập với bức tranh dưới thời Trump, viễn cảnh chiến thắng của Harris hứa hẹn mang đến một làn gió ôn hòa hơn cho thị trường lãi suất, thể hiện qua một đường cong lợi suất có độ dốc phẳng hơn. Chiến lược chính sách của Harris mang tính đặc trưng khi để các chính sách cắt giảm thuế thời Trump (được biết đến qua Đạo luật Thuế và Việc làm TCJA 2017) tự động hết hạn, đồng thời triển khai các biện pháp tăng thuế có chọn lọc đối với khối doanh nghiệp và tầng lớp thượng lưu. Những động thái này được dự báo sẽ tạo ra một lực kìm hãm nhất định đối với đà tăng trưởng kinh tế. Hệ quả có thể nhận thấy qua lạm phát kỳ vọng hạ nhiệt, từ đó tạo dư địa cho Fed duy trì đường lối tiền tệ theo hướng hỗ trợ nền kinh tế.

Tuy nhiên, một điểm đáng chú ý trong bức tranh chính sách của Harris là sự đầu tư mạnh mẽ vào các lĩnh vực phúc lợi xã hội quan trọng như y tế, chăm sóc trẻ em, nhà ở và giáo dục. Những khoản chi tiêu này được kỳ vọng sẽ đóng vai trò như một lực đối trọng, góp phần cân bằng các tác động thắt chặt từ chính sách tăng thuế. Sự kết hợp giữa các chính sách này gợi ý rằng: trong khi lãi suất ngắn hạn có thể duy trì được sự ổn định tương đối dưới thời Harris, thì lãi suất dài hạn vẫn có thể chịu một số áp lực tăng cao, bắt nguồn từ nhu cầu phát hành trái phiếu và chi tiêu mở rộng của chính phủ.

Ngược lại với kịch bản của Trump, một chiến thắng của Harris có khả năng tạo ra tác động ôn hòa hơn đối với lãi suất, thể hiện qua đường cong lãi suất phẳng hơn. Điều này xuất phát từ tính chất ôn hòa trong các kỳ vọng về tăng trưởng và lạm phát gắn liền với chính sách của Harris, dẫn đến một chênh lệch khiêm tốn hơn giữa lãi suất ngắn hạn và dài hạn. Đáng chú ý, mức lãi suất chuẩn dài hạn của Fed dưới thời Tổng thống Harris được kỳ vọng sẽ duy trì ở mức gần với ngưỡng hiện tại, như đã được phác họa trong biểu đồ Dot Plot tháng 9.

Phân tích kịch bản lãi suất viễn cảnh Harris đắc cử Tổng thống:

Lãi suất ngắn hạn: Duy trì sự ổn định

Dưới thời Harris, thị trường tài chính dự báo một bức tranh ổn định đối với lãi suất ngắn hạn, phần lớn nhờ vào lập trường tôn trọng tính độc lập của Fed của bà. Khác với những áp lực công khai về cắt giảm lãi suất, chính quyền Harris được kỳ vọng sẽ theo đuổi một phong cách điều hành thận trọng hơn. Tuy nhiên, định hướng mở rộng chính sách tài khóa của bà, đặc biệt trong các lĩnh vực chi tiêu xã hội và đầu tư hạ tầng, có thể tạo ra những áp lực nhất định lên mặt bằng lãi suất ngắn hạn, khi thị trường cần cân đối với rủi ro lạm phát tiềm ẩn.

Lãi suất dài hạn: Không thay đổi nhiều so với đường cơ sở (baseline)

Bức tranh lãi suất dài hạn dưới thời Harris được dự báo sẽ không có những biến động mạnh, phản ánh qua ba trụ cột chính sách: Thứ nhất, về mặt chính sách tài khóa, Harris theo đuổi một chiến lược cân bằng. Mặc dù có kế hoạch đẩy mạnh chi tiêu cho các chương trình xã hội và cơ sở hạ tầng, những khoản chi này được kỳ vọng sẽ được đối trọng bởi chính sách tăng thuế có chọn lọc, nhắm vào các tập đoàn lớn và các cá nhân có thu nhập cao. Sự cân bằng này có thể giúp kiểm soát thâm hụt và nhu cầu phát hành trái phiếu ở mức độ hợp lý hơn so với thời kỳ trước, từ đó tạo ra một môi trường lãi suất dài hạn ổn định hơn.

Thứ hai, về khung quản lý, chính quyền Harris được dự đoán sẽ kiến tạo một môi trường pháp lý chặt chẽ hơn, đặc biệt trong các lĩnh vực môi trường và giám sát tài chính. Mặc dù điều này có thể tạo ra một số rào cản đối với tăng trưởng trong các ngành truyền thống, nó đồng thời mở ra cơ hội đầu tư mới trong các lĩnh vực tiến bộ như năng lượng sạch, tạo nên một động lực phát triển đa chiều cho nền kinh tế.

Thứ ba, chiến lược thương mại đa phương và có trọng tâm dưới thời Harris hứa hẹn sẽ khiến các căng thẳng thương mại toàn cầu hạ nhiệt, góp phần kiểm soát áp lực lạm phát từ giá cả hàng nhập khẩu. Điều này có thể giúp điều tiết các áp lực tăng lên lãi suất dài hạn một cách hiệu quả hơn so với các chính sách bảo hộ cứng rắn.

Đường cong lợi suất: Dốc hơn nhưng ít biến động mạnh

Đường cong lợi suất trong kỷ nguyên Harris được kỳ vọng sẽ thể hiện một độ dốc vừa phải, không gay gắt như dưới thời Trump. Sự kết hợp hài hòa giữa lãi suất ngắn hạn ổn định và lãi suất dài hạn tăng có kiểm soát phản ánh kỳ vọng về một nền kinh tế tăng trưởng bền vững, với lạm phát được điều tiết một cách khoa học.

Dù kết quả bầu cử có thể không tác động mạnh đến chính sách tiền tệ trong ngắn hạn, mỗi ứng viên sẽ mang đến những diễn biến khác biệt trên thị trường. Trong trường hợp ông Trump giành chiến thắng, đường cong lợi suất được dự báo sẽ dốc hơn với mặt bằng lãi suất tăng ở mọi kỳ hạn, xuất phát từ kỳ vọng lạm phát và các chính sách kích thích. Ngược lại, nếu bà Harris thắng cử, đường cong lợi suất có khả năng phẳng hơn với mức tăng lãi suất ổn định hơn, phản ánh sự cân bằng giữa chính sách thuế thắt chặt và các gói chi tiêu mở rộng.

Dự báo về tăng trưởng

Nền kinh tế Mỹ đang tiến đến hoặc đã chạm đỉnh tăng trưởng và nhiều khả năng sẽ chững lại từ giữa năm 2024, khi những tác động trễ của chính sách thắt chặt tiền tệ bắt đầu bộc lộ rõ nét. Đặc biệt đến quý IV/2024, đà suy giảm sẽ trở nên rõ ràng hơn. Tuy nhiên, kịch bản cơ sở của chúng tôi vẫn là một cuộc hạ cánh mềm - nghĩa là nền kinh tế sẽ không rơi vào suy thoái sâu hay tăng trưởng âm.

Điểm sáng đáng chú ý là tăng trưởng GDP nửa đầu năm đã vượt xa dự báo ban đầu, trong khi nguy cơ suy thoái kỹ thuật đã được đẩy lùi đến quý IV/2024 - quý I/2025. Dựa trên những tín hiệu tích cực này, chúng tôi đã điều chỉnh nâng dự báo tăng trưởng lên 2.3% cho năm 2024 và 1.8% cho năm 2025, với khả năng tăng trưởng 2024 có thể còn vượt dự báo.

Về mặt lạm phát, chúng tôi nhận thấy những dấu hiệu hạ nhiệt khả quan trong năm 2024, một phần nhờ hiệu ứng cơ sở. Tuy nhiên, chi phí nhà ở và giá dịch vụ vẫn dai dẳng, làm chậm quá trình giảm CPI. Dù vậy, chúng tôi dự báo lạm phát toàn phần năm 2024 sẽ ổn định quanh mức 2.5% - một bước tiến đáng kể để tiệm cận mục tiêu lạm phát trung bình 2% của Fed.

Một điểm đáng quan ngại là vấn đề thâm hụt ngân sách Mỹ. Cả hai đảng đều chưa thể hiện rõ cam kết về kỷ luật tài khóa trong chiến dịch tranh cử của mình. Điều này có thể đặt Fed vào tình thế khó khăn, buộc phải có những biện pháp đối phó với nguy cơ lạm phát từ các chính sách tài khóa thiếu thận trọng.

Nhận định về định hướng chính sách tiền tệ của FOMC

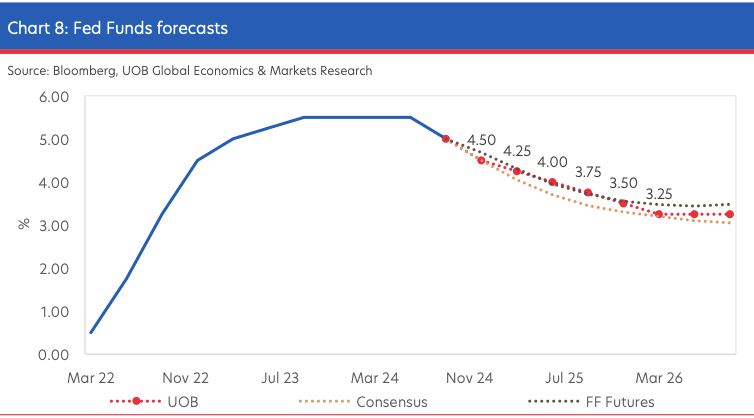

Trong báo cáo tháng 10, nhóm phân tích kinh tế vĩ mô của chúng tôi tiếp tục duy trì những dự báo trước đó. Cụ thể, Fed được kỳ vọng sẽ thực hiện hai đợt cắt giảm lãi suất vào tháng 11 và tháng 12 năm 2024, mỗi đợt 25 bps, tổng cộng cắt giảm 50 bps. Đáng chú ý, chúng tôi dự kiến chu kỳ nới lỏng tiền tệ này sẽ đưa ãi suất xuống mức 3.25% vào quý I/2026 - đây cũng là thời điểm kết thúc chu kỳ.

Khung chính sách tiền tệ của chúng tôi có thể được tóm gọn trong phương châm "thận trọng và từng bước". Cách tiếp cận này được xây dựng dựa trên ba trụ cột chính:

Nền kinh tế đang ghi nhận sự hạ nhiệt từ mức tăng trưởng cao kỷ lục, nhưng đáng mừng là chưa rơi vào vòng xoáy suy thoái nghiêm trọng và lan rộng. Điều này cho phép Fed tránh được kịch bản phải can thiệp quyết liệt bằng các biện pháp can thiệp tiền tệ mạnh mẽ.

Chính sách tài khóa đang đóng vai trò chủ đạo với mức thâm hụt ngân sách duy trì ở ngưỡng cao chưa từng có trong thời kỳ nền kinh tế không suy thoái. Sự kết hợp giữa chính sách tài khóa mở rộng và chính sách tiền tệ nới lỏng sẽ tạo thêm lớp đệm, giúp giảm thiểu đáng kể xác suất xuất hiện các kịch bản kinh tế bất lợi.

Dựa trên các yếu tố trên, chúng tôi nhận thấy quá trình đưa lạm phát về vùng mục tiêu vẫn đang tiếp diễn, dù có thể cần nhiều thời gian hơn dự kiến. Đáng lưu ý, rủi ro lạm phát duy trì ở mức cao dai dẳng trên mục tiêu vẫn được đánh giá lớn hơn khả năng lạm phát giảm xuống dưới ngưỡng mục tiêu.

Tính đến thời điểm ngày 24/10, dù dự báo của chúng tôi và thị trường có nhiều điểm tương đồng về lộ trình giảm lãi suất, vẫn tồn tại một số khác biệt đáng chú ý. Đặc biệt trong đánh giá về điểm cuối chu kỳ, quan điểm của chúng tôi nghiêng về hướng nới lỏng hơn, với dự báo mức đáy của lãi suất Fed Funds ở mức 3.25% - thấp hơn đáng kể so với mức 3.50% mà thị trường kỳ hạn đang phản ánh.

Dự báo lãi suất của Fed Funds

Dự kiến các đợt cắt giảm lãi suất bổ sung

Một diễn biến thú vị đã xuất hiện sau cuộc họp FOMC tháng 9. Trong khi chúng tôi duy trì giữ nguyên các dự báo, thị trường lại chứng kiến những điều chỉnh mạnh mẽ. Kết quả là chỉ trong vòng một tháng, vị thế của chúng tôi đã chuyển từ "hawkish" (thận trọng) sang "dovish" (nới lỏng) trong so sánh tương đối.

Theo đánh giá của chúng tôi, Fed phải chịu phần lớn trách nhiệm về những biến động trong định giá thị trường. Quyết định khởi động chu kỳ nới lỏng với mức cắt giảm mạnh 50 bps đã tạo ra một tín hiệu quan trọng. Động thái này khiến giới đầu tư tin rằng triển vọng tăng trưởng sẽ tiếp tục suy giảm bởi Fed hẳn phải có lý do xác đáng để khởi đầu quyết liệt như vậy. Niềm tin này càng được củng cố khi các nhà hoạch định chính sách giữ im lặng trong giai đoạn chuẩn bị cho đợt cắt giảm lãi suất đầu tiên.

Tuy nhiên, khi các số liệu kinh tế công bố không ủng hộ kịch bản rủi ro tăng trưởng leo thang, những dự đoán dựa trên động thái quyết liệt ban đầu của Fed dần mất đi tính thuyết phục. Chúng tôi đánh giá các điều chỉnh thị trường cho đến nay vẫn nằm trong khuôn khổ hợp lý, chưa vượt quá giới hạn cần thiết.

Ở thời điểm hiện tại, việc hoàn toàn loại bỏ khả năng cắt giảm lãi suất trong năm 2024 sẽ là một phản ứng thái quá, và chúng tôi sẽ cân nhắc đi ngược lại xu hướng này nếu điều này xảy ra. Về khả năng tăng lãi suất, xác suất hiện tại quá thấp để có thể coi là một kịch bản khả thi trong thực tế.

Vào cuối quý IV/2024, chúng tôi dự báo lãi suất tính gộp 3 tháng của SOFR sẽ đạt 4.66% và SORA ở mức 3.11%. Sau đó, lãi suất ngắn hạn được kỳ vọng sẽ giảm dần trong năm 2025, phù hợp với dự báo Fed sẽ tiếp tục cắt giảm thêm 100 bps. Đến quý III/2025, lãi suất tính gộp 3 tháng của SOFR có thể giảm xuống 3.73%, trong khi SORA dự kiến ở mức 2.28%.

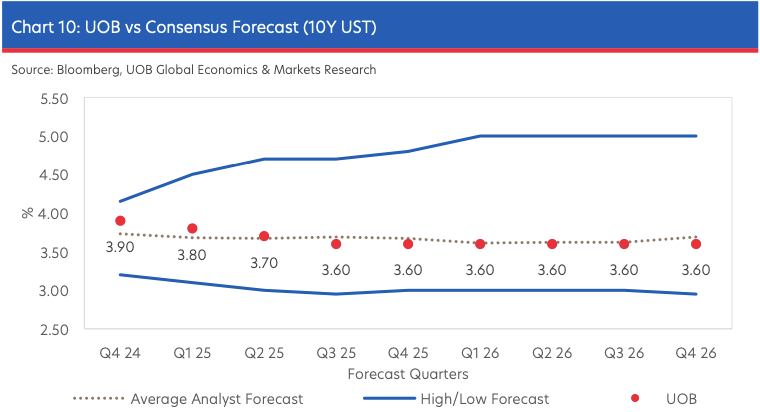

Chúng tôi dự báo lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm (UST) sẽ đạt 3.90% và trái phiếu chính phủ Singapore (SGS) ở mức 2.75% vào cuối quý IV/2024. Dự báo lợi suất trái phiếu kỳ hạn 10 năm của chúng tôi đã được điều chỉnh tăng so với tháng trước, dựa trên hai yếu tố chính: dữ liệu kinh tế Mỹ tốt hơn kỳ vọng và sự thay đổi trong xác suất các kịch bản kết quả bầu cử Tổng thống Mỹ. Tuy nhiên, đường cong lợi suất tổng thể của cả UST và SGS vẫn có xu hướng giảm theo thời gian, phản ánh kịch bản cơ sở về chu kỳ nới lỏng chính sách tiền tệ.

So sánh dự báo UOB với dự báo đồng thuận về lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm

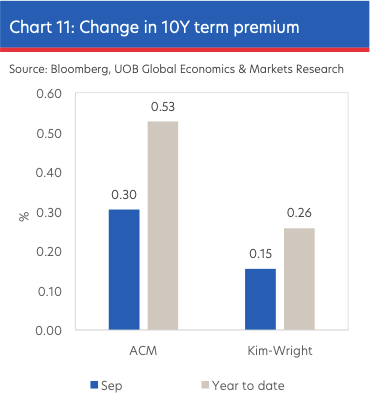

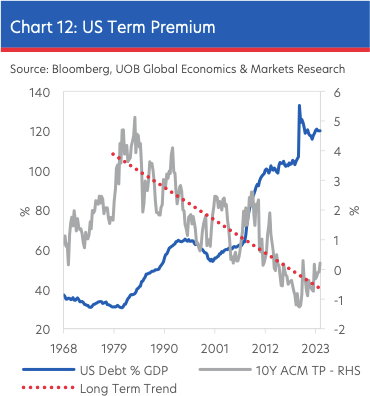

Về trái phiếu chính phủ Mỹ kỳ hạn 10 năm, chúng tôi ghi nhận một điểm đáng chú ý: phí phần bù rủi ro từ đầu năm đến nay điều chỉnh khá ổn định, không xuất hiện những biến động mạnh như đợt "khủng hoảng phí phần bù rủi ro" năm 2023. Tuy nhiên, sự cân bằng này khá mong manh và nhiều khả năng sẽ chuyển biến theo hướng tăng, xét đến các yếu tố rủi ro tiềm ẩn. Do đó, trong ngắn hạn, chúng tôi nhận định lợi suất kỳ hạn dài có xu hướng duy trì ở mức cao. Mặc dù vậy, từ góc nhìn tổng thể, mức tăng phí phần bù rủi ro hiện tại vẫn nằm trong quỹ đạo dao động lịch sử - một xu hướng giảm dài hạn - bất chấp nợ công Mỹ tiếp tục tăng so với GDP. Điều này củng cố quan điểm của chúng tôi rằng việc phí phần bù rủi ro tăng do áp lực nợ công chỉ mang tính chu kỳ, không phải cấu trúc.

Thay đổi phần bù rủi ro lợi suất trái phiếu kỳ hạn 10 năm

Chuyển sang thị trường Singapore, dự báo của chúng tôi dựa trên một quy luật lâu dài: Lãi suất Singapore thường điều chỉnh với biên độ nhỏ hơn so với những thay đổi của lãi suất Mỹ. Quy luật này được kỳ vọng sẽ duy trì xuyên suốt năm 2024 và toàn bộ chu kỳ cắt giảm lãi suất của Fed.

Phần bù rủi ro của lợi suất Mỹ

Một hệ quả tất yếu là chênh lệch giữa lợi suất trái phiếu Singapore và trái phiếu Mỹ sẽ thu hẹp dần trong chu kỳ Fed hạ lãi suất. Hiện tượng này diễn ra trên toàn dải kỳ hạn nhưng rõ nét nhất ở phân khúc ngắn hạn. Đặc biệt, khi xét đến yếu tố chính sách tiền tệ nội địa, chu kỳ nới lỏng song song của MAS có thể làm suy yếu mối tương quan giữa biến động lợi suất hai thị trường. Điều này sẽ càng thúc đẩy xu hướng thu hẹp chênh lệch lợi suất vốn đã hình thành do chính sách nới lỏng của Fed.

Tuy nhiên, triển vọng trái phiếu Singapore vượt trội đang bị kìm hãm bởi hai yếu tố: Tỷ giá hiệu dụng danh nghĩa đồng SGD đang ở vị thế mạnh và khả năng MAS thắt chặt thêm chính sách tiền tệ là không cao. Trong bối cảnh hoạt động kinh tế khởi sắc kèm áp lực lạm phát từ phía cầu, MAS nhiều khả năng sẽ thận trọng trong quá trình bình thường hóa chính sách, chỉ hành động khi lạm phát cơ bản tiệm cận mục tiêu 1.8%. Kịch bản cơ sở của chúng tôi dự báo MAS sẽ cắt giảm lãi suất khoảng 50 bps vào kỳ họp tháng 1 hoặc tháng 4/2025, sau đó duy trì ổn định trong phần còn lại của năm.

Trong bức tranh dài hạn, chúng tôi kỳ vọng một xu hướng giảm dần của lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm, hướng đến mốc 3.60% vào quý III/2025. Đối với thị trường Singapore, lợi suất trái phiếu kỳ hạn 10 năm được dự báo sẽ điều chỉnh nhẹ hơn về mức 2.60%. Sự chênh lệch này xuất phát từ triển vọng tương đối thận trọng của đồng SGD trong giai đoạn MAS điều chỉnh chính sách tiền tệ trở về trạng thái cân bằng.

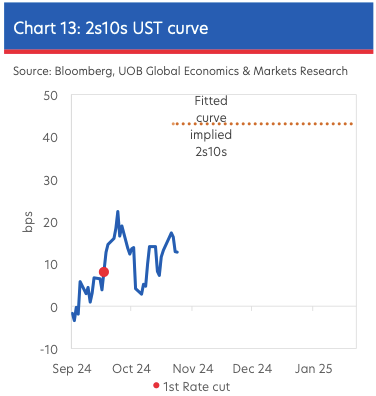

Đường cong lợi suất 2-10 năm

Một diễn biến đáng chú ý trên thị trường là đường cong lợi suất 2-10 năm đã thoát khỏi vùng dao động truyền thống và chuyển sang xu hướng dốc lên rõ rệt. Điều này đánh dấu sự kết thúc của thời kỳ đảo ngược đường cong trước đó.

Nhìn lại lịch sử từ năm 1983, các giai đoạn nới lỏng chính sách thường chứng kiến biến động mạnh hơn về độ cong của đường lợi suất. Cụ thể, những thay đổi hàng tháng của chênh lệch lợi suất 2-10 năm thường có biên độ rộng hơn đáng kể trong thời kỳ cắt giảm so với thời kỳ lãi suất đi ngang. Đặc biệt, tần suất xuất hiện của các đợt tăng mạnh cao hơn so với các đợt giảm, củng cố kỳ vọng về một đường cong dốc hơn trong thời gian tới.

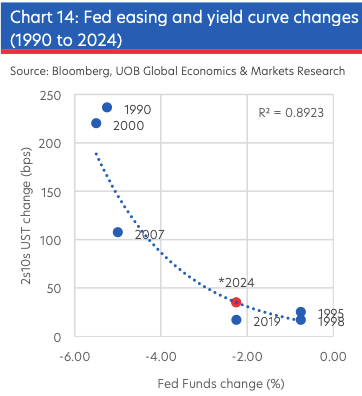

Thay đổi chính sách nới lỏng của Fed và đường cong lãi suất

Phân tích các chu kỳ nới lỏng từ năm 1990 cho thấy một quy luật: Mức độ cắt giảm lãi suất của Fed tỷ lệ thuận với độ dốc của đường cong lợi suất 2-10 năm. Dựa trên dự báo Fed sẽ hạ lãi suất tổng cộng 225 bps và mô hình hồi quy lịch sử, chúng tôi dự đoán chênh lệch lợi suất sẽ mở rộng thêm 35 điểm khi kết thúc chu kỳ. Với mức chênh lệch hiện tại là 8 điểm, đường cong có thể đạt độ dốc khoảng 43 điểm vào cuối chu kỳ.

Đáng lưu ý, đường cong lợi suất có thể dốc hơn dự báo do áp lực lợi suất dài hạn duy trì ở mức cao. Nguyên nhân chính đến từ triển vọng thâm hụt ngân sách Mỹ duy trì ở mức đáng kể trong những năm tới, bất kể kết quả bầu cử tháng 11. Trong bối cảnh này, các phiên đấu giá trái phiếu dài hạn tiếp tục đối mặt với thách thức, và chỉ cần một phiên đấu giá không như kỳ vọng có thể kích hoạt làn sóng định giá lại phí phần bù rủi ro một cách mạnh mẽ.

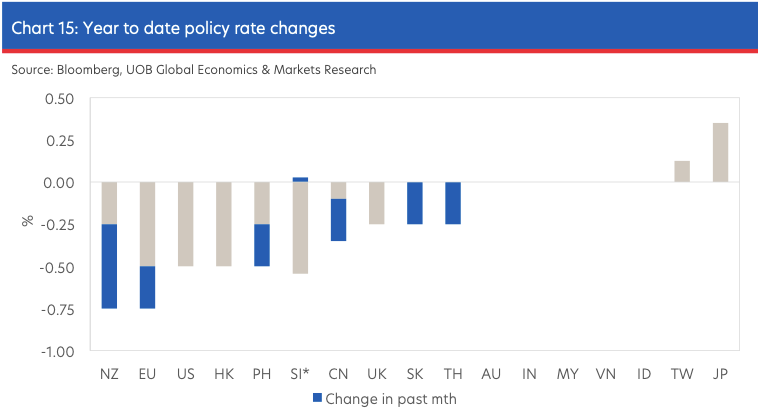

Trong bức tranh tổng thể, các ngân hàng trung ương tại các nền kinh tế phát triển đang hướng tới chu kỳ nới lỏng mạnh mẽ hơn. Tuy nhiên, Nhật Bản nổi bật như một ngoại lệ đặc biệt khi BoJ vẫn kiên định với lộ trình bình thường hóa lãi suất. Chúng tôi dự báo BoJ sẽ có thêm một đợt tăng lãi suất trong quý IV/2024, đưa lãi suất chính sách lên 0.50% - mức cao nhất trong 16 năm qua kể từ 2008.

Thay đổi lãi suất chính sách từ đầu năm đến nay

UOB