Các nhà đầu tư nên chuẩn bị tinh thần đối mặt với bất ổn về trần nợ công của Mỹ

Nguyễn Thu Thủy

Junior Analyst

Ngay cả khi đạt được một thỏa thuận để tránh vỡ nợ nghiêm trọng, quá trình này gần như chắc chắn sẽ hỗn loạn và có khả năng gây ra những cú sốc.

Các nhà đầu tư có vẻ như đang chuẩn bị cho điều tồi tệ nhất? Việc vỡ nợ của chính phủ Hoa Kỳ được Bộ trưởng Tài chính Janet Yellen xác định là một động thái "không thể tưởng tượng được" với "những hậu quả khủng khiếp", chúng ta có thể sớm tìm ra câu trả lời.

Chuẩn bị cho trường hợp xấu nhất nhất là điều hết sức bình thường đối với các nhà quản lý quỹ phòng hộ chuyên nghiệp, những người kiếm tiền độc quyền trong trường hợp xảy ra thảm họa như khủng hoảng tài chính và đại dịch: chỉ cần tiếp tục mua quyền chọn và các công cụ khác với giá rẻ để phòng vệ trước sự giảm giá nhanh chóng. Sau đó, khi tình huống xấu nhất xảy ra, hãy đếm hàng tỷ đô la của bạn và mặc bộ đồ đẹp nhất của bạn để xuất hiện trên Bloomberg TV và tuyên bố rằng bạn không vui khi thấy người khác khốn khổ.

Nhiều nhà quản lý quỹ điển hình phải đối mặt với một thách thức khó khăn hơn vì họ không thể kiếm tiền chỉ một lần trong mười năm.

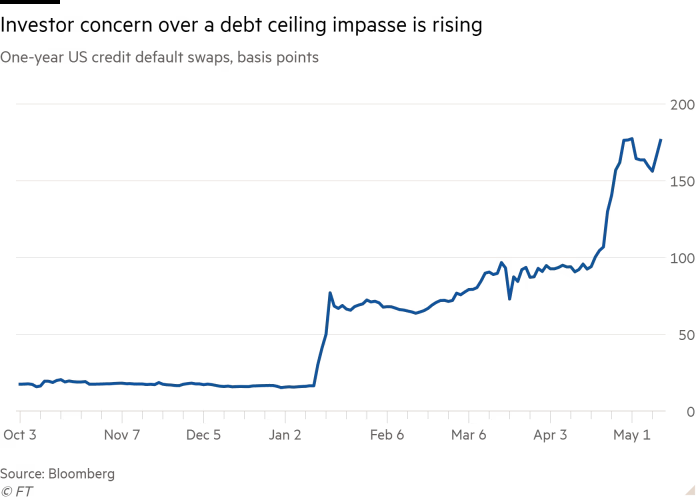

Nhìn bề ngoài, họ dường như đã chuẩn bị sẵn sàng trong trường hợp thị trường làm nền tảng cho mọi tài sản có giá trị trên hành tinh này sụp đổ. Giá cho các hợp đồng hoán đổi rủi ro tín dụng của Hoa Kỳ - các công cụ phái sinh cung cấp một loại bảo hiểm chống lại việc không thanh toán nợ - đã tăng đáng kể, mặc dù thực tế là có rất ít số tiền được đổi chủ so với quy mô khổng lồ của thị trường. Điều đó chỉ ra rằng một số nhà đầu tư, rất có thể là các quỹ phòng hộ và đặc biệt là những người kiếm lời nhờ khủng hoảng, đã đặt cược chi phí thấp, lãi suất cao vào sự sụp đổ của thị trường. Tuy nhiên, ngay cả trong trường hợp này, thị trường dường như cũng không ở trong trang thái hoảng loạn.

Trong khi đó, nhìn vào thị trường chứng khoán Mỹ cho thấy không có gì bất thường. Kể từ cuối tháng 3, S&P 500 vẫn không thay đổi. Do lạm phát đang giảm liên tục, người ta có thể lập luận rằng S&P 500 phải cao hơn, vì vậy có thể ngưỡng trần nợ đang kìm hãm đà tăng của chỉ số này.

Tuy nhiên, đây dường như không phải là một thị trường chỉ cách ba tuần hoặc lâu hơn nữa có thể gây ra vỡ nợ chính phủ. Tuy nhiên, đó là một trường hợp hoàn toàn có thể xảy ra; trừ khi Quốc hội tăng mạnh hoặc xác định lại trần nợ của Hoa Kỳ, chính phủ liên bang sẽ không thể thực hiện nhiều khoản thanh toán khác nhau, kể cả cho những người nắm giữ khoản nợ của họ, sớm nhất là vào tháng Sáu.

Thật khó để nhấn mạnh mức độ nghiêm trọng của điều này đối với thị trường. Nếu Kho bạc sụp đổ, cổ phiếu, trái phiếu và mọi thứ ở giữa sẽ biến động dữ dội theo những cách không thể đoán trước. Cuộc chạy đua tiền mặt khẩn cấp vào tháng 3 năm 2020 và cuộc khủng hoảng kinh tế ở Vương quốc Anh vào năm 2022 chỉ là hai ví dụ cho thấy những cú sốc thị trường bất ngờ có thể nhanh chóng trở nên tồi tệ như thế nào.

Trạng thái bình tĩnh hiện nay là do sự kết hợp của nhiều yếu tố. Một lý do là hầu hết các chuyên gia và nhà đầu tư đều kỳ vọng rằng sự bình tĩnh sẽ mang lại kết quả. Quốc hội sẽ đạt được thỏa thuận hoặc nghĩ ra một số mưu mẹo hoặc mánh khóe quảng cáo để ngăn chặn một tình huống nguy hiểm, giống như lần cuối cùng chủ đề này nổ ra vào năm 2011, và như nó đã xuất hiện 78 lần kể từ năm 1960. Các nhà quản lý quỹ có ấn tượng rằng họ đã chứng kiến điều tương tự trước đó và nó luôn kết thúc có hậu.

Thật mù quáng khi mong đợi các chính trị gia đạt được thỏa hiệp vào thời điểm này. Như nhà phân tích chính trị Tina Fordham đã chỉ ra, thiên hướng giải quyết vấn đề một cách bình tĩnh, hợp lý không hẳn là một đặc điểm vốn có của các thành viên Quốc hội ngày nay. Bà ấy tin rằng một vụ vỡ nợ của Hoa Kỳ có khả năng xảy ra trong những tuần tới. "Xác suất xảy ra các sự kiện là hai mươi phần trăm trong mọi thời điểm", bà ấy nói trong tuần này trên CNBC.

Một lý do khác khiến cổ phiếu chưa bị ảnh hưởng là "rất khó để định giá trong trường hợp vỡ nợ ít", các chiến lược gia về lãi suất của Rabobank, Richard McGuire và Lyn Graham-Taylor, cho biết. "Kết quả là, CDS và trái phiếu kho bạc ngắn hạn phản ánh nhu cầu phòng ngừa rủi ro gia tăng, trong khi cổ phiếu...có vẻ hơi tách biệt khi chiến thuật ‘bên miệng hố chiến tranh’ kết thúc”.

Các nhà phân tích tại Rabobank đồng ý: "Về cơ bản chúng tôi sẽ tránh được tình trạng vỡ nợ". Tuy nhiên, họ nhấn mạnh một rủi ro lớn khác: đối với các chính trị gia có liên quan, sự bất ổn là một phần không thể thiếu của quá trình này.

Họ viết: “Sẽ cùng có lợi nếu cả hai bên sẵn sàng chấp nhận [vỡ nợ] càng lâu càng tốt, vì điều này làm tăng khả năng đạt được những nhượng bộ nếu bên kia đầu hàng trước”. "[Điều này] rõ ràng làm tăng rủi ro vì sự lạc quan hơn của thị trường trên khía cạnh này sẽ được khảo sát trong những tuần tới".

Sushil Wadhwani, giám đốc đầu tư của PGIM Wadhwani bày tỏ quan điểm đồng tình. Ông tuyên bố trong một bức thư trong tuần này rằng "trong một môi trường ngày càng phân cực, các chính trị gia sẽ cần đến sự hỗn loạn đáng kể của thị trường để đạt được thỏa thuận".

Các nhà đầu tư đã có điều kiện để giả định rằng trong trường hợp thị trường sụt giảm, cổ phiếu sẽ nhanh chóng phục hồi. Điều đó, như Wadhwani đã chỉ ra, là không hữu ích. Ông nói thêm: “Có lo ngại rằng thị trường đã trở nên tự mãn và các nhà đầu tư có thể sắp phải đối mặt với những cú sốc bất ngờ”. “Các nhà đầu tư sẽ không muốn chứng kiến việc thắt chặt tài khóa bất ngờ vào thời điểm mà nguy cơ suy thoái của Mỹ đang gia tăng và khả năng hạ cánh cứng đang gia tăng”.

Nếu bạn đang kỳ vọng rằng mọi thứ sẽ ổn, bạn có thể ở cùng phe với Donald Trump, người tin rằng "có thể rất tệ, có thể chẳng là gì cả, có thể là một tuần tồi tệ, hoặc một ngày tồi tệ, ai mà biết được?”. Điều đó có thể giúp bạn tập trung.

Financial Times