Cái nhìn toàn cảnh về Vàng và Tiền tệ: Sức mua, định giá tài sản và lạm phát

Phạm Quỳnh Anh

Junior Analyst

Nếu lợi tức thực của một chứng khoán hoặc một tài sản là dương, thì điều đó có nghĩa là lãi suất tính trên tiền gốc của tài sản đó đủ cao để vượt qua tỷ lệ lạm phát và số của cải có thể mua được bằng số tiền đó đang được bảo toàn hoặc tăng thêm.

Tóm lược

- Vàng có lịch sử 5.000 năm được sử dụng làm tiền và được chấp nhận trên toàn thế giới.

- Cần phải có sự phân biệt giữa tiền tệ pháp định và tiền tệ nói chung để nghiên cứu kỹ lưỡng vai trò của vàng trong nền kinh tế toàn cầu.

- Việc giải cấu trúc những lý do đằng sau sự sụt giảm sức mua của đồng đô la Mỹ có thể được bắt nguồn từ bản chất của tiền pháp định.

- Việc phân phối cung tiền trong nền kinh tế không đồng đều có thể che giấu các chỉ số lạm phát, đe dọa việc bình thường hóa giá trị của vàng tính theo đô la lên tới mức bất thường.

- Phân tích giá trị của mọi thứ trong nền kinh tế dưới dạng vàng có thể cung cấp cái nhìn sâu sắc về giá trị thực và nhu cầu của chúng.

Giới thiệu

Vàng đã là trụ cột tài chính và là nền tảng của tiền tệ trong 5000 năm qua. Nó đã tồn tại qua sự thăng trầm của chính quyền vĩ đại nhất và tồi tệ nhất trong lịch sử, vẫn còn được sử dụng cho đến ngày nay và tạo thành cơ sở cho các cơ chế tiền tệ trong nền kinh tế toàn cầu. Như câu nói "Ai có vàng thì tạo ra luật", từ trước đến nay đầu tư và tích trữ vàng là một trong những cách tốt nhất để bảo toàn của cải và đảm bảo tài chính cho tương lai các thế hệ sau. Nói tóm lại, vàng là một tài sản dễ di chuyển, bền, có thể phân chia và đồng nhất, sở hữu giá trị nhất quán. Đây là những đặc điểm chính cho phép nó được phân loại là tiền.

Vàng có thể được dùng để đổi lấy các đơn vị tiền tệ khác nhau trên khắp thế giới. Các xu hướng trong chính sách tiền tệ và tài khóa của các chính phủ cùng với hành vi của các ngân hàng xuất phát từ hậu quả của cuộc khủng hoảng kinh tế đại dịch toàn cầu, cuộc khủng hoảng tài chính toàn cầu do bong bóng nhà đất và bong bóng công nghệ đều đã làm "hồi sinh" sự quan tâm đến kim loại vàng trong 20 năm qua. Thái độ chung đối với vàng hiện đang phân loại kim loại quý này là "khoản đầu tư vô ích" không tạo ra lợi nhuận trên vốn đầu tư. Tuy nhiên, không giống như chứng khoán, vàng đóng một vai trò quan trọng trong hệ thống tài chính và cần được xem xét lại để làm sáng tỏ tầm quan trọng của nó trong dòng chảy tiền tệ toàn cầu và hệ thống tiền tệ kinh tế vĩ mô.

Đô la Mỹ là đồng tiền dự trữ trên thế giới kể từ năm 1944 khi hiệp định Bretton-Woods được ký kết. Nói chung, việc ký kết hiệp định được coi là thời điểm lịch sử thiết lập Đô la Mỹ trở thành đồng tiền dự trữ thế giới. Sau Thế chiến 2, nhiều quốc gia tái thiết lập từ những thảm họa của chiến tranh đã chọn neo đồng tiền quốc gia của họ với đồng đô la Mỹ, từ đó hệ thống tiền tệ dự trữ thế giới tiếp tục được thiết lập cho đến ngày nay. Do đó, đối với bài viết này, việc tham khảo tác động của Đô la Mỹ đối với vàng rất hữu ích trong việc tạo ra một mẫu cho cách đánh giá tiền tệ của các quốc gia khác so với vàng.

Các bài báo trước đây, chẳng hạn như Phần I & II của "The Introductory Investment Thesis" đã nhìn cho cái nhìn sơ qua về các phân tích và số liệu, kết hợp đa dạng các phương pháp và sự phát triển trong các yếu tố cơ bản của thị trường vàng để bối cảnh hóa các hành động giá. Bài viết này tập trung trực tiếp vào các nguyên tắc cơ bản và các yếu tố ảnh hưởng đến sức mua của đồng đô la Mỹ trong bối cảnh vàng là nền tảng của tiền một cách càng chi tiết hết mức có thể. Giải thích về đô la Mỹ trong bối cảnh vàng cung cấp các số liệu chính để đánh giá giá trị thực của cả đồng đô la và tài sản tính mệnh giá bằng đô la. Ngoài ra, việc điều tra các thước đo lạm phát chính được sử dụng để định lượng sức mua sẽ cho phép mổ xẻ toàn diện tỷ lệ giữa tổng lượng tiền tệ lưu thông trong nền kinh tế và tổng lượng tiền tệ được lưu thông và dự trữ trong hệ thống tài chính. Thông qua phân tích toàn diện này, hy vọng sẽ hiểu được một cách rộng rãi và chính xác về cơ chế biến động của giá vàng.

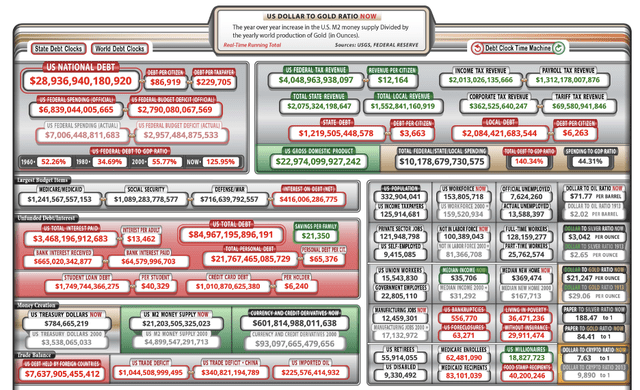

Hình 1: Ảnh chụp nhanh của usdebtclock.org - một trang web theo dõi các chi tiết về Nợ quốc gia của Hoa Kỳ và các tỷ lệ khác

Các nguyên tắc cơ bản về tiền và tiền tệ

Điều quan trọng trước hết là phải phân biệt giữa tiền pháp định và tiền để chúng không chỉ có thể bị nhầm lẫn với nhau mà còn phải thiết lập một định nghĩa cụ thể cho từng thuật ngữ để tránh nhầm lẫn các thuật ngữ được sử dụng trong bài viết này. Các biện pháp tiền tệ chung của chính phủ sử dụng 2 thuật ngữ này thay thế cho nhau; tuy nhiên, việc sử dụng các thuật ngữ này trong ngữ cảnh này là không thể thay thế cho nhau. Tiền được định nghĩa là vật lưu trữ giá trị di động, có thể phân chia, lâu bền, đồng nhất và là một phương tiện tính toán, được làm rõ như sau:

- Di động - tiền tệ phải có khả năng vận chuyển dễ dàng cho các mục đích giao dịch và kế toán

- Chia nhỏ - mỗi đơn vị tiền tệ phải có thể chia thành nhiều đơn vị nhỏ hơn theo tỷ lệ

- Lâu bền - tiền tệ phải có khả năng chịu được ngoại lực mà không bị thay đổi về thành phần hoặc cấu tạo vật lý, hóa học của nó.

- Đồng nhất - Mỗi đơn vị của đối tượng tiền tệ này phải hoàn toàn giống với đơn vị của đối tượng tiền tệ khác có cùng thành phần nguyên tố, vật lý và hóa học.

- Phương tiện tính toán - Dựa trên thuộc tính có thể chia nhỏ, mỗi thước đo cụ thể của tiền tệ phải có khả năng chia nhỏ và thống nhất để có thể định lượng được giá trị chính xác của vật tư tiêu dùng hoặc hàng hóa.

- Phương tiện lưu trữ giá trị - Mỗi đơn vị tiền tệ phải có khả năng duy trì giá trị cụ thể của nó theo trọng lượng hoặc cầu về một lượng nhất định trong một thời gian dài hoặc bằng sự đồng thuận hoặc bằng cách chống lại các yếu tố tự nhiên.

Giá trị tiền tệ của một quốc gia tính theo vàng tỷ lệ thuận với giá trị thị trường nhận thức và sức mua của quốc gia đó như là một hàm của tổng cung tiền lưu thông trong nền kinh tế rộng lớn hơn. Tương tự như vậy, sức mua của vàng như tiền liên quan trực tiếp đến nguồn cung của nó trong nền kinh tế địa phương. Các giao dịch được thực hiện đối với các đơn vị vật tư tiêu dùng hoặc dịch vụ phụ thuộc vào cả cung tiền được sử dụng để giao dịch và cung hàng hóa & dịch vụ được mua.

Do đó, với một tỷ lệ xác lập giữa hàng hóa, dịch vụ và tiền trong bối cảnh lịch sử (giả định tỷ lệ bổ sung/loại bỏ cung hàng hóa và dịch vụ tỷ lệ thuận với tỷ lệ bổ sung/loại bỏ cung tiền tương ứng), giá hàng hóa và dịch vụ sẽ không thay đổi. Nếu cung tiền tăng nhiều hơn lượng hàng hóa và dịch vụ sẵn có (lạm phát), thì sẽ cần nhiều tiền hơn để mua cùng một lượng hàng hóa và dịch vụ và ngược lại. Đây là yếu tố quyết định hàng đầu đến sức mua.

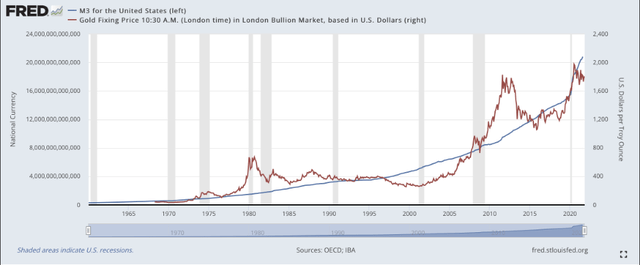

Hình 2: Nguồn cung tiền M3 cho Hoa Kỳ và giá cố định vàng (10:30 sáng, Giờ Luân Đôn) tại Thị trường vàng thỏi Luân Đôn

Sức mua của tiền tệ

Sức mua của đồng tiền một quốc gia, đặc biệt là của đồng đô la Mỹ, có thể được đo lường chủ yếu theo cung và cầu, sau đó dựa trên định giá của hàng hóa, dịch vụ, tài sản và các công cụ tài chính là các thước đo bổ sung cho sức mạnh của quốc gia đó. Thước đo cung tiền tệ rộng nhất là M3 rất hữu ích để thu gọn khối lượng thực của tiền tệ đang lưu thông và trì trệ trong nền kinh tế toàn cầu. Theo Tổ chức Hợp tác và Phát triển Kinh tế (OECD), M3 bao gồm "tiền tệ […], các khoản tiền gửi có thời hạn thỏa thuận lên đến hai năm, các khoản tiền gửi có thể được hoàn lại theo thông báo trong tối đa ba tháng và các hợp đồng repo, đơn vị hoặc cổ phiếu của quỹ trên thị trường tiền tệ và chứng khoán nợ lên đến hai năm”.

Sau biểu đồ M3 của Hoa Kỳ là biểu đồ giá vàng lịch sử. Theo quan sát, trong thời kỳ khủng hoảng tiền tệ, nhu cầu về kim loại này tăng lên đến mức mà giá điều chỉnh tăng theo mức tăng cung tiền và sau đó ổn định xung quanh mức cung tiền với một tỷ lệ cung tiền so với dự trữ vàng. Hiện tại, giá vàng nằm dưới đường cung M3 và chắc chắn là do sự điều chỉnh dựa trên các bằng chứng lịch sử. Các cuộc điều tra sâu hơn về giá tiêu dùng có thể cho thấy các cơ chế điều chỉnh tương tự trong thời gian đồng đô la vẫn được neo vào vàng. Ngoài phương pháp này, lãi suất cung cấp một cái nhìn sâu sắc đặc biệt về cơ chế của sức mua tiền tệ và mối quan hệ của nó với kim loại vàng.

Trang web Debt Clock của Hoa Kỳ cung cấp tỷ lệ giữa tổng số đơn vị tiền đô la Mỹ có sẵn trong nền kinh tế toàn cầu và tổng nguồn cung vàng và bạc cũng như tỷ lệ với các hàng hóa và thước đo khác. Hình 1 cung cấp ảnh của trang web có chứa các biến động theo thời gian thực của các chỉ số chính, hiện tại tỷ lệ đô la trên vàng chỉ ở mức trên 21,000 đô la / oz., Mức tăng gần 750 lần kể từ năm 1913 khi tỷ lệ đồng đô la so với vàng được tính là 29.06 đô / oz. Hình 8 và 9 cung cấp các số liệu lạm phát khá gần đây từ năm 1969 cung cấp một so sánh toàn diện hơn giữa các mức tăng đã nêu này so với các quỹ có tính thanh khoản cao, và mức giá.

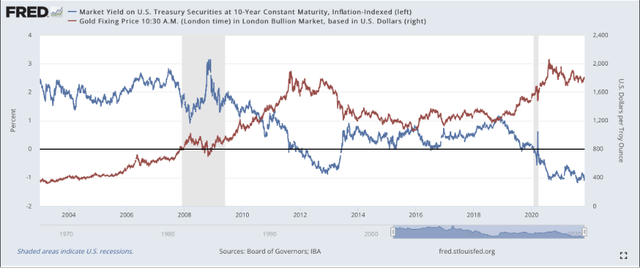

Hình 3: Chứng khoán trả lãi coupon thả nổi theo lạm phát kỳ hạn 10 năm của Kho bạc với kỳ hạn không đổi so sánh với giá vàng lúc 10h30 sáng theo giờ London tại sở giao dịch vàng tính theo USD

Sức mua của đồng tiền có thể được đo lường trực tiếp thông qua việc hiểu lợi tức thực tế của một công cụ nợ. Lợi tức thực tế của một sản phẩm chứng khoán hóa hoặc một công cụ nợ, chẳng hạn như trái phiếu do chính phủ phát hành trong trường hợp này, được coi là chênh lệch giữa tỷ lệ lạm phát và lợi tức của sản phẩm chứng khoán hóa đó. Một trong những mục đích chính của đầu tư tiền là đánh bại các con số lạm phát để duy trì sự giàu có của một người thông qua các công cụ tài chính như chứng khoán, nợ lãi suất cao hoặc các tài sản như vàng, bạc và hàng hóa.

Nếu lợi tức thực tế của một chứng khoán hoặc một tài sản là dương, thì điều đó có nghĩa là lãi suất tính trên tiền gốc của tài sản đó đủ cao để vượt qua tỷ lệ lạm phát và số của cải có thể mua được bằng số tiền đó đang được bảo toàn hoặc tăng thêm. Ngược lại, lợi suất thực âm có nghĩa là số vốn ban đầu đầu tư vào tài sản hoặc chứng khoán đang bị bào mòn. Việc xem xét lợi suất thực của trái phiếu chính phủ có thể cung cấp cái nhìn toàn diện nhất về ảnh hưởng của mức độ tín nhiệm của đồng tiền chính phủ và sức mua của nó.

Hình 3 cho thấy biểu đồ giá vàng tính theo đô la Mỹ phủ trên biểu đồ lợi suất chứng khoán trả lãi coupon thả nổi theo lạm phát kỳ hạn 10 năm của Kho bạc (còn được gọi là TIPS - Treasury Inflation-Protected Security - rate) từ tháng 1 năm 2003 cho đến nay. Có thể thấy rõ ràng rằng mối tương quan giữa thời điểm chuyển động của giá vàng và tỷ giá TIPS gần bằng -1. Tuy nhiên, độ lớn của các chuyển động tại mỗi lần đảo chiều hoặc tăng tốc đối với cả tỷ giá TIPS và giá vàng không tương quan hoàn hảo với nhau. Tóm lại, thời điểm của các biến động trong lợi suất thực tế có thể cho biết hướng và thời điểm của các biến động trong giá vàng tính bằng đô la, nhưng không cho biết mức độ của biến động. Điều này có thể được chứng minh bằng cách tính tương quan biến động giá gần đây của vàng với biến động của lãi suất TIPS. Một vài ví dụ đáng chú ý về điều này có thể quan sát thấy, đặc biệt là trong đợt suy thoái giá vàng vào tháng 3 năm 2020 và giá vàng tăng khi lợi suất giảm trong giai đoạn đầu của cuộc Đại suy thoái ('07 -'09). Hiện tại, có thể thấy rằng lợi suất thực tế phần lớn bắt chước biến động giá vàng.

Các thước đo chính của sức mua ví dụ như lợi suất thực tế là một thước đo trực tiếp và cung tiền là một thước đo gián tiếp cho thấy những hiểu biết quan trọng về biến động của vàng - tiền tệ. Lợi suất thực tế là biểu hiện của cả cầu và sức mua. Ngoài ra, các số liệu như vận tốc quay vòng của tiền có thể cung cấp cái nhìn tổng quan hơn về cầu tiền. Ngoài ra, cung là một thước đo thú vị khi xem xét Định luật Gresham, trong đó nói rằng " đồng tiền xấu đổi đồng tiền tốt". Điều này không chỉ áp dụng cho vàng trong lịch sử, mà còn áp dụng cho đô la Mỹ, đặc biệt là trong thế kỷ trước. Điều này tạo cơ sở cho lý thuyết the dollar milkshake và các lý thuyết khác phản hồi về lực cung-cầu. Tuy nhiên, bất chấp sở thích kiểm soát kinh tế thông qua tiền tệ, vàng đã thể hiện xuất sắc qua các biên niên sử của lịch sử tài chính, mang lại sự ổn định trong lưu thông và được chấp nhận.

Tính Tài sản & Nợ phải trả bằng Vàng

Việc kiểm tra giá tài sản và nợ phải trả tính theo vàng có giá trị trong việc tìm hiểu xu hướng sức mua của đồng đô la Mỹ, vốn chỉ được thực hiện một cách đại diện bằng cách kiểm tra biến động của lợi tức thực tế của nợ chính phủ. Trong khi lợi suất thực tế cung cấp thông tin chi tiết về tính toàn vẹn của cơ chế tài chính của chính phủ, thì việc định giá tài sản và nợ phải trả theo vàng sẽ cung cấp thông tin chi tiết về cầu, cung và giá trị của các công cụ tài chính, cái mà hẳn là phải biết khi chỉ cần phân tích lợi suất thực tế. Ngoài việc xem xét giá trị bằng vàng của các tài sản và nợ phải trả, việc xem qua biến động của hàng hóa sẽ cung cấp cái nhìn toàn diện hơn về cách mọi công cụ tài chính phát hành bằng nội tệ có giá trị bằng tiền như thế nào.

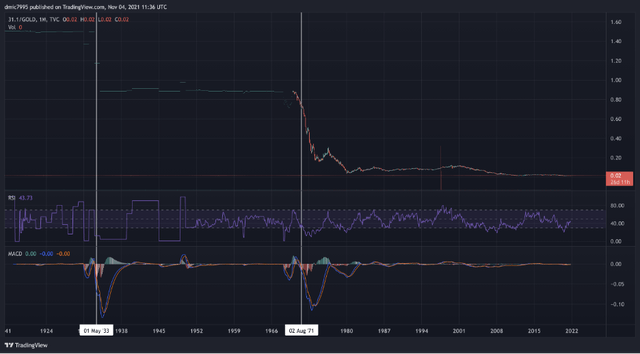

Hình 4: Tỷ lệ trung bình công nghiệp trên vàng của Dow Jones từ năm 1981 với các mức giá và sơ đồ giá kỹ thuật

Phân tích kỹ thuật của các biểu đồ giá cung cấp thông tin chi tiết toàn diện về giá trị cơ bản của chứng khoán và tài sản đang được phân tích. Đồng thời, điều quan trọng cần lưu ý là trước khi mối liên kết giữa đô la và vàng bị cắt đứt vào năm 1971, thước đo trực tiếp giá trị tài sản tính theo vàng được đánh giá thay thế thông qua đồng đô la vì bản vị vàng vẫn còn hiệu lực. Sau khi Richard Nixon loại bỏ chế độ bản vị vàng, mối liên hệ giữa đồng đô la và vàng "tạm thời" bị cắt đứt, khiến giá cả của hàng hóa, tài sản, chứng khoán và dịch vụ bằng đồng đô la không được đo lường bằng giá trị thực.

Trong khi giá đô la của vàng sau đó đã điều chỉnh cho việc tăng cung tiền, giá danh nghĩa của chứng khoán và các tài sản tài chính, đặc biệt là các chỉ số thị trường chính đã trì trệ trong hầu hết những năm 1970. Điều này tạo ra ảo tưởng về "lạm phát đình trệ" (đình lạm), khi tăng trưởng kinh tế chậm lại do suy thoái nhưng tỷ lệ lạm phát đạt được mức cao hơn bù trừ cho sự suy thoái. Chính sự chênh lệch giữa tăng trưởng GDP thực và lạm phát cần được loại bỏ để hiểu được trạng thái thực của nền kinh tế và giá trị thực của hàng hóa, dịch vụ.

Hình 4 được hiển thị ở trên là biểu đồ đo lường tỷ lệ giá trung bình công nghiệp DJI so với vàng của Dow Jones từ năm 1981 đến nay - mỗi mức giá là thước đo số ounce vàng mà một người sẽ cần để mua một cổ phiếu trong chỉ số. Các mức giá thường được hiển thị theo từng cặp và khoảng cách giữa hai mức giá là khoảng 5 ounce. Giữa hai mức giá cho mỗi cặp, khoảng cách giữa chúng là khoảng 0.77 ounce. Đường xu hướng hỗ trợ tăng dần vào thời điểm bắt đầu của khoảng thời gian đánh dấu sự sai lệch đáng kể so với mức đỉnh vào khoảng năm 2000 và sự điều chỉnh bắt đầu bằng một hình nêm tăng đến các mức nằm dưới đường xu hướng trong giai đoạn thị trường hàng hóa tăng giá cho đến năm 2011, nơi mà sự đảo ngược vĩ mô diễn ra.

Có hai mô hình kỹ thuật khác biệt trong biến động giá - một hình nêm tăng từ bắt đầu năm 1995 và kết thúc vào năm 2002 và một kênh giá giảm dần bắt đầu năm 2017-2018 và kết thúc trong giai đoạn 2020-2021. Hiện tại, sau sự đột phá của biến động giá từ kênh giá giảm dần, tỷ lệ DJI trên vàng đã đạt đến các mức quan sát thấy trước đây vào năm 2018, 2007 và 1996 bất chấp xu hướng bứt phá tăng giá. Điều quan trọng cần hiểu là hành vi này đã được thể hiện dưới các hình thức khác trong lịch sử, dẫn đến việc bắt đầu xu hướng tăng hoặc sóng điều chỉnh giảm rõ nét hơn hơn tùy thuộc vào khung thời gian.

Hình 5: Tỷ lệ trung bình công nghiệp trên vàng của Dow Jones từ năm 1891 với các biểu đồ và mức giá kỹ thuật

Biểu đồ tỷ lệ giá hàng tháng trong quá khứ tính từ năm 1891 được thể hiện trong Hình 5 được cung cấp để quan sát ba ngày gần đúng với các sự kiện quan trọng liên quan đến vàng - Quỹ Dự trữ Liên bang thành lập vào tháng 12 năm 1913, sự mất giá của đồng đô la năm 1933 thông qua Lệnh hành pháp 6102, và sự xóa sổ bản vị vàng vào tháng 8 năm 1971. Các cặp giá đã tăng và xuất hiện các đỉnh. Mức biến động của giá tăng rõ rệt từ những năm 20 cho đến ngày nay với các đỉnh đạt được mức cao mới và mức thấp mới.

Rõ ràng là từ biểu đồ này rằng mặc dù liên tục đạt được mức cao nhất mọi thời đại (ATH) trong mức giá danh nghĩa của Chỉ số Trung bình Công nghiệp Dow Jones, tỷ lệ DJI trên vàng cho thấy rằng nó vẫn ở mức cao hơn mức đỉnh thị trường vào năm 1929 và những năm cuối thập niên 60. Ngoài ra, cần lưu ý rằng mô hình đỉnh-đáy còn đi kèm với một đợt hồi phục ngắn trong biến động giá, trước khi đưa tỷ lệ DJI trên vàng chuẩn hóa ở mức tối thiểu. Phân tích sóng Elliot và những phân tích kỹ thuật thêm có thể xác nhận giả thuyết cơ bản rằng trong môi trường lạm phát này, tỷ lệ này sẽ giảm hơn nữa và khả năng chuẩn hóa đột ngột là rất cao.

Hình 6: Tỷ lệ giá Dầu thô WTI trên Vàng

Giống như tỷ lệ DJI trên vàng, tỷ lệ dầu trên vàng thể hiện trong Hình 6 có thể được xây dựng để xác định giá trị thực của dầu thô. Có thể quan sát thấy rằng kể từ những năm 1950, một giá trị gần như ổn định của dầu thô đã được thiết lập, sau khi giá giảm trong một kênh giá tăng dần, mặc dù có nhiều đột phá cho đến khi phá giá vào năm 2014, khi Tổ chức Các nước Xuất khẩu Dầu mỏ ( OPEC) đã khởi xướng một cuộc chiến thầm lặng với ngành công nghiệp dầu đá phiến của Hoa Kỳ và tăng đáng kể sản lượng, dẫn đến giá thị trường đi xuống trong giai đoạn 2014-2016. Tuy nhiên, một kênh giảm dần đã được thiết lập trong khoảng thời gian từ cuối 2014-2016 cho đến ngày nay.

Ngoại suy từ các đường xu hướng, tìm thấy ba điểm đột phá giả test giới hạn trên của kênh giá tăng dần trước khi tỷ lệ giảm xuống kênh giá giảm dần. Giới hạn dưới hiện tại là đường hỗ trợ cho tỷ lệ, đã từng là đường kháng cự của tỷ lệ trong lịch sử và sau khi đột phá vào năm 1991. Một giả thuyết chỉ dựa trên các điều kiện kỹ thuật này có thể được xây dựng để kết luận sự vượt trội của giá dầu danh nghĩa so với vàng - một động thái tăng tỷ lệ ngụ ý rằng giá danh nghĩa của dầu đang tốt hơn giá danh nghĩa của vàng và ngược lại. Điều này đúng đối với tất cả tài sản, nợ phải trả và chứng khoán được phân tích theo tỷ lệ trên giá vàng.

Trên thực tế, bằng cách kiểm tra giá trị của chính đồng đô la, người ta hiểu được cách mà sự mất giá dần dần xảy ra thông qua lạm phát cung tiền và bơm thanh khoản vào hệ thống đã che lấp giá trị thực của vật tư tiêu dùng và hàng hóa tính bằng đô la.Trong hình 7, trong biểu đồ đảo ngược giá danh nghĩa của vàng tính theo đô la Mỹ đã mô tả biến động của giá trị của đô la Mỹ tính theo vàng. Hai sự kiện chính được đánh dấu trên biểu đồ để tham khảo - việc thực hiện Lệnh hành pháp 6102 và việc thu hồi bản vị vàng.

Hình 7: Biểu đồ đảo ngược giá danh nghĩa của vàng tính theo đô la Mỹ mô tả biến động của giá trị của đô la Mỹ tính theo vàng

Hình 8 cho thấy biểu đồ giá của đồng đô la Mỹ tính theo gam vàng. Cả hai biểu đồ đều mô tả việc thực thi Sắc lệnh 6102 và việc loại bỏ Bản vị vàng vào năm 1971. Kể từ khi bản vị vàng bị loại bỏ, giá trị của đô la Mỹ giảm hơn 95% so với giá trị ban đầu tính theo trọng lượng vàng. Tuy nhiên, điều này đã không được phản ánh một cách thích hợp trong biểu đồ giá danh nghĩa của tài sản, nợ phải trả và chứng khoán, vật tư tiêu hao và hàng hóa khác. Nguyên nhân là giá danh nghĩa không còn phản ánh đúng giá trị thực của chúng theo giá trị danh nghĩa của đồng đô la.

Sự mất giá đồng đô la quan sát được trên thị trường theo thời gian đã che lấp sự tăng về giá trị của tài sản chứng khoán hóa, các hàng hóa và vật tư tiêu dùng khác mà không được đề cập ở đây, do đó chúng được coi là "kẻ đánh bại lạm phát" nhờ vào tốc độ tăng giá danh nghĩa. Tuy nhiên, tăng trưởng mức giá danh nghĩa của vàng theo đô la đôi khi đã vượt xa tăng trưởng mức giá danh nghĩa của các mặt hàng và chứng khoán này khi giá trị thực của chúng bị giảm xuống. Kết quả như đã thảo luận trước đó, lợi suất thực tạo ra do sự khác biệt giữa tăng trưởng mức giá danh nghĩa của tài sản và tăng trưởng giá vàng, tại đó lợi tức trên giá danh nghĩa của tài sản vượt qua lợi suất của vốn đầu tư vào vàng.

Chính vì lý do này mà giá trị bằng vàng của mọi thứ trên thị trường phải được xác định, điều này cho phép thực hiện một cuộc điều tra ngắn về việc đo lường các chỉ số lạm phát. Việc xác định số liệu lạm phát theo cả phương tiện cung và cầu có giá trị trong việc hiểu được các phương tiện đo lường lạm phát khác nhau và định lượng mức độ khác biệt giữa nguồn cung tiền tệ lưu thông trên Main Street và nguồn cung lưu thông giữa các tổ chức tài chính ở Phố Wall.

Hình 8: Giá trị của đô la Mỹ tính bằng gam vàng

Đo lường lạm phát

Câu hỏi quan trọng nhằm nghiên cứu về tác động của việc tăng cung tiền đối với nền kinh tế thực xoay quanh việc xây dựng các thước đo lạm phát. Đo lường lạm phát là đo lượng tiền tệ lưu thông trong nền kinh tế với một tập hợp các số liệu định tính và định lượng cung cầu. Một loạt các phép toán kinh tế được xác định từ các số liệu lạm phát thu được rất hữu ích trong việc tìm ra sức khỏe tổng thể của nền kinh tế hữu cơ so với nền kinh tế được tài chính hóa.

Vì lạm phát chỉ là một hiện tượng tiền tệ, việc quan sát dòng tiền trong các lĩnh vực khác nhau của nền kinh tế có nguồn gốc từ Cục Dự trữ Liên bang hoặc các chương trình phúc lợi do chính phủ điều hành cho phép hiểu được mức độ tập trung cung tiền trong các lĩnh vực khác nhau của nền kinh tế. Vận tốc của tiền, một hàm mà cung tiền tập trung nhiều nhất vào lưu thông và sử dụng, do đó phù hợp nhất để hiểu các cơ chế lạm phát thay vì các số liệu thống kê của chính phủ. Tuy nhiên, số liệu lượng hóa lạm phát từ các cơ quan chính phủ thường đóng vai trò là thước đo tốt để quan sát cách cung tiền luân chuyển và luân chuyển trong các lĩnh vực nhất định của nền kinh tế trên cơ sở tương đối, và do đó chúng được đưa vào phân tích.

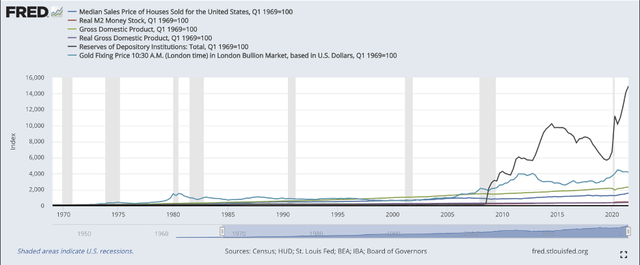

Hình 9: Các thước đo hàng quý của các chỉ báo khác nhau để tính toán lạm phát được lập chỉ mục vào ngày 1 tháng 1 năm 1969, ở mức 100

Hiện tại, số liệu đo lạm phát được chấp nhận chung là Chỉ số giá tiêu dùng (CPI), đo lường giá tiêu dùng trên nhiều loại sản phẩm, hàng hóa và dịch vụ tiêu dùng để vẽ ra một hình dung chung về tác động của việc tăng cung tiền của nền kinh tế thực. Tuy nhiên, các thước đo khác về lạm phát có thể được sử dụng để có được bức tranh toàn cảnh hơn về tác động của việc tăng cung tiền tệ, chẳng hạn như giá tài sản, giá nhà và các công cụ thu nhập cố định như An sinh xã hội và nợ chứng khoán hóa.

Máy tính lạm phát của Tom tổng hợp dữ liệu từ các thước đo lạm phát khác nhau để sử dụng trong tính toán lạm phát. Các thước đo lạm phát chính được sử dụng bởi máy tính bao gồm Chỉ số CPI thành thị (CPI-U) từ năm 1665, Chỉ số tiền lương an sinh xã hội từ năm 1951, thước đo lạm phát chi tiêu cho chăm sóc y tế từ năm 1935, Chi tiêu cho tiêu dùng cá nhân (PCE) từ năm 1929 và các số liệu từ ShadowStats từ năm 1969 trở đi. Giải thích cho từng điều này được cung cấp trên trang web. Để đo lường lạm phát từ quan điểm được lập chỉ mục, một 100 đô la danh nghĩa vào năm 1969 sẽ cung cấp thông tin chi tiết về cách các phương pháp tính lạm phát khác nhau mang lại các kết quả khác nhau.

Ngoài Máy tính lạm phát của Tom, một số thước đo lạm phát khác sẽ được xem xét. Một số trong số đó bao gồm Cung tiền M2, Giá bán nhà trung bình và Tổng sản phẩm quốc nội (GDP)... Việc so sánh giá kỳ vọng của vàng và sự mất giá tương ứng của đô la Mỹ giữa các biện pháp tính toán lạm phát khác nhau cung cấp các ước tính về mức độ cung và cầu khác nhau, để hiểu được động thái của cung và cầu tiền ở các lĩnh vực khác nhau của xã hội.

Mức $100.00 được lập chỉ mục vào năm 1969, các tính toán điều chỉnh lạm phát khác nhau từ Máy tính lạm phát của Tom cung cấp dữ liệu sau cho năm 2020, tập dữ liệu gần đây nhất:

Chi tiêu cho Tiêu dùng Cá nhân - $ 555.33

CPI-U (so với hàng năm) - $ 690.38

Chỉ số giá tiêu dùng (CPI) - $ 704.01

Chỉ số tiền lương an sinh xã hội - $ 943.84

Lạm phát chăm sóc y tế - $ 1625.80

Dữ liệu về lạm phát ShadowStats - $ 4072.78

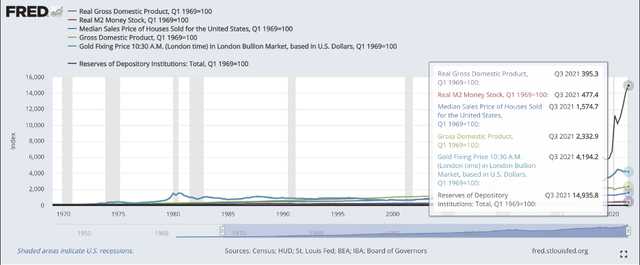

Hình 10: Ảnh chụp nhanh các thước đo hàng quý gần đây của nhiều loại chỉ báo khác nhau để tính toán lạm phát được lập chỉ mục vào ngày 1 tháng 1 năm 1969, ở mức 100

Ngược lại, Hình 9 cho thấy dữ liệu lạm phát cho hiện tại được lập chỉ mục ở mức 100 đô la vào tháng 1 năm 1969 dựa trên các số liệu được cung cấp. Như đã thể hiện, mức lạm phát lớn nhất được thể hiện bởi Dự trữ của các ngân hàng và tổ chức tín dụng trái ngược hẳn với số liệu GDP thực tế, không tăng nhiều về cơ sở tương đối mặc dù cung tiền M2 có mức tăng lớn hơn. Điều thú vị là dữ liệu ShadowStats cho thấy sự tương đồng rõ rệt giữa số liệu lạm phát được lập chỉ mục và hiệu suất được lập chỉ mục của vàng kể từ năm 1969. Xếp hạng cả hai bộ dữ liệu theo tính toán được lập chỉ mục của chúng, danh sách dữ liệu tổng hợp sau đây đạt được:

Tổng sản phẩm quốc nội thực - $ 395.30

Chứng khoán tiền tệ M2 thực - $ 477.40

Chi tiêu cho Tiêu dùng Cá nhân - $ 555.33

CPI-U (so với hàng năm) - $ 690.38

Chỉ số giá tiêu dùng (CPI) - $ 704.01

Chỉ số tiền lương an sinh xã hội - $ 943.84

Giá bán nhà trung bình - $ 1,574.70

Lạm phát chăm sóc y tế - $ 1,625.80

Tổng sản phẩm quốc nội danh nghĩa - $ 2,332.90

Dữ liệu về Lạm phát ShadowStats - $ 4,072.78

Giá cố định vàng (10:30 sáng) tại LBMA - $ 4,194.20

Dự trữ của các ngân hàng và tổ chức tín dụng - $ 14,935.80

Có những quan sát đáng chú ý trong nghiên cứu này chỉ ra sự chênh lệch giữa nền kinh tế thực và nền kinh tế tài chính - giữa Main Street và Phố Wall. Lạm phát tính toán bởi các số liệu như cung tiền M2 thực và GDP thực là ít nhất là ít hơn 35 lần so với mức Dự trữ của các ngân hàng và tổ chức tín dụng, ở mức tăng khổng lồ 14,835.8% kể từ năm 1969, so sánh với GDP thực là 295.30% và M2 thực là 377.40%. Điều thú vị là như đã đề cập trước đó, mức lạm phát tính theo giá vàng ở mức khủng 4,094.20%, tương tự như mức lạm phát mà người tiêu dùng phải trải qua ở mức 3,972.78%.

Điều quan trọng cần lưu ý là vàng là một trong nhiều điểm giao thoa giữa nền kinh tế thực và nền kinh tế tài chính, nơi vàng thỏi vật chất được cả hai bên nắm giữ vì nhiều lý do - chủ yếu là an ninh tài chính. Do đó, có thể nhìn thoáng qua cả nền kinh tế thực và nền kinh tế tài chính bằng cách xem xét các luồng tiền tệ và tín dụng qua các thị trường và truy tìm nguồn gốc tương ứng của chúng để xác định số lượng trong hệ thống. Điều này cho phép hiểu thấu đáo về việc phân phối cung ứng tiền tệ để có thể phân biệt giữa cung tiền lưu thông trong một số khu vực nhất định của nền kinh tế thực, cung dự trữ hoặc do các tổ chức tài chính nắm giữ cho các giao dịch quy mô lớn.

Kết luận

Trong hơn 5.000 năm, vàng đã là nguồn tài nguyên thiên nhiên phổ biến cho các mục đích sử dụng tài chính và tiền tệ. Nó đã chiếm vị trí trung tâm do các đặc tính vốn có của nó cho phép nó được phân loại như tiền - nó là một đơn vị tài khoản lưu động, bền, có thể phân chia và đồng nhất, là một phương tiện lưu trữ giá trị tuyệt vời. Việc sử dụng vàng gần như phổ biến - người ta có thể đi đến một vùng đất nước ngoài và bắt đầu giao dịch với vàng mặc dù không có nội tệ. Bản thân việc hiểu bản chất của tiền có thể giúp bạn hiểu đầy đủ về hệ thống tài chính hiện đại và lý do tại sao nó được định sẵn để mất giá.

Do các đặc tính độc đáo của nó như một trong những hình thức tiền tệ ban đầu nên sức mua của vàng không cần phải được thực thi. Tuy nhiên, đồng tiền pháp định, do tính chất mỏng manh và không có các thuộc tính của tiền, nên không có cùng hành vi về sức mua như vàng. Do đó, theo thời gian, hệ thống tiền pháp định - một hệ thống tiền tệ chỉ đơn thuần là một tờ giấy - mất giá dần do nhận thức được rằng nó không có khả năng tái tạo đầy đủ các thuộc tính của tiền dưới dạng một tờ giấy. Hơn nữa, ngoài những gì đã được thảo luận trong bài báo, sức mua của vàng được tạo nên bởi một thành phần quan trọng khác định hình nền kinh tế toàn cầu - năng lượng.

Bản chất của vàng là tiền cho phép nó là một đại diện vật lý hóa của năng lượng, được sử dụng để cấu trúc vàng thành một dạng phù hợp để thực hiện các giao dịch tài chính. Nếu một loại tiền tệ không được back bởi nguồn cung vàng cố định, thì vốn dĩ nó được back bởi lượng năng lượng cần thiết để khai thác hoặc xây dựng tiền tệ, thấp hơn đáng kể so với lượng năng lượng cần thiết để khai thác, tinh chế và tạo khuôn vàng để thành tiền. Do đó, bắt buộc phải phân tích giá trị của tài sản, vật tư tiêu hao và các yếu tố khác cần thiết cho hoạt động đầy đủ của nền kinh tế theo mức tiêu thụ năng lượng. Do đó, việc loại bỏ đơn vị tiền tệ tương đương với việc tài sản trên cơ sở lượng năng lượng tiêu thụ để sản xuất hoặc duy trì giá trị của nó sử dụng vàng làm vật đại diện.

Ngoài việc tiền pháp định không có khả năng bắt chước các đặc tính của tiền, việc phân bổ cung tiền không đồng đều giữa các khu vực khác nhau của nền kinh tế bất kể nguồn gốc của nguồn cung tiền này, cho thấy sự vô căn cứ để thiết lập giá cả phù hợp cho các vật tư, hàng hóa cần thiết và các dịch vụ trong nền kinh tế. Việc kiểm tra các chỉ số kinh tế nhất định như GDP thực tế tăng và lượng dự trữ của các ngân hàng và tổ chức tín dụng cho phép có cái nhìn tổng quan toàn diện về các mục tiêu và đôi khi là nguồn gốc của cung tiền . Việc áp dụng những số liệu này kết hợp với việc phân tích dòng tiền thông qua các sàn giao dịch và hợp đồng cho thấy một bức tranh rõ ràng hơn để có thể phân tích được lạm phát giá và ảnh hưởng đến tiết kiệm cá nhân của nhiều người.

Tuy nhiên, các vấn đề về tiền tệ và thanh khoản phổ biến trong cấu trúc hiện tại của hệ thống tài chính cung cấp một cấu trúc gần như lý tưởng cho các mức cầu chưa từng có cả từ các tổ chức tài chính lớn và các nhà đầu tư nhỏ lẻ: việc giao vàng có thể được yêu cầu từ các sàn giao dịch lớn khi thanh khoản tiền tệ có vấn đề ngày càng trở nên khó giải quyết do nợ lớn và cơ chế hình kim tự tháp của Exter. Sự kết hợp của việc bơm thanh khoản và vận tốc của dòng tiền giảm dẫn đến vấn đề lạm phát theo thời gian. Nếu và khi nền kinh tế mở cửa hoàn toàn trở lại, chúng ta sẽ thấy sự gia tăng vận tốc tiền tệ và mức độ rõ rệt của sự gia tăng sẽ được xác định bởi tốc độ mở cửa trở lại nền kinh tế.

Cùng với việc bơm thanh khoản gần đây, siêu lạm phát hoặc xấp xỉ siêu lạm phát có thể xảy ra với sự sụt giảm nhu cầu tiền tệ và sự giảm đáng kể trong lợi suất thực tế. Như đã giải thích trong An Introductory investment Thesis for Gold and Silver, Phần I, "Cuộc khủng hoảng coronavirus đã bộc lộ những vết nứt trong hệ thống tài chính đã bị che lấp bởi việc in tiền quá nhiều thông qua chính sách lãi suất bằng 0 (ZIRP) […] chính sách lãi suất âm (NIRP) […] và các nỗ lực chính sách tài khóa và tiền tệ khác đã làm gia tăng khoảng cách kinh tế - xã hội và tạo ra các điều kiện bất ổn trên nhiều thị trường, tạo điều kiện chín muồi cho đầu tư bán lẻ vào vàng […]. "

SeekingAlpha