Cắt giảm lãi suất 50 bps: Nước cờ táo bạo hay sai lầm chiến lược của Fed?

Ngọc Lan

Junior Editor

Sau một tuần trò chuyện với khách hàng ở London, tôi nhận thấy cả những điểm tương đồng và khác biệt so với các cuộc trò chuyện ở New York. Mọi người ở đó đều muốn thảo luận về Fed và cuộc bầu cử Mỹ. Trong khi các câu hỏi về Fed khá quen thuộc, thì các cuộc thảo luận về bầu cử lại rất khác biệt. Giống như ở New York, các cuộc trò chuyện về châu Âu bao gồm nhiều chủ đề đa dạng thay vì tập trung vào một vấn đề cụ thể. Các cuộc thảo luận về Trung Quốc lại mang một bầu không khí u ám, những nhà đầu tư lạc quan thì đang lo lắng và những người đầu tư bi quan càng thêm cứng rắn trong quan điểm của họ.

Các cuộc thảo luận về Fed liên tục quay trở lại câu hỏi liệu việc cắt giảm lãi suất 50 bps trong cuộc họp tháng 9 có phải là một sai lầm về chính sách hay không. Quan điểm cá nhân của tôi là "không", vì chúng ta sẽ không thấy lạm phát tăng trở lại do quyết định này. Tuy nhiên, tôi tin rằng Fed hẳn sẽ chỉ cắt giảm 25 bps nếu Ủy ban Thị trường Mở Liên bang (FOMC) biết trước rằng báo cáo việc làm tháng 9 sẽ mạnh mẽ đến vậy, đặc biệt là với những điều chỉnh cho các tháng trước đó. Trong bối cảnh này, tôi hầu như không thấy ý kiến phản đối nào đối với dự báo cơ sở của chúng tôi về một loạt các đợt cắt giảm lãi suất 25 bps. Tóm lại, chúng ta đang đi đúng hướng để đạt được một cuộc hạ cánh mềm. Lợi suất ngắn hạn đang phản ánh dự báo của chúng tôi về Fed, lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm đang ở mức phù hợp với quan điểm của đội ngũ chiến lược lãi suất của chúng tôi, các tài sản rủi ro dường như được hỗ trợ bởi sự điều chỉnh mà chúng tôi dự kiến.

Không có gì ngạc nhiên khi mọi cuộc trò chuyện ở London đều chuyển hướng sang đề tài bầu cử Mỹ. Tôi đã định hình cuộc đối thoại xoay quanh ba đòn bẩy chính sách có thể ảnh hưởng đến nền kinh tế vĩ mô.

- Dù môn học giáo dục công dân đã là một phần bắt buộc trong chương trình giáo dục tại Hoa Kỳ, tôi vẫn thường xuyên phải nhắc nhở khách hàng ở cả hai bờ Đại Tây Dương về một điều: Để tạo ra những biến chuyển đáng kể trong chính sách tài khóa, cần phải nắm quyền kiểm soát cả hai viện của Quốc hội - một kết quả mà các cuộc thăm dò dư luận hiện tại chưa thể dự đoán được.

- Về vấn đề nhập cư, tôi đặc biệt nhấn mạnh rằng điều này đã tạo ra một cú hích tích cực đáng kể cho nguồn cung lao động, góp phần thúc đẩy tăng trưởng GDP vượt mức 3% trong năm qua, đồng thời vẫn duy trì được xu hướng giảm lạm phát. Do đó, nếu có một sự đảo chiều mạnh mẽ trong chính sách nhập cư, hậu quả có thể là một cú sốc lạm phát đình trệ, vừa làm chậm tốc độ tăng trưởng, vừa thúc đẩy lạm phát. Tuy nhiên, một điểm quan trọng cần lưu ý là dòng chảy nhập cư có khả năng sẽ tự điều chỉnh giảm, mặc dù chúng ta gần như không thể biết chính xác kịch bản đảo chiều sẽ diễn ra như thế nào. Chính vì vậy, tác động của những thay đổi trong chính sách nhập cư vẫn còn nhiều điều chưa thể định lượng chính xác.

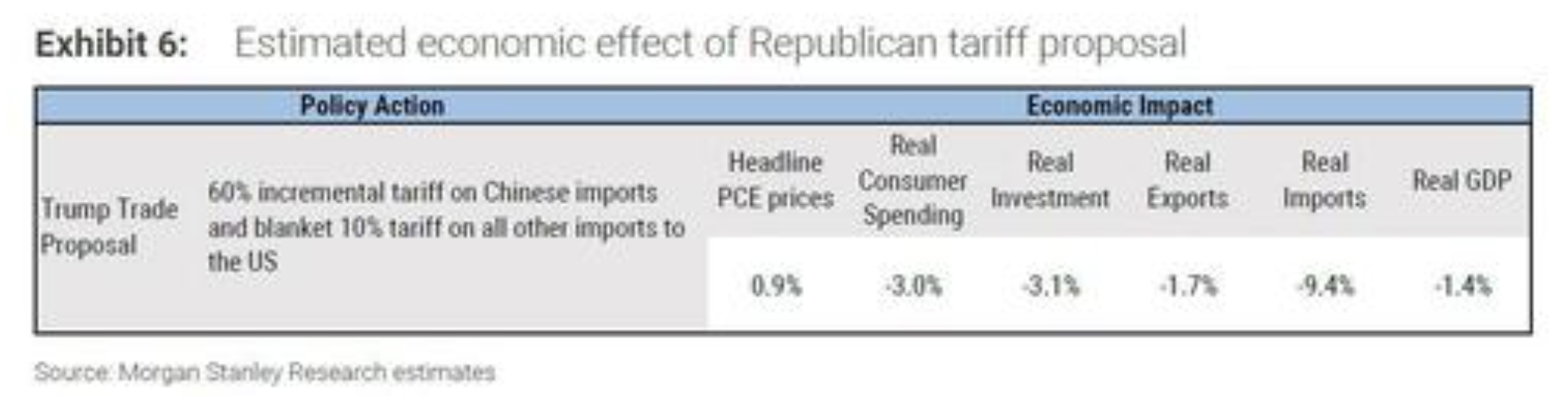

- Sự khác biệt rõ nét nhất giữa hai bờ Đại Tây Dương nổi lên khi bàn về vấn đề thuế quan. Tại Hoa Kỳ, đa số khách hàng tỏ ra hoài nghi về quyết tâm của cựu Tổng thống Trump trong việc áp dụng mức thuế quan đáng kể như ông đã cam kết. Ngược lại, tại London, tất cả khách hàng đều nhất trí rằng nên xem xét những tuyên bố của ông Trump một cách nghiêm túc. Với góc nhìn này, các cuộc thảo luận tiến triển theo hướng quan điểm đã công bố của chúng tôi rằng việc áp đặt tất cả các mức thuế quan hiện đang được thảo luận có thể đẩy lạm phát tăng gần 1 điểm phần trăm, đồng thời kéo giảm tăng trưởng khoảng 1.5 điểm phần trăm.

Ước tính tác động kinh tế của đề xuất thuế quan từ Đảng Cộng hòa

Châu Âu chỉ được đề cập trong một số cuộc trò chuyện, với những câu hỏi đa dạng và phong phú. Trong một số buổi hội đàm, tôi đã nhấn mạnh về dự báo mới điều chỉnh của chúng tôi rằng ECB sẽ đẩy nhanh chu kỳ cắt giảm lãi suất và kết thúc với mức lãi suất chính sách thấp hơn mức trung tính. Các cuộc họp khác tập trung vào những thảo luận gần đây về việc củng cố tài khóa tại Pháp, Ý và Vương quốc Anh. Ý nhận được sự quan tâm đặc biệt do những yếu tố đang đè nặng lên triển vọng kinh tế của quốc gia này. Dự báo của chúng tôi thấp hơn so với dự đoán chung, và chúng tôi nhận thấy những rủi ro tiêu cực mà việc củng cố tài khóa có thể làm trầm trọng thêm. Hơn nữa, mối liên hệ giữa ngành sản xuất của Ý với nền kinh tế trì trệ của Đức càng làm tăng thêm xu hướng này.

Chủ đề về Trung Quốc xuất hiện với tần suất gần như ngang bằng với châu Âu, trong bối cảnh thị trường chứng kiến đợt tăng điểm ngắn hạn sau khi Bắc Kinh chuyển hướng chính sách. Đối với những khách hàng vẫn còn giữ thái độ lạc quan thận trọng, tôi đã lưu ý rằng quy mô chính sách tài khóa nhằm vào các lĩnh vực bất động sản và hộ gia đình - vốn là chìa khóa để tái lạm phát - gần như chắc chắn là chưa đủ mạnh. Mặc dù PBoC đã thể hiện sự chủ động trong việc nới lỏng chính sách, chính sách tiền tệ không phải là gánh nặng cho nền kinh tế và cũng sẽ không phải là giải pháp duy nhất. Tuy nhiên, tôi cố gắng truyền tải thông điệp rằng mặc dù sự chuyển hướng chính sách chưa đủ mạnh mẽ, nhưng bản thân việc chuyển hướng đã là một bước tiến quan trọng. Một động lực tái lạm phát đủ mạnh có lẽ sẽ không sớm xuất hiện, chúng tôi chưa thay đổi dự báo cơ bản về tăng trưởng của Trung Quốc, nhưng tôi cho rằng kịch bản tồi tệ nhất trong các kết quả có thể xảy ra đối với nền kinh tế Trung Quốc đã được loại bỏ.

ZeroHedge