Dậy sóng thị trường: Tạm biết mức lãi suất 5%, Fed quyết định hạ lãi suất

Tạ Thị Giang

Junior Analyst

Fed đã giảm lãi suất quỹ liên bang 50 bps xuống còn 4.75-5%, cho thấy một đợt cắt giảm nhanh hơn dự kiến. Lãi suất thấp hơn có thể mang lại lợi ích cho thị trường, nhưng những lo ngại về khả năng của Fed trong việc đạt được kịch bản "hạ cánh mềm" có thể làm giảm phản ứng của thị trường.

Fed cắt giảm lãi suất 50 bps

Ngân hàng Dự trữ Liên bang Mỹ (Fed), cụ thể là Ủy ban Thị trường Mở Liên bang (FOMC), đã khiến giới đầu tư hồi hộp chờ đợi trong tuần này, khi mọi người đều trông chờ thông báo về hướng đi của lãi suất. Fed đã tuyên bố sẽ bắt đầu giảm lãi suất trong năm nay và vào tháng trước đã xác nhận rằng lãi suất sẽ bắt đầu giảm tại cuộc họp ngày 18 tháng 9. Câu hỏi đặt ra là giảm bao nhiêu?

Giờ đây, chúng ta đã có câu trả lời trực tiếp từ nguồn tin chính thức:

"Dựa trên những tiến triển về lạm phát và cân nhắc các rủi ro, Ủy ban quyết định hạ phạm vi mục tiêu cho lãi suất quỹ liên bang xuống 0.5 điểm phần trăm, ở mức từ 4.75% đến 5%."

Điều này có nghĩa là chúng ta đang bắt đầu quá trình giảm lãi suất, và nhanh hơn tôi dự đoán ban đầu. Cá nhân tôi đã nghĩ Fed sẽ giảm 25 bps, dựa trên các dữ liệu tốt gần đây về lạm phát và tỷ lệ thất nghiệp.

Bây giờ thì sao?

Tôi dự đoán thị trường sẽ lạc quan đối với tin tức này, vì lãi suất thấp hơn đồng nghĩa với việc tiền rẻ hơn, từ đó giúp mở rộng và tăng trưởng với chi phí thấp hơn. Tuy nhiên, niềm vui này có thể giảm bớt tùy thuộc vào mức độ cắt giảm lãi suất.

Nhưng tại sao thị trường có thể giảm sự phấn khích khi mức cắt giảm lớn hơn?

Có nhiều lo ngại về việc Cục Dự trữ Liên bang (Fed) có thể không đạt được kịch bản "hạ cánh mềm" – đây là một lý do khác khiến thị trường lạc quan về việc cắt giảm lãi suất, vì họ tin rằng Fed có thể dần dần giảm lãi suất về mức mục tiêu dài hạn là từ 2.4% đến 3.8%.

Một đợt cắt giảm mạnh hơn, trong trường hợp này là 50 bps thay vì 25 bps, có nghĩa là Fed muốn hạ lãi suất nhanh hơn so với trước đây. Điều này được thể hiện trong phần được bôi vàng ở trên. Ngay bên dưới là các dự báo của tháng 6 để so sánh. Lưu ý rằng mức lãi suất cao nhất đã giảm đáng kể.

Điều này có thể xuất phát từ việc Fed dự đoán các doanh nghiệp sẽ cần thanh khoản sớm hơn để đối phó với suy thoái, hoặc ít nhất là tăng trưởng chậm lại.

Tôi không mong đợi suy thoái, và Fed cũng vậy. Tuy nhiên, nếu tăng trưởng năm 2025 chạm mức thấp nhất trong dự báo, đó sẽ là một dấu hiệu đáng lo ngại và có thể gây sốc cho thị trường. Đây là một yếu tố mà Fed có thể xem xét để thúc đẩy chu kỳ cắt giảm lãi suất nhanh hơn.

Dưới tình huống xấu nhất, họ kỳ vọng độ lệch chuẩn giảm xuống so với mức trung vị sẽ nằm trong khoảng 0-1%. Xem phần được bôi vàng của dự báo bên dưới.

Cần lưu ý rằng Fed đang tăng quan điểm về rủi ro suy giảm tăng trưởng GDP và tin rằng rủi ro suy giảm hiện nay cao hơn so với tháng 6.

Điều gì sẽ xảy ra tiếp theo?

Để đạt được mức lãi suất mục tiêu mà Fed hiện đang dự báo, họ sẽ phải cắt giảm lãi suất trong các cuộc họp hàng tháng sắp tới. Tuy nhiên, họ có thể giảm tốc độ nếu các dữ liệu kinh tế, chẳng hạn như số lượng việc làm, có dấu hiệu cải thiện.

Thị trường tin rằng Fed sẽ cắt giảm thêm 25-50 bps vào tháng tới. Cá nhân tôi nghiêng về phương án 25 bps, dựa trên thực tế là tỷ lệ thất nghiệp vẫn ở mức thấp và Fed hiện đang duy trì quan điểm rằng lạm phát đang hạ nhiệt.

Mặc dù báo cáo việc làm gần đây đã phải điều chỉnh giảm hơn 800 nghìn việc làm vào tháng trước, tỷ lệ thất nghiệp trong năm qua vẫn khá ổn định. Tôi nhấn mạnh “tỷ lệ” vì tôi thích sử dụng U-6, một chỉ số thất nghiệp không chỉ đo lường những người đang tìm việc mà còn tính cả những người tìm việc đã bỏ cuộc và những người đang làm việc bán thời gian nhưng muốn tìm công việc toàn thời gian.

Số đơn xin trợ cấp thất nghiệp đã tăng gần 14% và nhìn chung đã tăng so với một năm trước. Đây là điều đáng lo ngại, và có thể là lý do khiến Fed sẽ giảm lãi suất thêm 50 bps vào tháng tới. Nếu họ đi ngược lại dự báo của tôi và giảm 50 bps, tôi cho rằng nguyên nhân chính sẽ đến từ tình hình việc làm và thất nghiệp.

Tình trạng việc làm nói chung đang gặp khó khăn. Bất kỳ ai đang tìm việc đều hiểu rõ sự chật vật này. Hiện tại, chúng ta đang ở mức thấp nhất trong vòng một thập kỷ về việc tạo ra việc làm tại Hoa Kỳ.

Lý do tôi không dự báo mức giảm 50 bps dựa trên dữ liệu này là vì chúng ta vẫn đang thấy tỷ lệ việc làm đang tuyển dụng vẫn ở mức 'bình thường', điều này có nghĩa là sự chênh lệch được bù đắp bằng sự luân chuyển việc làm.

Điều này có nghĩa là, ngay cả khi số liệu việc làm chính giảm, chúng ta vẫn có thể đạt được sự ổn định tổng thể, vì hiện tại chúng ta đã trở lại mức như trước năm 2021. Chu kỳ tuyển dụng và sa thải lớn diễn ra trong vài năm qua đang bắt đầu kết thúc, hy vọng là như vậy.

Nếu con số này tiếp tục giảm và xuống dưới 4%, điều đó sẽ rất đáng lo ngại và có thể cần cắt giảm lãi suất nhiều hơn để giúp ổn định tình hình.

Giao dịch nào?

Các độc giả quen thuộc của tôi sẽ biết rằng tôi đã đề xuất hai ý tưởng giao dịch trong chu kỳ lãi suất này: giao dịch lãi suất cố định và giao dịch dài hạn.

Giao dịch lãi suất cố định hiện đang dần kết thúc. Nếu bạn khóa 5% CD trở lên, bạn có thể sẽ phải chuyển sang các CD có lợi suất thấp hơn khi chúng đáo hạn. Lãi suất sẽ không quay trở lại mức trên 5% nếu không có thêm một đợt lạm phát hoặc khủng hoảng kinh tế khác. Nếu bạn đang phân vân về việc đầu tư tiết kiệm vào các công cụ lãi suất cố định như T-Bills và CDs, thì giai đoạn này là thời điểm tốt nhất để mua vào. Tôi vẫn khuyến nghị đầu tư vào các công cụ lãi suất cố định tại thời điểm này.

Giao dịch dài hạn đã được giải thích chi tiết hơn trong một bài viết gần đây tôi viết về ETF đầu tư vào HDTL TPCP trong trung hạn. Tôi khuyên bạn nên xem xét bài viết đó, vì tôi sẽ không đi vào nhiều chi tiết ở đây.

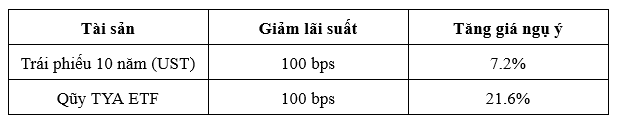

Cơ bản, độ dài kỳ hạn được hưởng lợi từ việc cắt giảm lãi suất. Trái phiếu kỳ hạn càng dài, giá trị của trái phiếu sẽ càng hưởng lợi từ các biến động lãi suất. Điều này dễ dàng được minh họa qua các quỹ ETF trái phiếu.

Các trái phiếu kỳ hạn ngắn, có thời gian đáo hạn ngắn hoặc không có, ít bị ảnh hưởng về giá khi lãi suất thay đổi. Trong khi đó, các trái phiếu kỳ hạn trên 20 năm lại có sự biến động giá rất lớn.

Để thu lợi từ việc lãi suất giảm do Fed cắt giảm lãi suất, tôi đã khuyến nghị thêm các trái phiếu có thời gian đáo hạn dài vào danh mục đầu tư. Hiện tôi đang đầu tư vào quỹ TYA và khuyến khích mọi người đọc bài viết để hiểu rõ cơ chế giao dịch. Về cơ bản, hoạt động như sau

Bất ngờ là TYA đã vượt trội hơn chỉ số chuẩn của nó kể từ khi thông báo và củng cố kỳ vọng về việc cắt giảm lãi suất vào tháng 8.

Kết luận

Việc cắt giảm lãi suất từ FOMC đã được chào đón, và thị trường chứng khoán có khả năng tiếp tục xu hướng tăng. Tuy nhiên, Fed tin rằng vẫn còn nhiều nguy cơ phía trước, điều này có thể làm giảm phản ứng của thị trường đối với tin tức này.

Tôi cũng khuyên các nhà đầu tư nên xem đây là một trong những cơ hội cuối cùng để sở hữu CD có lãi suất cố định từ 4.5% trở lên, nếu bạn còn tìm thấy. Hãy chắc chắn rằng khi xem xét các CD, hãy chọn những loại "không thể hủy", nếu không bạn sẽ phải rời khỏi giao dịch khi lãi suất giảm quá sâu.

Tôi cũng khuyến nghị các nhà đầu tư trái phiếu nên mở rộng thời gian đáo hạn trong danh mục đầu tư của họ thông qua các quỹ tương lai đòn bẩy như TYA hoặc đầu tư vào trái phiếu Kho bạc Mỹ kỳ hạn dài.

SeekingAlpha