Dự báo Quý 4 năm 2024: Triển vọng của một số nền kinh tế lớn trên thế giới (Phần 2)

Tạ Thị Giang

Junior Analyst

Nhật Bản ghi nhận sự phục hồi GDP nhưng vẫn đối mặt với rủi ro suy giảm, trong khi lạm phát tiếp tục tăng. Úc và New Zealand đều trải qua tăng trưởng chậm và lạm phát cao, với New Zealand đặc biệt gặp khó khăn khi GDP suy giảm trong ba trong bốn quý gần nhất.

NHẬT BẢN

Kinh tế: Phục hồi tăng trưởng dự kiến kéo dài sang nửa cuối năm nhưng vẫn tồn tại rủi ro suy giảm.

Tăng trưởng GDP quý 2 năm 2024 đã phục hồi nhưng mức độ phục hồi được điều chỉnh giảm xuống còn 2.9% theo quý (so với ước tính ban đầu là 3.1%) do mức tiêu dùng cá nhân tăng nhẹ (0.9% so với 1.0% ban đầu) và chi tiêu doanh nghiệp (0.8% so với 0.9% ban đầu) đều bị điều chỉnh. Sự gia tăng trong đầu tư nhà ở (1.7%) và đầu tư công (4.1%) đã hỗ trợ tăng trưởng quý 2, bù đắp cho sự sụt giảm từ xuất khẩu ròng (-0.1 ppt) và hàng tồn kho tư nhân ròng (-0.1 ppt). Sự suy giảm của quý 1 được điều chỉnh xuống -2.4% (trước đó là -2.3%). So với cùng kỳ năm trước, GDP của Nhật Bản giảm 1.0% trong quý 2 sau khi giảm 0.9% trong quý 1, đánh dấu sự suy giảm theo năm liên tiếp đầu tiên kể từ đại dịch Covid-19. Trước khi suy giảm, GDP của Nhật đã tăng trưởng liên tục 11 quý tính từ quý 2 năm 2021 đến quý 4 năm 2023. Về mặt thực tế, nền kinh tế đã tăng trưởng lên mức 558.1 nghìn tỷ yên trong quý 2 (từ mức 554.1 nghìn tỷ yên trong quý 1), cao nhất kể từ mức đỉnh sau đại dịch là 563.3 nghìn tỷ yên (trong quý 3 năm 2023).

Chúng tôi dự báo đà tăng trưởng của Nhật Bản sẽ tiếp tục kéo dài sang nửa cuối năm, được hỗ trợ bởi sự phục hồi tiêu dùng do tăng lương. Lượng khách du lịch đến Nhật Bản ngày càng tăng và tác động tích cực đến các dịch vụ trực tiếp liên quan đến du lịch sẽ tiếp tục củng cố triển vọng tăng trưởng nội địa, cùng với việc nới lỏng chính sách tiền tệ trên các thị trường quốc tế và các nhà sản xuất Nhật Bản hưởng lợi từ chu kỳ tăng trưởng của ngành điện tử. Những khoản đầu tư gia tăng gần đây vào công nghệ và sản xuất chất bán dẫn sẽ tạo điều kiện thuận lợi cho tiềm năng dài hạn và có thể dẫn đến sự gia tăng chi tiêu đầu tư trong các quý tới, dù không có đóng góp nhiều vào sản xuất ngắn hạn. Tuy nhiên, các yếu tố rủi ro vẫn còn hiện hữu, bao gồm sự phục hồi yếu kém của nhu cầu trong nước, mức độ suy giảm tăng trưởng toàn cầu và Trung Quốc, lập trường thắt chặt tiền tệ từ Ngân hàng Trung ương Nhật Bản (BoJ) và sự tăng giá mạnh của đồng yên.

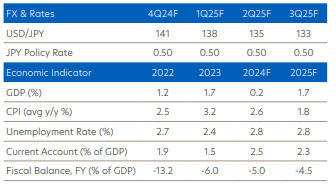

Mặc dù đã có sự phục hồi trong quý 2, nhưng cần lưu ý rằng mức giảm liên tiếp so với cùng kỳ năm trước trong nửa đầu năm là đáng kể (-0.9% so với cùng kỳ) và sẽ tác động tiêu cực đến tăng trưởng cả năm, ngay cả khi chúng tôi đã tính đến quỹ đạo tăng trưởng tương đối mạnh trong nửa cuối năm. Do đó, chúng tôi hạ dự báo tăng trưởng GDP năm 2024 xuống còn 0.2% (so với 1.9% năm 2023), trước khi tăng lên mức 1.7% cho năm 2025.

Lạm phát CPI tăng 3.0% so với cùng kỳ trong tháng 8 (My-Jul: 2.8%), tốc độ nhanh nhất trong năm 2024 cho đến nay, trong khi CPI lõi (ngoại trừ thực phẩm tươi sống) tăng ổn định lên 2.8% so với cùng kỳ vào tháng 8 (từ mức đáy 2.2% của tháng 4). CPI lõi (ngoại trừ thực phẩm tươi sống và năng lượng) quay trở lại mức 2.0% so với cùng kỳ (sau khi tạm thời giảm xuống 1.9% so với cùng kỳ trong tháng 7). Giá dịch vụ tăng 1,4% so với cùng kỳ trong tháng 8 (cùng tốc độ với tháng 7). Ngân hàng Nhật Bản (BoJ) dự báo (trong báo cáo tháng 7) rằng rủi ro đối với giá cả có xu hướng tăng trong năm tài khóa 2024 và 2025. Chúng tôi đã nâng dự báo CPI tổng thể và CPI lõi lên trung bình 2.6% cho năm 2024 (từ mức 2.4% và 2.3%).

Chính trị: Thủ tướng mới vào tháng 10. Vào giữa tháng 8, Thủ tướng Kishida thông báo ông sẽ không tham gia tranh cử chức chủ tịch Đảng Dân chủ Tự do (LDP) – đảng cầm quyền kiểm soát quốc hội Nhật Bản – đồng nghĩa với việc ông sẽ từ chức thủ tướng vào cuối tháng 9. Chiến dịch tranh cử chức chủ tịch LDP bắt đầu vào ngày 12 tháng 9 với 9 nghị sĩ tham gia tranh cử vào ngày 27 tháng 9. Người chiến thắng sẽ được bầu bởi các thành viên LDP, và công chúng không tham gia bỏ phiếu. Chúng tôi cho rằng ông Shinjiro Koizumi, 43 tuổi, con trai của một cựu thủ tướng, có thể sẽ chiến thắng. Sự ổn định và liên tục chính trị có thể sẽ duy trì, với một ngân sách bổ sung được kỳ vọng vào cuối năm 2024, mang lại một số động lực thúc đẩy cho tăng trưởng.

Ngân hàng trung ương: Con đường bình thường hóa diễn ra thận trọng hơn

Ngân hàng Trung ương Nhật Bản (BoJ) đã giữ nguyên lãi suất chính sách ở mức 0.25% trong cuộc họp tháng 9, đúng như dự kiến. Mức tăng chi tiêu tiêu dùng trong quý 2, sau 1 năm giảm liên tục so với cùng kỳ, được xem là tín hiệu mạnh mẽ cho thấy tăng trưởng tiền lương đang chuyển đổi thành tăng chi tiêu, trong khi lạm phát chỉ số giá tiêu dùng (CPI) cao hơn trong tháng 8 tiếp tục khẳng định các xu hướng giá cả cơ bản. Cả hai yếu tố này đều giúp tăng cường sự tự tin của BoJ trong việc duy trì lộ trình bình thường hóa chính sách tiền tệ. Tuy nhiên, phản ứng thị trường sau khi BoJ tăng lãi suất vào tháng 7 cho thấy ngân hàng trung ương sẽ cẩn trọng trước khi tiếp tục tăng lãi suất trong thời gian sớm. Chúng tôi vẫn kỳ vọng BOJ sẽ tiếp tục lộ trình thắt chặt lãi suất, mặc dù đây không phải là chu kỳ liên tục và con đường bình thường hóa có thể sẽ hạn chế. Chúng tôi dự báo BoJ sẽ tiếp tục bình thường hóa chính sách trong quý 4/2024 (có khả năng trong cuộc họp chính sách tiền tệ tháng 10), với mức tăng 25 bps lên 0.50%, mà chúng tôi tin rằng sẽ là mức lãi suất cuối cùng. Tuy nhiên, lộ trình này sẽ còn phụ thuộc vào các thay đổi trong dự báo CPI ở các cuộc họp chính sách tiền tệ tiếp theo.

Tiền tệ: JPY sẽ tăng thêm

Mặc dù đã giảm 12% trong quý 3 năm 2024, USD/JPY vẫn có xu hướng giảm thêm, dù ở mức độ chậm hơn vì phần lớn các giao dịch đầu cơ bằng đồng JPY đã được thanh lý vào cuối tháng 7 và đầu tháng 8. Sự khác biệt về chính sách tiền tệ giữa Cục Dự trữ Liên bang Mỹ (có xu hướng nới lỏng) và Ngân hàng Trung ương Nhật Bản (có xu hướng thắt chặt) củng cố quan điểm của chúng tôi về sự suy yếu thêm của USD/JPY trong các quý tới. Dự báo mới nhất của chúng tôi cho tỷ giá USD/JPY là 141 vào quý 4 năm 2024, 138 vào quý 1 năm 2025, 135 vào quý 2 năm 2025 và 133 vào quý 3 năm 2025.

Ở thời điểm này, chúng tôi muốn nhấn mạnh hai rủi ro có thể khiến USD/JPY giảm mạnh hơn so với dự báo hiện tại. Thứ nhất, đồng JPY có thể quay trở lại vị thế đồng tiền an toàn nếu tình hình kinh tế Mỹ xấu đi dẫn đến suy thoái thay vì hạ cánh mềm như kịch bản cơ sở của chúng tôi. Thứ hai, sự thay đổi lớn trong hành vi của các công ty bảo hiểm nhân thọ Nhật Bản, khi họ có thể hồi hương tài sản hoặc tăng tỷ lệ phòng ngừa rủi ro cho các tài sản ở Mỹ.

ÚC

Kinh tế: Tăng trưởng vẫn chậm

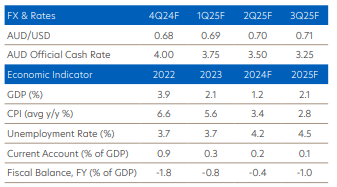

GDP chỉ tăng 0.2% so với quý trước trong quý 2 năm 2024. Tốc độ tăng trưởng trong quý 1 năm 2024 đã được điều chỉnh tăng lên 0.2% từ mức 0.1% trước đó. Con số này phù hợp với dự báo của Ngân hàng Dự trữ Úc (RBA) trong Báo cáo Chính sách Tiền tệ tháng 8. Đáng chú ý, nền kinh tế Úc đã tăng trưởng liên tục trong 11 quý, mặc dù tốc độ tăng trưởng đã chậm lại trong năm tài chính 2023-2024. So với cùng kỳ năm trước, GDP quý 2 năm 2024 tăng 1.0%, đây là mức tăng trưởng thấp nhất kể từ năm 1991, ngoại trừ thời kỳ đầu đại dịch.

Tỷ lệ thất nghiệp giữ ổn định ở mức 4.2% trong tháng 8. Số người có việc làm tăng thêm 47,500 người, trong khi số người thất nghiệp giảm 10,500 người. Tỷ lệ tham gia lao động duy trì ở mức cao kỷ lục 67.1%. Tỷ lệ việc làm so với dân số tăng nhẹ lên 64.3%. Nhìn chung, cả dữ liệu về thị trường lao động và chỉ số giá tiền lương đều cho thấy thị trường việc làm đang dần hạ nhiệt nhưng vẫn giữ được sự ổn định. Chúng tôi dự báo tỷ lệ thất nghiệp sẽ dần tăng lên khoảng 4.5% và duy trì ở mức này đến hết năm 2025.

Các số liệu CPI trong quý 2/2024 cho thấy mức giảm của lạm phát đã chậm lại trong nửa đầu năm 2024, khi những lợi ích từ việc chuỗi cung ứng phục hồi dần biến mất và lạm phát trong lĩnh vực dịch vụ vẫn duy trì ở mức cao. Tăng trưởng CPI toàn phần đạt 1.0% so với quý trước trong quý 2/2024, phù hợp với kỳ vọng và tương tự với số liệu của quý 1/2024. Những yếu tố đóng góp quan trọng nhất vào mức tăng trưởng này là chi phí nhà ở (+1.1% so với quý trước) và thực phẩm & đồ uống không cồn (+1.2% so với quý trước). Tốc độ lạm phát hàng năm tăng lên 3.9% trong quý 2/2024 (từ mức 3.6% trong quý 1/2024), phù hợp với dự báo chung.

Lạm phát cơ bản đã giảm nhẹ trong quý 2/2024, với tốc độ tăng CPI trung bình giảm xuống 0.8% so với quý trước, so với mức 1.0% của quý 1/2024. Tốc độ tăng lạm phát hàng năm, một chỉ số được theo dõi sát sao, đã giảm xuống 3.9% (so với 4.0% trong quý 1/2024), thấp hơn kỳ vọng. Đây là quý thứ sáu liên tiếp mà lạm phát bình quân hàng năm giảm, từ mức đỉnh 6.8% trong quý 4/2022. Tuy nhiên, lạm phát cơ bản đã duy trì trên mức mục tiêu 2%-3% trong 11 quý liên tiếp và giảm rất ít trong năm vừa qua.

Một yếu tố bất định quan trọng sẽ là cách mà các hộ gia đình tại Úc phản ứng với việc cắt giảm thuế thu nhập và trợ cấp năng lượng cho hóa đơn điện bắt đầu có hiệu lực từ ngày 1 tháng 7. Thống đốc RBA Michele Bullock gần đây cho biết bà không cho rằng các biện pháp này sẽ có tác động đáng kể đến dự báo lạm phát của RBA. Nhìn chung, triển vọng tăng trưởng kinh tế của chúng tôi không thay đổi nhiều. Dự kiến GDP sẽ vẫn ở mức thấp hơn xu hướng trong năm nay, ở mức 1.2%, nhưng sẽ cải thiện lên khoảng 2.1% vào năm 2025.

Ngân hàng trung ương: RBA chậm hơn các ngân hàng trung ương toàn cầu trong việc cắt giảm lãi suất

Ngân hàng Dự trữ Úc (RBA) đã quyết định giữ nguyên mục tiêu lãi suất tiền mặt ở mức 4.35% vào tháng 8, đây là cuộc họp thứ sáu liên tiếp không thay đổi lãi suất. Trong thông cáo báo chí đi kèm, RBA nhấn mạnh "sự cần thiết phải cảnh giác với rủi ro lạm phát gia tăng và Hội đồng Quản trị không loại trừ bất kỳ khả năng nào", đồng thời cho biết thêm rằng "lạm phát đã giảm đáng kể so với đỉnh điểm vào năm 2022, khi lãi suất cao hơn đã giúp giảm bớt chênh lệch cung - cầu. Tuy nhiên, lạm phát vẫn cao hơn đáng kể so với mức mục tiêu trung bình từ 2-3%... Các số liệu gần đây cũng cho thấy lạm phát đang có xu hướng dai dẳng.”

RBA cũng công bố bản cập nhật dự báo kinh tế hàng quý thông qua Báo cáo Chính sách Tiền tệ (SMP) tháng 8. Ngân hàng dự báo lạm phát cơ bản sẽ cao hơn so với ước tính trước đó, đạt 3.5% vào cuối năm nay và sẽ giảm xuống còn 3.1% vào giữa năm 2025. Dự báo lạm phát sẽ đạt mức mục tiêu 2%-3% của RBA vào cuối năm 2025. RBA cũng nâng dự báo tăng trưởng kinh tế lên 1.7% vào cuối năm, so với mức 1.6% trước đó, và dự kiến đạt đỉnh 2.6% vào tháng 6/2025, so với mức 2.1% trước đó.

Dù không phải là kịch bản chính của chúng tôi rằng RBA sẽ tăng lãi suất, nhưng sự kết hợp giữa tăng trưởng chậm và tiến độ giảm lạm phát chậm chạp có khả năng khiến RBA phải duy trì chính sách lãi suất "cao trong thời gian dài hơn". Chúng tôi dự kiến lần cắt giảm lãi suất đầu tiên sẽ diễn ra vào tháng 11, nhưng điều này phụ thuộc nhiều vào dữ liệu và có nguy cơ thời điểm cắt giảm sẽ bị đẩy lùi.

AUD suy yếu trong nhóm G-10

Các đồng tiền hàng hóa như AUD nằm trong nhóm suy yếu của thị trường ngoại hối G-10, với tỷ giá AUD/USD chỉ tăng nhẹ khoảng 1% trong quý 3 năm 2024, đạt mức 0.6760. Giá hàng hóa (được đại diện bởi chỉ số S&P GSCI) đã giảm xuống mức thấp nhất trong 3 năm, cùng với sự phục hồi kinh tế yếu ớt của Trung Quốc, đã tạo áp lực lên tỷ giá AUD/USD, lấn át tác động tích cực từ lập trường cứng rắn của RBA so với các đồng tiền khác trong nhóm G-10. Trong ngắn hạn, những bất ổn liên quan đến Trung Quốc và bầu cử Mỹ có thể sẽ hạn chế tỷ giá AUD/USD dưới mức kháng cự quan trọng là 0.69. Dự báo mới nhất của chúng tôi về tỷ giá AUD/USD là 0.68 trong quý 4 năm 2024, 0.69 trong quý 1 năm 2025, 0.70 trong quý 2 năm 2025 và 0.71 trong quý 3 năm 2025.

NEW ZEALAND

Kinh tế: Tình trạng mong manh khi GDP tiếp tục suy giảm

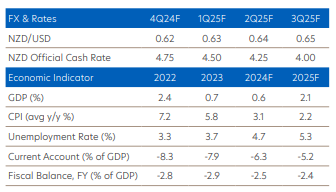

GDP giảm 0.2% so với quý trước trong quý 2/2024, dù mức giảm này nhẹ hơn so với dự báo chung là 0.4%. Ngân hàng Dự trữ New Zealand (RBNZ) trước đó dự đoán mức giảm lớn hơn, khoảng 0.5% so với quý 1/2024. Đây là lần giảm thứ ba trong bốn quý gần nhất và là lần thứ năm trong bảy quý qua. So với cùng kỳ năm trước, GDP đã giảm 0.5% trong quý 2/2024. Những điều chỉnh số liệu của các quý trước đã loại bỏ tình trạng suy thoái "kép" trong nửa cuối năm 2023, nhưng bức tranh kinh tế tổng thể vẫn không thay đổi, với nền kinh tế tiếp tục thu hẹp dần trong 7 quý qua.

Chỉ số giá tiêu dùng (CPI) tăng 0.4% so với quý trước trong quý 2/2024, thấp hơn một chút so với mức tăng 0.6% trong quý 1/2024 và dưới kỳ vọng là 0.5%. So với cùng kỳ năm trước, CPI tăng chậm lại còn 3.3% so với mức 4.0% trong quý 1/2024 và cũng chỉ thấp hơn chút ít so với dự báo là 3.5%. Mức tăng mới nhất này cũng thấp hơn so với dự báo của RBNZ hồi tháng 11 là 3.6%.

Lạm phát không thể giao dịch (Non-tradeable inflation), một chỉ số được theo dõi chặt chẽ về áp lực giá cả trong nước, đã giảm xuống còn 0.9% theo quý, từ 1.6% theo quý trong quý 1 năm 2024. So với cùng kỳ năm ngoái, lạm phát không thể giao dịch đạt 5.4% theo năm trong quý 2 năm 2024, giảm so với mức 5.8% theo năm trước đó, chủ yếu do giá thuê nhà, bảo hiểm cũng như giá thuốc lá. Tuy nhiên, chúng tôi cần lưu ý rằng Cơ quan Thống kê New Zealand (Stats NZ) đã xem xét lại cách tính phí sử dụng đường bộ, và đã có một điều chỉnh trong quý này sau báo cáo giảm trước đó. Do đó, điều này có thể đã dẫn đến một mức giảm tạm thời.

Chỉ số CPI có thể giao dịch giảm 0.5% theo quý (quý 1 năm 2024: -0.7% theo quý). So với cùng kỳ năm ngoái, lạm phát có thể giao dịch đạt 0.3% theo năm, so với mức 1.6% theo năm trước đó, chủ yếu do giá xăng dầu, dịch vụ lưu trú và thực phẩm tạp hóa tăng cao. Tuy nhiên, mức tăng này đã phần nào được bù đắp bởi giá trái cây và rau quả giảm, cùng với dịch vụ vận tải hành khách. Trong khi những yếu tố biến động này góp phần vào sự yếu kém, tác động của nhu cầu tiêu dùng yếu đang ngày càng rõ ràng.

Mặc dù lãi suất đang có xu hướng giảm, nhưng vẫn còn nhiều rủi ro đối với quỹ đạo giảm lạm phát và vẫn còn nhiều sự không chắc chắn về thời điểm và tốc độ phục hồi kinh tế. Tại thời điểm này, chúng tôi có xu hướng điều chỉnh giảm dự báo tăng trưởng GDP năm 2024 xuống còn 0.6% (từ 0.9% trước đó).

Ngân hàng Dự trữ New Zealand (RBNZ) đẩy nhanh chu kỳ nới lỏng

Ngân hàng RBNZ đã quyết định giảm lãi suất tiền mặt chính thức (OCR) thêm 25 bps xuống còn 5.25% vào tháng 8, bắt đầu một chu kỳ nới lỏng sớm hơn gần một năm so với các dự báo của chính RBNZ. Lãi suất OCR đã đạt mức cao nhất trong 14 năm là 5.50% kể từ tháng 5 năm 2023, sau khi tăng liên tục từ mức thấp kỷ lục 0.25% vào tháng 10 năm 2021.

Trong thông cáo chính sách tiền tệ tháng 8, các dự báo được cập nhật của RBNZ cho thấy sự giảm mạnh trong lộ trình lãi suất OCR so với các dự báo tháng 5. Dự báo lãi suất trung bình sẽ ở mức 4.62% vào đầu năm tới và 3.85% vào cuối năm 2025. Dự báo tăng trưởng của RBNZ đã được điều chỉnh giảm đáng kể, với dự báo tăng trưởng âm trong cả quý 2 và quý 3 năm 2024. Ngân hàng này hiện dự báo lạm phát sẽ giảm xuống 2.3% trong quý hiện tại, nhưng sẽ không trở lại mức mục tiêu 2% cho đến giữa năm 2026.

RBNZ là một trong những ngân hàng trung ương hàng đi đầu thế giới trong việc rút lại các biện pháp kích thích kinh tế thời đại dịch, khi ngân hàng này đã nâng lãi suất tổng cộng 525 bps từ tháng 10 năm 2021 để kiềm chế lạm phát, trong đợt thắt chặt mạnh mẽ nhất kể từ khi lãi suất OCR được ra mắt vào năm 1999. Có lẽ điều này cũng do RBNZ có ít cuộc họp chính sách hơn trong một năm so với các ngân hàng trung ương toàn cầu khác, và là quốc gia duy nhất trong nhóm G10 công bố số liệu lạm phát và thị trường lao động hàng quý, thay vì hàng tháng. Do đó, không có gì ngạc nhiên khi RBNZ quyết định nới lỏng chính sách tiền tệ khi triển vọng tăng trưởng trong nước và quốc tế xấu đi.

Lưu ý rằng chỉ số CPI và số liệu về việc làm cho quý 3 năm 2024 sẽ không có sẵn trước cuộc họp chính sách tiền tệ tiếp theo của RBNZ vào ngày 9 tháng 10. Tuy nhiên, các dữ liệu thứ cấp khác sẽ cung cấp một số gợi ý về diễn biến lạm phát trong tương lai. Do sự sụt giảm kinh tế diễn ra nhanh hơn mong đợi đã làm thay đổi cân bằng rủi ro, chúng tôi hiện kỳ vọng RBNZ sẽ tiếp tục cắt giảm lãi suất chính (OCR) đều đặn 25 bps trong mỗi cuộc họp còn lại của năm nay, đưa OCR xuống 4.75% vào cuối năm. Tuy nhiên, chúng tôi cũng cảnh báo rằng lộ trình chính sách tiền tệ có thể sẽ không suôn sẻ, và dữ liệu kinh tế sẽ là yếu tố quyết định cuối cùng.

Tiền tệ: Cơ hội tăng trưởng

Đồng NZD đã phục hồi 2% trong quý 3 tính đến nay, đạt 0.6210 so với USD, mặc dù mức tăng này là khiêm tốn so với các đồng tiền G-10 khác. Giá hàng hóa mềm, cùng với việc RBNZ cắt giảm lãi suất một cách bất ngờ vào tháng 8, có lẽ đã hạn chế mức tăng của NZD.

Trong tương lai, chúng tôi vẫn tính đến khả năng tăng trưởng tiếp theo của NZD/USD khi chu kỳ nới lỏng của Cục Dự trữ Liên bang Mỹ (Fed) gây thêm áp lực lên USD. Dự báo cập nhật của chúng tôi về NZD/USD là 0.62 trong quý 4 năm 2024, 0.63 trong quý 1 năm 2025, 0.64 trong quý 2 năm 2025 và 0.65 trong quý 3 năm 2025.

UOB