Fed đã phạm sai lầm, và đó có thể là một sai lầm chính trị

Nguyễn Phương Anh

Junior Analyst

Tại sao ta lại cắt giảm 50 bps khi 25 bps là đã đủ?

Tóm tắt:

- Tình hình kinh tế khả quan, nhưng không tuyệt vời. Người trẻ tuổi và thu nhập thấp đang có kỳ vọng cao về khả năng lạm phát.

- Môi trường cho các tài sản rủi ro đang thuận lợi và có thanh khoản ổn.

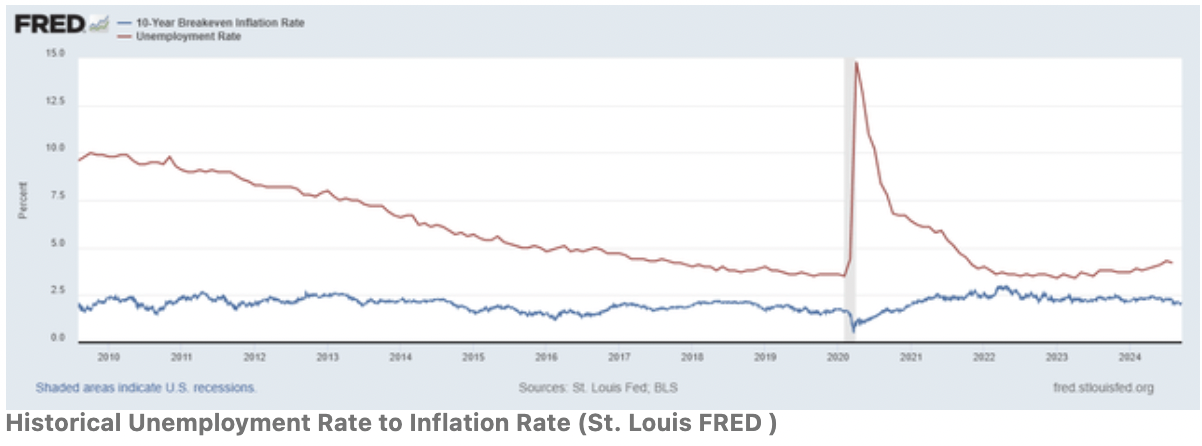

- Thông thường, tỷ lệ thất nghiệp đi đôi với tỷ lệ lạm phát.

- Vậy tại sao ta lại cắt giảm 50 bps khi 25 bps là đã đủ?

Uỷ ban Thị trường mở của Fed đã bị chia rẽ lần đầu tiên kể từ năm 2005, với thành viên FOMC Michelle Bowman bỏ phiếu "không" cho mức giảm lãi suất 50 bps mà đa số đang thuận theo.

Ủy ban Thị trường mở của Cục Dự trữ Liên bang đã bị chia rẽ lần đầu tiên kể từ năm 2005, với thành viên FOMC Michelle Bowman bỏ phiếu "không" cho mức giảm lãi suất 50 bps mà đa số ưa thích.

Trong khi Phố Wall đã chơi "25 or 50 parlor game" trong những tuần trước khi diễn ra cuộc họp tuần này, thì lời khẳng định của Fed rằng về việc Fed "phụ thuộc vào dữ liệu" nghe có vẻ vô nghĩa, xét đến dữ liệu lịch sử và tình hình hiện tại của nền kinh tế. Như một nhà bình luận đã nói trên đài phát thanh Bloomberg sáng nay. "Fed cắt giảm lãi suất vì họ có thể, chứ không phải vì họ phải làm vậy".

Lý do cắt giảm 25 bps

Đầu tiên, nền kinh tế đã có, như Chủ tịch Powell đã liên hệ trong tuyên bố chính thức, "hiệu suất mạnh mẽ của nền kinh tế Hoa Kỳ trong năm qua". GDP trung vị trong Tóm tắt các dự án kinh tế của các thành viên FOMC ('SEP" hoặc "dot plots") là 2% cho đến năm 2027. Tiếp đó, tỷ lệ thất nghiệp, so với kỳ vọng của những người tham gia thị trường về tỷ lệ lạm phát trong 10 năm tới, phần lớn phù hợp với các mức lịch sử, như được thể hiện trong biểu đồ bên dưới.

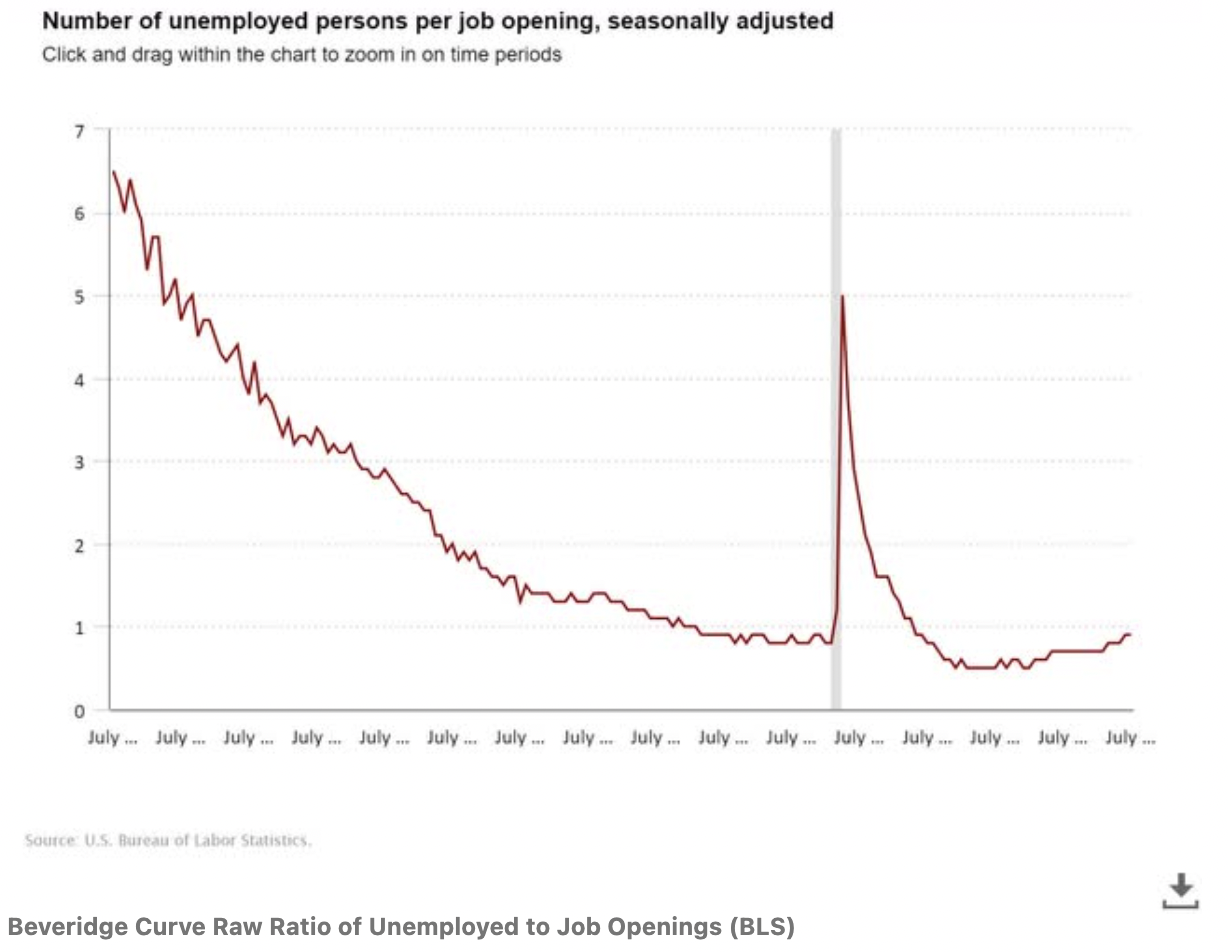

Thứ ba, đó là tỷ lệ thất nghiệp trên mỗi việc làm mở (“Đường cong Beveridge”), được minh họa bên dưới theo Cục Thống kê Lao động (BLS), có xu hướng gần giống như trước đại dịch, ở mức 0,9. Con số này không thấp như những năm gần đây, khi các chế độ phúc lợi đại dịch được chi trả, và ít người lao động hơn trong lực lượng lao động, nhưng không phải là quá ít, xét theo góc độ lịch sử.

Lý do để tăng 50 bps

Một số nhà quan sát đã gợi ý rằng có điểm yếu trong dữ liệu tạo việc làm mới và các con số thực tế, như chúng tôi đã viết trong Báo cáo việc làm tháng 7, Quy tắc Sahm, chỉ ra khả năng suy thoái, đã được kích hoạt. Cũng có những lo ngại về chất lượng việc làm được tạo ra, cũng như độ tin cậy của dữ liệu tạo việc làm mới.

Về chất lượng việc làm, Khảo sát hộ gia đình hàng tháng ít được báo cáo hơn, về cơ bản là một nhóm hộ gia đình (thay vì doanh nghiệp) đã phát hiện ra rằng 346.000 và 264.000 việc làm mới là những vị trí bán thời gian vào tháng 7 và tháng 8.

Về độ tin cậy, những người theo dõi thường xuyên sẽ biết chúng tôi đã liên tục chỉ trích dữ liệu hàng tháng có hơn 100.000 "lần sửa đổi". Sau đó, vào ngày hôm qua, chúng tôi phát hiện ra rằng BLS đã phóng đại số việc làm từ tháng 4/2023 đến tháng 3/2024 là 818.000 việc làm.

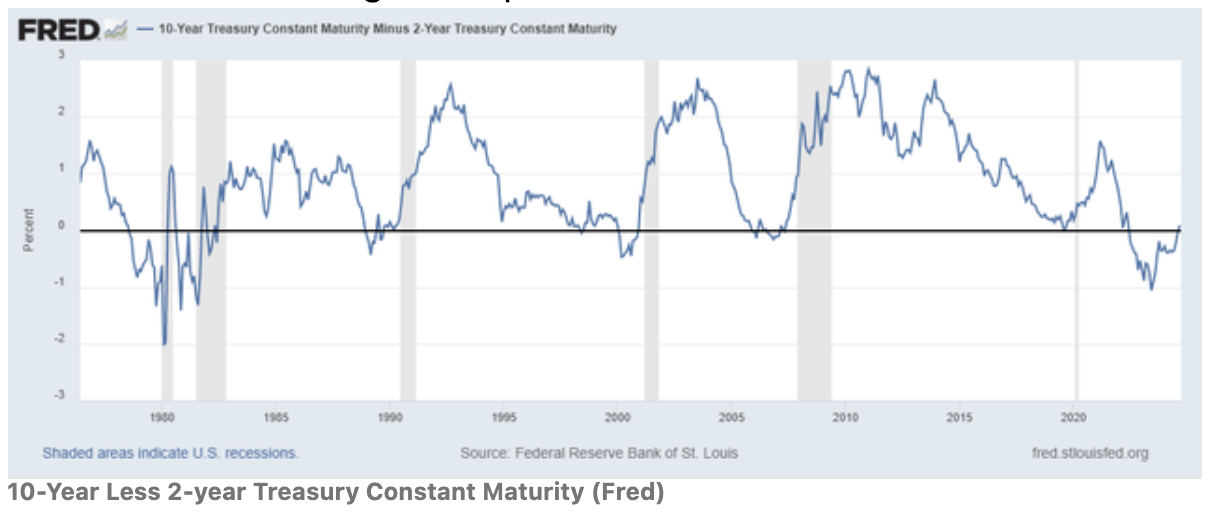

Cuối cùng, như biểu đồ này cho thấy, lợi suất đảo ngược đã được giải quyết. Trong hầu hết các cuộc suy thoái kể từ năm 1980, suy thoái theo đường cong lợi suất được giải quyết - hoặc "không đảo ngược", như cách gọi của một số người. Đường cong lợi suất đảo ngược kéo dài trong hơn 2 năm của chúng ta đã được giải quyết, vì vậy chúng ta có nhiều khả năng phải chịu suy thoái do hậu quả. Có vẻ như Fed muốn đi trước một cuộc suy thoái và tạo ra cú "hạ cánh mềm" mà họ đã theo đuổi được một thời gian.

Fed đã đưa ra quyết định sai lầm

Đầu tiên, hãy cùng xem xét nhiệm vụ kép của Fed: vừa phải duy trì sự ổn định giá cả, vừa phải duy trì khả năng có việc làm cho thị trường. Nếu người ta cho rằng Đường cong Philips có thể tồn tại, thì nhiệm vụ kép này đang bất đồng quan điểm. Tuy nhiên, không có điều khoản nào trong điều lệ của Fed quy định nhiệm vụ đảm bảo "hạ cánh mềm"; nghĩa là Fed có trách nhiệm phòng tránh suy thoái. Mặc dù việc suy thoái chắc chắn làm tăng khả năng thất nghiệp, nhưng việc áp dụng chính sách tránh suy thoái sẽ phủ nhận tuyên bố của Fed rằng họ "phụ thuộc vào dữ liệu", và biến dự báo của họ thành chính sách.

Thứ hai, như John Kenneth Galbraith đã nhắc lại trong cuốn tự truyện của mình, "có một chút lạm phát cũng giống như mang thai một chút". Khảo sát Dự báo Kinh tế (SEP) của Fed, "dot plot", dự báo lạm phát cơ bản ở mức 2,6% trong năm nay; sau đó, giảm 40 điểm cơ bản một cách kỳ diệu vào năm 2025. Tôi không tin vào những gì Fed đưa ra.

- Khảo sát Kỳ vọng của Người tiêu dùng của NY Fed cho thấy những người có thu nhập thấp hơn (<=$50.000) và những người trẻ tuổi (<=40 tuổi) đều có kỳ vọng lạm phát cao hơn, điều này có thể chuyển thành lạm phát thực sự cao hơn.

- Nếu các công ty khác noi gương Amazon và quay trở lại làm việc 5 ngày một tuần vào năm tới, sẽ có ít nhất các vấn đề về chuỗi cung ứng ngắn hạn đối với những thứ như xăng và thực phẩm tiêu thụ bên ngoài (tức là thức ăn nhà hàng) sẽ làm trầm trọng thêm lạm phát.

- Hơn nữa, có một rủi ro bổ sung đối với giá xăng từ những gì có vẻ đến từ xung đột leo thang ở Trung Đông.

- Chúng ta vẫn còn một nghìn tỷ USD chi tiêu kích thích chưa được chi tiêu và, như Milton Friedman đã nói, "Lạm phát lúc nào cũng là một hiện tượng tiền tệ ở khắp mọi nơi." Việc cắt giảm các khoản tiền chưa chi tiêu này, cộng với các khoản tiền bổ sung hiện sẽ được đưa vào nền kinh tế với mức lãi suất thấp hơn.

- Lạm phát tăng, vì vậy ngay cả khi giả định dự báo là 2,2% vào năm tới, sau 2,6% vào năm nay cũng có hại.

- Bạn không thể "lấy lại" mức cắt giảm lãi suất 50 điểm cơ bản nếu nó đẩy lạm phát lên cao hơn, trong khi bạn luôn có thể ra lệnh cắt giảm lãi suất khẩn cấp nếu có vẻ như nền kinh tế đang suy thoái. Đẩy lùi lạm phát là một công việc khó khăn hơn, như chúng ta đã thấy trong vài năm trở lại đây.

Thứ ba, trong phạm vi giao dịch chênh lệch lãi suất đồng yên vẫn đang gia tăng, mặc dù hiện tại với mức chênh lệch thấp hơn, rủi ro Ngân hàng Nhật Bản tăng lãi suất sẽ bóp nghẹt thị trường hơn nữa để trang trải cho giao dịch này. Điều này giả định rằng thị trường có đòn bẩy lớn hơn để đạt được mức lợi nhuận hiện tại.

Vậy còn “chính trị" thì sao?

Cuối cùng, Fed đã làm tổn hại đến uy tín của mình bằng cách cắt giảm lãi suất 50 điểm cơ bản ngay sát cuộc bầu cử tổng thống khi 25 điểm cơ bản đã đủ, xét đến tình hình kinh tế,

Trong khi Fed luôn phản đối và luôn tuyên bố rằng họ đứng ngoài chính trị, họ tỏ vẻ giống như một “cynic" (“cynic" là một người theo chủ nghĩa duy tâm mơ mộng đã bị làm cho thất vọng, định nghĩa được đặt ra bởi cố danh hài George Carlin, bản thân ông cũng là một “cynic").

Washington là Washington, một thành phố đã chứng minh nhiều lần là đại lý bán ô tô cũ lớn nhất thế giới, bất chấp các công trình tưởng niệm. Vì vậy, tôi có xu hướng thận trọng với hầu hết mọi thứ xuất phát từ đó. Các nhà sử học nghi ngờ rằng Arthur Burns đã làm theo lệnh của Tổng thống Nixon khi ông là Chủ tịch Fed. Ngày nay, chúng ta biết rằng hầu hết các quan chức Washington đều phản đối nhiệm kỳ thứ hai của cựu Tổng thống Trump. William Dudley, cựu chủ tịch của NY Fed, đã không làm giảm sự hoài nghi của tôi khi ông viết một bài xã luận vào năm 2019 trên Bloomberg "Fed Shouldn't Enable Donald Trump", người đã áp đặt thuế quan đối với Trung Quốc mà Dudley coi là nguy hiểm.

Vì vậy, hãy tha thứ cho tôi vì đã nghĩ rằng quyết định của FOMC giảm xuống 50 bps thay vì 25 có thể liên quan đến chính trị. Đáng chú ý, người bỏ phiếu phản đối duy nhất, lần đầu tiên trong gần 20 năm, Michelle W. Bowman, là một đảng viên Cộng hòa.

SeekingAlpha