Fed sắp cắt giảm lãi suất lần cuối cùng trong năm: Thị trường trái phiếu định hướng các vị thế trong tương lai như thế nào?

Trần Quốc Khải

Junior Editor

Các nhà giao dịch trái phiếu đang gia tăng đặt cược thông qua hợp đồng quyền chọn và tương lai, kỳ vọng rằng Cục Dự trữ Liên bang Mỹ (Fed) sẽ ra tín hiệu cắt giảm lãi suất sâu hơn trong năm 2025 so với những gì thị trường đang dự đoán.

Một đợt giảm lãi suất 0.25% gần như được đảm bảo vào thứ Tư, vì vậy trọng tâm chính sẽ là bản cập nhật dự báo hàng quý của Fed. Trong tháng 9, dự báo trung vị của các quan chức về lộ trình chính sách - được gọi là "dot plot" - cho thấy tổng mức cắt giảm lãi suất cả năm nay và năm tới là 1 điểm phần trăm.

Tuy nhiên, với việc lạm phát tiếp tục dai dẳng, các ngân hàng Phố Wall đã bắt đầu dự đoán rằng Fed có thể giảm một lần cắt giảm lãi suất vào năm tới, tức tổng mức giảm chỉ còn 75 bps. Một số chuyên gia thậm chí dự đoán mức giảm chỉ đạt 50 bps, phù hợp với những gì thị trường swaps đang định giá.

Tuy nhiên, trong các giao dịch quyền chọn liên quan đến lãi suất, một số nhà giao dịch đang đặt cược rằng quan điểm của thị trường là quá hawkish, và rằng Fed sẽ bám sát những gì đã dự báo hồi tháng 9: tương đương bốn lần giảm 25 bps trong năm 2025, đưa lãi suất mục tiêu của Fed xuống còn 3.375%.

Những nhà giao dịch này có thể tính đến khả năng các dấu hiệu suy yếu trên thị trường lao động sẽ thúc đẩy đặt cược vào việc Fed nới lỏng mạnh hơn, giống như khi thị trường TPCP tăng vọt hồi đầu tháng sau dữ liệu cho thấy tỷ lệ thất nghiệp bất ngờ cao hơn dự kiến.

Trong các quyền chọn liên quan đến Lãi suất tài trợ qua đêm (SOFR) - lãi suất rất nhạy cảm với kỳ vọng chính sách của Fed - nhu cầu tập trung vào các đặt cược dovish nhắm đến đầu năm 2026 với các hợp đồng hết hạn vào đầu năm tới. Các vị thế này sẽ có lợi nếu dự báo chính sách của Fed dovish hơn so với kỳ vọng của thị trường.

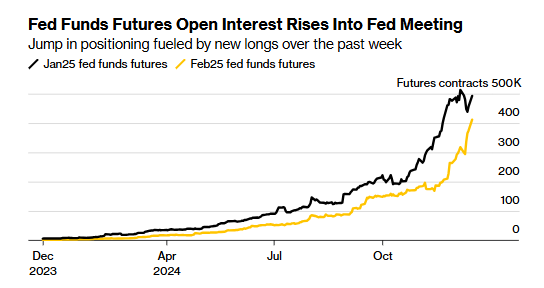

Ngoài ra, các nhà giao dịch đang tăng cường vị thế trong HĐTL lãi suất liên bang. Lãi suất mở đã đạt mức cao kỷ lục trong kỳ hạn tháng 2, vốn gắn chặt với thông báo chính sách của Fed vào tháng 12 và tháng 1. Dòng tiền gần đây xung quanh kỳ hạn này nghiêng về phía mua, cho thấy những đặt cược mới sẽ được hưởng lợi từ đợt giảm lãi suất vào tháng 12 và sau đó là quyết định vào ngày 29 tháng 1.

Hoạt động bullish này dường như nhận được sự thúc đẩy từ khuyến nghị mua HĐTL lãi suất liên bang kỳ hạn tháng 2 của Morgan Stanley trong tháng này. Các chiến lược gia của ngân hàng này khuyến nghị nhà đầu tư nên định vị để hưởng lợi từ xác suất thị trường cao hơn đối với khả năng cắt giảm lãi suất 25 bps vào ngày 29 tháng 1. Hiện nay, thị trường đang định giá khoảng 10% cơ hội cho một động thái như vậy vào tháng tới, giả định Fed thực hiện đúng như kỳ vọng vào thứ Tư.

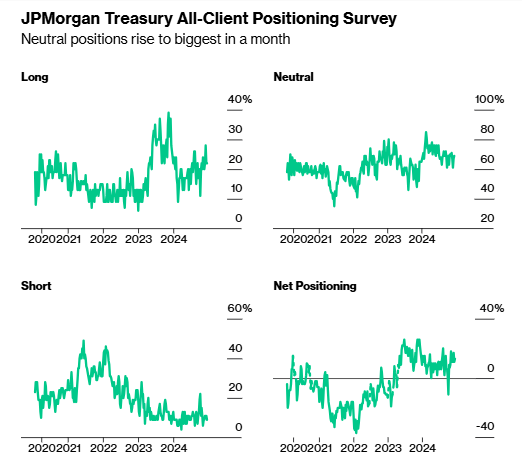

Các hoạt động trên đường cong lãi suất vẫn duy trì sự cân bằng sau khi các nhà giao dịch giảm đòn bẩy trước khi công bố dữ liệu chỉ số giá tiêu dùng vào tuần trước. Khảo sát mới nhất của JPMorgan Chase cho thấy các khách hàng có quan điểm trung lập đạt mức cao nhất trong một tháng, ám chỉ rằng họ đã rút bớt các vị thế trước quyết định vào thứ Tư và tiến tới cuối năm.

Dưới đây là các chỉ báo định vị mới nhất trên thị trường lãi suất:

Khảo sát khách hàng sở hữu TPCP của JPMorgan

Trong tuần kết thúc ngày 16/12, khảo sát mới nhất của JPMorgan cho thấy các vị thế bán giảm 2 điểm phần trăm, chuyển sang trạng thái trung lập, mức cao nhất trong một tháng. Vị thế mua không thay đổi trong tuần qua.

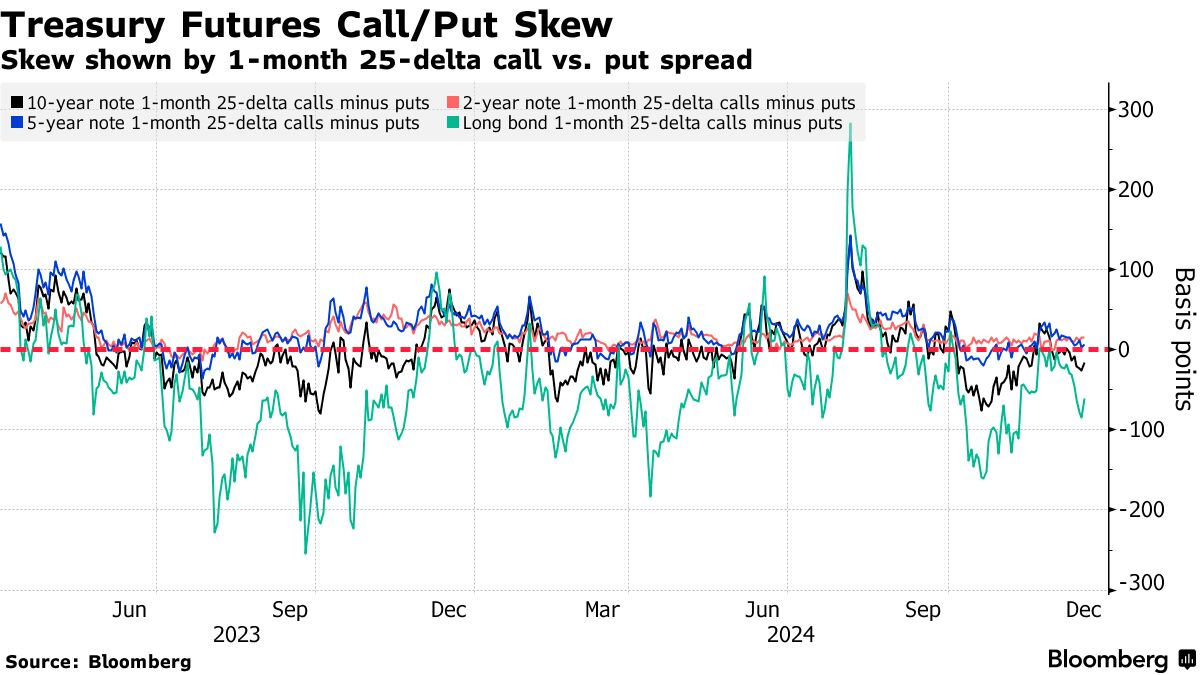

Chi phí quyền chọn trái phiếu ưu tiên quyền chọn bán

Chi phí phòng ngừa rủi ro từ việc bán tháo ở phần cuối của đường cong trái phiếu đã tăng trong tuần qua. Độ lệch quyền chọn của trái phiếu dài hạn hiện nghiêng về quyền chọn bán nhiều nhất kể từ tuần đầu tiên của tháng 11. Điều này diễn ra khi lợi suất trái phiếu kỳ hạn 30 năm đạt đỉnh vào thứ Ba, mức cao nhất kể từ ngày 18/11. Trên thị trường quyền chọn, dòng tiền đang cố gắng giảm bớt biến động trong độ lệch với nhu cầu đối với các cấu trúc quyền chọn mua gia tăng trong tuần qua. Một ví dụ bao gồm quyền chọn mua tháng 2 nhắm đến lợi suất 4% trên trái phiếu kỳ hạn 10 năm vào cuối tháng 1, so với khoảng 4.4% hiện tại.

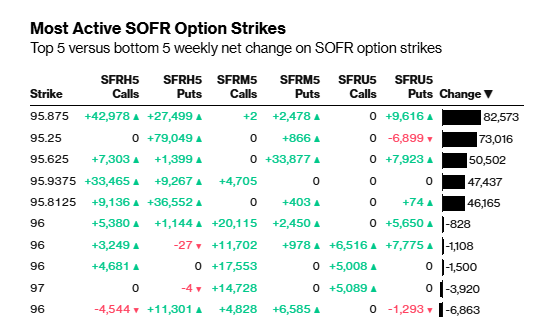

Các quyền chọn SOFR hoạt động mạnh nhất

Trong tuần qua, một lượng lớn các vị thế đã được thêm vào quyền chọn SOFR với kỳ hạn đến tháng 9/2025 so với việc thanh lý. Khối lượng lãi suất mở tăng đáng kể tại mức 95.875 sau các giao dịch gần đây, bao gồm phe mua cấu trúc quyền chọn "call fly" SFRH5 95.625/95.875/96.125 đối với quyền chọn bán SFRH5 95.8125. Ngoài ra, nhu cầu gia tăng tại mức 95.25 chủ yếu đến từ hoạt động mua mạnh quyền chọn bán SFRH5 95.25, được coi là rủi ro mới. Sự gia tăng nhu cầu tại mức 95.625 chủ yếu do sự tích lũy các vị thế như quyền chọn mua chênh lệch SFRM5 96.00/96.125 so với bán chênh lệch quyền chọn bán SFRM5 95.625/95.4375.

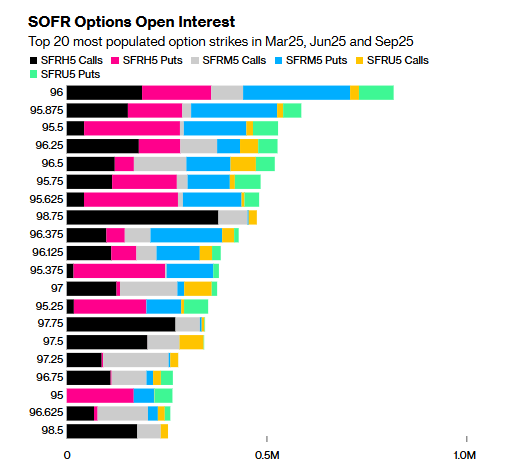

Bản đồ nhiệt quyền chọn SOFR

Trong các quyền chọn SOFR kỳ hạn từ tháng 3/2025 đến tháng 9/2025, mức 96.00 là mức có khối lượng lớn nhất, chủ yếu do số lượng lớn quyền chọn bán tháng 6/2025 tại mức này. Các dòng tiền gần đây liên quan đến mức này bao gồm giao dịch mua cấu trúc quyền chọn chênh lệch mua 96.00/96.125 và bán chênh lệch 95.625/95.4375 vào thứ Sáu. Một lượng lớn vị thế đang hiện hữu cũng tập trung tại mức 95.875, được hỗ trợ bởi các hoạt động quyền chọn mua tháng 3/2025, bao gồm cấu trúc quyền chọn "call fly" SFRH5 95.625/95.875/96.125 đối với quyền chọn bán SFRH5 95.8125.

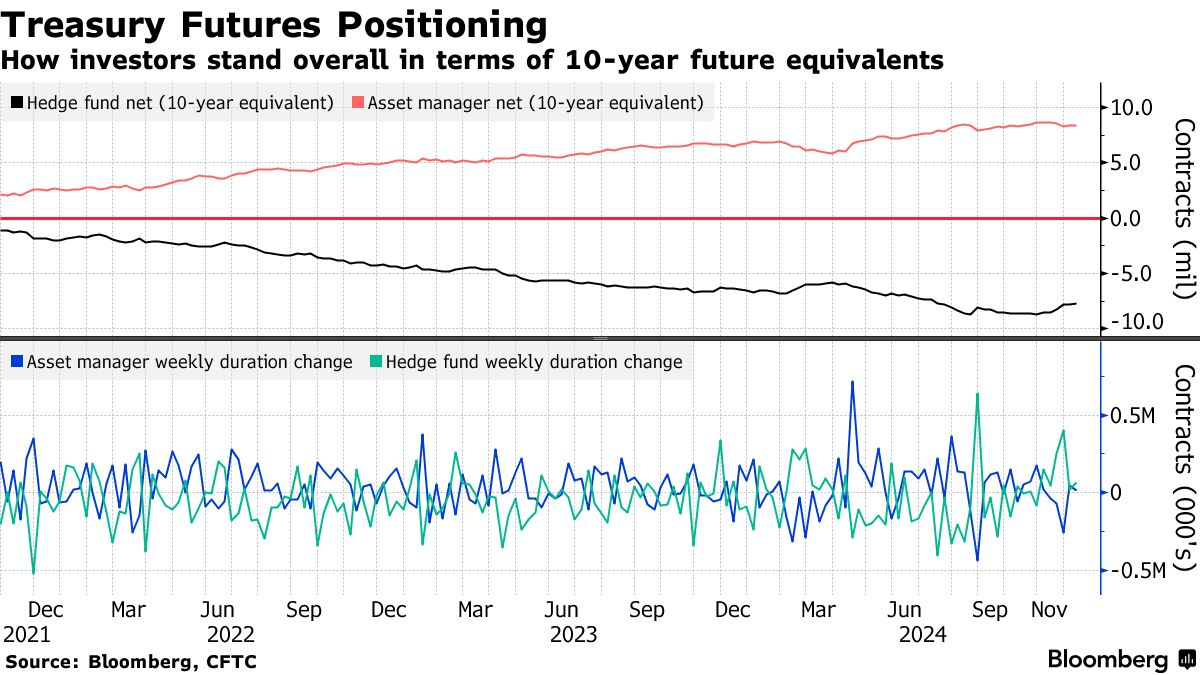

Định vị hợp đồng tương lai CFTC

Trong tuần kết thúc ngày 10/12, dữ liệu CFTC cho thấy các quỹ đầu cơ đã mua lại các vị thế short ở phần cuối đường cong TPCP. Trong tuần báo cáo, các quỹ đầu cơ đã bù đắp khoảng 65,000 hợp đồng tương đương trái phiếu kỳ hạn 10 năm trên vị thế short trong dải hợp đồng tương lai, trong khi các nhà quản lý tài sản đã bổ sung khoảng 18,000 hợp đồng tương đương kỳ hạn 10 năm vào vị thế long. Các nhà quản lý tài sản lạc quan nhất với hợp đồng tương lai trái phiếu kỳ hạn 10 năm, nơi vị thế long được mở rộng khoảng 2.8 triệu USD mỗi điểm cơ sở. Đối với hợp đồng tương lai SOFR, trong tuần qua, các quỹ đầu cơ đã tăng vị thế long trong khi các nhà quản lý tài sản tăng vị thế short.

Bloomberg