Hartnett: "Magnificent Seven" thống trị S&P 500, nhưng thị trường còn nhiều điểm sáng khác!

Đặng Thùy Linh

Junior Analyst

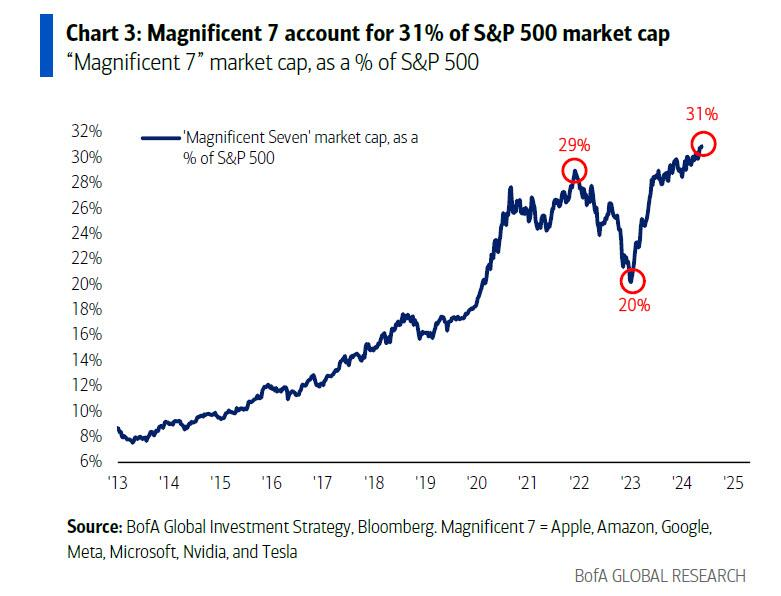

Ngày nay, khi nghĩ về "magnificent", điều đầu tiên xuất hiện trong đầu các nhà giao dịch là "magnificent 7", theo như Michael Hartnett viết, nhóm cổ phiếu "magnificent 7" đã tăng trưởng 24% trong năm tính đến thời điểm hiện tại.

Nhóm này cũng đã đóng góp hơn 50% tổng lợi nhuận của S&P vào năm 2024, trong đó riêng NVDA chiếm 20%.

Giá trị vốn hoá thị trường của nhóm "Magnificent Seven" trong S&P 500

Bên cạnh đó, cũng có những tài sản "magnificent" khác, chẳng hạn như nhóm 3C bao gồm tiền điện tử (Crypto), Trung Quốc (China), hàng hóa (Commodities), tất cả đều vượt trội trong năm 2024: bitcoin tăng 60%, Trung Quốc tăng trưởng 16%, vàng tăng 13%. Đáng chú ý, hàng hóa đang trên đà trở thành lớp tài sản có hiệu suất tốt nhất trong 4 năm qua.

Xếp hạng ROA của các loại tài sản kể từ năm 2000

Mặt khác, tỷ lệ của cổ phiếu công nghệ Mỹ trên giá hàng hoá giảm so với mức đỉnh tháng 2 năm 2024.

Tỷ lệ của cổ phiếu công nghệ Mỹ trên giá hàng hoá

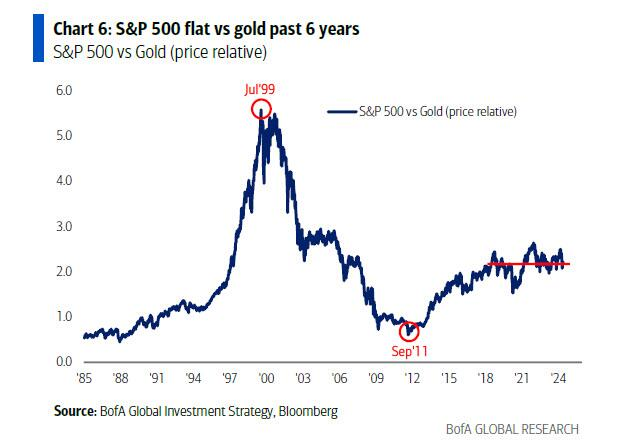

Trong khi đó, giá trị của S&P 500, khi so sánh với giá vàng, đã không thay đổi trong sáu năm qua. Điều này có nghĩa là, sự gia tăng của S&P kể từ trước vụ sụp đổ do dịch bệnh Covid thực chất là do đồng USD mất giá trị. Nói cách khác, chính phủ in thêm tiền khiến tiền tệ mất giá, đây cũng không phải là điều bất ngờ.

Tỷ lệ của S&P500 trên giá vàng

Trong khi đó, tài sản chịu thiệt hại lớn nhất vào năm 2024 vẫn là TPCP Hoa Kỳ kỳ hạn 30 năm, giảm 6%.

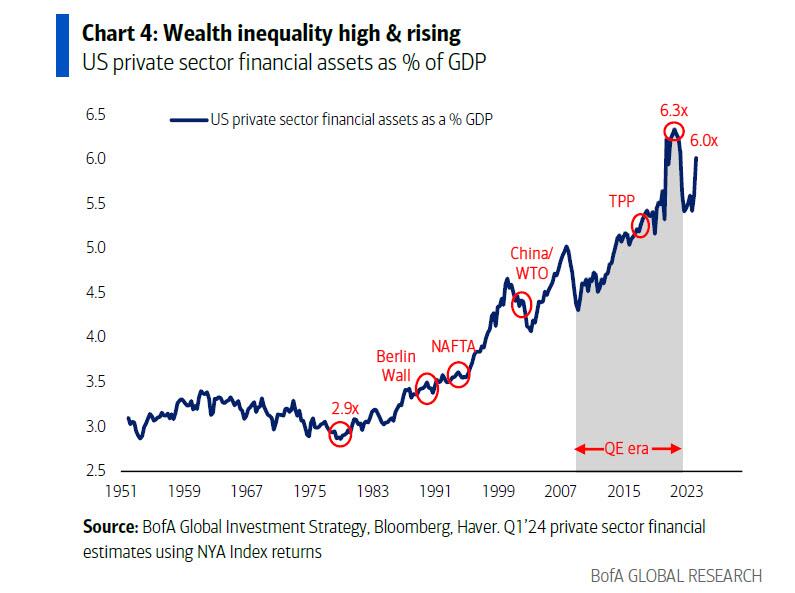

Mặc dù 7 công ty thống trị thị trường chứng khoán là một đặc điểm nổi bật của thời đại chúng ta, nhưng đó không phải là điều duy nhất. Hartnett đã chỉ ra những khía cạnh "vĩ đại" khác của những năm 2020, được thể hiện qua các đợt tăng mạnh mẽ:

- Nợ công của Mỹ +50% (tăng 12 nghìn tỷ USD),

- GDP danh nghĩa của Hoa Kỳ +42% (tăng 9 nghìn tỷ USD),

- Tài sản tài chính của Hoa Kỳ +38% (tăng 46 nghìn tỷ USD - Phố Wall lại có quy mô gấp 6 lần Phố Chính)

- TPCP Hoa Kỳ tương đương 48% thị trường TPCP toàn cầu

- Tín dụng và chứng khoán Hoa Kỳ lớn hơn 64% vốn hóa thị trường toàn cầu tương ứng

Vì các nhà hoạch định chính sách (và các nhà đầu tư) biết rằng Hoa Kỳ “quá lớn để thất bại”, nên họ cho rằng suy thoái kinh tế có hậu quả nghiêm trọng hơn lạm phát.

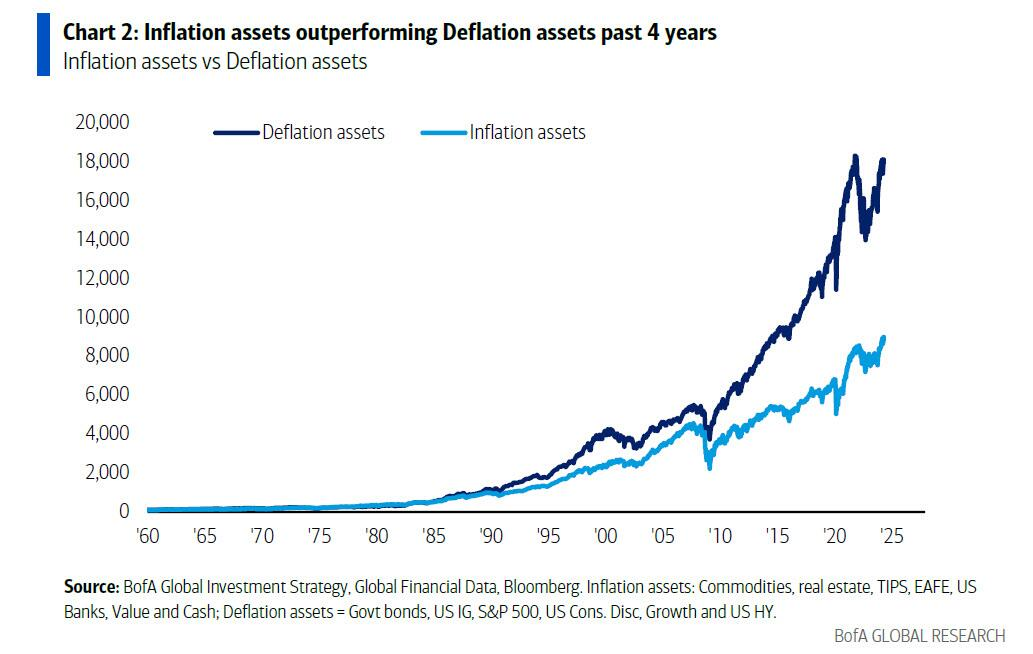

Có một giao dịch tuyệt vời hơn để xem xét: Hartnett viết rằng giai đoạn 40 năm từ 1980 đến 2020 là thời kỳ thiểu phát: nhờ kỷ luật tài chính, toàn cầu hóa và hòa bình, thị trường đã chứng kiến “tài sản giảm phát” (trái phiếu chính phủ, trái phiếu doanh nghiệp, S&P, cổ phiếu tăng trưởng) vượt trội hơn “tài sản lạm phát” (tiền mặt, hàng hóa, TIPS, EAFE, ngân hàng, cổ phiếu giá trị). Có thể thấy, lợi nhuận trung bình hàng năm của các “tài sản giảm phát” là 10%, trong khi "tài sản lạm phát" chỉ đạt 8% trong giai đoạn 40 năm.

Hiệu suất giữa "tài sản giảm phát” và "tài sản lạm phát"

Nhưng trong 4 năm gần đây, mọi thứ đã đảo ngược. Giờ đây, "những tài sản lạm phát" mới đang mang lại lợi nhuận hằng năm khủng hơn khi đạt 11%, trong khi "tài sản giảm phát" chỉ đạt 7%.

Zerohedge