Lãi suất tăng cao gây áp lực lên tài sản rủi ro, thị trường còn chịu đựng được đến bao giờ?

Trà Giang

Junior Editor

Thị trường tài chính đang chứng kiến một diễn biến đáng quan tâm khi lợi suất trái phiếu liên tục tăng cao, tạo áp lực không nhỏ lên thị trường chứng khoán trong bối cảnh chính sách tiền tệ đang trở nên kém thuận lợi.

Đặc biệt, lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm đã chạm ngưỡng 4.7% - mức cao nhất kể từ tháng 4, sau khi tăng hơn 100 điểm cơ bản kể từ quyết định hạ lãi suất của Fed vào giữa tháng 9.

Khi nhìn lại diễn biến thị trường, không thể không nhắc đến giai đoạn đầy biến động từ tháng 7 đến tháng 10 năm 2023, khi thị trường chứng khoán toàn cầu trải qua một đợt sụt giảm đáng kể với mức điều chỉnh lên tới 10%. Tuy nhiên, tình hình hiện tại đang cho thấy một bức tranh khá khác biệt. Các nhà đầu tư đang thể hiện thái độ thận trọng và dè dặt hơn, với phản ứng của thị trường cổ phiếu chỉ dừng lại ở mức điều chỉnh nhẹ. Điều này có thể được xem như một dấu hiệu đáng ngại, bởi điều này cho thấy thị trường vẫn còn dư địa để điều chỉnh sâu hơn nữa, đặc biệt trong bối cảnh lợi suất trái phiếu vẫn đang duy trì xu hướng tăng. Sự thận trọng này của nhà đầu tư có thể phản ánh tâm lý chờ đợi và đánh giá thêm về tác động của việc tăng lợi suất trái phiếu đến các định giá cổ phiếu, cũng như những rủi ro tiềm ẩn khác có thể xuất hiện trong thời gian tới.

Mối quan hệ nghịch đảo giữa lãi suất trái phiếu 10 năm của Mỹ và chỉ số MSCI World Index

Theo quan điểm của các chiến lược gia tại Goldman Sachs, đứng đầu là Christian Mueller-Glissmann, mối tương quan giữa lợi suất cổ phiếu và trái phiếu đã chuyển sang trạng thái âm. Thị trường hiện đang rất nhạy cảm với biến động lãi suất ngắn hạn. Họ cảnh báo rằng nếu lợi suất trái phiếu tiếp tục tăng mà không đi kèm với sự cải thiện trong tăng trưởng kinh tế, áp lực lên thị trường cổ phiếu có thể trở nên nghiêm trọng hơn. Với việc cổ phiếu vẫn duy trì được sự ổn định trong đợt bán tháo trái phiếu gần đây, các chuyên gia đánh giá rủi ro điều chỉnh ngắn hạn đang gia tăng, đặc biệt nếu xuất hiện các thông tin bất lợi về tình hình tăng trưởng kinh tế.

Một điểm đáng chú ý là xu hướng tăng mạnh nhất được ghi nhận ở phân khúc lợi suất dài hạn, khiến đường cong lợi suất trở nên dốc hơn. Hiện tượng này phản ánh những lo ngại ngày càng tăng về rủi ro tài khóa và lạm phát tại Mỹ. Các chuyên gia phân tích chỉ ra rằng phần lớn mức tăng này đến từ lợi suất thực chứ không phải từ kỳ vọng lạm phát. Đồng thời, thị trường đã điều chỉnh giảm đáng kể kỳ vọng về việc Fed sẽ cắt giảm lãi suất, thậm chí còn xuất hiện những dự đoán về khả năng Fed có thể tiếp tục tăng lãi suất trong tương lai gần.

Thị trường tài chính đang hết sức chú ý đến biên bản cuộc họp FOMC dự kiến công bố trong hôm nay, với kỳ vọng sẽ tìm thấy những manh mối quan trọng về định hướng chính sách tiền tệ sắp tới. Dù môi trường đầu tư hiện tại còn nhiều thách thức, nhiều nhà đầu tư vẫn đặt niềm tin vào kịch bản "Goldilocks" - một kịch bản lý tưởng với lạm phát giảm dần, kinh tế duy trì ổn định và chính sách tiền tệ được nới lỏng một cách từ từ, thận trọng.

Bước sang năm 2025, thị trường chứng khoán Mỹ, đặc biệt là các cổ phiếu vốn hóa lớn, vẫn duy trì được không khí lạc quan. Tuy nhiên, môi trường giao dịch ổn định với biến động thấp mà thị trường từng trải qua trong năm 2024 có thể sẽ gặp nhiều thử thách hơn trước những rủi ro khó lường trong thời gian tới.

Đáng chú ý, các dự báo về chính sách tiền tệ đang có những thay đổi đáng kể. Thị trường hiện chỉ kỳ vọng Fed sẽ thực hiện một đợt cắt giảm lãi suất 25 điểm cơ bản vào tháng 7 năm 2025, thay vì nhiều đợt cắt giảm như dự báo trước đó. Trong khi đó, Ngân hàng Trung ương châu Âu (ECB) được dự đoán sẽ thực hiện từ 3 đến 4 đợt cắt giảm lãi suất trong cùng khoảng thời gian. Tuy nhiên, các kỳ vọng này cũng đã được điều chỉnh giảm trong tuần qua sau khi số liệu sơ bộ cho thấy lạm phát tại khu vực đồng euro có dấu hiệu tăng nhẹ trong tháng 12. Diễn biến này càng củng cố nhận định rằng ECB sẽ thận trọng hơn và có thể sẽ thực hiện việc cắt giảm lãi suất với tốc độ chậm rãi hơn so với dự kiến ban đầu.

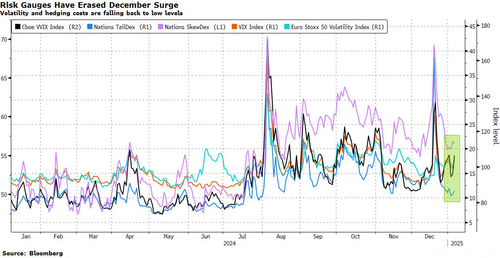

Sự giảm mạnh của các chỉ số đo lường mức độ biến động và chi phí phòng ngừa rủi ro trên thị trường tài chính trong tháng 12.

Trong bối cảnh đầy biến động này, các chuyên gia đang đặc biệt nhấn mạnh tầm quan trọng của chiến lược phòng ngừa rủi ro khi bước vào năm mới. Các chiến lược gia tại Goldman Sachs đề xuất việc sử dụng các quyền chọn bán ngắn hạn trên chỉ số S&P 500 như một công cụ phòng ngừa rủi ro hiệu quả. Trong khi đó, các chuyên gia của UBS lại khuyến nghị một chiến lược khác: bán quyền chọn bán trên S&P 500 để có nguồn vốn mua quyền chọn mua chỉ số VIX. Họ cũng khuyến khích nhà đầu tư thực hiện chiến lược bán biến động lãi suất và mua biến động cổ phiếu, dựa trên dự đoán rằng mức độ biến động trên thị trường cổ phiếu sẽ gia tăng trong thời gian tới.

Gerry Fowler, chiến lược gia kỳ cựu tại UBS, đã đưa ra nhận định quan trọng về triển vọng thị trường khi cho rằng giai đoạn biến động thấp của thị trường trong năm 2024 đã đi đến hồi kết. Theo ông, sự bất ổn trong cả lĩnh vực kinh tế và chính sách đang có xu hướng gia tăng đúng vào thời điểm lợi suất trái phiếu bắt đầu ổn định. Đồng thời, những khác biệt do tác động của đại dịch Covid-19 cũng đang dần phai nhạt. Sự kết hợp của các yếu tố này có thể dẫn đến hiện tượng đồng biến mạnh hơn giữa các loại tài sản, từ đó có khả năng đẩy mức độ biến động trên thị trường cổ phiếu lên cao.

Một yếu tố đáng chú ý khác là tính thời vụ của thị trường cũng đang ủng hộ cho xu hướng tăng biến động, đặc biệt trong nửa cuối tháng 1. Dựa trên phân tích dữ liệu trong 20 năm qua, chỉ số đo lường biến động VIX thường có xu hướng tăng từ mức 18 lên gần 21 điểm trong tháng này. Điều này càng trở nên đáng quan tâm khi hiện tại chỉ số VIX đang dao động quanh mức 16, thấp hơn đáng kể so với mức trung bình lịch sử.

Xu hướng tăng của chỉ số VIX trong tháng 1 so với mức trung bình 20 năm

George Saravelos, người đang giữ vị trí trưởng bộ phận nghiên cứu ngoại hối toàn cầu tại Deutsche Bank, cũng đã đưa ra lời cảnh báo quan trọng về triển vọng thị trường. Ông nhấn mạnh rằng với nhiều thay đổi lớn trong chính sách đang chờ đợi phía trước, các nhà đầu tư cần chuẩn bị tâm thế sẵn sàng đối mặt với một môi trường giao dịch có mức độ biến động cao hơn trong thời gian tới. Nhận định này càng củng cố thêm quan điểm về khả năng thị trường sẽ trải qua một giai đoạn biến động mạnh trong tương lai gần.

Archive