Liệu thị trường đã hết "hứng" với Trump trade?

Quỳnh Chi

Junior Editor

Tổng thống Donald Trump đang tiến hành một chiến lược tấn công toàn diện về thuế quan - hay chính xác hơn là đe dọa áp dụng thuế quan - trên nhiều mặt trận thương mại quốc tế.

Các đề xuất về phương pháp tiếp cận dần dần từ nhóm cố vấn nội bộ của ông Trump dường như đã không được cân nhắc trong chiến lược này.

Các nhà phân tích đánh giá rằng nhiệm kỳ tổng thống lần này của ông Trump có khả năng tạo ra nhiều biến động thị trường hơn so với nhiệm kỳ trước. Nhận định này được đánh giá là hợp lý khi xem xét các yếu tố cơ bản.

Với việc Đảng Cộng hòa nắm quyền kiểm soát cả Hạ viện và Thượng viện, ông Trump được trao quyền lực đáng kể để thực thi chương trình nghị sự quyết liệt của mình. Như Elon Musk đã nhận định, đây là thời điểm "được ăn cả ngã về không" để triển khai các chính sách mang tính đột phá.

Các chuyên gia thị trường nhận định rằng trong tình thế hiện tại, ông Trump dường như không còn gì để mất và đang nắm toàn quyền kiểm soát về mặt chính sách.

Trong góc độ phân tích thị trường tài chính, việc nghiên cứu các diễn biến từ năm 2016 được xem là một phương pháp tiếp cận hữu ích. Mặc dù bối cảnh toàn cầu đã thay đổi đáng kể, các chính sách của ông Trump vẫn thể hiện xu hướng tương đồng với giai đoạn trước. Như một châm ngôn thị trường: lịch sử có thể không lặp lại nhưng nó thường có những điểm tương đồng đáng chú ý.

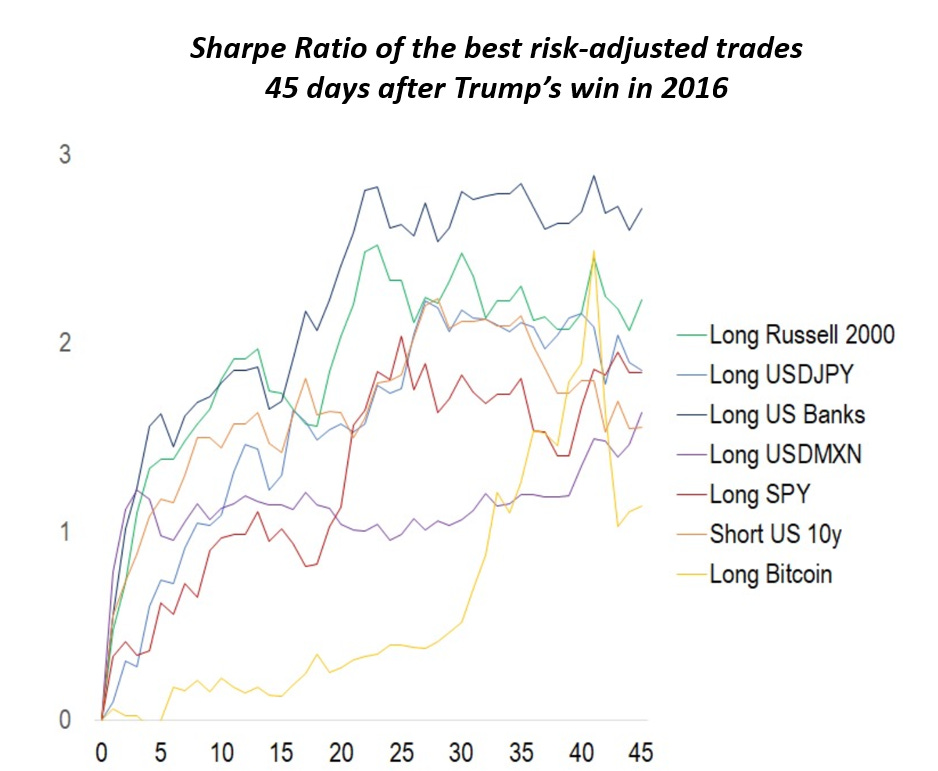

Phân tích kỹ thuật thông qua biểu đồ trang 1 cho thấy tỷ lệ Sharpe của 7 chiến lược giao dịch điều chỉnh rủi ro hàng đầu trong 45 ngày sau chiến thắng bất ngờ của ông Trump vào năm 2016. Nhóm nghiên cứu đã lựa chọn phương pháp đánh giá dựa trên lợi nhuận điều chỉnh rủi ro thay vì lợi nhuận tuyệt đối, nhằm tránh việc thiên vị các tài sản có biến động cao như Bitcoin - một thực tế cho thấy trong điều kiện thị trường thuận lợi, những tài sản có độ biến động cao thường ghi nhận mức sinh lời vượt trội về mặt tuyệt đối.

Từ góc độ phân tích vĩ mô, 7 chiến lược giao dịch này đều thể hiện tính hợp lý cao. Thị trường chứng khoán, đặc biệt là nhóm doanh nghiệp vốn hóa nhỏ và ngân hàng, được hưởng lợi từ chương trình nghị sự tập trung vào tăng trưởng kinh tế và phi quy chế hóa của chính quyền Trump. Lợi suất trái phiếu chính phủ có xu hướng tăng khi kỳ vọng về tăng trưởng danh nghĩa được điều chỉnh tích cực. Đồng USD thể hiện sức mạnh so với các đồng tiền có lợi suất thấp và các quốc gia chịu tác động từ chính sách thuế quan. Bitcoin đóng vai trò như một lớp tài sản lý tưởng trong môi trường phi quy chế hóa, phản ánh tâm lý "animal spirits" của thị trường.

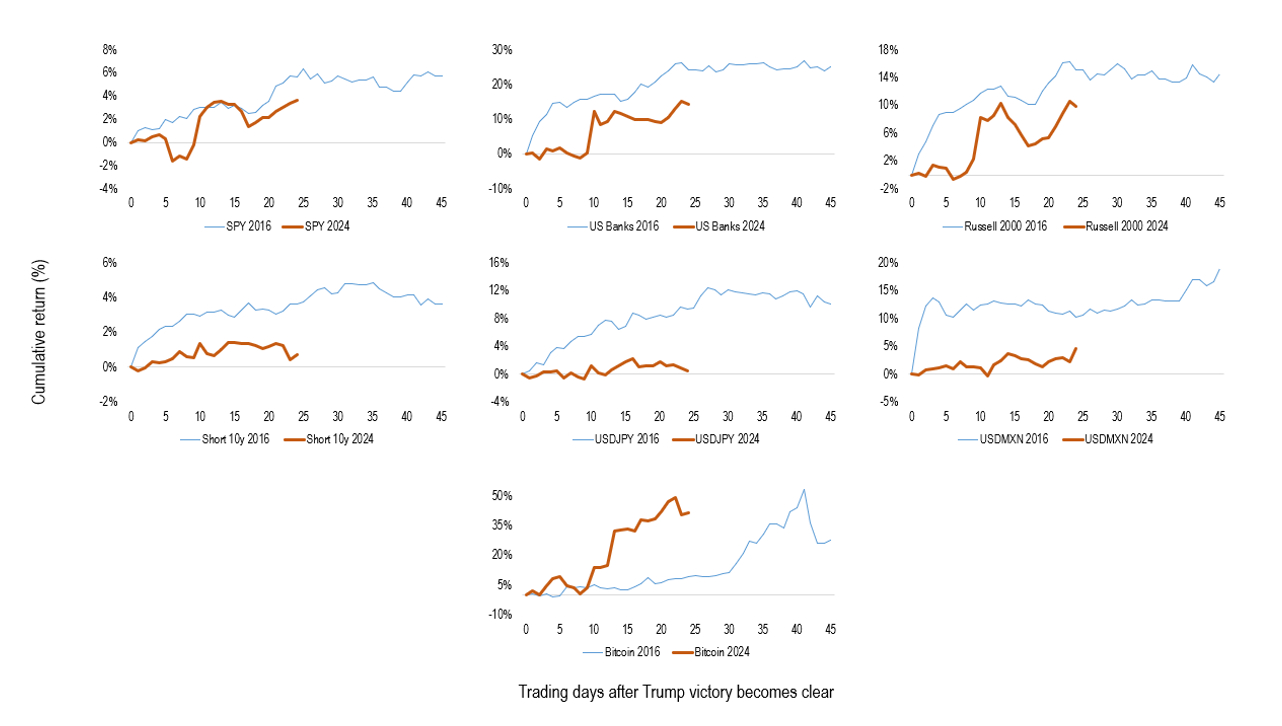

Phân tích tình hình hiện tại cho thấy những diễn biến đáng chú ý. Nhóm nghiên cứu đã thực hiện việc chồng lấp hiệu suất năm 2024 lên hiệu suất năm 2016 cho 7 "giao dịch Trump" hàng đầu. Trong quá trình xác định "ngày 0" cho năm 2024, nhóm nghiên cứu đã chọn thời điểm khi xác suất chiến thắng của Đảng Cộng hòa vượt ngưỡng 50% trên nền tảng Polymarket - tại thời điểm này, kịch bản Làn sóng Đỏ (Red Wave) đã được thị trường định giá như một kịch bản cơ sở, tương tự như diễn biến vào ngày 9/11/2016 khi chiến thắng của ông Trump trở nên rõ ràng.

Đánh giá hiện tại về các "giao dịch Trump hàng đầu" cho thấy ba xu hướng chính đáng chú ý:

Thứ nhất, các chiến lược giao dịch liên quan đến Trump trên thị trường chứng khoán đang thể hiện động lực tăng trưởng ôn hòa hơn đáng kể so với giai đoạn 2016. Thứ hai, thị trường ngoại hối tỏ ra thận trọng và chưa phản ứng mạnh. Thứ ba, Bitcoin đã ghi nhận mức tăng trưởng tương đương với toàn bộ đà tăng năm 2016 chỉ trong khoảng thời gian bằng một nửa.

Trong bối cảnh thị trường tài chính, khi một cơ hội giao dịch được đánh giá là hiển nhiên, các nhà đầu tư cần thận trọng đặt câu hỏi về tính khả thi của chiến lược này. Trong trường hợp hiện tại, các câu hỏi quan trọng cần được xem xét bao gồm: Liệu còn dư địa tăng trưởng đáng kể cho cặp tiền USD/MXN hoặc thị trường chứng khoán? Liệu đà tăng của Bitcoin đã đạt đến điểm bão hòa?

Về mặt định giá thị trường chứng khoán, một yếu tố có thể giải thích cho sự thận trọng của các nhà đầu tư chính là mức định giá hiện tại. Chỉ số S&P 500 đang được giao dịch ở mức P/E kỳ vọng cao hơn đáng kể so với cuối năm 2016, điều này đồng nghĩa với việc các vị thế mua vào hiện tại phụ thuộc nhiều hơn vào khả năng doanh nghiệp đáp ứng kỳ vọng về lợi nhuận trong bối cảnh định giá đã ở mức cao.

Trong lĩnh vực ngoại hối, diễn biến của cặp USD/JPY có thể được lý giải bởi các biện pháp can thiệp từ Bộ Tài chính Nhật Bản nhằm kiểm soát đà tăng. Tuy nhiên, câu hỏi đáng chú ý đặt ra là tại sao cặp USD/MXN không thể hiện mức biến động mạnh tương đương giai đoạn 2016.

Các chuyên gia phân tích cho rằng thị trường ngoại hối đang nghiêng về kịch bản trong đó các đe dọa về thuế quan chủ yếu được sử dụng như công cụ đàm phán thay vì khả năng áp dụng thuế quan đáng kể trên diện rộng. Tuy nhiên, đánh giá chuyên sâu cho thấy thị trường ngoại hối có thể đang đánh giá thấp tiềm năng biến động từ chính sách của Trump phiên bản 2.0.

Một điểm quan trọng cần lưu ý là trong trung hạn, các yếu tố vĩ mô thường có tác động chi phối mạnh hơn so với phản ứng thị trường trước các chương trình nghị sự chính trị ngắn hạn. Phân tích mở rộng trên biểu đồ về các giao dịch Trump trong 180 ngày giao dịch sau thời điểm chiến thắng trở nên rõ ràng (cả năm 2016 và 2024) cho thấy những xu hướng đáng chú ý:

Cổ phiếu ngân hàng Mỹ và nhóm vốn hóa nhỏ có xu hướng đi ngang sau giai đoạn hưng phấn ban đầu, trong khi chỉ số S&P 500 duy trì đà tăng. Các vị thế bán trái phiếu kỳ hạn 10 năm ghi nhận khoản lỗ sau giai đoạn tăng mạnh ban đầu. Đáng chú ý, các vị thế mua USD/MXN cuối cùng cũng chịu tổn thất sau 180 ngày giao dịch. Trong khi đó, Bitcoin tiếp tục xu hướng tăng thẳng đứng với đỉnh điểm của đợt tăng giá xuất hiện ở giai đoạn sau đó.

Năm 2017 chứng kiến một hiện tượng đặc biệt khi các nền kinh tế toàn cầu đồng loạt ghi nhận tăng trưởng trong môi trường giảm phát. Tuy nhiên, đối với triển vọng năm 2025, các chuyên gia thể hiện quan điểm thận trọng hơn về khả năng lặp lại kịch bản này.

Đánh giá tổng thể cho thấy Trump 2.0 có xu hướng tập trung mạnh mẽ vào chính sách đối ngoại, với thuế quan dự kiến trở thành một chủ đề vĩ mô trọng tâm và kéo dài. Theo kịch bản này, chính quyền Trump có thể chấp nhận đánh đổi tăng trưởng ngắn hạn để theo đuổi chính sách thuế quan quyết liệt hơn, nhằm tạo áp lực buộc các nền kinh tế nước ngoài phải "tái cân bằng".

Hệ quả dự kiến bao gồm sự gia tăng trong kỳ vọng lạm phát ngắn hạn, đi kèm với tăng trưởng kinh tế chậm lại. Trong bối cảnh này, Cục Dự trữ Liên bang Mỹ (Fed) có thể sẽ lựa chọn "bỏ qua" các áp lực lạm phát từ thuế quan để bảo vệ đà phục hồi của nền kinh tế Mỹ.

Trong kịch bản trên, dự báo cho thấy phần lớn tài sản tài chính sẽ chịu ảnh hưởng tiêu cực, trong khi thị trường trái phiếu có thể duy trì sự ổn định tương đối. USD được kỳ vọng sẽ đóng vai trò như một công cụ phòng ngừa rủi ro trong môi trường thị trường biến động.

Investing