Nguyên nhân cho sự suy yếu gần đây của đồng Yên

Tuấn Hưng

Junior Analyst

Kể từ khi Ngân hàng Nhật Bản (BoJ) thoát khỏi chính sách lãi suất âm vào ngày 18/3, đồng Yên (JPY) tiếp tục bị bán tháo và chạm mức 160 so với đồng đô la Mỹ (USD) trong phiên giao dịch ngày 29/4 trước khi phục hồi mạnh mẽ trong ngắn hạn khi BoJ được cho rằng là đã sự can thiệp. Bài viết dưới đây sẽ tổng hợp ý kiến của Erik Norland, giám đốc điều hành kiêm kinh tế trưởng của CME xoay quanh nguyên nhân khiến đồng JPY tiếp tục suy yếu mặc cho việc BoJ đã chấm dứt lãi suất âm.

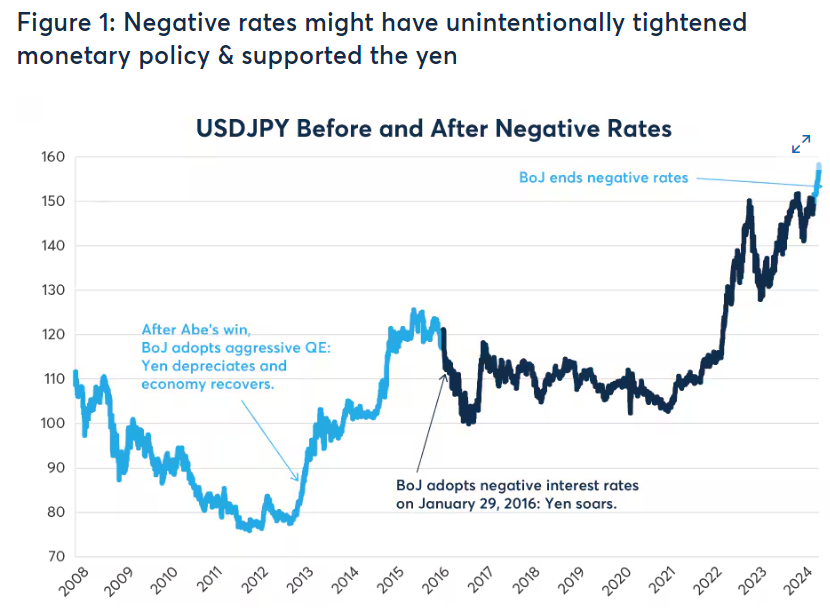

Lãi suất âm trên lý thuyết sẽ giúp nới lỏng chính sách tiền tệ và thúc đẩy tăng trưởng, nhưng thực tế lại có tác dụng ngược lại.nới lỏng chính sách tiền tệ và thúc đẩy tăng trưởng, nhưng thực tế lại có tác dụng ngược lại. Đóng vai trò như một loại thuế đối với hệ thống ngân hàng, lãi suất âm dẫn đến việc thắt chặt chính sách ngoài ý muốn (Hình 1). Việc đồng JPY tăng vọt so với USD trong những tháng sau khi BoJ áp dụng lãi suất âm vào tháng 1 năm 2016 đã ủng hộ giả thuyết này.

Việc đồng JPY tiếp tục bị bán tháo so với USD gần đây đã phần nào xác nhận ý kiến của chúng tôi rằng việc thoát khỏi lãi suất âm là một sự nới lỏng không chủ ý của chính sách tiền tệ. Chính sách nâng lãi suất từ -10 điểm cơ bản (bps) lên phạm vi từ 0 đến +10 bps dường như đang nới lỏng chính sách tiền tệ, khiến đồng JPY mất giá so với USD và các loại tiền tệ khác do chính sách tiền tệ của Cục Dự trữ Liên bang (Fed) vẫn khá thắt chặt.

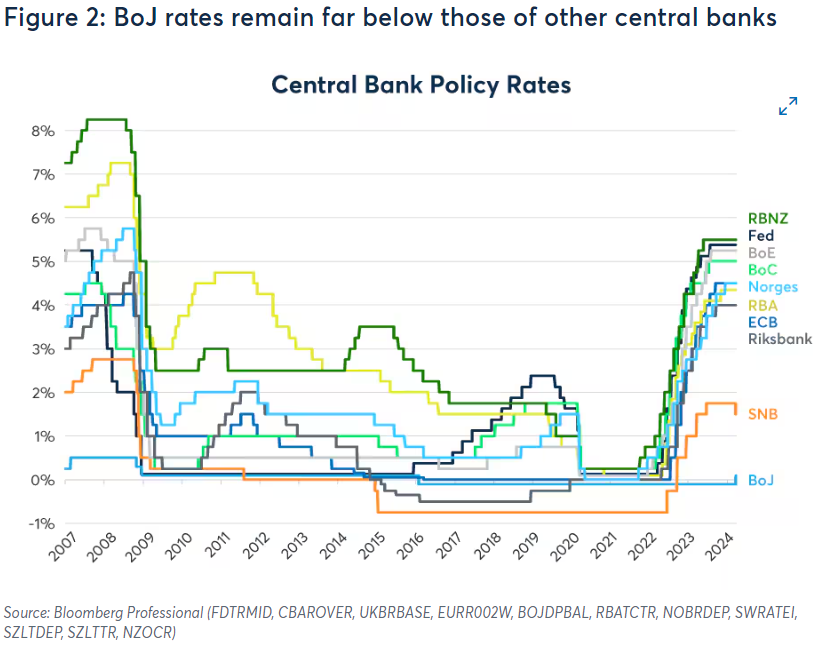

Tuy nhiên, lý do khiến đồng JPY suy yếu gần đây còn đến từ nhiều yếu tố hơn chỉ là việc thoát khỏi lãi suất âm. Có câu hỏi đặt ra là tại sao BoJ dường như không tiếp tục thắt chặt thêm chính sách tiền tệ? BoJ thực sự là một ngoại lệ khi mà hầu hết các ngân hàng trung ương lớn khác đã tăng lãi suất thêm 400-500 bps trong khi BoJ mới thực hiện được khoảng 15 điểm cơ bản cho đến nay (Hình 2).

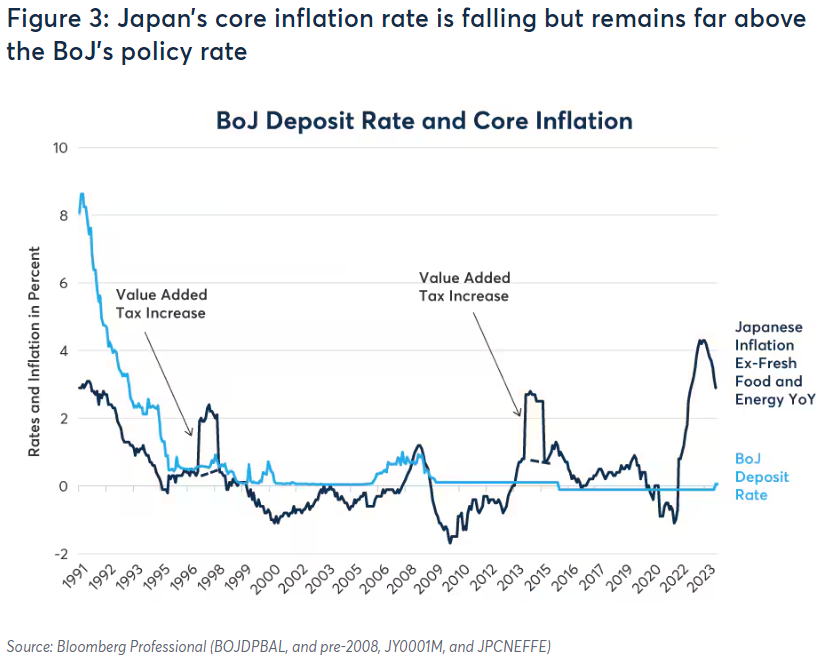

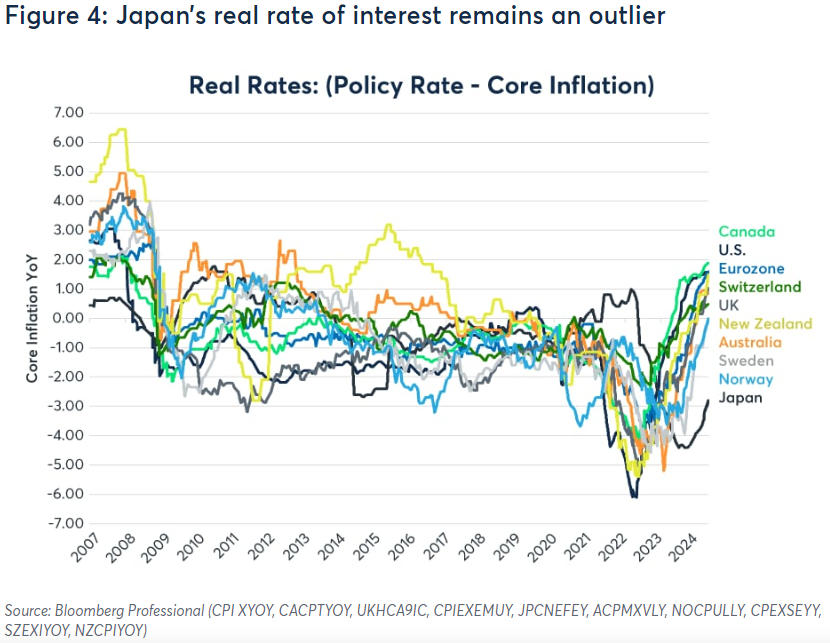

Tỷ lệ lạm phát cơ bản của Nhật Bản vẫn giữ ở mức khoảng 3%, thấp hơn mức đỉnh nhưng vẫn là khá cao (Hình 3). Điều này khiến lãi suất thực của BoJ ở mức khoảng -3%, thấp hơn nhiều so với lãi suất thực của các nước khác như Úc, Canada, khu vực đồng Euro, Mỹ và Anh, những nơi mà lãi suất thực hầu hết nằm trong khoảng từ 0 đến 2% (Hình 4).

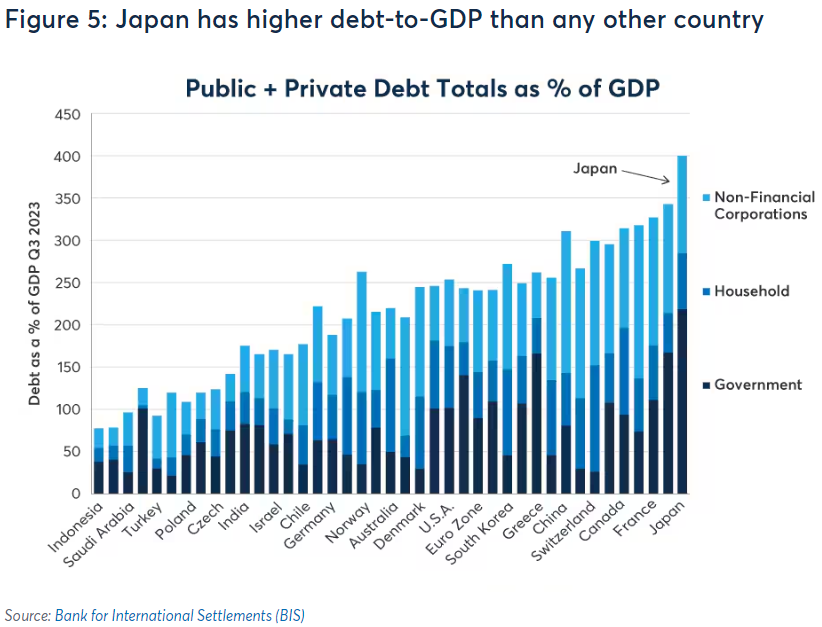

Câu trả lời cho việc lý do BoJ do dự hơn trong việc tiếp tục tăng lãi suất có thể đến từ việc tỷ lệ đòn bẩy của Nhật Bản đang vượt xa tỷ lệ đòn bẩy của các quốc gia khác. Theo Ngân hàng Thanh toán Quốc tế (BIS), nợ công của Nhật Bản lên tới 220% GDP. Tổng mức nợ công và tư nhân của Nhật Bản lên tới hơn 400% GDP trong khi khu vực đồng Euro, Mỹ và Anh chỉ ghi nhận khoảng 250% (Hình 5).

Một mặt, BoJ miễn cưỡng trong việc tăng lãi suất hơn nữa vì sợ khiến cho thâm hụt ngân sách của Chính phủ Nhật Bản tăng thêm chi phí tài chính gia tăng và có khả năng góp phần gây ra căng thẳng tài chính trong lĩnh vực tư nhân Nhật Bản, nơi mà mức nợ doanh nghiệp lên tới hơn 115% GDP.

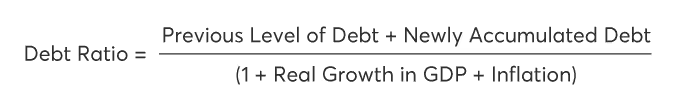

Mặt khác, sau nhiều năm ghi nhận giảm phát liên tục, lạm phát lõi tăng 3% có thể là tin đáng mừng. Lạm phát tích cực có thể giúp giảm tỷ lệ nợ và đòn bẩy như đã xảy ra ở châu Âu và Mỹ, nơi mà tỷ lệ nợ trên GDP đang giảm. Tỷ lệ nợ (Debt Ratio) có thể được ước tính bằng phương trình sau:

Lạm phát (Inflation) và tăng trưởng thực tế (Real Growth in GDP) càng tăng cao thì nợ tính theo phần trăm GDP càng giảm nhanh hơn, miễn là chúng tăng nhanh hơn tốc độ gia tăng lãi suất và khoản vay nợ mới (Newly Accumulated Debt). Nhật Bản chưa có nhiều mức tăng trưởng GDP thực tế, vì vậy lạm phát dương là điều cần thiết để giữ cho tăng trưởng GDP danh nghĩa ở mức dương và mức nợ ổn định hoặc giảm.

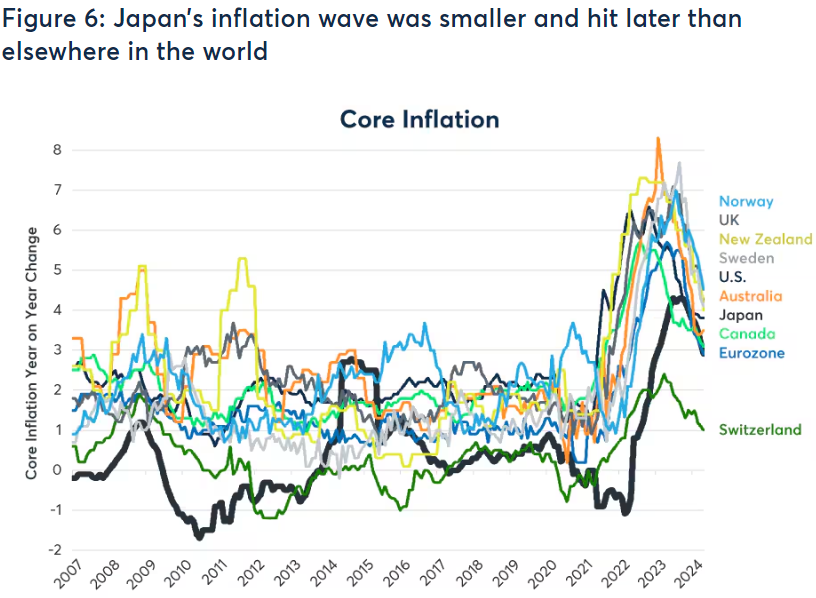

Sự gia tăng lạm phát ở Nhật Bản diễn ra muộn hơn mức tăng giá tiêu dùng ở Mỹ và Châu Âu và không tăng mạnh như ở những nơi khác (Hình 6). Điều này cũng có thể giải thích cho việc BoJ bắt đầu tăng lãi suất một cách chậm chạp và thận trọng.

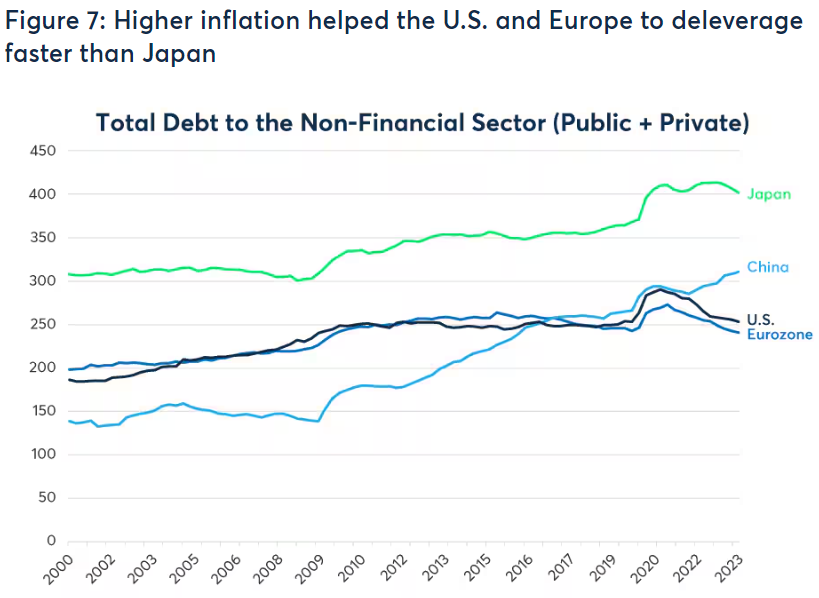

Thời kỳ lạm phát tăng cao đã dẫn đến khiến cho đòn bẩy của nền kinh tế Mỹ và khu vực đồng euro giảm mạnh hơn Nhật Bản kể từ cuối năm 2020 (Hình 7). Tỷ lệ nợ công trên GDP của Hoa Kỳ đạt đỉnh 129% GDP vào quý 4 năm 2020 và hiện giảm xuống mức 102% mặc dù Hoa Kỳ đang nhanh chóng tích lũy nợ mới do thâm hụt ngân sách quá lớn. Điều này có được nhờ tốc độ tăng trưởng nhanh chóng của GDP danh nghĩa của Hoa Kỳ đến từ tốc độ tăng trưởng mạnh và lạm phát tăng cao. Tổng nợ của lĩnh vực công và tư nhân của Hoa Kỳ đã giảm từ mức cao nhất là 290% GDP trong quý 4 năm 2020 xuống còn 253% hiện nay.

Điều tương tự cũng xảy ra tại Khu vực đồng tiền chung Euro. Tỷ lệ nợ trên GDP đạt đỉnh vào quý 1 năm 2021 ở mức 273% GDP và hiện giảm xuống còn 241%. Nhật Bản, quốc gia có lạm phát thấp hơn và do đó tăng trưởng GDP danh nghĩa chậm hơn, lại không thấy tỷ lệ đòn bẩy thay đổi đáng kể. Do đó, BoJ có thể sẵn sàng chấp nhận lạm phát cao hơn và đồng tiền suy yếu hơn để giúp tỷ lệ đòn bẩy của họ quay trở lại mức ngang bằng với các quốc gia khác.

Trung Quốc, quốc gia không chỉ tránh được đợt lạm phát gia tăng trong thời kỳ hậu Covid mà còn thực sự chứng kiến lạm phát gần bằng 0, đưa ra một quan điểm đối lập thú vị. Không giống như châu Âu và Mỹ, những nơi có lạm phát cao và tỷ lệ nợ trên GDP giảm, hay Nhật Bản, nơi có lạm phát vừa phải và tỷ lệ nợ trên GDP ổn định, tỷ lệ đòn bẩy của Trung Quốc đang tăng lên trong bối cảnh giá cả tương đối không thay đổi.

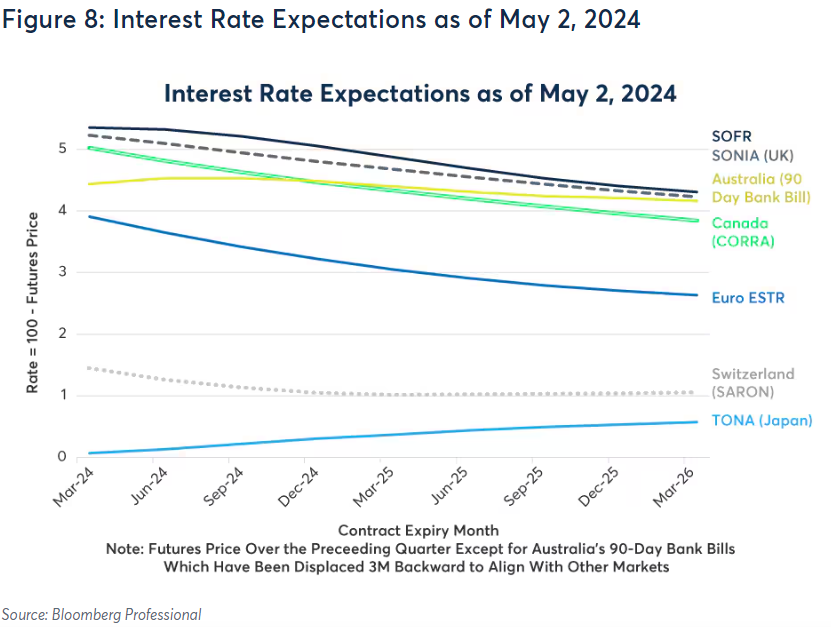

Có một điều chắc chắn rằng các trader lãi suất nhận thấy chính sách của BoJ đang phát triển theo một cách rất khác so với chính sách của các nước phát triển. Thị trường tương lai đang nhận định rằng chính sách nới lỏng sẽ xảy ra tại Mỹ, khu vực đồng Euro, Anh, Thụy Sĩ, Úc và Canada.

Ngược lại, với lãi suất mục tiêu của BoJ hiện ở mức 0-10 bps, thị trường tỷ giá kỳ hạn Nhật Bản đang định giá lãi suất ở mức cao hơn. Tuy nhiên, do mức nợ của Nhật Bản những lo ngại về sự khó khăn trong việc thoát khỏi lãi suất âm của Nhật Bản, các FX trader ở Nhật Bản không thể định giá rằng lãi suất sẽ tăng 200-500 bps như ở các quốc gia khác. Cụ thể hơn, họ đang định giá rằng BoJ có thể tăng lãi suất chính sách lên mức 0.5% (Hình 8). Nếu BoJ thắt chặt chính sách trong khi các ngân hàng trung ương khác bắt đầu nới lỏng, điều đó có thể hỗ trợ đồng JPY và giúp chấm dứt việc mất giá đã kéo dài nhiều năm.

CME