Những gì vừa diễn ra đang cho thấy QE là một sai lầm chính sách trầm trọng?

Tùng Trịnh

CEO

Không có bằng chứng thuyết phục nào cho thấy việc ngân hàng trung ương mua hàng nghìn tỷ đô la trái phiếu và các tài sản tài khác giúp ích cho bất kỳ nền kinh tế nào.

Chính sách nới lỏng định lượng khổng lồ vừa qua là một sai lầm. Đã đến lúc các ngân hàng trung ương thừa nhận sự thất bại của nó và rút nó ra khỏi "kho vũ khí" của họ ngay khi có thể.

Kể từ cuộc khủng hoảng tài chính toàn cầu năm 2008, một phần không thể thiếu trong vở kịch của các ngân hàng trung ương ở Mỹ, Anh và Liên minh châu Âu là QE - hoạt động mua trái phiếu dài hạn và chứng khoán đảm bảo bằng thế chấp. QE được cho là sẽ phát huy tác dụng bằng cách giảm lãi suất dài hạn, thúc đẩy nhu cầu, gia tăng các hoạt động cho vay và tăng khẩu vị rủi ro.

Có rất ít lợi ích kinh tế của QE được nhìn thấy, nhưng lại có rất nhiều chi phí. Giờ đây, các ngân hàng trung ương đã nhận thấy sự khó khăn khi cố gắng kiềm chế lạm phát bằng cách tăng lãi suất và thắt chặt định lượng, nghĩa là không còn mua trái phiếu dài hạn và chứng khoán đảm bảo bằng thế chấp. Nhưng họ nhận ra rằng bản thân QE kết thúc có thể là mối đe dọa đối với sự ổn định tài chính.

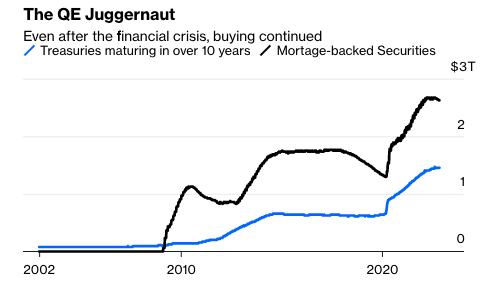

Trong cuộc khủng hoảng tài chính năm 2008, các ngân hàng trung ương đã ráo riết bơm thanh khoản vào hệ thống tài chính. Với lãi suất chính sách bằng 0, họ cần tìm ra một cơ chế khác, và họ quyết định mua trái phiếu dài hạn và chứng khoán đảm bảo bằng thế chấp, làm phình to bảng cân đối kế toán. Đó được cho là một biện pháp khẩn cấp, nhưng nó đã diễn ra trong nhiều năm. QE được theo sau bởi QE2 và sau đó là QE3 khi Fed lo sợ rằng việc QE sẽ làm sụp đổ thị trường trái phiếu.

Khoảng một thập kỷ sau, ngay khi bảng cân đối kế toán của Fed cuối cùng cũng bắt đầu thu hẹp lại, thì đại dịch ập đến, và đợt QE lớn nhất từ trước đến nay đã xảy ra. Và kéo dài cả khi cuộc khủng hoảng đi qua, ngay cả khi lạm phát và thị trường nhà ở bắt đầu nóng lên.

Fed vẫn QE ngay cả sau khủng hoảng

Nhìn một cách khách quan, vẫn chưa có bằng chứng rõ ràng về lợi ích của những đợt mua trái phiếu này mang lại cho nền kinh tế. Như Ben Bernanke đã từng nói, “Vấn đề với Nới lỏng Định lượng (QE) là nó hoạt động trên thực tế chứ không phải trên lý thuyết.”

Trong trường hợp thị trường gặp khó khăn, việc ngân hàng trung ương can thiệp và mua trái phiếu có thể cung cấp thanh khoản cần thiết. Nhưng sử dụng QE để thúc đẩy toàn bộ nền kinh tế, để giảm tỷ lệ thất nghiệp hoặc tăng lạm phát, thì đáng ngờ hơn. Một nghiên cứu có tên là "Fifty Shades of QE" đã đánh giá nhiều tài liệu nghiên cứu đo lường tác động của QE đối với nền kinh tế. Nó phát hiện ra rằng tất cả các nghiên cứu đến từ các ngân hàng trung ương đều coi QE là một thành công lớn, nhưng chỉ một nửa nghiên cứu từ các học giả tìm thấy bất kỳ lợi ích nào đối với GDP hoặc lạm phát. Và các lợi ích đó nếu có, chúng cũng có xu hướng nhỏ hơn so với tuyên bố của ngân hàng.

Trong khi đó, lại có những chi phí đáng kể. Đầu tiên là những chi phí trực tiếp: QE về cơ bản là sử dụng đòn bẩy để đặt vào một ván cược mà sẽ không có lời lãi gì nếu lãi suất tăng. Fed phải trả lãi cho các khoản dự trữ mà họ nắm giữ cho các ngân hàng và họ sử dụng các khoản dự trữ đó để làm nguồn vốn mua trái phiếu dài hạn. Giờ đây, lãi suất đã tăng, và Fed phải trả nhiều tiền hơn cho các khoản dự trữ so với số tiền nhận được từ các trái phiếu trong danh mục đầu tư của mình, và họ đang thua lỗ.

Chi phí gián tiếp của QE có thể còn tồi tệ hơn. Sử dụng QE để giữ lãi suất ở mức thấp sẽ làm sai lệch đánh giá rủi ro vì trái phiếu được coi là tài sản phi rủi ro trong nền kinh tế — chúng được sử dụng để định giá tài sản và hoạt động như một phong vũ biểu về tâm lý chấp nhận rủi ro. Trái phiếu dài hạn là một trong những tài sản quan trọng nhất có hệ thống trong nền kinh tế, và khi giá của chúng bị bóp méo, "giá" của rủi ro sẽ ít có ý nghĩa hơn.

Ngân hàng Thanh toán Quốc tế đã xuất bản một bài báo lập luận rằng việc hạ lãi suất dài hạn làm cho nợ doanh nghiệp rẻ hơn, điều này đã hỗ trợ các công ty "zombie". Sự can thiệp của Fed vào thị trường chứng khoán được đảm bảo bằng thế chấp trong thời kỳ đại dịch có thể bóp méo thị trường nhà ở trong nhiều năm.

Hanno Lustig, giáo sư tài chính tại trường kinh doanh của Stanford, lo ngại rằng việc giảm lãi suất vay của chính phủ sẽ “làm nhiễu tín hiệu” mà thị trường đưa ra khi chính phủ vay quá nhiều. “Các nhà giao dịch trái phiếu phải tập trung nhiều hơn vào việc tìm hiểu xem ngân hàng trung ương sẽ làm gì, và ít hơn vào việc tìm hiểu các nguyên tắc cơ bản của thị trường là gì,” ông nói.

QE làm lu mờ mối quan hệ giữa chính sách tài khóa và tiền tệ, đồng thời đe dọa sự độc lập của ngân hàng trung ương vì Fed về cơ bản đang tiền tệ hóa nợ của chính phủ. Nó cũng làm cho việc tuân theo các quy tắc chính sách tiền tệ trở nên rất khó khăn.

Đã có một cuộc tranh luận kéo dài giữa các nhà kinh tế vĩ mô về cách Fed nên thực hiện chính sách tiền tệ. Liệu họ có nên chỉ phản ứng khi mọi thứ lộ diện, tùy thuộc vào chính sách tiền tệ hiện hành? Hay họ nên tuân theo các quy tắc được thiết lập sẵn dựa trên dữ liệu kinh tế, chẳng hạn như ban hành lãi suất theo công thức bao gồm lạm phát, thất nghiệp và GDP.

Chấm dứt QE sẽ không hề dễ dàng. Các ngân hàng trung ương hiện có bảng cân đối kế toán khổng lồ và sẽ mất nhiều năm để thu hẹp chúng lại. Và như chúng ta thấy ở Anh, khi một ngân hàng trung ương ngừng mua trái phiếu, nó có thể khiến thị trường rơi vào tình trạng hỗn loạn. Bây giờ QE đã trở thành tiêu chuẩn, trong lần suy thoái tiếp theo, thị trường sẽ mong đợi nhiều QE hơn và nếu không xảy ra, điều đó có thể gây ra rắc rối lớn hơn trên thị trường nợ.

Đó là lý do tại sao các ngân hàng trung ương cần thừa nhận QE là một sai lầm. Uy tín của họ đã bị đe dọa sau khi họ đánh giá thấp lạm phát. Bây giờ là lúc để xem xét kỹ lưỡng chính sách tiền tệ trong thập kỷ qua và suy nghĩ lại về những gì hiệu quả và những gì không. Nếu không, chúng ta sẽ mắc kẹt với QE mãi mãi.

Bloomberg