Sóng gió bủa vây đồng Yên sau cú "bẻ lái" của Fed và BoJ

Quỳnh Chi

Junior Editor

Các nhà đầu tư đang thu hẹp vị thế sau khi kết quả cuộc họp chính sách tiền tệ của Cục Dự trữ Liên bang Mỹ (Fed) và Ngân hàng Trung ương Nhật Bản (BoJ) làm gia tăng hoài nghi về triển vọng thu hẹp chênh lệch lãi suất giữa hai nền kinh tế.

Trước chuỗi cuộc họp liên tiếp tuần trước, các chuyên gia phân tích đã dự đoán kịch bản đồng Yên phục hồi trong năm 2025. Tuy nhiên, tâm lý thị trường đã trở nên thận trọng hơn về triển vọng đồng Yên khi Thống đốc BoJ Kazuo Ueda phát tín hiệu về khả năng trì hoãn đợt điều chỉnh lãi suất tiếp theo, trong khi Fed báo hiệu về lộ trình nới lỏng chính sách tiền tệ chậm hơn dự kiến trong năm tới.

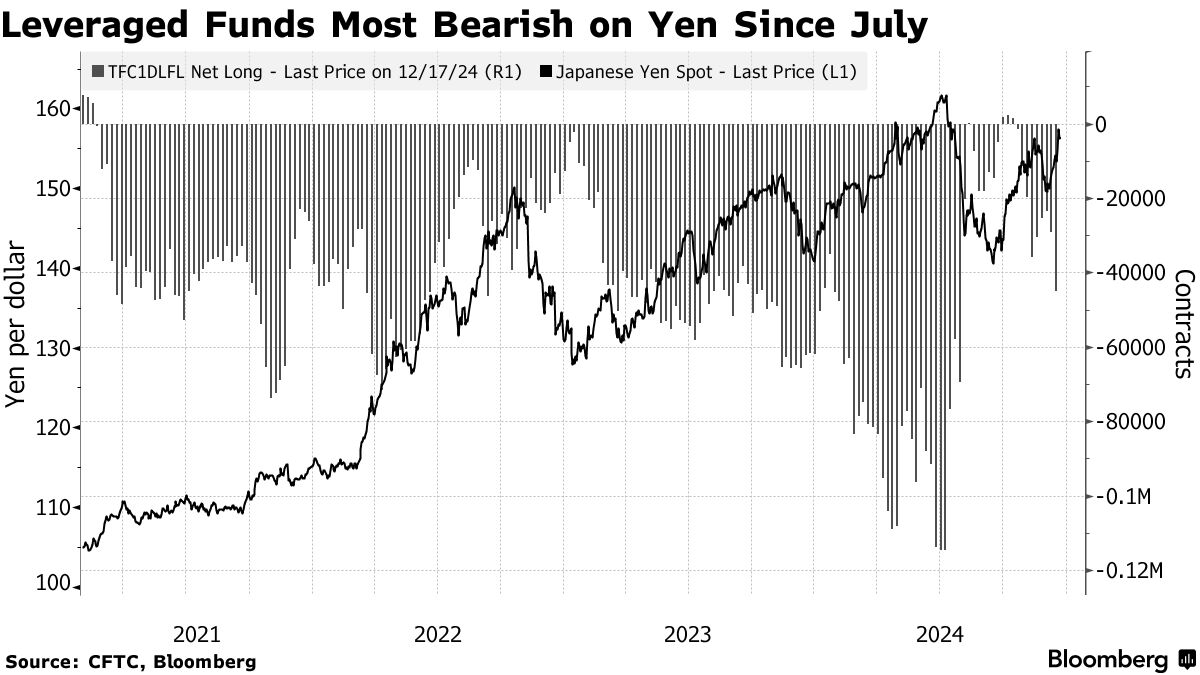

Các chỉ báo từ thị trường quyền chọn cho thấy tâm lý lạc quan của các nhà giao dịch với đồng Yên đã chạm đáy một tháng sau các cuộc họp. Theo dữ liệu mới nhất từ Ủy ban Giao dịch Hàng hóa Tương lai (CFTC) cho tuần kết thúc ngày 17/12, các quỹ đã mở rộng vị thế short ròng đồng Yên lên 44,926 hợp đồng - mức cao nhất kể từ tháng 7, thời điểm trước khi biến động vĩ mô gây chấn động thị trường ngoại hối toàn cầu.

Các chuyên gia chiến lược tại Mizuho Securities và Mitsui Sumitomo Insurance đã điều chỉnh hạ dự báo tỷ giá USD/JPY. Cụ thể, Mizuho nâng dự báo tỷ giá USD/JPY cuối năm 2025 lên 145 từ mức 130 trước đó, trong khi Mitsui Sumitomo Insurance điều chỉnh lên 140 từ mức dự báo ban đầu 130.

"Chúng tôi điều chỉnh triển vọng do định hướng siêu hawkish của Fed và lập trường dovish của BoJ," Tsukasa Sugiura, chiến lược gia thị trường tại Mitsui Sumitomo Insurance nhận định. "Xác suất BoJ nâng lãi suất trong tháng 1 đã giảm đáng kể."

Các quỹ sử dụng đòn bẩy đạt mức short ròng cao nhất đối với đồng Yên kể từ tháng 7

USD/JPY tăng lên 157.93 trong phiên giao dịch thứ Sáu, mức thấp nhất kể từ tháng 7, sau khi Thống đốc Kazuo Ueda tại cuộc họp báo hậu quyết định chính sách hôm thứ Năm cho biết ông cần thêm dữ liệu về diễn biến tiền lương tại Nhật Bản cũng như các chính sách của Donald Trump. Các chiến lược gia tiền tệ cảnh báo về kịch bản tiêu cực với đà suy yếu sâu hơn của đồng Yên nếu BoJ duy trì nguyên trạng lãi suất đến tháng 3 hoặc sau đó. Một số nhận định rằng chênh lệch lãi suất lớn có thể kích hoạt trở lại giao dịch carry trade đồng Yên - chiến lược vay Yên đầu tư vào tài sản có lợi suất cao hơn, vốn đã gây bất ổn thị trường toàn cầu trong năm nay.

"Tín hiệu hawkish từ Fed và quyết định giữ nguyên lãi suất của BoJ có thể tạo động lực mới cho giao dịch carry trade đồng Yên," Charu Chanana, Trưởng bộ phận chiến lược đầu tư tại Saxo Markets nhận định. "Kỳ vọng thu hẹp chênh lệch lợi suất từ cả Fed và BoJ đã bị đẩy lùi sau quý I," do đó đà tăng của đồng Yên cũng có thể phải chờ đến nửa sau của năm.

Tại thị trường Tokyo sáng thứ Hai, USD/JPY tăng 0.1% lên 156.47.

Trong dự báo trước đó, Mizuho kỳ vọng đồng Yên sẽ hồi phục lên mức đầu năm 2023 nhờ thu hẹp chênh lệch lãi suất chính sách và lợi suất trái phiếu chính phủ 10 năm giữa Mỹ - Nhật trong năm tới. Tuy nhiên, ngay sau khi Fed công bố biểu đồ dot plot phản ánh chỉ hai đợt cắt giảm 25 điểm cơ bản trong năm tới, Mizuho đã nhanh chóng điều chỉnh dự báo tỷ giá USD/JPY.

"Trong ngắn và trung hạn, đồng USD nhiều khả năng duy trì sức mạnh nhờ nền tảng kinh tế Mỹ tương đối vững chắc và môi trường lãi suất cao, do đó chúng tôi đã nâng dự báo tỷ giá," các chiến lược gia Masafumi Yamamoto và Masayoshi Mihara của Mizuho viết trong báo cáo.

Về diễn biến ngắn hạn, các chuyên gia cảnh báo USD/JPY có thể chạm mốc 160 - ngưỡng làm gia tăng rủi ro can thiệp thị trường hoặc thậm chí kích hoạt đợt tăng lãi suất sớm hơn từ BoJ. Bộ trưởng Tài chính Katsunobu Kato và Cục trưởng Cục Tỷ giá Atsushi Mimura trong phát biểu hôm thứ Sáu tuần trước đã nhấn mạnh sẽ có biện pháp can thiệp phù hợp đối với các biến động thái quá.

"Chúng tôi đánh giá BoJ nhiều khả năng sẽ chờ đến tháng 3 để tiến hành đợt tăng lãi suất tiếp theo," các nhà phân tích Kyohei Morita và Yujiro Goto của Nomura điều chỉnh dự báo trước đó về khả năng tăng lãi suất trong tháng 1. "Mặc dù rủi ro đồng JPY giảm giá quá mức trong ngắn hạn đã tăng cao, chúng tôi tập trung theo dõi các động thái can thiệp bằng lời nói và khả năng chuyển hướng hawkish của BoJ," với bài phát biểu dự kiến của Thống đốc Ueda vào thứ Tư.

Bloomberg