TẠI SAO CỔ PHIẾU HIỆN TẠI LẠI LÀ MỘT KÊNH ĐẦU TƯ “TỆ” ?

Chứng khoán Mỹ đang hoạt động tốt một cách đáng kinh ngạc trong bối cảnh kinh tế và chính trị gần như hỗn loạn trong vài tháng qua. Đây có lẽ là cuộc suy thoái đầu tiên do thổi phồng hơn là một bong bóng tài sản tài chính.

- Đây rất có thể là một sự suy thoái đầu tiên hơn là chỉ đơn thuần một bong bóng tài sản tài chính

- Nhiều chính phủ và ngân hàng trung ương lo sợ và đang đổ hàng nghìn tỷ USD vào hệ thống, một phần lớn trong số đó lại chảy trực tiếp vào những tài khoản môi giới chỉ chiếm số lượng 1%

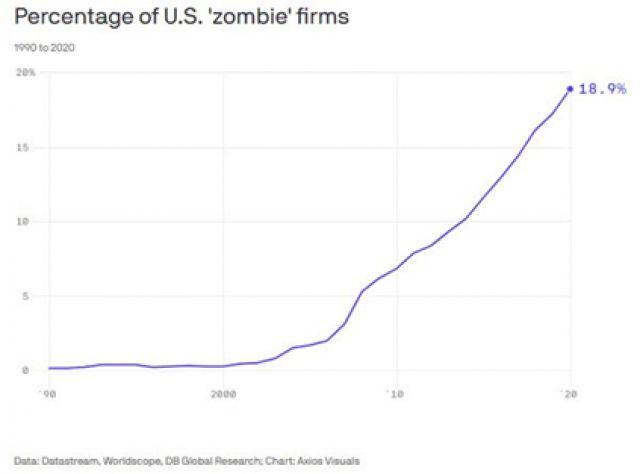

- Một ảnh hưởng khác tới thị trường cổ phiếu dài hạn là sự gia tăng số lượng các công ty mà chỉ có khả năng trụ vững trong môi trường kinh doanh dễ dàng.

Tại sao? Đơn giản là vì nhiều chính phủ và ngân hàng trung ương lo sợ và đang đổ hàng nghìn tỷ USD vào hệ thống, một phần lớn lại chảy trực tiếp vào những tài khoản môi giới chỉ chiếm 1%.

Điều này dẫn tới một kết quả là thị trường chứng khoán trông khá quen thuộc với các “sử gia tài chính”. Nhưng không theo một cách thức tốt. Dưới đây là bảng so sánh S&P 500 hiện tại so với thời kỳ đỉnh điểm của những “bong bóng công nghệ” năm 1990 bởi nhà quản lý tài sản Lawrence Lepard.

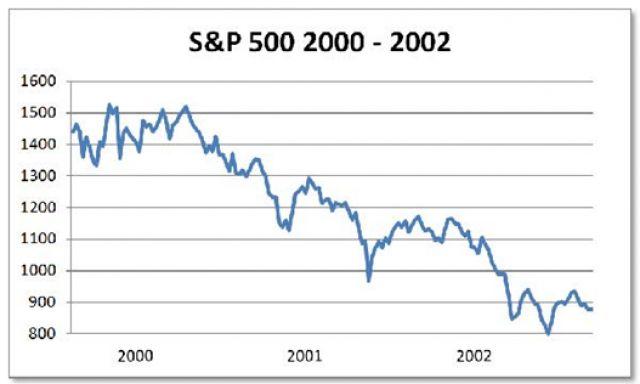

Và đây là những gì mà S&P 500 thể hiện sau đỉnh giá trị vào năm 2000:

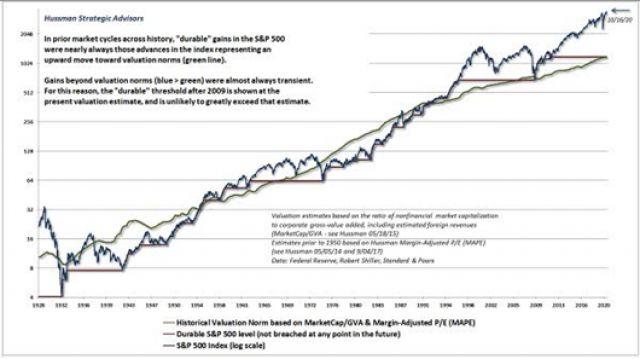

Tiếp theo là một biểu đồ từ Hussman Funds (là nguồn tốt cung cấp những góc nhìn về thị trường chứng khoán) cho thấy hành vi của S&P 500 khi nó dao động xung quanh phương pháp định giá thị trường ưa thích của Hussman. Đây là giải thích của họ:

“Biểu đồ dưới đây là một sự nhắc nhở về vị trí của S&P 500 so với các mức mà chúng tôi cho là “bền vững”. Đường màu xanh lam biểu thị chỉ số S&P 500, đường màu xanh lục biểu thị ước lượng tốt nhất của chúng tôi dựa trên những tiêu chuẩn định giá trong lịch sử tại từng thời điểm, và đường màu đỏ thể hiện mức độ “bền vững” của S&P 500 mà không lặp lại ở những chu kỳ kế tiếp. Đặc biệt lưu ý rằng những sự gia tăng của thị trường nhờ các tiêu chuẩn định giá (nghĩa là đường màu xanh lam dưới đường màu xanh lục) có xu hướng bền vững. Ngược lại, sự gia tăng của thị trường vượt quá những tiêu chuẩn định giá ( nghĩa là đường màu xanh lam phía trên đường màu xanh lục) có xu hướng nhất thời và thường bị xoá sổ khi chu kỳ của thị trường hoàn thành, hoặc thậm chí là cả ở chu kỳ tiếp theo của thị trường, như trường hợp năm 2009.”

Mô hình này chỉ ra sự trở lại của mức tăng vượt bậc vài năm qua có khả xảy ra ở một tương lai gần.

Điều cuối cùng nhưng có tác động không hề nhỏ – “Xác sống”

Một ảnh hưởng khác tới sự tăng giá của thị trường cổ phiếu trong dài hạn là sự gia tăng số lượng các công ty chỉ có khả năng đứng vững trong điều kiện kinh doanh ổn định và dễ dàng.

Những công ty “xác sống” là những công ty nợ chi phí dịch vụ vượt quá mức lợi nhuận của họ, vì vậy họ không thể tồn tại nếu không được liên tục rót vốn mới. Không ngạc nhiên khi họ là những công ty đầu tiên “ra đi” ngay cả khi tình trạng tài chính chỉ mới hơi khó khăn. Và hiện tại ngày càng nhiều công ty “xác sống” như vậy hơn trước. Đây là biểu đồ về các khoản vay ưu đãi từ Real Investment Advice.

Rõ ràng là, đây là một trong những “đỉnh cao điên rồ” của thị trường xảy ra trong thời kỳ bong bóng tín dụng. Đây là lý do tại sao nó có ý nghĩa rất lớn với thời điểm hiện tại: Mức độ tài chính mỏng manh, dễ tổn thương và việc định giá vốn quá cao này mang lại cho thị trường tài chính quyền phủ quyết đối với các chính sách từ chính phủ. Nếu tương lai các chính phủ và/hoặc các ngân hàng trung ương thậm chí nghĩ đến việc thắt chặt những điều kiện với chính sách tài khoá hoặc tiền tệ, thì những “túi khí” của thị trường chứng khoán – những sự hỗn loạn nhất thời của thị trường – sẽ được “bật ra” như một biện pháp ngăn chặn, khiến các chính phủ không còn lựa chọn nào khác ngoài việc giữ nguyên định hướng hiện tại của họ. Điều đó có nghĩa rằng lãi suất từ 0 đến âm và việc tạo ra một lượng tín dụng lớn liên tục về cơ bản gần như là mãi mãi.

Vậy nên, câu hỏi được đặt ra là những hậu quả không mong muốn nào sẽ tới khi mức độ nới lỏng tiền tệ khẩn cấp trở thành một tình trạng kéo dài? Điều này, ít nhất thì cũng có thể cơ bản trả lời được: lạm phát, sự biến động lớn, khủng hoảng tiền tệ và sự tăng vọt của bạc và vàng.

Nói theo một cách khác, một thế giới tồi tệ là một thế giới đầy cơ hội.