"Tháng 9 đen tối": Có phải hiệu ứng này đã bị Phố Wall phóng đại quá mức?

Đặng Thùy Linh

Junior Analyst

Dữ liệu lịch sử cho thấy sự suy yếu theo mùa không có nghĩa là điều đó sẽ tiếp diễn trong tương lai.

Thị trường chứng khoán Mỹ có nhiều hiện tượng bất thường theo thời gian mà mọi người thường để ý. Ví dụ như "Santa Claus rally" (khi cổ phiếu thường tăng giá vào 5 ngày cuối năm và 2 ngày đầu năm mới) hay "hiệu ứng cuối tuần" (khi cổ phiếu thường giảm mạnh vào thứ Hai). Nhưng tháng 9 có lẽ là đáng lo ngại nhất. Đó là tháng mà "South Sea Bubble" xảy ra vào năm 1720, cổ phiếu lao dốc khi Anh từ bỏ bản vị vàng vào năm 1931, và chỉ số S&P 500 sụt giảm mạnh sau vụ phá sản của Lehman Brothers vào năm 2008.

Rõ ràng, tháng 9 có điều gì đó bất thường. Nhưng nếu bạn không phải là người điều hành quỹ phòng hộ định lượng chuyên nghiệp - những người tận dụng sự bất thường của thị trường - thì liệu bạn có nên lo lắng không? Có lẽ là không.

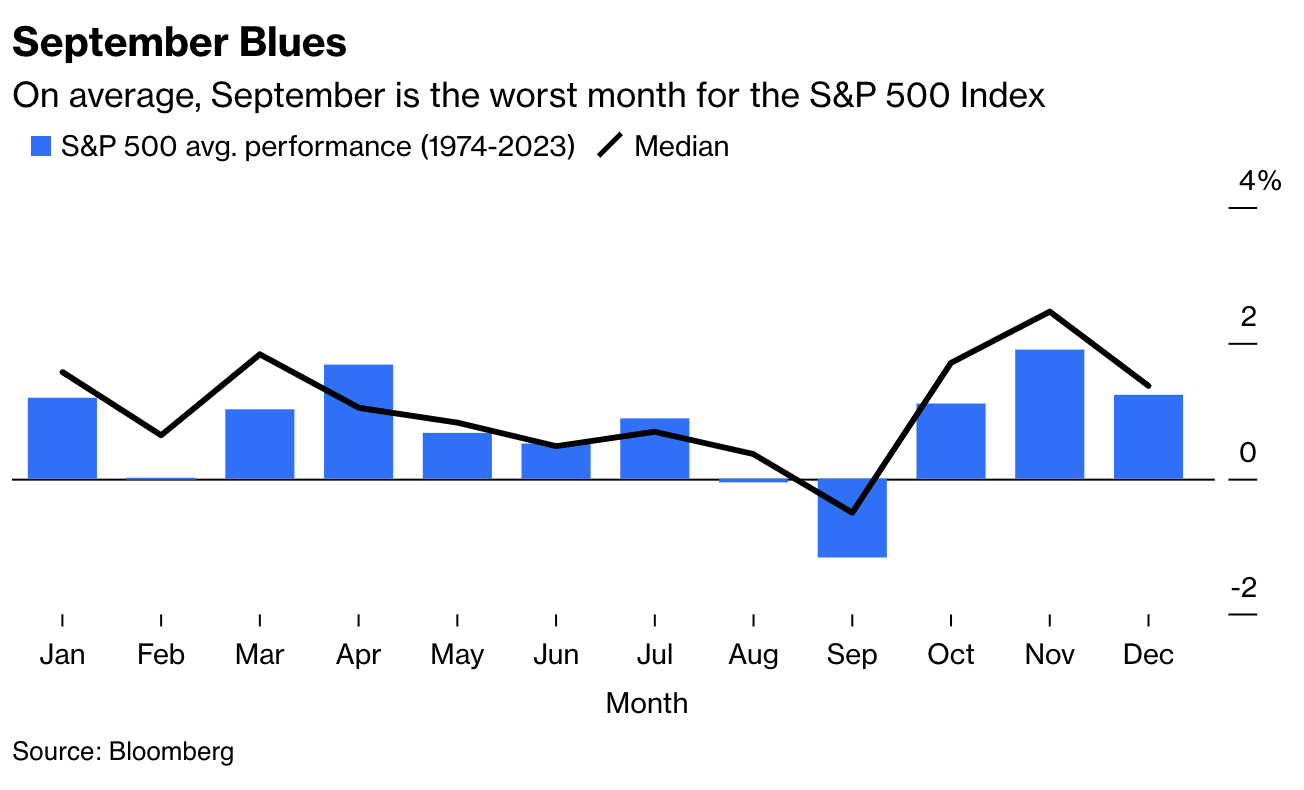

Trong 50 tháng 9 gần đây, chỉ số S&P 500 đã giảm 28 lần (tương đương 56%), chỉ hơi chênh lên một chút so với mức 50-50. Dĩ nhiên, thị trường chỉ giảm 38% thời gian trong 11 tháng còn lại của năm. Tuy nhiên, cũng có nhiều tháng 9 tươi sáng, ví dụ như tháng 9 năm 2010 (+8.8%, là tháng có hiệu suất tốt nhất của năm đó) hay các tháng 9 của các năm 2012, 2013, 2017 và 2019. Và sau nhiều đợt bán tháo mạnh mẽ vào các tháng 9, dữ liệu lịch sử cho thấy thị trường thường tăng vọt vào tháng 10.

Nhìn chung, hiệu suất trung bình trong 50 năm vào tháng 9 là -1.2%, kém hơn nhiều so với mức trung bình (-0.5%), điều đó cho thấy kết quả chung bị ảnh hưởng bởi một vài đợt ngoại lệ. Thực tế, nhiều tháng 9 tồi tệ nhất đã xảy ra khi thị trường rõ ràng ở trong thị trường bearish, như năm 1974, 2002, 2008 và 2022. Rất hiếm khi thị trường đang ở đỉnh kỷ lục mà tháng 9 cổ phiếu lại lao dốc như vào năm 2000. Nếu bạn biết được xu hướng của thị trường, bạn có thể dự đoán tháng 9 sẽ diễn ra như thế nào — nhưng điều đó rất khó!

Theo lý thuyết về thị trường hiệu quả, các quy luật và hiện tượng bất thường thường biến mất khi mọi người đều biết về chúng. Tuy nhiên, các hiện tượng theo lịch như tháng 9 vẫn tồn tại trong ít nhất tám thập kỷ qua. Nhưng chúng xuất hiện và biến mất theo thời gian, và đến nay chưa có lời giải thích nào rõ ràng và chắc chắn về lý do tại sao chúng vẫn tồn tại.

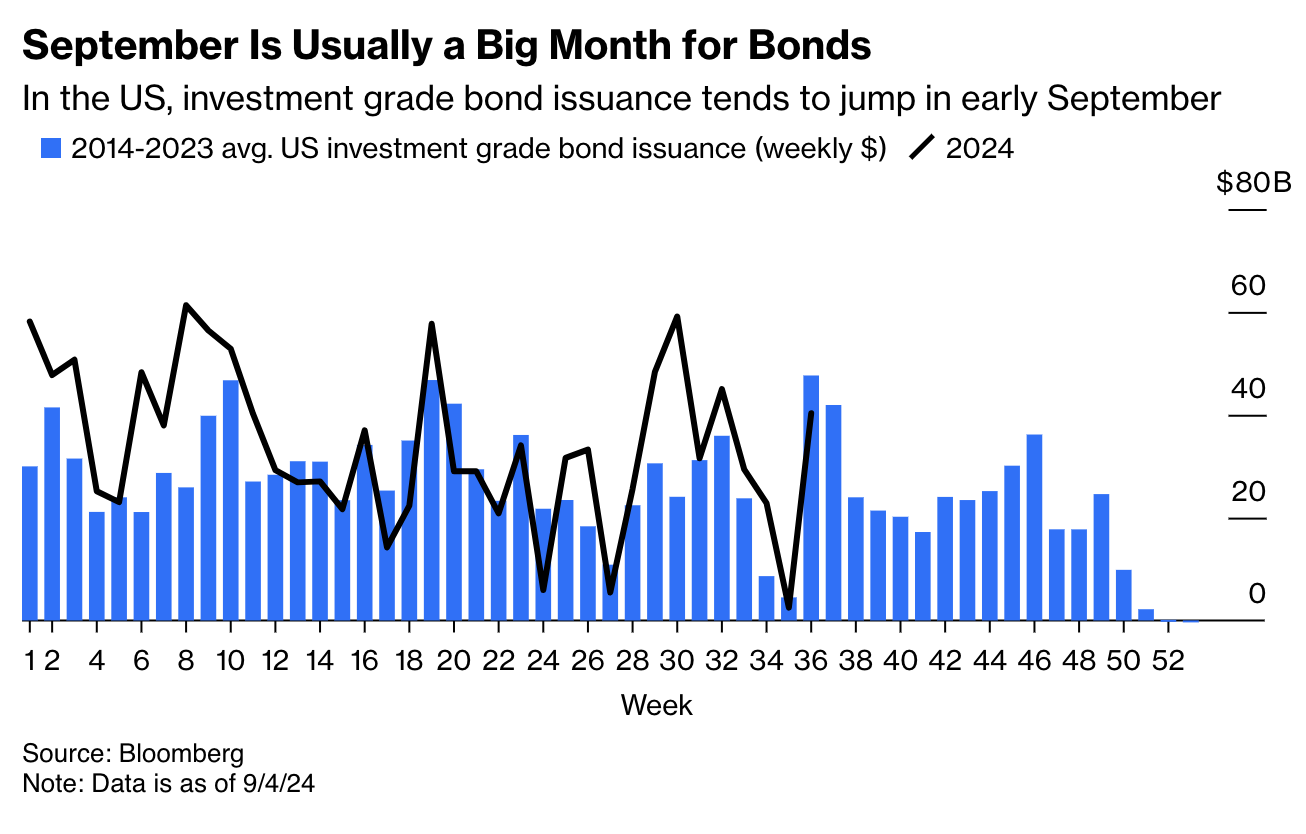

Một xu hướng phổ biến cho hiệu ứng tháng 9 là các nhà đầu tư thường bán cổ phiếu để mua trái phiếu, vì đây là thời điểm có nhiều đợt phát hành trái phiếu lớn. Trong 10 năm qua, tuần đầu tiên của tháng 9 (tuần 36) thường là tuần có lượng phát hành trái phiếu nhiều nhất trong năm. Năm 2024, tháng 9 cũng có sự khởi đầu mạnh mẽ với nhiều công ty lớn như Ford Motor Credit và Target phát hành trái phiếu - dự kiến chào bán 125 tỷ USD trái phiếu tín nhiệm cao của Hoa Kỳ trong tháng này, theo một cuộc khảo sát không chính thức. Tuy nhiên, tháng 9 không phải là tháng duy nhất trong năm phát hành lượng lớn trái phiếu, nên không thể hoàn toàn đổ lỗi cho điều này để lý giải cho hiệu ứng theo mùa.

Một số người cho rằng hiệu ứng tháng 9 xuất phát từ lịch nghỉ hè. Theo lý thuyết này, người ta tin rằng những tin tức xấu và tin đồn lan truyền chậm hơn trên thị trường khi mọi người đang nghỉ mát. Khi các nhà giao dịch trở lại làm việc, họ có thể cảm thấy bị choáng ngợp bởi hàng loạt tin tức tiêu cực mà họ nghe được và nhanh chóng điều chỉnh quan điểm của mình.

Trong một nghiên cứu của Lily Fang, Melissa Lin và Yuping Shao, họ đã chứng kiến một phiên bản khác của hiện tượng này trên khắp thế giới sau kỳ nghỉ hè ở các quốc gia khác nhau. Tuy nhiên, nếu việc thị trường ít chú ý đến tin đồn tiêu cực trong tháng 7 - tháng 8 là lý do khiến sự xuất hiện của tháng 9 trở nên đột ngột và dữ dội, thì tại sao hiện tượng này vẫn tiếp diễn trong thời đại mạng xã hội phát triển? Ngày nay, nhiều người thậm chí còn dành nhiều thời gian hơn để "buôn chuyện" trên X và các nền tảng khác khi họ đang trong kỳ nghỉ.

Một giả thuyết khác cho rằng tâm lý u ám vào tháng 9 thực chất là triệu chứng của "rối loạn cảm xúc theo mùa", khi mùa thu đến mang theo ít giờ nắng hơn, khiến nhà đầu tư cảm thấy chán nản. Nếu bạn tin vào điều này, một bài nghiên cứu thú vị của David Hirshleifer, Danling Jiang và Yuting Meng còn khám phá thêm khái niệm “beta tâm trạng” của cổ phiếu. Nghiên cứu này cho thấy một số cổ phiếu có thể nhạy cảm hơn với những thay đổi tâm trạng như thế này. Dĩ nhiên, ý tưởng này dựa trên quan niệm rằng thị trường vẫn xoay quanh yếu tố con người, ngay cả trong thời đại mà máy tính thực hiện phần lớn giao dịch.

Tác giả là người ủng hộ triết lý đầu tư của Jack Bogle, tin rằng chiến lược tốt nhất cho hầu hết mọi người là đầu tư đều đặn vào các quỹ lớn và kiên trì giữ lâu dài. Nếu bạn cố gắng thông minh hơn và cố gắng đoán trước thị trường theo dữ liệu lịch sử, bạn có thể chỉ tự gây rắc rối với các loại phí, thuế, và bỏ lỡ cơ hội tốt. Cuối cùng, tác giả hiểu vì sao mọi người lại quan tâm đến "hiệu ứng tháng 9" sau khi thị trường chứng khoán Mỹ đã có 2 năm tăng trưởng mạnh mẽ, khiến chỉ số S&P 500 vượt mức trung bình lịch sử. Tác giả cũng nhận thấy rằng nhà đầu tư cũng lo ngại về việc thị trường lao động có dấu hiệu yếu đi. Tuy nhiên, tác giả không chắc chắn rằng liệu hiệu ứng tháng 9 có phải là yếu tố chính khiến nhiều người quyết định hành động vào thời điểm này.

Bloomberg