Thị trường chứng khoán Mỹ bên bờ vực của sự đổ vỡ khi các vị thế đầu cơ ngày một chồng chất

Trần Khánh Linh

Junior Economic Analyst

Việc chỉ số VIX giảm xuống mức thấp nhất kể từ đầu năm 2022 báo hiệu rủi ro biến động lớn đối với chỉ số S&P500 trong thời gian tới

Sự gia tăng nhanh chóng hành vi đầu cơ do tâm lý FOMO thúc đẩy và niềm tin ngày càng tăng vào một cuộc hạ cánh mềm lại chính là mầm mống cho sự sụp đổ của chính niềm tin ấy. Giá cổ phiếu giảm, biến động cổ phiếu và chênh lệch tín dụng ngày càng gia tăng là kịch bản đang chực trờ ở phía trước.

Nếu bạn nghĩ rằng một trong những chu kỳ tăng lãi suất mạnh nhất sẽ đủ để chế ngự hành vi đầu cơ, hãy nghĩ lại. Thị trường chứng khoán đã chứng kiến xu hướng phục hồi đáng kể từ hồi tháng 10/2022 đến nay với kỳ vọng về khả năng hạ cánh mềm của kinh tế Mỹ.

Các quỹ đầu tư đang gia tăng trạng thái mua, cho thấy họ đang đuổi theo xu hướng tăng vừa qua, trong khi các nhà đầu cơ vẫn bán ròng, nghĩa rằng dư địa cho lực mua tăng lên vẫn còn khả dĩ.

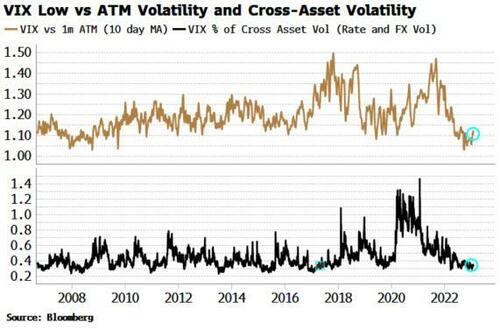

Nhưng một lần nữa, động thái đầu cơ đang khá căng thẳng và khiến thị trường tiềm ẩn rủi ro bất ổn cao hơn. Như chúng ta đã thấy trong năm 2018, việc mức biến động ngày càng giảm không phải là một dấu hiệu tốt. Càng bị kìm nén, nó càng có khả năng bùng phát trở lại một cách dữ dội. Chỉ số VIX gần đây đã chạm mức thấp chưa từng thấy kể từ đầu thị trường giá xuống vào tháng 1 năm ngoái.

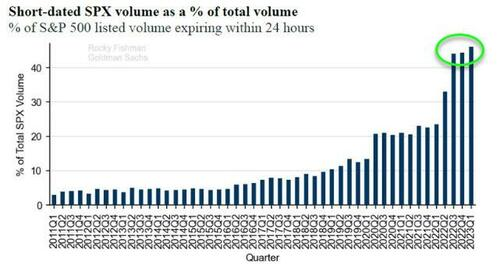

Tại sao? Một động lực chính có thể đến từ sự gia tăng bùng nổ của các giao dịch quyền chọn đáo hạn trong ngày (0DTE). Đây không chỉ là một yếu tố làm giảm VIX mà còn làm tăng rủi ro sụp đổ cho thị trường. Lợi thế lớn của loại giao dịch trên đó là không yêu cầu ký quỹ vì không được giữ qua đêm. Tỷ trọng loại giao dịch này đã tăng từ 10% - 20% tổng khối lượng quyền chọn S&P trong năm 2018-2021 lên hơn 40% trong năm ngoái. Đồng nghĩa với mức đòn bẩy của thị trường đã gia tăng nhanh chóng.

Nguồn: Goldman Sachs

Hợp đồng quyền chọn chỉ số S&P500 hiện hết hạn từ Thứ Hai đến Thứ Sáu, nghĩa là mọi người có thể giao dịch hợp đồng 0DTE mỗi ngày. Các chiến lược giao dịch 0DTE có thể sinh lợi lớn nếu bạn thực hiện đúng.

Chỉ số VIX được tạo thành từ các quyền chọn có kỳ hạn ~ 30 ngày nên các hợp đồng 0DTE không ảnh hưởng trực tiếp đến nó. Tuy nhiên, nếu nhiều giao dịch được thực hiện rất gần với ngày đáo hạn thay vì các hợp đồng với thời hạn đáo hạn dài hơn, đây sẽ là một nguyên nhân tại sao chỉ số VIX liên tục giảm xuống bất chấp thị trường giá xuống tồi tệ nhất trong nhiều năm.

Tuy vậy, nhưng khi có nhiều người giao dịch và phòng ngừa rủi ro vào ngày đáo hạn, thị trường ngày càng dễ bị ảnh hưởng bởi những biến động đột ngột.

Một biến động lớn qua đêm có thể là thảm họa, vì nó sẽ dẫn đến một động thái tiếp theo lớn khi thị trường mở cửa từ những nhà đầu tư không có phòng ngừa. Tình hình có thể trở nên trầm trọng hơn trong tình trạng thanh khoản thấp của thị trường.

Chỉ số VIX cũng bị suy giảm do nhu cầu về bảo hiểm cho sự sụp đổ của thị trường giảm xuống, được phản ánh trong sự sụt giảm của độ lệch các trạng thái hợp đồng bán. Điều này đã dẫn đến việc chỉ số VIX giảm xuống mức rất thấp.

VIX thấp bất thường cũng là một yếu tố làm thu hẹp chênh lệch giá mua/bán quyền chọn.

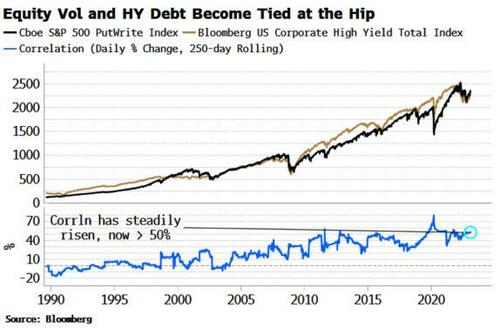

Cả hai biến động sát với nhau, một lý do chính là sự biến động cổ phiếu được sử dụng để ước tính rủi ro vỡ nợ của công ty (thông qua mô hình Merton), và qua đó đưa ra mức chênh lệch giá mua/bán quyền chọn cổ phiếu công ty đó. (Cổ phiếu của một công ty được coi là quyền chọn mua vĩnh viễn đối với khả năng thanh toán của công ty và sự biến động cổ phiếu có thể quan sát được sử dụng để giúp ước tính xác suất vỡ nợ của công ty thông qua Black-Scholes).

Mối liên hệ ngày càng tăng giữa chênh lệch giá mua/bán quyền chọn và biến động cổ phiếu có thể được hiểu thông qua xem xét rằng việc mua trái phiếu lãi suất cao của một công ty cũng gần tương tự như việc như bán một quyền chọn bán. Sự tương đồng này ngày càng trở nên khăng khít hơn trong vài thập kỷ qua, với mối tương quan giữa trái phiếu lãi suất cao của doanh nghiệp và chiến lược bán quyền chọn bán ngày một tăng.

Điều này có nghĩa là hành vi đầu cơ trên thị trường chứng khoán có thể làm giảm sự biến động của cổ phiếu, điều này có thể làm cho rủi ro vỡ nợ có vẻ tốt hơn trên bề mặt, mặc dù các yếu tố cơ bản của công ty có thể không thay đổi.

Mặt trái là sự biến động cổ phiếu tăng vọt sẽ dẫn đến chênh lệch giá mua/bán quyền chọn mở rộng - vốn đã có xu hướng cao hơn nhiều do chu kỳ tín dụng có dấu hiệu sắp kết thúc.

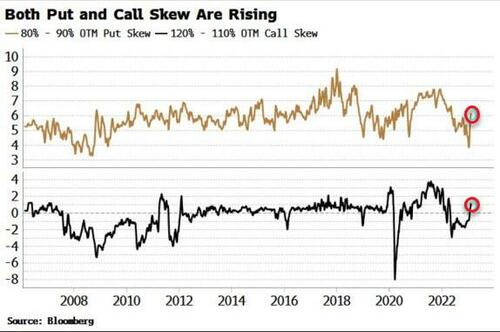

Chúng ta đang tiến gần hơn đến hồi kết của tình trạng này. Cả độ lệch quyền chọn bán và quyền chọn mua đều đang tăng lên khi xu hướng tăng giá được thúc đẩy thông qua hoạt động mua quyền chọn mua và chi phí phòng ngừa rủi ro thấp, dẫn đến áp lực tăng của chỉ số VIX trong những ngày gần đây.

ZeroHedge