Thị trường đồng USD: Khi lo ngại về suy thoái được giảm bớt

Tạ Thị Giang

Junior Analyst

Báo cáo việc làm tháng 9 có thể bị sai lệch bởi sự điều chỉnh mang tính mùa vụ, nhưng loạt báo cáo tích cực về thị trường lao động trong tuần trước đã giúp giảm bớt lo ngại của Fed về suy thoái kinh tế.

- Tóm tắt: Kỳ vọng của thị trường về chính sách lãi suất của Fed hiện đã phù hợp với dự báo của chúng tôi sau khi định giá lại sau báo cáo NFP, nhưng chúng tôi vẫn nhìn thấy tiềm năng tăng giá cho đồng USD vào năm 2025. Những dấu hiệu sớm của sự phục hồi trong thị trường bất động sản và phát hành MBS (chứng khoán bảo đảm bằng thế chấp) có thể tạo ra những thách thức cho thị trường trái phiếu kho bạc Mỹ.

- Kinh tế vĩ mô: Báo cáo việc làm tháng 9 có thể bị sai lệch bởi sự điều chỉnh mùa vụ, nhưng loạt báo cáo tích cực về thị trường lao động trong tuần trước đã giúp giảm bớt lo ngại của Fed về suy thoái kinh tế. Chúng tôi dự báo lạm phát toàn phần sẽ giảm xuống mức +0.1% theo tháng (SA) và 2.4% theo năm (từ +0.2% và 2.6%) và lạm phát cơ bản sẽ giảm xuống +0.2% theo tháng (SA) và 3.2% theo năm (từ +0.3% và 3.3%) trong tháng 9.

- Tỷ giá hối đoái (FX): Dữ liệu kinh tế Mỹ ổn định cho thấy động lực lãi suất kỳ hạn ngắn đang tạo áp lực giảm giá đối với tỷ giá EUR/USD. Đồng thời, dữ liệu cho thấy việc duy trì quan điểm giảm giá đối với USD không còn thuận lợi như một tháng trước.

- Lãi suất kỳ hạn ngắn (STIR): Tuần trước, lãi suất SOFR đạt mức cao nhất so với lãi suất quỹ liên bang kể từ tháng 3/2020 khi điều kiện thanh khoản USD trở nên thắt chặt hơn vào thời điểm kết thúc quý. Mặc dù điều này báo hiệu áp lực gia tăng trên thị trường repo, chúng tôi cho rằng các điều kiện thanh khoản USD ổn định trong những tháng tới và dòng tiền vào các quỹ thị trường tiền tệ sẽ giữ cho các chênh lệch lãi suất ở mức ổn định.

- Trái phiếu (FI): Trong phần trái phiếu tuần này, chúng tôi nghiên cứu các chỉ báo mới nhất cho thấy sự suy giảm của lãi suất thế chấp đang bắt đầu ảnh hưởng đến hoạt động thị trường bất động sản. Chúng tôi xem xét điều này trong bối cảnh phát hành MBS và tiềm năng tác động lên thị trường trái phiếu kho bạc Mỹ. Khi các điều kiện tài chính trở nên thuận lợi hơn, sự gia tăng phát hành MBS có thể gây thêm áp lực lên thị trường trái phiếu kho bạc Mỹ trong năm tới.

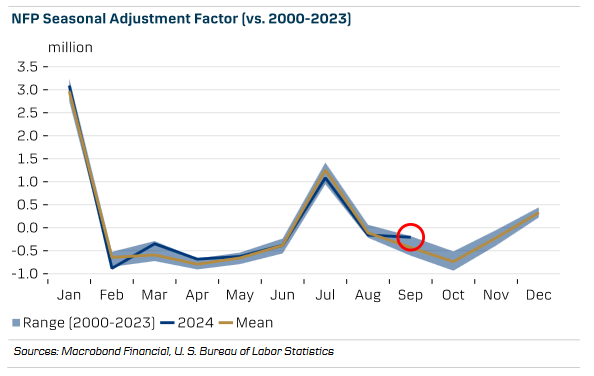

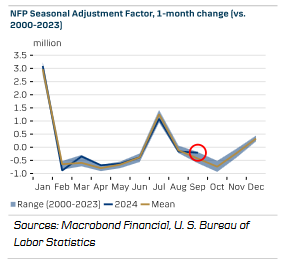

Biểu đồ tuần: Điều chỉnh theo mùa của NFP (Bảng lương phi nông nghiệp) trong tháng 9 vừa qua là một trong những mức tích cực nhất kể từ năm 2000

Kinh tế vĩ mô: Giảm bớt lo ngại

Hai tuần trước, chúng tôi đã lập luận rằng kịch bản “hạ cánh mềm” của Mỹ đã được định giá một cách hoàn hảo và nhấn mạnh những rủi ro hai chiều: Hoặc dữ liệu sản xuất toàn cầu tiếp tục suy yếu khiến lo ngại về suy thoái gia tăng, hoặc các dữ liệu kinh tế Mỹ bất ngờ mạnh lên và đẩy kỳ vọng lãi suất cuối kỳ của Cục Dự trữ Liên bang (Fed) cao hơn. Vào thứ Ba tuần trước, chúng tôi đã phản ánh quan điểm này trong khuyến nghị mua USD so với AUD như một ý tưởng giao dịch chiến thuật.

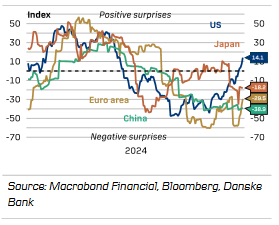

Kịch bản rủi ro thứ hai đã nhanh chóng xảy ra vào tuần trước khi chuỗi dữ liệu tích cực về thị trường lao động đã đẩy chỉ số bất ngờ kinh tế Mỹ trở lại mức dương. Định giá của thị trường cho lãi suất quỹ liên bang vào cuối năm 2025 đã tăng thêm khoảng 30 bps. Hiện tại, thị trường định giá 25 bps cắt giảm lãi suất là kịch bản cơ sở rõ ràng cho các cuộc họp còn lại của năm, và định giá vào cuối năm 2025 vào khoảng 3.30%, không chênh lệch nhiều so với dự báo của chúng tôi là 3.00-3.25%.

Số lượng việc làm mới tăng lên (8.04 triệu; so với 7.71 triệu vào tháng 7) và số lượng sa thải không tự nguyện giảm (1.61 triệu; so với 1.71 triệu), cả hai đều duy trì trên mức trung bình trước đại dịch. Số đơn xin trợ cấp thất nghiệp lần đầu trung bình trong tháng 9 đã giảm so với tháng 8 (224,000, so với 230,000) và đương nhiên, bảng lương phi nông nghiệp mạnh hơn đáng kể so với dự báo của chúng tôi (254,000, dự báo +160,000).

Biểu đồ 1: Điều chỉnh theo mùa của bảng lương phi nông nghiệp (NFP) là một trong những kết quả tích cực nhất của các tháng 9 kể từ năm 2000

Mặc dù số liệu này hỗ trợ cho triển vọng tích cực của chúng tôi về nền kinh tế Mỹ, chúng tôi luôn khuyến cáo không nên đặt quá nhiều trọng tâm vào một lần công bố dữ liệu đơn lẻ. Bảng lương phi nông nghiệp có thể đã bị sai lệch bởi yếu tố điều chỉnh mùa vụ, vốn là một trong những yếu tố hỗ trợ tích cực nhất cho bất kỳ tháng 9 nào kể từ năm 2000. Sự điều chỉnh này sẽ dần dần được bù đắp vào cuối năm và có thể ảnh hưởng đến các báo cáo sắp tới, đặc biệt là vào tháng 10 và tháng 11. Hiệu ứng này chỉ mang tính chất thống kê nhưng có thể vẫn tác động đến cách thị trường diễn giải dữ liệu. Trước đây, chúng tôi đã lưu ý rằng thị trường có thể đã bỏ qua những biến động tương tự trong dữ liệu bán lẻ hàng tháng.

Tuần này, trọng tâm sẽ là chỉ số CPI tháng 9, nơi chúng tôi kỳ vọng lạm phát chung sẽ giảm xuống +0.1% m/m SA và 2.4% y/y (từ +0.2% và 2.6%) và lạm phát cơ bản là +0.2% m/m SA và 3.2% y/y (từ +0.3% và 3.3%). Sự đóng góp tiêu cực từ giá dầu sẽ ảnh hưởng đến các con số lạm phát chung, và ở phía lạm phát cơ bản, chúng tôi kỳ vọng lạm phát nhà ở hàng tháng sẽ dịu lại sau khi tăng đột ngột vào tháng 8. Sự tăng trưởng giá thuê nhà trên thị trường vẫn cho thấy lạm phát nhà ở sẽ ổn định gần mức trước đại dịch, điều này sẽ dẫn đến việc lạm phát nhà ở dần dần hạ nhiệt vào mùa đông.

Biểu đồ 2: Tăng trưởng giá thuê thị trường đã ổn định (hoặc thậm chí thấp hơn) so với tốc độ trước COVID, báo hiệu lạm phát giá nhà ở sẽ tiếp tục giảm trong thời gian tới

Thị trường ngoại hối (FX): Sức mạnh của dữ liệu Mỹ và sự gia tăng biến động báo hiệu đà tăng trở lại của USD

Sức bền của dữ liệu kinh tế Mỹ, nổi bật qua báo cáo việc làm tháng 9 với kết quả vượt kỳ vọng, cùng với triển vọng tăng trưởng kém khả quan của khu vực đồng Euro, tín hiệu “diều hâu” từ Powell, những phát biểu ôn hòa từ Lagarde, và căng thẳng địa chính trị đẩy giá dầu lên cao, đều góp phần thúc đẩy USD tăng mạnh so với các đồng tiền G10 trong tuần qua. Trong khi chênh lệch lợi suất kỳ hạn ngắn giữa Mỹ và khu vực đồng Euro đã có xu hướng hỗ trợ đồng EUR/USD từ mùa xuân, sự đảo chiều gần đây trong động thái lãi suất kỳ hạn ngắn đang nghiêng về phía giảm giá của cặp tiền này, do việc điều chỉnh lại định giá của Fed và ECB.

Biểu đồ 3: Chênh lệch lợi suất ngắn hạn ủng hộ xu hướng giảm của tỷ giá EUR/USD

Hiện tại, chúng ta đang ở trong giai đoạn bất ổn cao. Những diễn biến gần đây ở Trung Đông đã tạo ra các rủi ro tiềm tàng ngắn hạn. Sự biến động đã tăng lên, được thể hiện qua các chỉ số VIX và CVIX, trong đó CVIX đạt mức cao nhất kể từ tháng 4 năm 2023. Tâm lý rủi ro không ổn định và giá năng lượng leo thang cho thấy nguy cơ USD sẽ tiếp tục tăng trong ngắn hạn. Những yếu tố này cũng có thể ảnh hưởng đến kết quả bầu cử Mỹ và định hướng chính sách sau đó. Dữ liệu về vị thế của nhà đầu tư cho thấy họ đã rút bớt các vị thế mua USD kể từ mùa hè, nhưng chúng tôi kỳ vọng xu hướng này sẽ đảo ngược trong những tháng tới, vì các nhà đầu tư thường tăng nắm giữ USD khi biến động gia tăng. Hiện tại, vị thế của thị trường phù hợp với diễn biến giá gần đây và có vẻ khả năng giảm giá của đồng USD đã giảm bớt so với một tháng trước.

Biểu đồ 4: Vị thế đầu tư đã trở nên ít lạc quan về USD hơn, khi các nhà đầu tư có vẻ do dự về hướng đi trong ngắn hạn của đồng USD

Chúng tôi tiếp tục đánh giá nền kinh tế Mỹ mạnh mẽ hơn so với các khu vực khác trên thế giới, đặc biệt khó có thể lạc quan về hoạt động kinh tế ở khu vực đồng Euro. Vì vậy, chúng tôi duy trì quan điểm xu hướng giảm của cặp EUR/USD trong năm tới, với mục tiêu hướng tới mức 107. Dù định giá của Fed đã trở nên ít ôn hòa hơn trong khi ECB có xu hướng ngược lại, chúng tôi vẫn thấy khả năng ECB sẽ cắt giảm lãi suất nhiều hơn so với kỳ vọng hiện tại, trong khi Fed có thể cắt giảm ít hơn, mặc dù định giá hiện tại vẫn phù hợp với dự báo của chúng tôi. Trong ngắn hạn, rất khó để tưởng tượng một yếu tố có thể đảo ngược đà tăng gần đây của USD; do đó, việc hợp nhất tỷ giá có khả năng xảy ra, trừ khi có những bất ngờ lớn về dữ liệu lạm phát.

Biểu đồ 5: Những bất ngờ tích cực liên tục từ dữ liệu kinh tế Mỹ có thể tiếp tục đóng vai trò là động lực hỗ trợ cho đồng USD

Lãi suất qua đêm có đảm bảo (SOFR) tăng vọt do thanh khoản USD thắt chặt

Tuần trước, lãi suất qua đêm có đảm bảo (SOFR) đã giao dịch cao hơn lãi suất quỹ liên bang tới 22 bps, đánh dấu mức chênh lệch cao nhất kể từ tháng 3 năm 2020. Điều này có thể cho thấy áp lực gia tăng trên thị trường repo của Mỹ. Thanh khoản USD tiếp tục thắt chặt trong tuần trước, với 44 tỷ USD bổ sung từ việc thắt chặt định lượng (quantitative tightening), sự gia tăng trong số dư tiền mặt của Bộ Tài chính Mỹ, và việc hoàn trả thêm 14 tỷ USD các khoản vay từ chương trình hỗ trợ tài chính cho ngân hàng. Sự thắt chặt thanh khoản USD vào cuối quý có thể là nguyên nhân chính dẫn đến sự gia tăng mạnh nhưng tạm thời của SOFR. Chúng tôi cho rằng điều kiện thanh khoản USD sẽ duy trì ổn định, nhưng không tránh khỏi những biến động, cho đến mùa hè năm sau. Do đó, từ góc độ này, chúng tôi khó có thể thấy SOFR tiếp tục tăng, nhưng sự biến động có thể sẽ kéo dài.

Biểu đồ 6: Tăng mạnh lãi suất SOFR

Một yếu tố hỗ trợ khác cho thị trường repo của Mỹ và thị trường tiền tệ nói chung là dòng vốn mạnh gần đây vào các quỹ thị trường tiền tệ. Trong hai tuần qua, khi các nhà đầu tư giảm bớt vị thế trong các tài sản rủi ro, các quỹ thị trường tiền tệ chính phủ đã chứng kiến dòng vốn vào khoảng 150 tỷ USD. Các quỹ này vẫn đang đầu tư hơn 300 tỷ USD vào các hợp đồng repo đảo ngược (reverse repos) tại Cục Dự trữ Liên bang. Do đó, nhìn chung, sẽ có đủ nhu cầu đối với các công cụ kỳ hạn ngắn và hợp đồng repo để giữ cho mức chênh lệch lãi suất trên thị trường tiền tệ duy trì chặt chẽ.

Lãi suất SOFR kỳ hạn 3 tháng hiện đang giao dịch cao hơn 3 bps so với lãi suất OIS kỳ hạn 3 tháng và cao hơn mức chênh lệch từ cuối năm ngoái, nhưng vẫn thấp hơn so với mức chênh lệch lớn vào năm 2019. Do đó, một số áp lực liên tục lên mức chênh lệch đã được thị trường tính toán, nhưng có thể tiếp tục tăng lên khi thanh khoản bắt đầu thắt chặt vào năm tới.

Thị trường trái phiếu: Liệu sự phục hồi của thị trường nhà ở có gây rắc rối cho trái phiếu Chính phủ không?

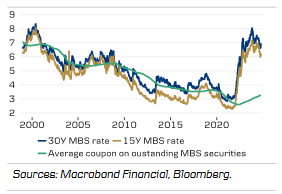

Khi điều kiện tài chính trở nên thuận lợi hơn, những tác động lan tỏa từ sự phục hồi trong phát hành chứng khoán thế chấp (MBS) có thể sẽ tạo thêm áp lực lên thị trường trái phiếu Chính phủ Hoa Kỳ vào năm tới. Sự giảm sút đáng kể của lãi suất kỳ hạn dài trong năm qua có thể sẽ tạo thêm động lực cho thị trường nhà ở Hoa Kỳ, nơi đã chứng kiến hoạt động giảm mạnh kể từ năm 2022. Giá nhà tăng lên – hiện cao hơn 50% so với mức trước COVID – cùng với lãi suất thế chấp tăng đã khiến khả năng chi trả nhà ở của người mua mới ở mức thấp nhất kể từ những năm 1980.

Biểu đồ 7: Dòng tiền đổ vào quỹ thị trường tiền tệ

Trong khi đó, lãi suất bình quân trên các khoản vay MBS hiện tại là 3.20%, không đủ hấp dẫn để khuyến khích những người đang sở hữu nhà ở đi tái tài trợ hoặc vay thêm nợ với mức lãi suất cao hơn nhiều được cung cấp trên thị trường MBS. Hệ quả của việc người mua mới gặp khó khăn trong việc chi trả và những người đã sở hữu nhà hiện tại không thể thay đổi khoản thế chấp của mình là doanh số bán nhà đã giảm 30% kể từ khi Fed công bố lần tăng lãi suất đầu tiên vào tháng 3 năm 2022. Điều này đã dẫn đến việc phát hành MBS bị đình trệ trong những năm qua.

Biểu đồ 8: Sự chênh lệch giữa lãi suất MBS hiện tại và lãi suất MBS mới đã làm dịu thị trường bất động sản

Chúng tôi dự đoán khả năng chi trả và “tác động khóa” sẽ tiếp tục kìm hãm hoạt động trong những năm tới, nhưng những dấu hiệu gần đây cho thấy sự giảm lãi suất từ cuối năm 2023 đang bắt đầu kích thích thị trường nhà ở. Dữ liệu mới nhất từ cuộc khảo sát người tiêu dùng của The Conference Board cho thấy sự gia tăng rõ rệt trong số lượng người dự định mua nhà, và đơn xin vay thế chấp đã tăng 45% trong hai tháng qua. Mặc dù mức đơn xin vay vẫn thấp hơn nhiều so với mức trước COVID, nhưng việc lãi suất thế chấp giảm sẽ tạo ra cơ hội lớn cho việc phát hành MBS trong những năm tới.

Biểu đồ 9: Sự giảm lãi suất bắt đầu ảnh hưởng đến số lượng đơn xin vay mua nhà

Nếu lãi suất giảm khuyến khích việc phát hành MBS tăng mạnh – giống như đã xảy ra vào năm 2020-21 – thì điều này có thể ảnh hưởng đến nhiều lĩnh vực khác trong thị trường trái phiếu. Vì trái phiếu Chính phủ và chứng khoán MBS có những đặc điểm tương tự và cùng một cơ sở nhu cầu chung, nên cần chú ý đến những biến động về cung và cầu trong thị trường MBS, đặc biệt trong bối cảnh thị trường sẽ phải hấp thụ một lượng lớn trái phiếu kỳ hạn dài trong những năm tới do tình hình thâm hụt ngân sách của Hoa Kỳ ngày càng xấu đi.

Biểu đồ 10: Sự giảm sút trong phát hành trái phiếu MBS có thể đã làm tăng cường nhu cầu đối với trái phiếu kho bạc

Để minh họa cho mối liên hệ giữa cung và cầu trên thị trường MBS và trái phiếu Chính phủ Hoa Kỳ, hãy xem cách các nhà đầu tư Trung Quốc đã dần chuyển một phần đầu tư từ trái phiếu Chính phủ Hoa Kỳ sang nợ của các cơ quan trong những năm gần đây. Biểu đồ cho thấy lượng MBS chưa thanh toán so với chứng khoán trái phiếu Chính phủ Hoa Kỳ, không bao gồm tài sản của SOMA. Điều này cho thấy rằng nhu cầu mạnh mẽ trong thị trường trái phiếu Chính phủ Hoa Kỳ trong những năm qua có thể ít nhiều liên quan đến sự đình trệ trong việc phát hành MBS. Chúng tôi nhận thấy rằng ngay cả khi việc phát hành nợ MBS tăng dần, điều này cũng sẽ tạo thêm áp lực tăng đối với mức chênh lệch lãi suất kỳ hạn dài trong những năm tới.

Tuy nhiên, để tác động này có thể ảnh hưởng rõ rệt đến lãi suất, có lẽ lãi suất kỳ hạn dài cần phải giảm mạnh hơn nữa để giảm bớt tình trạng 'khóa' và cải thiện khả năng chi trả của người mua nhà.

Danske Bank