Thị trường lao động đang "phả hơi lạnh" vào cổ phiếu?

Trần Quốc Khải

Junior Editor

Báo cáo việc làm tháng 8 nêu bật một thực tế quan trọng: thị trường lao động đang hạ nhiệt. Trong khi các số liệu chính có vẻ khả quan, dữ liệu cơ bản cho thấy những dấu hiệu cảnh báo rõ ràng rằng nhu cầu của người lao động đang chậm lại. Các nhà đầu tư nên chú ý vì mối liên hệ giữa việc làm và tác động của nó đối với nền kinh tế và thị trường là không thể phủ nhận. Mặc dù thường bị bỏ qua, nhưng có một mối liên hệ không thể phủ nhận giữa hoạt động kinh tế và lợi nhuận của công ty. Việc làm là động lực của nền kinh tế dựa trên tiêu dùng. Người tiêu dùng phải sản xuất trước khi tiêu dùng, vì vậy việc làm rất quan trọng đối với lợi nhuận của công ty và định giá thị trường.

Thị trường lao động chậm lại: Dấu hiệu cảnh báo đầu tiên

Báo cáo việc làm tháng 8 chỉ ra rằng việc tạo việc làm đã chậm lại đáng kể, đặc biệt là trong các lĩnh vực sản xuất, bán lẻ và dịch vụ quan trọng. Trong nhiều tháng, tất cả đã dựa vào câu chuyện rằng một thị trường lao động mạnh mẽ có thể hỗ trợ nền kinh tế vượt qua những giai đoạn khó khăn. Nhưng câu chuyện này nhanh chóng sụp đổ khi tình trạng đóng băng tuyển dụng và cắt giảm việc làm trở nên phổ biến hơn. Xu hướng dữ liệu luôn quan trọng hơn số lượng việc làm thực tế. Thông điệp rất đơn giản: việc làm đang suy yếu.

Tuy nhiên, như đã thảo luận trong “Quy tắc Sahm”, việc làm toàn thời gian là thước đo nền kinh tế tốt hơn nhiều so với tổng việc làm. Như đã lưu ý, Mỹ là nền kinh tế dựa trên tiêu dùng. Quan trọng là, người tiêu dùng không thể chi tiêu nếu không sản xuất ra thứ gì đó trước. Do đó, một hộ gia đình cần có việc làm toàn thời gian để tiêu dùng ở mức bền vững về mặt kinh tế. Những công việc này cung cấp mức lương, phúc lợi và bảo hiểm y tế cao hơn để hỗ trợ gia đình, trong khi việc làm bán thời gian thì không. Không có gì ngạc nhiên khi theo lịch sử, khi việc làm toàn thời gian giảm, suy thoái thường xảy ra sau đó.

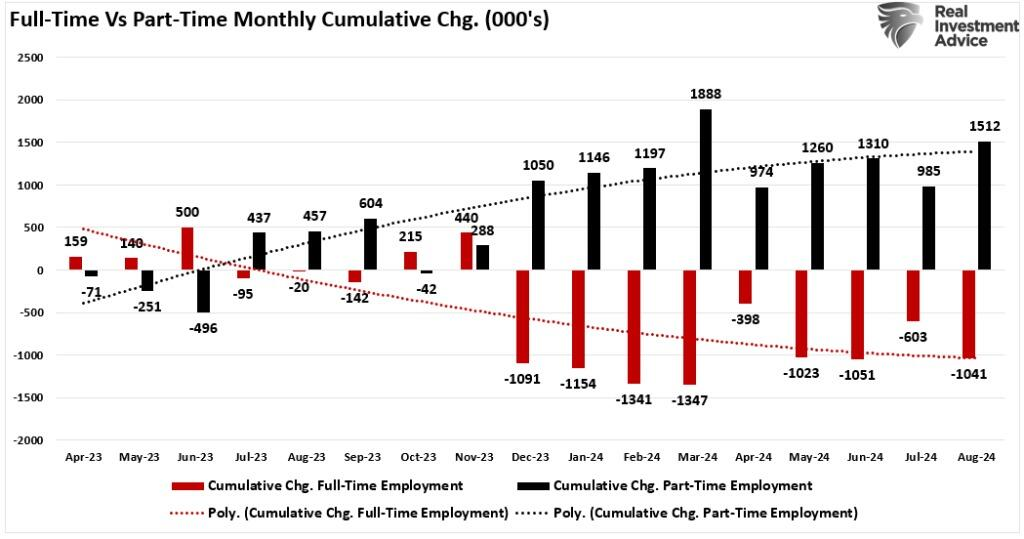

Nếu việc làm toàn thời gian thúc đẩy tăng trưởng kinh tế, thì hợp lý là cần có xu hướng mạnh mẽ hơn về việc làm toàn thời gian. Tuy nhiên, kể từ năm 2023, nền kinh tế đã mất hơn 1 triệu việc làm toàn thời gian trong khi tăng 1.5 triệu việc làm bán thời gian. Điều này không nói lên sức mạnh kinh tế.

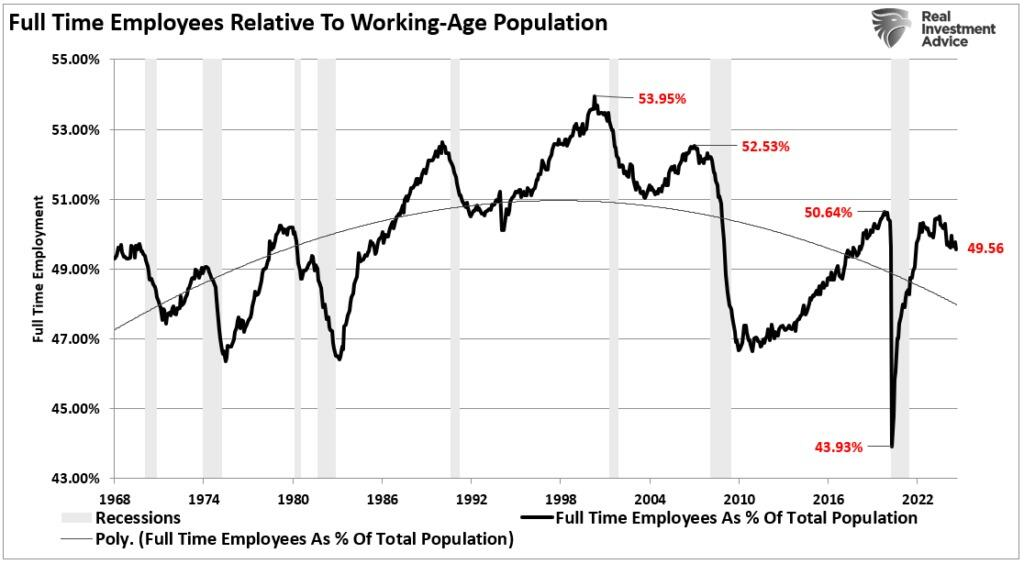

Hơn nữa, việc so sánh việc làm toàn thời gian với dân số trong độ tuổi lao động cho thấy lý do tại sao Mỹ không thể duy trì tốc độ tăng trưởng kinh tế hàng năm trên 2%.

Kể từ đầu thế kỷ, khi Mỹ ngày càng tích hợp công nghệ và gia công ngoài để giảm nhu cầu lao động trong nước, việc làm toàn thời gian tiếp tục suy yếu. Nếu ít người Mỹ làm việc toàn thời gian hơn, tính theo tỷ lệ phần trăm của lực lượng lao động, khả năng tiêu dùng ở mức cao hơn sẽ giảm khi thu nhập khả dụng giảm.

Vì lợi nhuận của công ty phụ thuộc vào hoạt động kinh tế, các công ty tiếp tục áp dụng công nghệ và các công cụ tăng năng suất khác để giảm nhu cầu lao động. Nếu nhu cầu kinh tế chậm lại bắt đầu ảnh hưởng đến biên lợi nhuận của công ty, dự báo thu nhập sẽ được điều chỉnh giảm trong những tháng tới.

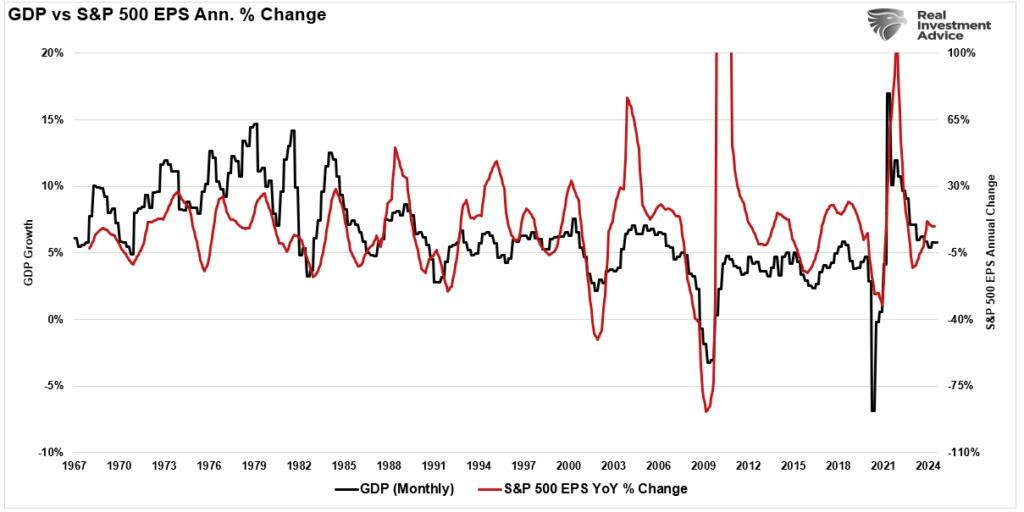

Lợi nhuận cổ phiếu "đang gặp nguy hiểm"

Hiểu được cách thị trường lao động suy yếu chuyển thành lợi nhuận yếu hơn là điều cần thiết. Khi các công ty không chắc chắn về nhu cầu trong tương lai, họ sẽ ngừng tuyển dụng và tìm cách cắt giảm chi phí. Các biện pháp cắt giảm chi phí này xuất hiện theo nhiều cách, chẳng hạn như sa thải, tự động hóa, gia công ngoài hoặc tăng tuyển dụng tạm thời. Các biện pháp như vậy có thể giúp các công ty có thêm thời gian nhưng không giải quyết được tình trạng doanh thu đang giảm. Khi ít người có việc làm hoặc tăng trưởng tiền lương bị đình trệ, chi tiêu của người tiêu dùng sẽ chậm lại và điều này ảnh hưởng đến lợi nhuận của nhiều công ty, đặc biệt là trong các lĩnh vực do người tiêu dùng thúc đẩy. Không có gì ngạc nhiên khi có mối tương quan tương đối cao giữa sự thay đổi hàng năm trong GDP và lợi nhuận của công ty.

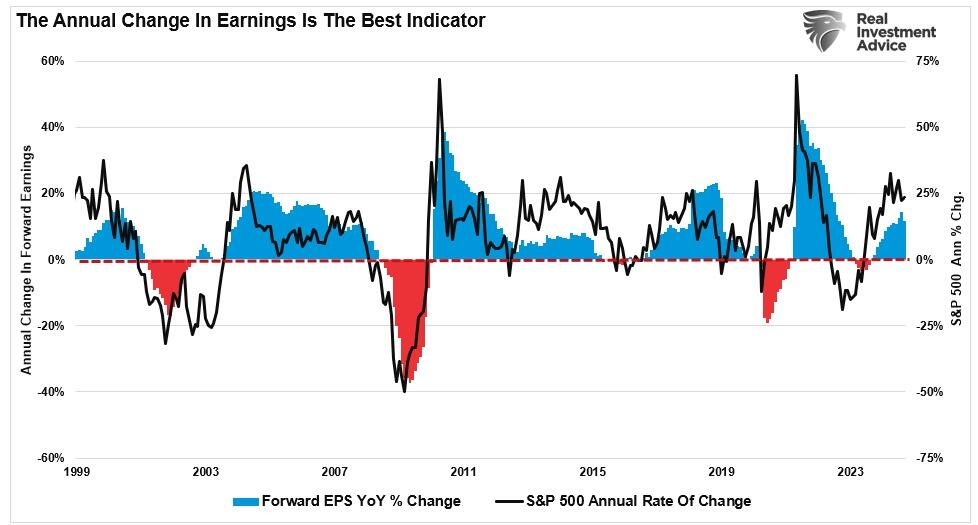

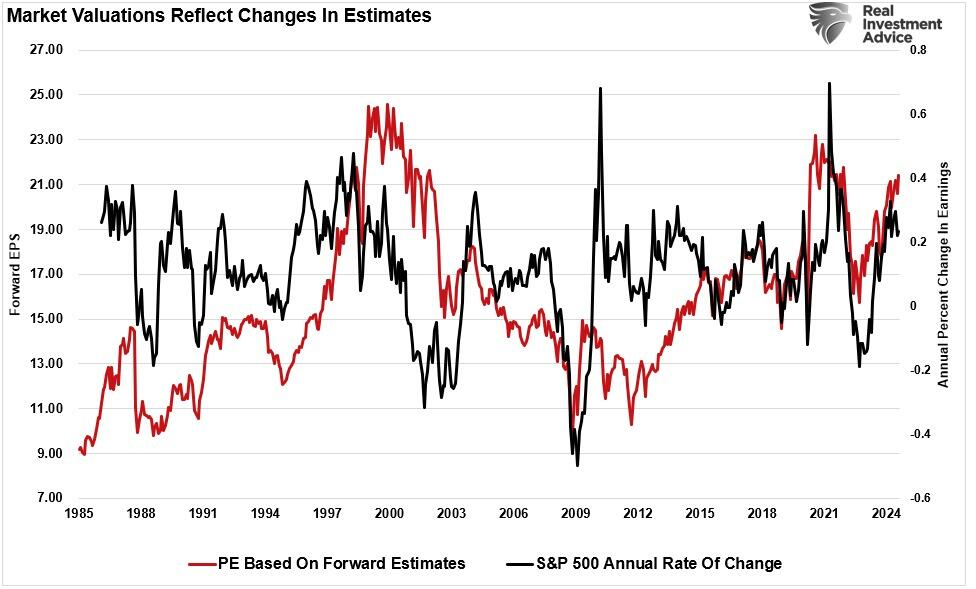

Do đó, với việc các nhà đầu tư trả giá cao cho giá cổ phiếu để mong đợi lợi nhuận cao hơn và ngược lại, mối tương quan giữa sự thay đổi hàng năm trong lợi nhuận và giá thị trường của cổ phiếu cũng cao.

Trong các chu kỳ kinh tế trước đây, có thể thấy thu nhập có thể nhanh chóng gây thất vọng như thế nào khi thị trường lao động suy yếu. Các nhà phân tích đã quá lạc quan về tăng trưởng thu nhập và hiện tại, thực tế là nhu cầu tiêu dùng chậm lại sẽ buộc họ phải điều chỉnh dự báo của mình. Khi kỳ vọng về thu nhập giảm xuống, các nhà đầu tư sẽ cần phải xem xét lại định giá hiện tại. Đây là một phương trình đơn giản - thu nhập thấp hơn dẫn đến giá cổ phiếu thấp hơn khi thị trường định giá lại.

Các nhà đầu tư nên chuẩn bị cho tác động của thị trường lao động chậm lại đối với giá cổ phiếu. Thị trường là một cơ chế hướng tới tương lai và thị trường đã bắt đầu định giá theo tác động của tăng trưởng việc làm yếu hơn. Các lĩnh vực chịu ảnh hưởng nhiều nhất đến chi tiêu của người tiêu dùng, chẳng hạn như bán lẻ và du lịch, có khả năng chứng kiến giá cổ phiếu giảm mạnh nhất khi các nhà đầu tư điều chỉnh theo thực tế là thu nhập yếu hơn.

Các công ty công nghệ, vốn đã thúc đẩy phần lớn hiệu suất của thị trường chứng khoán trong năm nay, cũng sẽ dễ bị tổn thương. Các công ty này dựa vào kỳ vọng tăng trưởng cao để biện minh cho định giá cao của họ. Nếu thị trường lao động suy yếu, nhu cầu của người tiêu dùng đối với các sản phẩm và dịch vụ công nghệ cũng sẽ giảm, dẫn đến thu nhập không đạt mục tiêu và giá cổ phiếu giảm.

.jpg?itok=fRh3T3h1)

Ý nghĩa đối với nhà đầu tư

Các thị trường tài chính rộng lớn hơn có khả năng đối mặt với biến động khi tác động của thị trường lao động suy yếu lan tỏa khắp nền kinh tế. Như đã thấy trong các chu kỳ trước, các nhà đầu tư sẽ bắt đầu chuyển hướng khỏi các tài sản rủi ro hơn như cổ phiếu và chuyển sang các khoản đầu tư an toàn hơn như TPCP. Sự thay đổi như vậy có thể làm trầm trọng thêm sự biến động của thị trường nếu thu nhập được điều chỉnh thấp hơn để phản ánh hoạt động kinh tế chậm lại.

Ngoài ra còn có câu hỏi về cách Fed sẽ phản ứng. Thị trường lao động chậm lại thường dẫn đến lạm phát thấp hơn, điều này có thể cho phép Fed cắt giảm lãi suất mạnh mẽ hơn và đảo ngược việc cắt giảm hiện tại trong bảng cân đối kế toán của mình. Tuy nhiên, nếu lạm phát vẫn cao hơn nhiều so với mục tiêu 2% của Fed, mặc dù tăng trưởng việc làm yếu hơn, Fed có thể thấy tình cảnh “tiến thoái lưỡng nan”. Một rủi ro tiềm ẩn của thị trường là khi Fed buộc phải giữ lãi suất cao trong khi nền kinh tế chậm lại. Điều đó sẽ kéo dài thời kỳ suy thoái kinh tế và làm tăng áp lực giá cổ phiếu.

Các báo cáo việc làm gần đây cho thấy một xu hướng rõ ràng: thị trường lao động đang mất đà. Điều này báo hiệu rắc rối cho nền kinh tế và thị trường chứng khoán. Sự chậm lại trong việc tạo việc làm, cùng với thu nhập doanh nghiệp yếu hơn, đang tạo tiền đề cho sự gia tăng biến động của thị trường.

Như đã lưu ý, với thị trường chứng khoán vẫn gần mức đỉnh, đây là thời điểm tuyệt vời để đánh giá lại mức độ rủi ro của danh mục đầu tư. Việc cân bằng lại các vị thế trong các cổ phiếu tăng trưởng được định giá quá cao và chuyển sang các tài sản phòng hộ có thể là điều thận trọng. Việc bảo toàn vốn nên là ưu tiên hàng đầu trong thời kỳ bất ổn. Thị trường lao động cho thấy thời kỳ bất ổn đang ở phía trước và các nhà đầu tư nên chuẩn bị.

ZeroHedge