"Thời điểm vàng" để Cục Dự trữ Liên bang Mỹ ra quyết định quan trọng

Thảo Nguyên

Junior Analyst

Thị trường tài chính dường như không chấp nhận tuyên bố rõ ràng và nhất quán của Chủ tịch Fed Jerome Powell về việc giữ lãi suất cao hơn trong thời gian dài hơn. Chỉ số S&P 500 tăng 19.4% từ đầu năm đến nay, lãi suất trái phiếu giảm đáng kể. Với xu hướng phục hồi tích cực của nền kinh tế, thị trường chứng khoán có khả năng tiếp tục đi lên. Vấn đề đáng lo ngại nằm ở chính sách quản lý yếu kém của Fed. Đây là thời điểm quan trọng để Fed đưa quyết định về việc liệu sẽ hạ cánh nhẹ nhàng hay tiếp tục làm mất uy tín sau khi thay đổi quyết định.

Rõ ràng, các thị trường tài chính đang yêu cầu FOMC hành động ngay lập tức trước khi quá muộn.

Chính sách tiền tệ thường được mô tả như một hành động cân bằng tinh vi hơn là một quy trình khoa học. Các bình luận công khai về chủ đề này mang tính suy đoán và giai thoại hơn là mang tính kỹ thuật. Một số người nhận thấy mục tiêu của Fed trong việc đạt tới một mức lãi suất phù hợp và duy trì ở mức đó nhiều khi theo phỏng đoán hơn là áp dụng chính xác một số mô hình kinh tế được hiểu rõ.

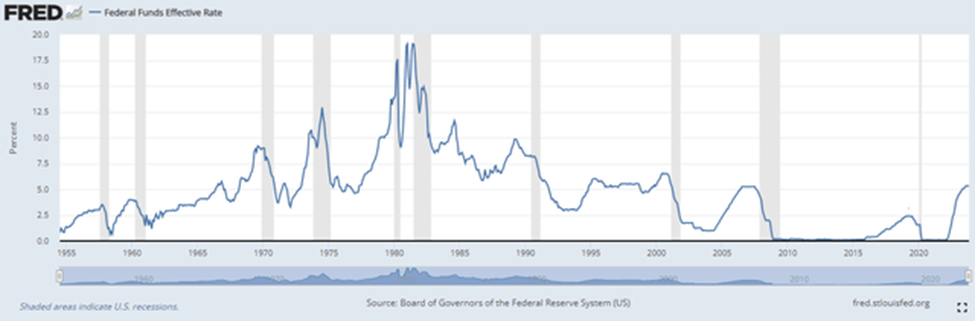

Bất chấp những dự đoán mà các nhà kinh tế đưa ra một cách tự tin trên các phương tiện truyền thông tài chính, không gì có thể chắc chắn. Dù Fed có khả năng nghiên cứu sâu rộng cùng nguồn dữ liệu kinh tế dồi dào, Fed vẫn nổi tiếng bởi thành tích yếu kém trong việc hạ cánh mềm. Như biểu đồ dưới, trong lịch sử Fed thường quá muộn trong việc nới lỏng chính sách tiền tệ, dẫn đến suy thoái kinh tế.

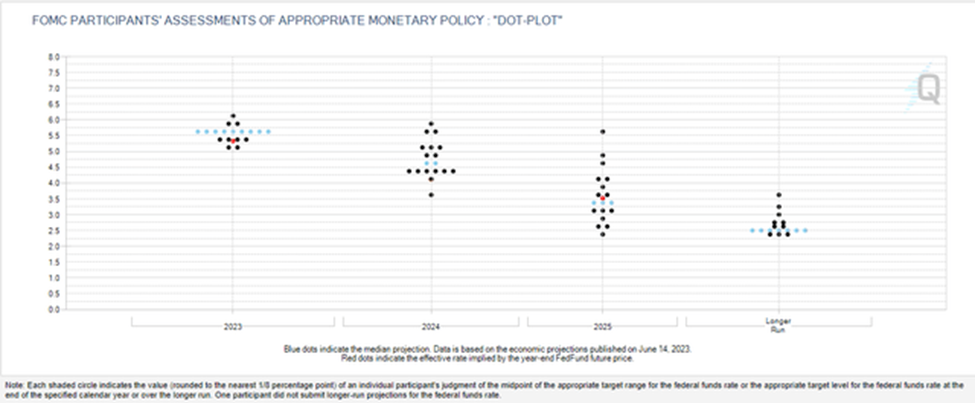

Không có gì lạ khi các thành viên FOMC mâu thuẫn với nhau trong việc đưa ra mức Lãi suất quĩ liên bang phù hợp. Điều này làm tăng thêm sự nhầm lẫn về lập trường chính sách tiền tệ thích hợp trong ngắn hạn.

Lịch sử cho thấy chính sách tiền tệ thực tế phức tạp và tinh vi hơn nhiều so với lý thuyết. Có lẽ đây là lý do các cuộc tranh luận về chính sách tiền tệ thường biến thành các cuộc trò chuyện mang tính suy đoán cùng các tuyên bố vô căn cứ như "đường cong lợi suất đã đảo ngược, cảnh báo về một cuộc suy thoái tiềm ẩn" hoặc "Fed chắc chắn sẽ gây rối lại". Khi các mô hình kinh tế không giải thích đầy đủ hoặc mô hình đó không quản lý được các vấn đề phức tạp, những người tham gia thị trường thường có các ý tưởng đầu cơ. Kết quả là hành vi đầu cơ cuối cùng trở thành động lực chiếm ưu thế trong thị trường trái phiếu. Mặt khác, làm thế nào để chúng ta giải thích sự biến động của lợi suất trái phiếu chính phủ trong những tháng gần đây?

Thị trường đầu cơ đang quá lạc quan

Mặc dù Chủ tịch Fed Jerome Powell tuyên bố rõ ràng và nhất quán về việc giữ lãi suất ở mức cao hơn trong thời gian dài hơn và khẳng định rằng "Fed không có ý định cắt giảm lãi suất vào thời điểm này". Thật thú vị, điều này bất đồng với dự báo trung bình của các thanh viên FOMC về lãi suất Quỹ liên bang khả năng sẽ giảm vào năm 2024.

Không quá ngạc nhiên khi thị trường chứng khoán đã tăng vọt bởi kỳ vọng ngày càng tăng về kinh tế 'hạ cánh mềm'. Chỉ số S&P 500 (SPX) tăng 19.4% hàng năm và "cuộc biểu tình" đang dần mở rộng ra ngoài các chủ đề về Big Tech và AI.

Từ tháng 10/2022, thị trường chứng khoán đã có những dấu hiệu tích cực với những bằng chứng cho thấy lạm phát đang trên đà đạt mục tiêu 2% vào cuối năm 2023. Dữ liệu mới nhất do Cục Phân tích Kinh tế Hoa Kỳ công bố chỉ ra rằng Chỉ số giá PCE, không bao gồm thực phẩm và năng lượng, đã tăng 0.2% trong tháng 10 và 3.5% so với cùng kỳ năm ngoái. Trong khi đó, thị trường cắt giảm lực lượng lao động và số đơn xin trợ cấp thất nghiệp cao hơn trong tháng 10.

Thị trường trái phiếu đang định giá theo kỳ vọng lãi suất sẽ cắt giảm vào năm 2024 với lãi suất với lãi suất trên đường cong lợi suất đạt đỉnh vào tháng 10 sau đó bắt đầu giảm. Theo đó các ngân hàng đầu tư lớn gần đây đang nâng cao triển vọng năm 2024. Morgan Stanley, UBS và Goldman Sachs đều kỳ vọng Fed sẽ cắt giảm lãi suất vào năm 2024. UBS là một trong những ngân hàng tích cực nhất với dự đoán lãi suất sẽ giảm tới 275 điểm cơ bản vào cuối năm 2024 và dự kiến đợt cắt giảm đầu tiên sẽ diễn ra sớm nhất là vào tháng 3.

Nhìn chung, sự đồng thuận của thị trường thay đổi rõ ràng theo hướng ủng hộ bình thường hóa chính sách tiền tệ và quan điểm mang tính xây dựng về chứng khoán vào năm 2024. Với những xu hướng kinh tế tích cực, thị trường tài chính đang lạc quan một cách hợp lý hơn là mang tính đầu cơ. Mặc dù hoạt động đầu cơ luôn ảnh hưởng đến thị trường tài chính ở một mức độ nhất định, nhưng sự phục hồi của thị trường chứng khoán đi kèm với sự cải thiện các yếu tố kinh tế vĩ mô cơ bản. Suy cho cùng, nhiều kịch bản rủi ro đã được các nhà dự đoán cảnh báo, bao gồm đình trệ, phá sản ngân hàng lan rộng, thị trường bất động sản sụp đổ và thu nhập doanh nghiệp sụt giảm, hóa ra lại khá dễ quản lý.

Do đó, thị trường giá lên có thể sẽ tiếp tục đà tăng. Tuy nhiên, điều thực sự đáng lo ngại và khó lường là khả năng Fed phạm phải sai lầm chính sách.

Lời cảnh báo của Fed bị phớt lờ

Fed gặp nhiều thách thức trong việc thực thi chính sách tiền tệ đồng thời quản lý kỳ vọng thị trường thông qua phát ngôn của mình. Về cơ bản, điều này đồng nghĩa với việc FOMC có thể nói một đằng làm một nẻo. Nếu FOMC tuyên bố kết thúc chu kỳ thắt chặt chính sách tiền tệ sớm có thể dẫn đến tình trạng giảm phát và bóp nghẽn giai đoạn mở rộng kinh tế, làm suy yếu tác động của việc tăng lãi suất nhằm hạ nhiệt nền kinh tế và kiềm chế lạm phát. Mặt khác, nếu thị trường tin rằng FOMC chậm trễ trong việc cắt giảm lãi suất, thị trường có thể sụp đổ trước một cuộc hạ cánh cứng.

Do đó, những phát ngôn được chuẩn bị kỹ lưỡng của Jerome Powell với mục đích hạ thấp kỳ vọng thị trường về việc cắt giảm lãi suất. Hiện tại, FOMC phải giả vờ diều hâu ngay cả khi họ cho rằng việc cắt giảm lãi suất vào năm 2024 là phù hợp. Tuy nhiên, vấn đề là những phát ngôn của Fed rõ ràng đã mất đi phần lớn ảnh hưởng trên thị trường tài chính trong những năm qua. Ngày nay, các nhà đầu tư với khả năng tiếp cận dữ liệu và phân tích kinh tế vĩ mô chuyên sâu đã trở nên tinh vi hơn trước rất nhiều. Bên cạnh đó, tiền cũng được quản lý bởi các Quỹ hoán đổi danh mục thụ động (ETFs) và các nhà đầu tư tổ chức. Những tổ chức này giúp thị trường tài chính hiệu quả và thông minh hơn trong việc định giá rủi ro kinh tế theo thời gian.

Fed đang học hỏi từ những sai lầm trong quá khứ

Tuy nhiên, dù phát ngôn của Fed ngày càng ít ảnh hưởng tới thị trường tài chính thì chính sách tiền tệ vẫn là một trong những đòn bẩy có tác động mạnh nhất đối với các nhà hoạch định chính sách khi điều hành nền kinh tế. Fed vẫn phải gánh chịu gánh nặng từ những sai lầm trong quá khứ khi cắt giảm lãi suất quá muộn và FOMC chắc chắn nhận ra điều đó. Các nhà đầu tư có quyền lo lắng FOMC sẽ tiếp tục vi phạm những sai lầm cũ. Tuy nhiên, không gì là chắc chắn và không thể gán tội FOMC. FOMC nên quyết định một cách độc lập đâu là con đường chính sách tốt nhất trong tương lai.

Đây là thời điểm quan trọng để Fed đưa quyết định về việc liệu sẽ hạ cánh nhẹ nhàng hay tiếp tục làm mất uy tín bởi luôn ứng biến chậm trễ. Rõ ràng, các thị trường tài chính đang yêu cầu FOMC hành động ngay lập tức trước khi quá muộn.

Seeking Alpha