USD/JPY không biến động nhiều sau khi công bố biên bản cuộc họp tháng 6 của BOJ

Sau khi biên bản cuộc họp tháng 6 của BOJ đươc công bố, USD/JPY không biến động nhiều và hiện đang ở quanh mức 136.41.

Cập nhật Bitcoin: Giảm xuống còn $21K!

BTC/USD đang giảm thấp trong phiên Á với biểu đồ nến hàng giờ cho thấy xu hướng giảm:

Good morning from Dubaotiente. Tổng hợp thị trường ngày 22.07: Chứng khoán Mỹ phân hóa, tiền điện tử chìm trong sắc đỏ!

Chứng khoán Mỹ ghi nhận một phiên giao dịch tương đối ảm đạm, áp lực điều chỉnh mạnh hơn ở nhóm các cổ phiếu công nghệ. Thị trường đang chờ đợi báo cáo từ 2 ông lớn Meta, Google cùng Apple, Microsoft và Amazon để xác định hướng đi tiếp theo.

- Chỉ số Dow Jones +0.28%

- Chỉ số S&P 500 +0.13%

- Chỉ số Nasdaq -0.43%

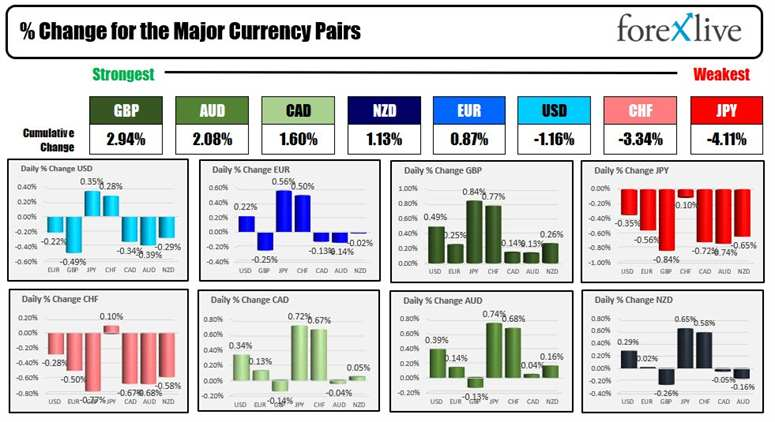

Trên thị trường FX, DXY quét 2 chiều với mức thấp và cao nhất lần lượt là 106.187 và 106.883. Chỉ số đóng phiên giảm nhẹ 0.06% về 106.481. AUD và JPY lần lượt là đồng tiền mạnh và suy yếu nhất trong phiên giao dịch hôm qua.

Các cặp tiền chính biến động như sau:

- EURUSD +0.04%

- GBPUSD +0.29%

- AUDUSD +0.45%

- NZDUSD +0.20%

- USDJPY +0.42%

- USDCHF +0.33%

- USDCAD -0.57%

Vàng tiếp tục tăng lên test khu vực $1735 nhưng không thành công, áp lực điều chỉnh mạnh khiến giá kim loại giảm hơn $7/oz về $1719.13/oz (-0.41%). Dầu thô ngược lại ghi nhận hồi phục sau 3 phiên điều chỉnh liên tiếp. Giá dầu WTI +$1.26/thùng lên $96.26/thùng (+1.32%).

Thị trường tiền điện tử hứng chịu áp lực bán mạnh nhất trong tháng qua. Đồng tiền dẫn đầu thị trường là Bitcoin giảm hơn 5.6% về $21.3k. Tuy vậy tâm lý thị trường vẫn ở vùng "sợ hãi" mặc dù giảm 4 điểm so với phiên giao dịch cuối tuần.

Tâm điểm hôm nay sẽ là số liệu niềm tin người tiêu dùng Mỹ và chỉ số sản xuất Richmond được công bố vào 9h tối theo giờ Việt Nam.

GDP quý 2 của Hàn Quốc có gì đáng chú ý?

- GDP quý 2 của Hàn Quốc: +0.7% q/q, +2.9% y/y

- Dự kiến: +0.4% q/q, +2.5% y/y

- Quý trước: +0.6% q/q, +3.0% y/y

Một số chỉ số phụ:

- Tiêu dùng tư nhân +3.0% q/q

- Xuất khẩu -3.1% q/q

- Đầu tư xây dựng +0.6% q/q

- Đầu tư cơ sở vật chất -1.0% q/q

Niềm tin người tiêu dùng hàng tuần của Úc tăng nhẹ

- Niềm tin của Người tiêu dùng Úc ANZ-Roy Morgan tăng so với mức 81.8 trước đó nhưng vẫn ở mức rất yếu 82.5.

- Số liệu chi tiêu của hộ gia đình vẫn ổn định.

Biên bản cuộc họp BOJ tháng 6: phải chú ý tác động của các động thái ngoại hối

Theo biên bản cuộc họp BoJ:

- BOJ phải hỗ trợ nền kinh tế đang chịu sức ép từ việc giá hàng hóa tăng

- BOJ phải thận trọng theo dõi tác động của các biến động tài chính, thị trường ngoại hối đối với nền kinh tế, giá cả

- BOJ phải duy trì chính sách nới lỏng để đạt được mục tiêu giá cả ổn định, bền vững song song với việc tăng lương

- Tầm quan trọng của việc tăng lương trong việc đạt được mục tiêu giá cả

- Việc BOJ tăng cường mua trái phiếu gần đây là cần thiết để đạt được mục tiêu tiền tệ của mình.

- BOJ sẽ còn tiếp tục mua trái phiếu.

Các quan chức Bộ Tài chính Mỹ tìm kiếm bằng chứng cho việc nền kinh tế không suy thoái

GDP quý 2 của Mỹ sẽ được công bố vào thứ năm:

Khảo sát của Reuters cho thấy bất chấp sự đồng thuận về tăng trưởng so với quý trước, 28% số người được hỏi dự đoán GDP sẽ giảm.

Ben Harris, trợ lý Bộ trưởng Bộ Tài chính về chính sách kinh tế và Neil Mehrotra cho biết:

- Trong khi dữ liệu GDI quý II sẽ không được công bố cho đến cuối tháng 8, một số thành phần GDI, bao gồm lương thưởng cho nhân viên, thu nhập chủ sở hữu và thu nhập cho thuê cho thấy sự gia tăng trong quý. Các biên lai thuế cũng cho thấy thu nhập doanh nghiệp tăng trưởng mạnh mẽ

- “Để có được kết quả chính xác theo thời gian thực về nền kinh tế, các nhà kinh tế cần phải xem xét một số thước đo hoạt động kinh tế để suy ra tốc độ tăng trưởng thực sự”,

- GDI đã phục hồi nhanh hơn đáng kể so với GDP trong thời kỳ đại dịch.

Thành viên Hội đồng Thống đốc ECB Visco: Ngân hàng sẽ tăng lãi suất một cách từ từ

Thành viên Hội đồng Thống đốc Ngân hàng Trung ương Châu Âu Ignazio Visco đã phát biểu trong một cuộc phỏng vấn trên truyền hình vào hôm thứ Hai.

Ông cho biết các động thái chính sách tiền tệ của ECB sẽ được tiến hành từng bước từ từ nhưng không quá chậm.

Visco cũng nhận xét về chênh lệch trái phiếu:

- Ý đang trả phí bảo hiểm quá cao để vay trên thị trường trái phiếu do không chắc chắn về chính sách kinh tế của mình

- "Tôi vẫn nghĩ rằng mức chênh lệch hiện tại đối với German Bunds bằng cách nào đó cao hơn nhiều so với những gì sẽ được biện minh bởi các nguyên tắc cơ bản kinh tế vĩ mô của đất nước"

Sàn giao dịch tiền điện tử Châu Âu Bitstamp đã được chấp thuận để hoạt động ở Ý

Bitstamp đã được chấp thuận để hoạt động ở Ý.

Theo CEO của công ty:

- “Việc đăng ký ở Ý là một phần trong kế hoạch toàn cầu của chúng tôi nhằm cung cấp dịch vụ trên khắp châu Âu và trên toàn thế giới,”

- “Ý là một trong những thị trường quan trọng nhất ở châu Âu và chúng tôi rất vui mừng được cung cấp cho công dân nước này một cách an toàn và bảo mật để giao dịch tiền điện tử”

Nga cắt giảm nguồn cung cấp khí đốt cho châu Âu xuống chỉ còn 20% công suất đường ống Nord Stream1

Theo Gazprom của Nga:

- Nguồn cung thông qua đường ống Nord Stream 1 tới Đức sẽ giảm xuống chỉ còn 20% công suất.

- Dòng chảy sẽ giảm xuống 33 triệu mét khối mỗi ngày từ 11h thứ Tư

- Đây là mức giảm một nửa nguồn cung hạn chế hiện tại, từ mức 40% công suất.

- Tuabin khí Siemens tại một trạm nén khí cần phải tạm dừng hoạt động của theo hướng dẫn của một cơ quan giám sát trong ngành.

- Đức cho biết họ không thấy lý do kỹ thuật nào cho việc giảm mới nhất

Nga muốn hạn chế khả năng dự trữ khí đốt ở châu Âu khi mùa đông đang đến gần.

Nga vượt qua Ả Rập Xê Út trở thành nhà cung cấp dầu thô lớn nhất cho Trung Quốc

Quan hệ đối tác 'không có giới hạn' của Trung Quốc và sự hỗ trợ của Nga đang được đền đáp.

Nga đã vượt qua Ả Rập Saudi trở thành nhà cung cấp dầu thô lớn nhất cho Trung Quốc trong vòng hai tháng qua.

Điều này xảy ra khi các lệnh trừng phạt của phương Tây đã hạ giá dầu thô của Nga.

Theo Tổng cục Hải quan Trung Quốc:

- Trong tháng 6, Trung Quốc đã nhập khẩu 7.3 triệu tấn dầu thô từ Nga, tăng 9.5% so với cùng kỳ năm trước

- Nhập khẩu dầu tăng 54.8% so với cùng kỳ năm ngoái lên 8.4 triệu tấn vào tháng 5

Đồng Euro sụt giá sau tin Nga thắt chặt Nord Stream 1

Đồng euro và thị trường chứng khoán Đức suy yếu sau khi Gazprom tiếp tục hạn chế dòng chảy khí đốt tự nhiên qua đường ống Nord Stream 1.

Động thái này củng cố niềm tin rằng Nga sẽ sử dụng khí đốt tự nhiên như một công cụ chính để đạt được các mục tiêu của mình ở Ukraine. Bằng cách cắt giảm đường ống xuống 20% công suất, Đức sẽ không có đủ khí đốt trong mùa đông này nếu không cắt giảm nhu cầu.

Thị trường chứng khoán châu Âu trước đó đã bao phủ bởi sắc xanh nhưng chỉ số DAX nhanh chóng giảm 80 điểm, tương đương giảm 0.50%, sau tin tức này.

AUD/USD tăng cao, chuẩn bị kiểm tra kháng cự đường xu hướng

AUD/USD đang giao dịch gần mức cao nhất trong phiên và chuẩn bị để kiểm tra đường xu hướng giảm trên biểu đồ hàng ngày, hiện đã cắt qua 0.6966.

Vì vậy, trên biểu đồ hàng ngày có một số kháng cự lên đến 0.6993 sẽ giúp xác định động thái tiếp theo của cặp tiền này. Nếu giá có thể phá lên trên, các động thái tăng giá tiếp theo hoàn toàn có thể xảy ra.

Nga dừng tuabin đường ống Nord Stream, cắt giảm nguồn cung hơn nữa

Gazprom tuyên bố sẽ tiếp tục giảm công suất đường ống Nord Stream 1 xuống còn 33 triệu mét khối mỗi ngày sau khi khởi động lại vào tuần trước.

Công ty cho biết họ đang dừng tuabin Siemens.

Chỉ số sản xuất tháng 7 của Fed Dallas giảm so với trước đó

- Chỉ số sản xuất tháng 7 là -22.6.

- Trước đó chỉ số này là -17.7.

- Kỳ vọng chỉ số sản xuất tháng 7 là -12.5.

Tâm lý risk on và lợi suất TPCP Mỹ hồi phục khiến USD/JPY gần chạm đỉnh trong ngày

- USD/JPY hiện giao dịch ở mức 136.501.

- Lợi suất TPCP Mỹ đồng loạt tăng, với lợi suất trái phiếu kỳ hạn 2 và 30 năm đã quay trở lại trên 3% đã gây áp lực lên JPY, hỗ trợ USD/JPY tăng giá hôm nay.

- Chênh lệch lợi suất trái phiếu Mỹ-Nhật cùng tâm lý risk-on cũng gây cản trở đồng Yên.

- USD suy yếu gần chạm đáy 2 tuần qua trước thềm FOMC.

Cập nhật thị trường phiên Mỹ: Chứng khoán biến động trước thềm công bố báo cáo thu nhập và FOMC, USD giảm mạnh

Thị trường chứng khoán phục hồi ở phiên Á và Âu, song các chỉ số chính lại giảm điểm ngay khi phiên Mỹ mở cửa. Các trader đang đánh giá triển vọng báo cáo thu nhập của nhiều "ông lớn" ngành công nghệ như Alphabet, Apple,.. Quyết định tăng lãi suất của Fed và báo cáo thu nhập các công ty công nghệ lớn sẽ định hình triển vọng của cổ phiếu.

- S&P 500 -0.03%

- Nasdaq -0.22%

- Dow Jones +0.19%

USD mất giá với chỉ số DXY giảm xuống còn 106.312, giao dịch gần mức thấp nhất kể từ ngày 5/7. Sự suy yếu của USD trước thềm FOMC là nguyên nhân chính khiến hầu hết các đồng tiền khác đều tăng giá. Dẫn đầu là GBP, AUD, CAD hồi phục mạnh mẽ ngay khi phiên Bắc Mỹ mở cửa. Tuy nhiên, sự sụt giá của USD lại không hỗ trợ được cho JPY và CHF do tâm lý risk-on, kỳ vọng Fed tăng lãi suất thêm 75bp, chênh lệch lợi suất TPCP, v.v..

- EUR/USD +0.31%

- GBP/USD +0.49%

- AUD/USD +0.56%

- NZD/USD +0.33%

- USD/JPY +0.34%

- USD/CAD -0.49%

- USD/CHF +0.32%

Lợi suất TPCP Mỹ liên tục tăng trong hôm nay. Lợi suất trái phiếu kỳ hạn 2 năm và 10 năm đã quay lại trên 3%, kỳ hạn 5 năm và 10 năm duy trì ở khoảng 2.8%.

Tâm lý risk-on cùng lợi suất TPCP Mỹ liên tục tăng mạnh đã gây áp lực lên vàng, khiến vàng giảm 0.59% xuống còn $1717.05/oz.

Giá dầu WTI tăng 1% lên $95.66/thùng.

Giám đốc Kinh tế Commerzbank: Chỉ số môi trường kinh doanh IFO chỉ rõ sự suy thoái của kinh tế Đức

Giám đốc Kinh tế Jörg Krämer của Commerzbank cho biết:

- Chỉ số môi trường kinh doanh IFO giảm từ 92.2 xuống 88.6 phản ánh lo ngại của các doanh nghiêp Đức về khủng hoảng khí đốt.

- Chỉ số này dường như chỉ rõ suy thoái kinh tế ở Đức.

- Nord Stream 1 đang hoạt động với 40% công suất tối đa, nhưng Putin hoàn toàn có thể giảm nguồn cung khí đốt thời gian tới.

- Trên hết, giá năng lượng tăng chóng mặt đã là một thử thách lớn với các công ty Đức.

- Mỹ - đối tác giao dịch quan trọng của Đức - sẽ suy thoái vào nửa đầu 2023, ảnh hưởng tiêu cực đến các công ty Đức.

- Kinh tế Đức có thể đã rơi vào suy thoái. Nếu nguồn cung khí đốt bị cắt giảm hoàn toàn, suy thoái nặng nề là không tránh khỏi.

Thu nhập thảm hại của Weber (Mỹ) nhấn mạnh sự sụt giảm chi tiêu hộ gia đình cho hàng hóa

Báo cáo của nhà sản xuất lò nướng Weber gây bất ngờ khá lớn, bên cạnh tuyên bố CEO Weber từ chức, rút lại chỉ đạo và tạm dừng chia cổ tức.

Cổ phiếu Weber chủ yếu giao dịch đi ngang trong hai tháng qua và thậm chí còn được hưởng lợi từ đợt ép mua theo kiểu WSB vào tháng 6, hiện đã giảm 20%.

"Công ty hiện kỳ vọng lợi nhuận trước lãi vay, thuế và khấu hao (EBITDA) điều chỉnh sẽ có lợi nhuận biên, thấp hơn khá nhiều so với ngân sách nội bộ liên quan đến hướng dẫn EBITDA điều chỉnh đã công bố trước đó. Công ty cũng dự kiến lỗ ròng trong giai đoạn kết thúc vào ngày 30/6/2022. Khả năng sinh lời bị ảnh hưởng tiêu cực bởi sự mất giá tiền tệ đáng kể trong quý, hoạt động khuyến mại để tăng cường bán lẻ, quốc gia có tỷ suất lợi nhuận thấp hơn và kết hợp sản phẩm, cũng như chi phí vận chuyển tăng đáng kể ", báo cáo thu nhập cho biết.

Công ty cho biết họ đang theo đuổi các sáng kiến có thể bao gồm sa thải nhân viên, giảm chi phí và giảm hàng tồn kho.

GBP/USD vượt lên trên mốc 1.2000, chạm định nhiều tuần qua giữa lúc USD mất giá

- Hôm nay, GBP/USD chứng kiến lực mua gần mốc 1.1960 và nhanh chóng phá qua 1.2000, chạm đỉnh của gần 3 tuần qua vào phiên Âu.

- GBP/USD hiện giao dịch ở mốc 1.2071, tăng 0.54%

- Tâm lý rủi ro được cải thiện đã gây áp lực lên USD.

- Rủi ro Brexit có thể giới hạn giá GBP trước thềm công bố quyết định của FOMC tới đây.

Chỉ số hoạt động quốc gia tháng 6 của Fed Chicago giảm mạnh

- Chỉ số hoạt động quốc gia tháng 6 là -0.19, thấp nhất kể từ tháng 2/2021

- Trước đó chỉ số này là +0.01.

Chỉ số hoạt động quốc gia của Fed Chicago là tổng hợp dữ liệu đã được công bố nên không có gì quá mới mẻ nhưng cho thấy bức tranh tổng thể về hướng đi của nền kinh tế. Lực kéo chính đến từ 'sản xuất và thu nhập'.

Phiên Bắc Mỹ mở cửa: GBP mạnh nhất và JPY yếu nhất

- Chỉ số DXY hiện ở mức 106.338.

- GBP/USD phục hồi mạnh mẽ, giao dịch ở mức 1.2065.

- AUD/USD cải thiện ở mức 0.6958.

- NZD/USD ở mức 0.6268.

- EUR/USD ở mức 1.0237.

- USD/CAD giảm liên tiếp xuống mức 1.2854.

- USD/JPY tăng lên mức 136.63. Sức mạnh USD đã suy yếu song cặp tiền này vẫn tăng giá do đồng JPY giảm mạnh mẽ.

- USD/ CHF cũng tăng lên 0.9639 do đồng CHF mất giá.

Nhà đầu tư cho rằng chính trị Anh sẽ làm đồng Bảng Anh suy yếu

- Cuộc đua vị trí lãnh đạo Đảng Bảo Thủ dự kiến sẽ làm nổi bật lên những vấn đề mà quốc gia này đang phải đối mặt, tạo ra những áp lực lên đồng GBP.

- Lạm phát cao, lãi suất tăng nhẹ và các vấn đề từ Brexit vẫn kéo dài khiến đồng tiền này giảm từ đầu năm, quanh 1.20, cách mốc đáy hai năm tại 1.1760 không xa.

- Hai ứng cử viên tham gia tranh biện ngày hôm nay - Liz Truss và Rishi Sunak sẽ tranh biện về việc thắt chặt chính sách nhập cư, số đông cho rằng ông Rishi Sunak sẽ là người tiếp theo được lựa chọn cho vị trí Thủ tướng Anh

- Nhà phân tích tại Robobank cho rằng chủ đề tranh biện này sẽ không giúp hai ứng cử viên chiến thắng cuộc bỏ phiếu rộng và cũng không thể thay đổi xu hướng giảm đang cản trở đồng GBP

Vẫn còn quá sớm để nói về "đỉnh Hawkish" của Ngân hàng Trung ương

- Các Ngân hàng Trung ương lớn trên thế giới tiến hành thắt chặt chính sách tiền tệ cũng như tăng lãi suất cho vay nhằm giải quyết vấn đề lạm phát trong những tháng gần đây.

- Các nhà hoạch định chính sách đang phải đưa ra những quyết định khó khăn, giữa việc tăng lãi suất để kiểm soát lạm phát và hậu quả làm giảm tốc độ tăng trưởng kinh tế mà nó để lại sau đó.

- Những dự đoán về việc FED tiếp tục tăng lãi suất lên 75 bps xuất hiện ngày một nhiều trong bối cảnh lạm phát đang ở mức cao - 9.1%. Tuy nhiên, những báo cáo PMI và báo cáo việc làm tại tuần trước lại báo hiệu rằng nền kinh tế đang tăng trưởng chậm lại.

Cập nhật thị trường FX: Sắc xanh bao phủ lên hầu hết các cặp tiền lớn!

- DXY vẫn tiếp tục đà giảm của mình mà chưa có bất kì tín hiệu phục hồi nào.

- Các cặp tiền lớn đồng loạt tăng giá, trong đó GBP/USD ghi nhận mức tăng cao nhất. USD/CAD giường như đi ngược lại xu hướng khi là cặp tiền duy nhất giảm.

DXY suy yếu, trái phiếu chính phủ đồng loạt tăng trước thềm cuộc họp FOMC

- DXY tiếp tục chịu sức ép trước thềm cuộc họp FOMC

- Trái phiếu chính phủ các kì hạn dồng loạt tăng, trái phiếu kì hạn 30 năm ghi nhận mức tăng cao nhất với 7.0 bps

Giá ngũ cốc tăng sau khi Nga tấn công vào cảng Odessa

- Điện Kremlin nhấn mạnh rằng cuộc tấn công này nhắm vào quân đội Ukraine.

- Sau thông tin về việc Nga tấn công vào cảng Odessa, giá lương thực tăng sau khi suy giảm vào thứ sáu do thỏa thuận xuất khẩu ngũ cốc giữa hai nước được kí kết.

- Những nghi ngờ xung quanh việc liệu thỏa thuận xuất khẩu giữa hai bên có tiếp tục được thực hiện ngày một gia tăng. Trong khi Dimitri Peskov - Thư ký báo chí của tổng thống Putin, phát biểu trước các nhà báo rằng cuộc tấn công này không ảnh hưởng đến thỏa thuận đã được kí kết giữa hai nước.

AUD/USD: Quay trở lại trên mốc 0.6900, gần mức đỉnh của tháng

- AUD/USD đảo chiều tăng trong phiên ngày thứ hai, quay trở lại gần mức đỉnh của tháng.

- Tâm lý ưa rủi ro khiến đồng tiền trú ẩn USD suy yếu và hỗ trợ cho đồng AUD.

- Trader có lẽ sẽ cẩn trọng hơn trước thềm những sự kiện/dữ liệu quan trọng tiềm ẩn rủi ro trong tuần này.

Số liệu kỳ vọng đơn đặt hàng công nghiệp CBI gây thất vọng!

- Con số kỳ vọng đơn đặt hàng CBI thực tế được đưa ra vào ngày hôm nay là 8, thấp hơn nhiều so với mức 13 được dự báo và mức 18 được công bố trước đó

- Con số này được đưa ra thấp hơn so với dự kiến tạo ra những áp lực lên đồng GBP, GBP/USD giảm nhẹ sau khi con số này được công bố.

GBP/USD: Phe bò mong muốn chiếm quyền kiểm soát trước thềm quyết định FOMC

- GBP/USD nhận được lực kéo tích cực vào ngày thứ hai trong bối cảnh USD bắt đầu được bán ra.

- Những đồn đoán về việc BoE tiếp tục tăng 50bps vào tháng tám cũng làm GBP suy yếu.

- Xu hướng tăng vẫn còn bị hạn chế trước thềm quyết định FOMC vào ngày thứ tư.

Thành viên hội đồng thống đốc của BoJ, Takata: BoJ có thể sẽ tiếp tục dovish

BoJ có thể gặp những thách thức như sau đây:

- Biên lợi nhuận ngân hàng giảm, tác động đến chức năng thị trường.

- Kiểm soát đường cong lợi suất có nhiều tác động đến nền kinh tế và giá cả.

Tổng số tiền gửi trực tiếp tại SNB tại thời điểm ngày 22 tháng 7 có gì đáng chú ý?

- Tổng tiền gửi có ghi nhận sự tăng nhẹ, tính đến ngày 22 tháng 7, con số rơi vào khoảng 746.6 tỷ CHF khi so với 745.4 tỷ CHF trước đó.

- Số tiền gửi nội địa thì giảm nhẹ, 637.0 tỷ CHF so với 639.8 tỷ CHF trước đó

Nhà kinh tế của IFO institute: Nền kinh tế Đức đang trong giai đoạn khó khăn

Đức, nền kinh tế lớn nhất của khu vực đang trên bờ vực khủng hoảng

- Sự không chắc chắn trong các công ty đã tăng lên đáng kể

- Không thể loại trừ khả năng sẽ bước vào suy thoái nếu tình hình tiếp tục xấu như hiện tại

Chỉ số môi trường kinh doanh IFO của Đức trong tháng 7 có gì đáng chú ý?

Chỉ số này đạt mức 88.6 thấp hơn mức kỳ vọng là 90.5, điều này đã áp lực lên đồng EUR. Hiện EUR/USD đang giảm tương đối

Đó là con số thấp nhất kể từ tháng 6 năm 2020 khi nền kinh tế của Đức tiếp tục xấu đi. Các kỳ vọng cũng giảm sâu hơn, nhấn mạnh triển vọng tồi tệ cho những tháng sắp tới. Giá cả tăng và những lo lắng về năng lượng chắc chắn đang gây ra lực cản cho nền kinh tế lớn nhất châu Âu.

Thành viên hội đồng thống đốc ECB, Martins Kazaks đã phát biểu điều gì đáng chú ý?

- Các đợt tăng lãi suất lớn có thể vẫn chưa kết thúc.

- ECB cởi mở hơn trong việc thảo luận tăng lãi suất.

Đồng euro đang tăng giá nhẹ sau thông tin này, với mức tăng từ 1.0195 lên 1.0220, mức cao nhất trong phiên vào thời điểm hiện tại.

Cập nhật thị trường phiên Âu: Chứng khoán điều chỉnh, USD chiếm ưu thế, Vàng và dầu sụt giảm nhẹ.

Thị trường chứng khoán Châu Âu giao dịch tiêu cực, dẫn đầu là chỉ số Euro 50 -0.40%

- Chỉ số DAX -0.40%

- Chỉ số CAC -0.26%

- Chỉ số FTSE -0.38%

- Chỉ số IBEX -0.02%

- Chỉ số Euro 50 -0.40%

- Chỉ số Stoxx 600 -0.30%

Trên thị trường tiền tệ, USD đang dao động quanh mức 107 điểm, chiếm ưu thế với đa số các đồng tiền khác.

- Chỉ số DXY +0.16%

- EUR/USD -0.14%

- GBP/USD -0.13%

- AUD/USD -0.06%

- NZD/USD -0.19%

- USD/JPY +0.29%

- USD/CHF +0.4%

- USD/CAD +0.09%

Giá vàng sụt giảm nhẹ 0.03% hiện giao dịch ở mức $1,726/oz. Dầu thô hạ nhiệt khi xuống mức $103/thùng

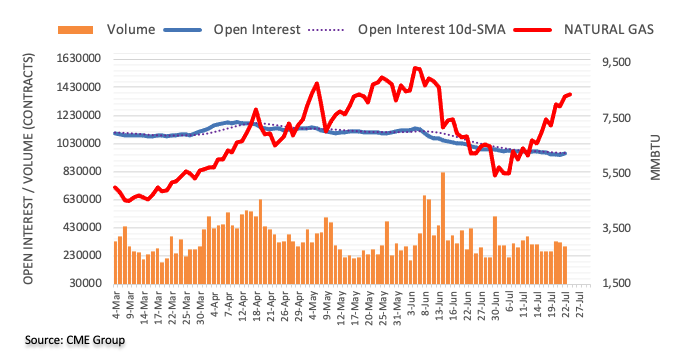

Phân tích HĐTL khí tự nhiên: Đà phục hồi có vẻ chắc chắn

Theo như dữ liệu từ CME Group, trên thị trường HĐTL khí tự nhiên, số vị thế mở của nhà đầu tư tăng khoảng 11.2 nghìn hợp đồng trong ngày thứ Sáu. Ngược chiều hướng, khối lượng giảm 2 phiên liên tiếp, lần này là khoảng 25.2 nghìn hợp đồng.

Sự tăng giá nhanh trong thứ 6 diễn ra trong bối cảnh OI và khối lượng giao dịch đều tăng cho thấy đà tăng sẽ rất vững chắc trong thời gian ngắn sắp tới. Giá khí tự nhiên có thể sẽ lên tới $9.60/MMBtu.

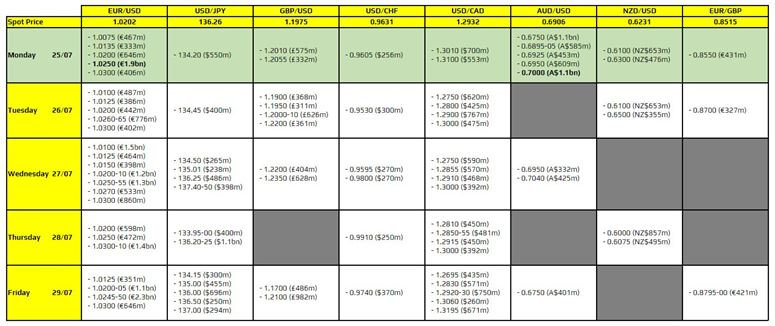

Hợp đồng quyền chọn FX đáo hạn hôm nay có gì đáng chú ý?

Hôm nay có 2 hợp đồng đáo hạn đáng chú ý:

Hôm nay có 2 hợp đồng đáo hạn đáng chú ý:

- Hợp đồng EUR/USD ở mức 1.025 ở mức 1.9 tỷ Eur.

- Hợp đồng AUD/USD ở mức 0.700 ở mức 1.1 tỷ Aud.

Tỷ giá EUR/USD có khả năng hoạt động như một giới hạn cho hành động giá nếu cho thấy một số động thái tăng giá trong cặp tiền này. Mức cao nhất của tuần trước xung quanh 1.0269-78 cũng sẽ là điểm kháng cự ngắn hạn cần theo dõi bên cạnh mức kháng cự quan trọng 1.0283.

Cặp AUD/USD đang ở mức quan trọng, sẽ hạn chế mức tăng lớn trong lần phục hồi gần nhất.

Chào mừng đến tuần của Fed!

Cuộc họp của FOMC sẽ là sự kiện quan trọng nhất tuần này.

Cuộc tranh luận giữa việc liệu Fed sẽ tăng lãi suất 75 bps hay 100 bps là chủ đề chính trong vài tuần qua. Nhưng một số nhà hoạch định chính sách của Fed đã gạt bỏ ý tưởng tăng 100 bps cách đây hai tuần.

Fed fund futures đang cho thấy khả năng tăng lãi suất 75 bps ở mức ~ 79%. Điều đó đặt ra những kỳ vọng vào quyết định cuộc họp hôm thứ Tư.

Câu hỏi lớn bây giờ sẽ là cách FED nhìn nhận nền kinh tế và liệu họ có thể tiến tới mức lãi suất cuối cùng vào khoảng 3.50% đến 4.00% hay không. Lãi suất huy động của Fed hiện ở mức 1.50% - 1.75%, do đó, một đợt tăng lãi suất 75 bps nữa sẽ đưa mức đó lên 2.25% - 2.50% với ba cuộc họp FOMC nữa sẽ được thông qua trước khi kết thúc năm.

Nếu Fed kiên định trong cuộc chiến chống lạm phát sẽ tạo động lực cho đồng đô la.

Châu Âu hiện đang có vô số vấn đề. Vương quốc Anh đang phải đối mặt với cuộc khủng hoảng chi phí sinh hoạt.

Nhật Bản vẫn chưa có dấu hiệu tăng lãi suất. Và các loại tiền tệ hàng hóa không có khả năng hoạt động quá thoải mái khi chưa có bất kỳ dấu hiệu nào về sự xoay trục của Fed.