Triển vọng giá vàng trước các thách thức mới đây

Nguyễn Phương Anh

Junior Analyst

Vàng không thể vượt đỉnh tháng Một trong những tuần đầu tháng Hai, bất chấp những cơn gió thuận từ việc phá vỡ mức cao kỷ lục vào cuối năm 2023. Lãi suất kỳ vọng cuối năm vẫn được dự báo giảm giảm, nhưng dữ liệu về kinh tế quá mạnh. Rủi ro suy thoái vẫn còn mặc dù không cao như trước đây. Trái phiếu dài hạn và đồng USD, sau những bất ngờ tăng trưởng mạnh mẽ của kinh tế Mỹ, cũng là những trở ngại cho thị trường vàng.

Vàng lại đem về lợi nhuận

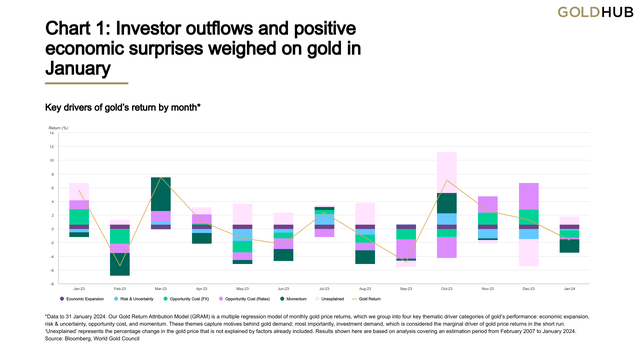

Giá vàng giảm trở lại mức 2.053 USD/oz, kết thúc tháng với mức giảm 1%, và rời khỏi mức tăng theo mùa lịch sử (Xem Biểu đồ 1). Ta có thể thấy một sự thoái lui sau khi kết thúc năm một cách đầy ngoạn mục của vàng, với dòng vốn ETF vàng toàn cầu tăng lên 51 tấn và giảm vị thế mua ròng hợp đồng tương lai COMEX (-206 tấn) là những yếu tố chính, theo mô hình phân bổ lợi nhuận vàng (GRAM, Biểu đồ 1). Thêm vào đó là lực cản từ lợi suất trái phiếu kho bạc và đồng USD tăng cao khi sức mạnh kinh tế của Mỹ tăng mạnh bất ngờ, và hy vọng cắt giảm chính sách tiền tệ sớm đã tan thành mây khói.

Biểu đồ 1: Dòng vốn đầu tư chảy ra và những bất ngờ tích cực về kinh tế đè nặng lên vàng trong tháng 1.

Yếu tố chính thúc đẩy lợi nhuận của vàng theo tháng*

Nguồn: Bloomberg, World Gold Council

*Dữ liệu đến ngày 31 tháng 1 năm 2024. Mô hình phân bổ lợi nhuận vàng (GRAM) ở đây là mô hình hồi quy bội của lợi nhuận giá vàng hàng tháng, được nhóm thành bốn loại động lực chính nhằm đánh giá hiệu suất của vàng: Mở rộng kinh tế, rủi ro & sự không chắc chắn, chi phí cơ hội và quán tính. Những yếu tố này giúp ta nắm bắt được động cơ đằng sau nhu cầu vàng; đặc biệt là nhu cầu đầu tư, vốn được coi là yếu tố tác động biên đến lợi nhuận của giá vàng trong ngắn hạn. “Unexplained" thể hiện phần trăm thay đổi trong giá vàng không được giải thích bằng các yếu tố đã được đưa vào. Kết quả hiển thị ở đây dựa trên phân tích trong khoảng thời gian ước tính từ tháng 2 năm 2007 đến tháng 1 năm 2024.

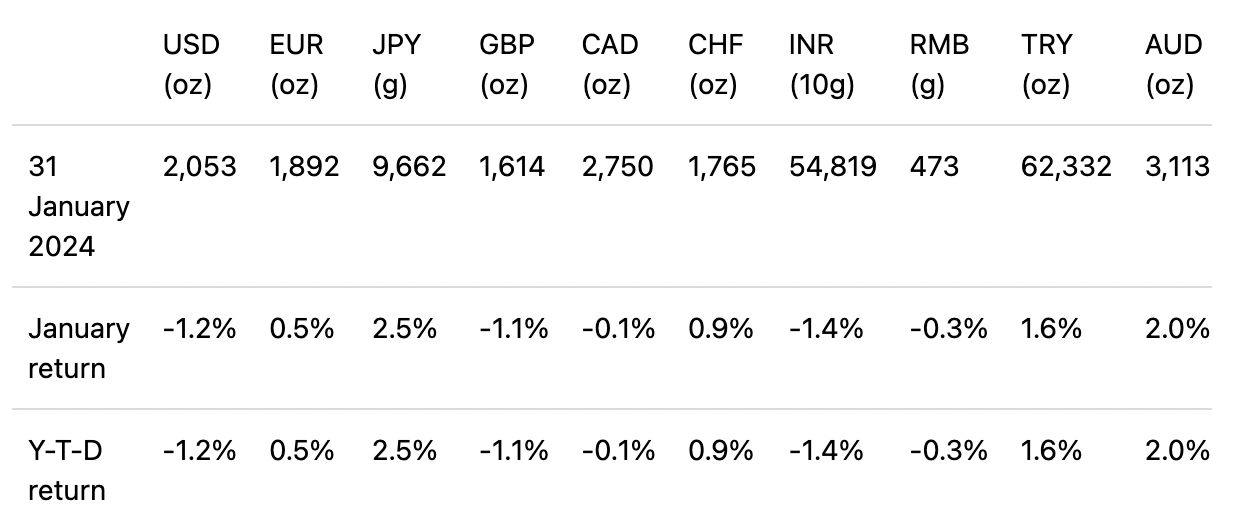

Bảng 1: Bất chấp những biến động theo mùa, giá vàng vẫn giảm trên diện rộng

Giá vàng và lợi nhuận bằng các loại tiền tệ chính*

*Dữ liệu đến ngày 31 tháng 1 năm 2024. Dựa theo LBMA Gold Price PM in USD, được biểu thị bằng nội tệ. Nguồn: Bloomberg, ICE Benchmark Administration, World Gold Council

Triển vọng trước mắt

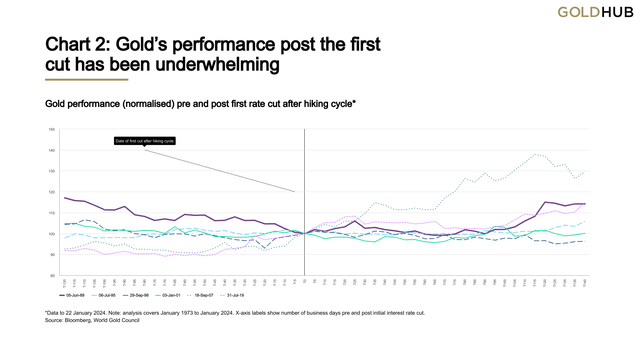

Sự phản đối từ một số thành viên Fed và một số dữ liệu nóng hổi dường như cuối cùng đã dập tắt kỳ vọng về đợt cắt giảm lãi suất của Fed vào tháng 3, cùng với động thái hawkish của ECB. Tỷ lệ giảm (thường ở phần cuối dài hơn của đường cong), nhìn chung là tốt cho vàng, nhưng lần cắt giảm lãi suất đầu tiên của Fed sau chu kỳ tăng lãi suất trước đây thể hiện hoạt động yếu kém, chỉ tạo ra các đợt phục hồi ngắn hạn nếu và khi một sự điều chỉnh về kinh tế hoặc vốn chủ sở hữu xảy ra sau đó, đẩy lợi suất kỳ hạn dài hơn và thấp hơn (Xem Biểu đồ 2).

Mọi thứ chỉ có ý nghĩa nếu nhiều người đã kỳ vọng vào đợt cắt giảm này, hoặc chúng đã chìm trong những lời hùng biện về khả năng hạ cánh mềm. Xét cho cùng, các cuộc suy thoái trong lịch sử không trở nên rõ ràng cho đến một thời gian sau lần cắt giảm đầu tiên, nếu chúng trở thành hiện thực.

Biểu đồ 2: Hiệu suất của vàng sau đợt cắt giảm đầu tiên rất kém

Hiệu suất vàng (được chuẩn hóa) trước và sau chu kỳ tăng lãi suất*

Nguồn: Bloomberg, World Gold Council

*Dữ liệu đến ngày 22 tháng 1 năm 2024. Lưu ý: phân tích bao gồm từ tháng 1 năm 1973 đến tháng 1 năm 2024. Nhãn trục X hiển thị số ngày làm việc trước và sau đợt cắt giảm lãi suất ban đầu.

Chọc tức chú gấu lạm phát đang ngủ đông

Con đường quay trở lại mức lạm phát mục tiêu, cũng như con đường hạ cánh mềm, luôn hẹp và hiểm trở. Và có một số diễn biến đáng lo ngại có thể làm rung chuyển “tình trạng giảm phát vô tận" mà Mỹ đã trải qua trong vài tháng qua, có khả năng đẩy lùi việc nới lỏng chính sách sau tháng 3.

- Điều kiện tài chính thuận lợi: một chỉ số hàng đầu về GDP thực tế, đã tăng từ 10% lên 90% trong 6 tháng, cho thấy các điều kiện kinh tế có thể duy trì ổn định ít nhất trong ngắn hạn. Và nếu GDP tăng, lạm phát có thể khó giảm.

- Chi phí lao động không tăng: Tái cân bằng trên thị trường lao động xảy ra giữa cơ hội việc làm và tỷ lệ bỏ việc, không phải tỷ lệ thất nghiệp. Chỉ số chi phí việc làm có xu hướng đi theo kế hoạch bồi thường cho doanh nghiệp nhỏ của Liên đoàn Doanh nghiệp Độc lập Quốc gia. Tại thời điểm đó, con số này đã tăng, tiến gần tới mức mà Fed đã phải phản ứng hawkish.

- Helter Skelter Shelter: Giá thuê được dự báo sẽ không giảm nhiều vào năm 2024, có khả năng đóng góp 17-20 điểm cơ bản vào lạm phát cơ bản trong tháng 1 và tháng 2, không còn chỗ cho những đóng góp khác trước khi lạm phát cơ bản vượt quá mục tiêu của Fed.

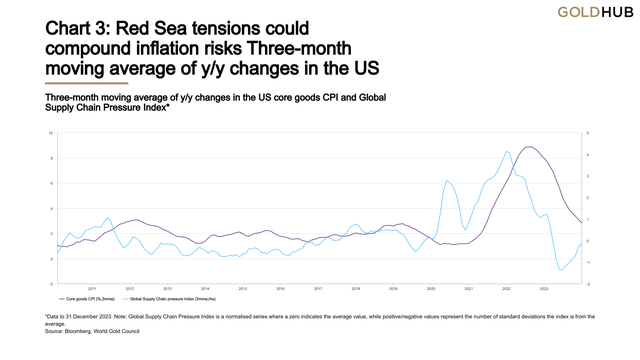

- Căng thẳng ở Biển Đỏ đã bắt đầu tác động đến chi phí vận chuyển hàng hóa, dẫn đến áp lực gia tăng lên chuỗi cung ứng - nguyên nhân chính dẫn đến lạm phát gia tăng vào năm 2022, đặc biệt ở châu Âu.

Và mặc dù, tại thời điểm này, Chi tiêu Tiêu dùng Cá nhân (PCE) cơ bản của Hoa Kỳ trên cơ sở hàng năm 3 và 6 tháng có vẻ phù hợp để cắt giảm, lạm phát có thể vẫn chưa quay trở lại tỷ lệ mong muốn.

Lời kết

Trong tháng tới, lợi suất có thể tăng trở lại khi dữ liệu việc làm và tốc độ tăng trưởng lạm phát tiếp tục cao hơn kỳ vọng, điều này có thể là một trở ngại đối với vàng.

Tuy nhiên, điều này cũng đồng thời gây áp lực lên thị trường cổ phiếu, và có thể một lần nữa dẫn đến biến động đáng chú ý trên thị trường chứng khoán. Ngoài ra, một loạt các cuộc bầu cử ổn định đang diễn ra dày đặc và nhanh chóng, mang theo rất nhiều điều chưa biết về tình hình địa chính trị. Và còn nhiều điều nữa sẽ diễn ra vào tháng 3, cùng các cuộc bầu cử sơ bộ ở Hoa Kỳ. Mức độ không chắc chắn chung có thể khiến một số nhà đầu tư chỉ nắm giữ vàng của họ.

Biểu đồ 3: Căng thẳng Biển Đỏ có thể làm tăng thêm rủi ro lạm phát

Nguồn: Bloomberg, World Gold Council

*Dữ liệu đến ngày 31 tháng 12 năm 2023. Lưu ý: Chỉ số Áp lực Chuỗi Cung ứng Toàn cầu là một chuỗi chuẩn hóa trong đó số 0 biểu thị giá trị trung bình, trong khi các giá trị dương/âm biểu thị số độ lệch chuẩn mà chỉ số này so với mức trung bình.

Seeking Alpha